Quels sont les meilleurs horizons de temps sur Bitcoin (BTC) ?

Les cryptomonnaies comptent comme un des marchés les plus volatils, avec des risques de pertes et des possibilités de gain tous deux élevés. Néanmoins, certains horizons de temps sont plus ou moins risqués, tandis que certaines périodes sont cycliquement plus appropriées pour se positionner. Nous nous concentrerons ici sur les horizons les plus intéressants pour se positionner sur cryptomonnaies. Par ailleurs, nous ne considérons pas ici au premier abord la cyclicité des marchés, ni les compétences des investisseurs et leur probabilité individuelle de gain.

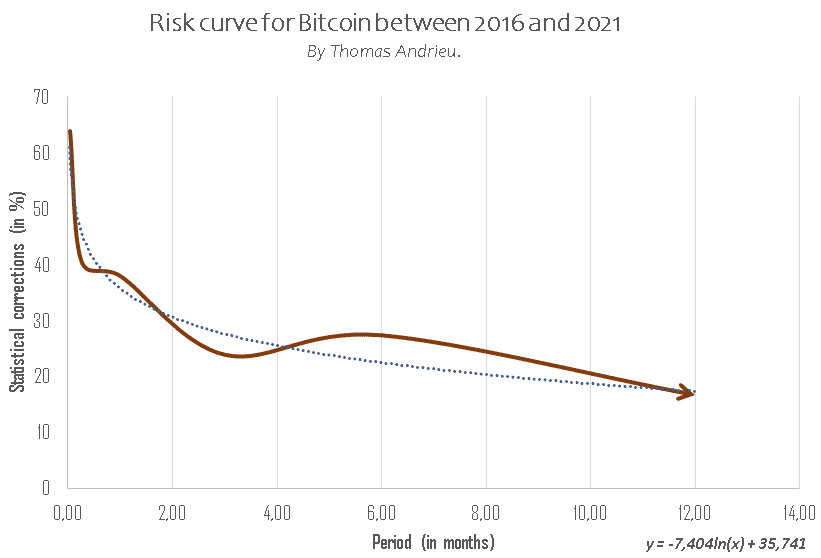

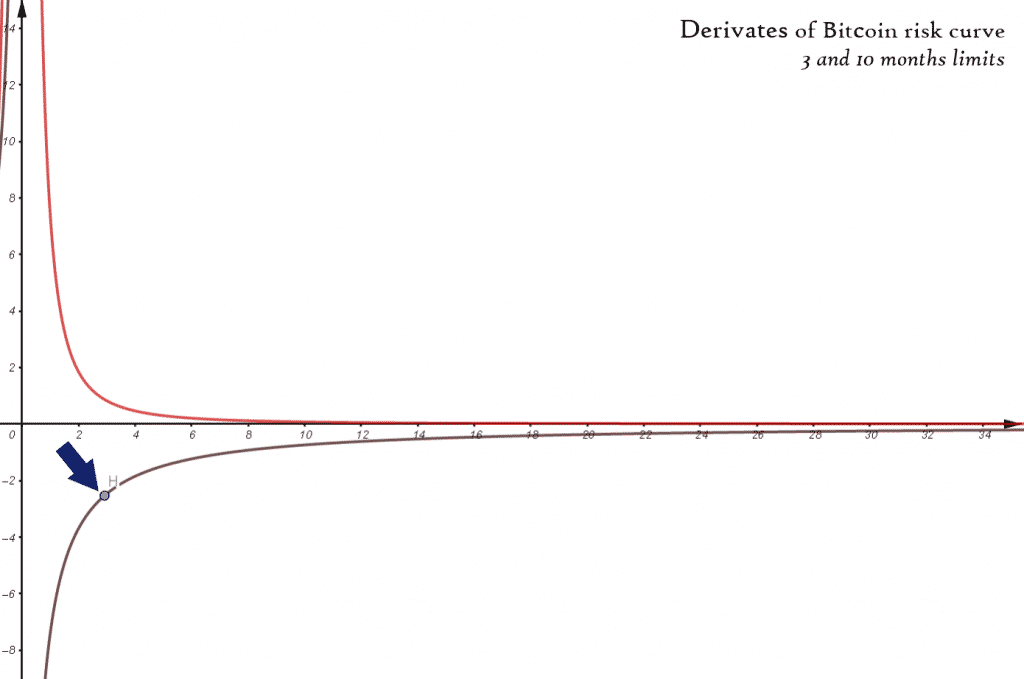

Courbe du risque sur cryptomonnaies.

Des études rarement réalisées sont celles concernant les horizons de temps les plus favorables à l’investissement sur un actif donné. La courbe ci-dessous, spécialement calculée pour cet article, montre le degré de risque sur le Bitcoin (fréquence de correction) en fonction de ses horizons d’investissement (de 1 jour à 1 an). À partir des données de variation (journalières, hebdomadaires, mensuelles, trimestrielles, etc…), nous calculons le pourcentage de correction qui ont pris effet sur chaque période concernée et nous rassemblons ensuite ces données. Nous obtenons une courbe du risque en fonction des périodes de temps. Comme nous l’expliquerons, on observe que la fréquence de correction est plus élevée à court terme qu’à long terme.

Cette courbe nous renseigne également de manière implicite sur la récurrence de principaux cycles sur le prix du Bitcoin. Des cycles baissiers sont très récurrents à court terme, tandis que les cycles haussiers vont prédominer à long terme. De plus, on remarque par exemple que les cycles haussiers de 3 mois (sans calcul de précision) ou d’une semaine sont plus persistants que la normale. À l’inverse, les cycles baissiers sont plus persistants que la normale dans un horizon de temps compris entre 5 et 9 mois. Ces observations rejoignent celles sur la cyclicité du Bitcoin [voir article]. Cette courbe de risque nous permet de déduire la fréquence de correction (de perte) en fonction de la période de positionnement sur le marché.

Horizons de temps et risques de pertes.

Le graphique précédent nous démontre également la nature logarithme du Bitcoin. Le Bitcoin suit à long terme des cycles haussiers tandis que les risques correctifs à court terme sont très persistants. En bref, la fréquence de correction du marché augmente avec les courtes échelles de temps. De toutes évidences, enchaîner les investissements sur de courtes échelles de temps implique des risques relativement élevés.

À court terme.

Investir sur les cryptomonnaies dans une perspective de moins d’une semaine demeure relativement risqué. L’observation qui découle de cette étude est que le risque est quasi-exponentiel au fur et à mesure que les périodes deviennent courtes. Entre 2016 et 2021, sur plus de 2000 variations journalières, le risque de perte est de 63,9% du temps. C’est-à-dire que plus de 1300 jours ont été baissiers depuis 2016. Cela signifie qu’un investisseur qui prend des positions chaque jour aura en moyenne près de 2 chances sur 3 de perdre dans le temps, ce qui est conséquent.

La fréquence de correction devient plus raisonnable (40% à 45%) avec des périodes de positionnement supérieures à 5 ou 6 jours. Si un investisseur se positionnait de manière hebdomadaire depuis 2016, sa fréquence de perte serait de 40% (on dénombre près de 119 semaines baissières depuis 2016 sur un total de près de 300).

À moyen terme.

Sur quelques mois le risque faiblit sur Bitcoin, et l’évolution mensuelle du marché devient plus intéressante pour se positionner. Comme le montre le graphique, on notera en particulier le creux de risque qui existe dans une perspective de 3 mois. En effet, le risque de correction trimestriel n’est que de 23,8%, ce qui est en dessous de la courbe théorique de risque (courbe en pointillés). Cela signifie que le risque de correction à 3 mois est équivalent au risque de correction théorique à 7 mois, ce qui correspond aussi sur le graphique au risque de correction statistique observé à 9 mois, ce qui n’est pas négligeable. En clair, la fréquence de correction du Bitcoin est la même sur une échelle de 3 mois que de 8 mois environ.

Le risque de correction devient donc relativement intéressant sur quelques mois. Le risque de correction sur les performances mensuelles depuis 2016 est de 38%, contre 23,8% de risque correctif sur un horizon de trois mois. De manière comparative, la fréquence de correction est assez élevée sur un horizon d’un mois, tandis qu’elle demeure très faible sur un trimestre.

À long terme.

À long terme, le risque de correction diminue en fonction de l’échelle de temps. Le Bitcoin n’a eu des performances baissières annuelles qu’une fois depuis 2016 (en 2019). La fréquence de correction faiblit avec de grandes échelles de temps, en particulier pour des raisons monétaires [lire plus]. Sur 6 mois, la fréquence de correction de correction du Bitcoin est de 27%. Enfin, la fréquence de correction n’est plus que de 16,6% sur un horizon de 12 mois.

Néanmoins, le marché des cryptomonnaies est un marché très jeune et en expansion, ce qui en fait un marché avec un faible recul de long terme. Cependant, on observe statistiquement que le Bitcoin est très dépendant du contexte financier global à long terme, ce qui laisse penser que ces fréquences de correction sont probantes. Tous les marchés suivent sensiblement cette courbe de risque, avec des fréquences de correction plus importantes à court terme (et souvent moins intenses), et avec des fréquences de correction très faibles à long terme (et souvent plus intenses).

La question de la volatilité.

Au-delà de la question de la fréquence des corrections selon les échelles de temps, nous pouvons également considérer l’intensité des corrections ou des hausses déterminées par leur fréquence d’apparition. L’intensité des corrections, mêmes très peu fréquentes, est une question centrale en matière d’investissement. Des corrections d’une rare violence peuvent prendre effet alors que la fréquence de correction du marché est très faible.

Volatilité et risques.

Tandis que la fréquence des corrections diminue avec le temps long, la volatilité augmente. Si l’on mesure la volatilité annualisée à partir de chaque période considérée, nous obtenons les volatilités suivantes pour le Bitcoin.

Pour simplifier, une volatilité de 77% signifie que le Bitcoin a près de 68% de chances d’évoluer autour de 77% de son cours sur un an, à la hausse ou la baisse. Un Bitcoin à 30 000$ avec une volatilité de 77% traduit le fait que le Bitcoin a plus de deux chances sur trois de se retrouver entre 6 900$ et 53 000$.

Paradoxalement, la volatilité augmente selon la longueur des données considérées. Bien que les risques de correction diminuent avec les longues périodes, l’intensité des variations annualisées s’accroît. En bref, les corrections sur de grandes périodes sont moins fréquentes mais plus intenses. On notera enfin que les performances moyennes sont plus élevées dans le temps long du fait de la persistance de cycles haussiers. Ainsi, une volatilité de 115% par exemple signifie évidemment que le potentiel haussier est plus fort que le potentiel baissier, mais que le cours peut ainsi doubler tout comme s’effondrer à zéro. Les performances moyennes mensuelles depuis 2016 sont ainsi de +9,18%. Sur le Bitcoin, la plus grande volatilité dans le temps profite donc avant tout aux cycles haussiers.

Sur quelles périodes se concentrer ?

| Volatilité annualisée du Bitcoin (2016-2021) | |

| Données considérées | Taux de volatilité |

| Journalières | 45% |

| Hebdomadaires | 66,72% |

| Mensuelles | 80,4% |

| Trimestrielles | 115% |

| MOYENNE | 76,8% |

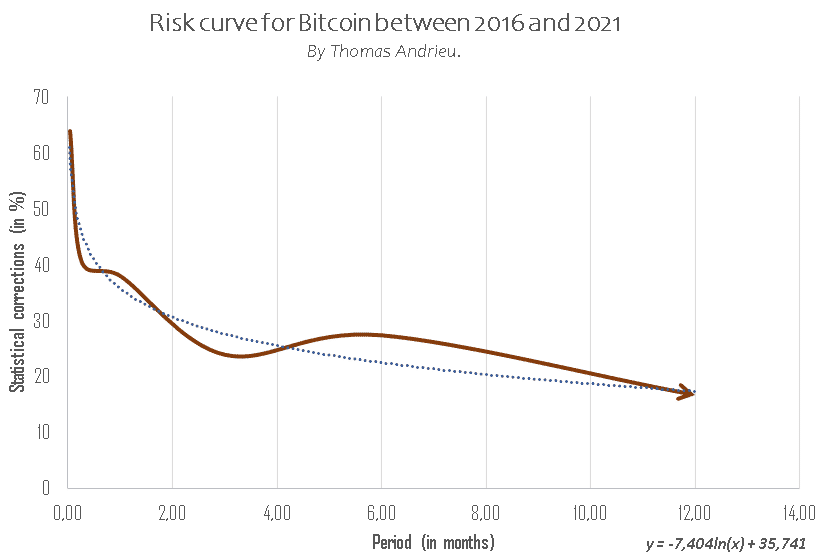

Nous avons donc vu que le positionnement à long terme impliquait un faible niveau de risque, malgré le faible recul statistique. Néanmoins certaines périodes semblent être plus intéressantes que d’autres. Le graphique ci-dessous reprend le taux d’accroissement de la courbe de risque du Bitcoin (courbe du bas avec le point H). On observe que la diminution du risque sur le Bitcoin est très rapide sur une échelle de quelques semaines et atteint un palier à partir de 3 mois.

Simplement écrit, une période optimale pour gérer faible fréquence de perte et bonne mobilité sur le marché est l’investissement dans un horizon de 3 mois environ. En effet, passé trois mois, la fréquence de perte sur le marché diminue plus faiblement. Un investisseur compétent et expérimenté sur cryptomonnaies peut donc optimiser ses performances dans une perspective principalement trimestrielle.

En définitive, l’étude de la fréquence de correction d’un actif selon le temps de positionnement, et l’étude de l’intensité des corrections ou des hausses, permet de déduire efficacement la récurrence de cycles haussiers ou baissiers. En combinant ainsi les notions de fréquence de correction, d’intensité de correction, et de temporalité, nous en déduisons la cyclicité. C’est un moyen plus efficace encore d’optimiser sa gestion du risque, sur toutes les périodes.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Auteur de plusieurs livres, rédacteur économique et financier sur plusieurs sites, je noue depuis de nombreuses années une véritable passion pour l'analyse et l'étude des marchés et de l'économie.

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.