Bitcoin (BTC) : Une configuration statistique « anormale » ?

Alors que le bitcoin (BTC) perd près de 80 % de sa valeur depuis ses plus hauts, il convient de se questionner sur l’évolution des statistiques de marché. En dépit de la baisse des cours, la volatilité du bitcoin ne semble pas perturbée. Ce phénomène est d’autant plus rare que plusieurs indicateurs confirment pour l’heure la fragile stabilisation du bitcoin (BTC) sur la zone des 20 000 $. En outre, alors que le marché est en pleine fragilisation, la défense des seuils clés par les plus gros portefeuilles semble s’enclencher. L’étude des statistiques du bitcoin nous permet de comprendre dans le détail les phénomènes que nous connaissons aujourd’hui et que nous serons amenés à anticiper demain.

Un krach statistiquement « normal » du bitcoin (BTC) ?

Un phénomène assez rare pour être souligné concerne l’évolution de la volatilité du bitcoin. En termes clairs, le bitcoin connaît pour l’heure des variations « normales » par rapport à son historique. Cette observation soulève nécessairement des questionnements sur l’évolution à long terme du marché. Le fait que le bitcoin ne connaisse pas d’évolution statistique majeure malgré les évènements récents peut être un signe de transition des configurations de marché observées dans le passé du bitcoin (BTC).

Une stagnation de la volatilité du bitcoin…

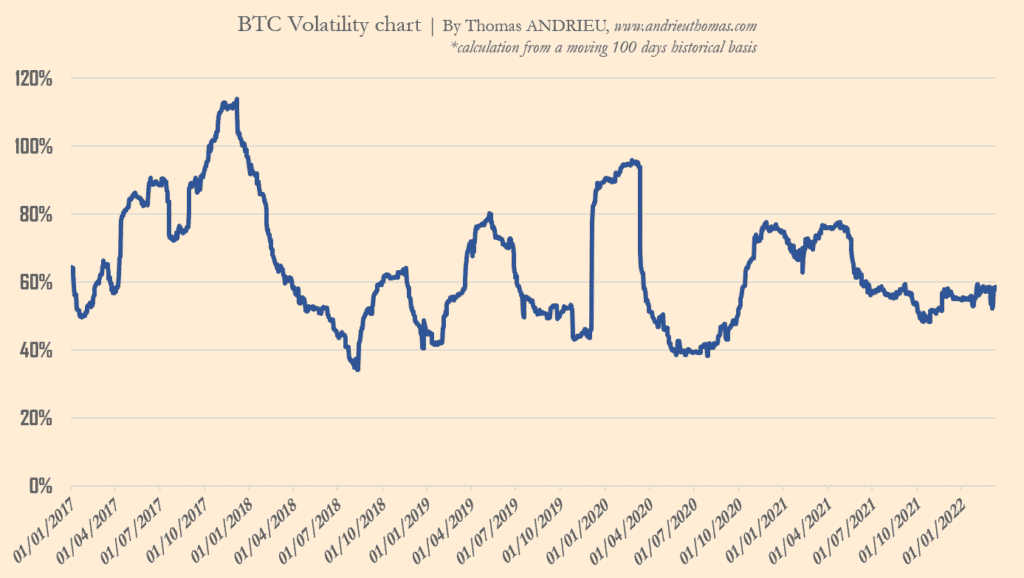

Le graphique ci-dessous est le calcul de la volatilité annuelle du bitcoin (BTC). Cette volatilité est calculée à partir des variations des 100 derniers jours selon la méthodologie financière habituelle. On remarque que cette volatilité tend à se stabiliser autour de 60 % depuis le début d’année 2022. Cela traduit un phénomène statistique clair : l’évolution récente du prix du bitcoin n’est pas très différente des variations passées.

De plus, on observe généralement que la volatilité du bitcoin augmente durant les phases de hausse du cours du bitcoin. À l’inverse, la baisse du prix du bitcoin se traduit le plus souvent par une baisse de la volatilité. En d’autres termes, cela signifie que les variations extrêmes du bitcoin sont plus importantes durant les hausses du marché. Pourtant, la chute prononcée du cours du bitcoin en 2022 ne s’est pas accompagnée d’une réduction de la volatilité. Est-ce donc un phénomène inquiétant à moyen et long terme ?

Réduction de l’attractivité du marché à long terme ?

Le fait que le bitcoin chute ni avec lenteur, ni avec extrémité, peut mener à trois conclusions dans l’avenir :

- Tout d’abord, l’absence de changement de la volatilité peut réduire le potentiel de rebond à long terme. En effet, nous avons vu que la hausse du cours du bitcoin s’accompagnait d’une hausse de la volatilité. Dès lors, un rebond futur du bitcoin sans hausse de la volatilité ne permettrait pas de dégager des performances haussières satisfaisantes.

- Ensuite, l’absence de réduction de volatilité dans la phase de baisse peut être source de risques. Effectivement, l’absence d’une faible volatilité du bitcoin, malgré ses faibles niveaux, pourrait aussi être interprété comme un risque baissier supplémentaire.

- Enfin, la stagnation de la volatilité réduirait le potentiel à la baisse comme à la hausse des cours du bitcoin.

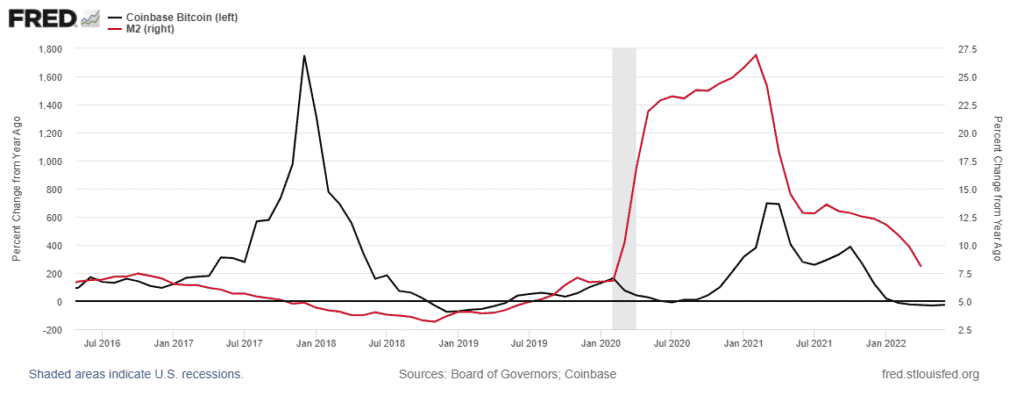

Cette analyse est confirmée par la variation annuelle du bitcoin. En effet, le Bitcoin a enregistré des performances haussières jusqu’à + 1750 % en 2017, contre « seulement » + 750 % en 2021. De plus, la phase haussière de 2021 s’est accompagnée d’un fort accroissement de la liquidité sur les marchés. Ce qui n’était pas le cas en 2017.

Réintégration du support clé des 20 000 $

Le seuil des 20 000$ est d’autant plus important qu’il représente à la fois un seuil technique majeur, mais aussi un seuil de défense d’intérêts. Plusieurs indicateurs statistiques et techniques confirment l’idée selon laquelle le marché devait temporiser autour des 20 000 $. La question qui se pose désormais est de savoir si l’on assiste effectivement à un rebond du marché, au moins à court terme.

Des signaux statistiques d’épuisement de la baisse ?

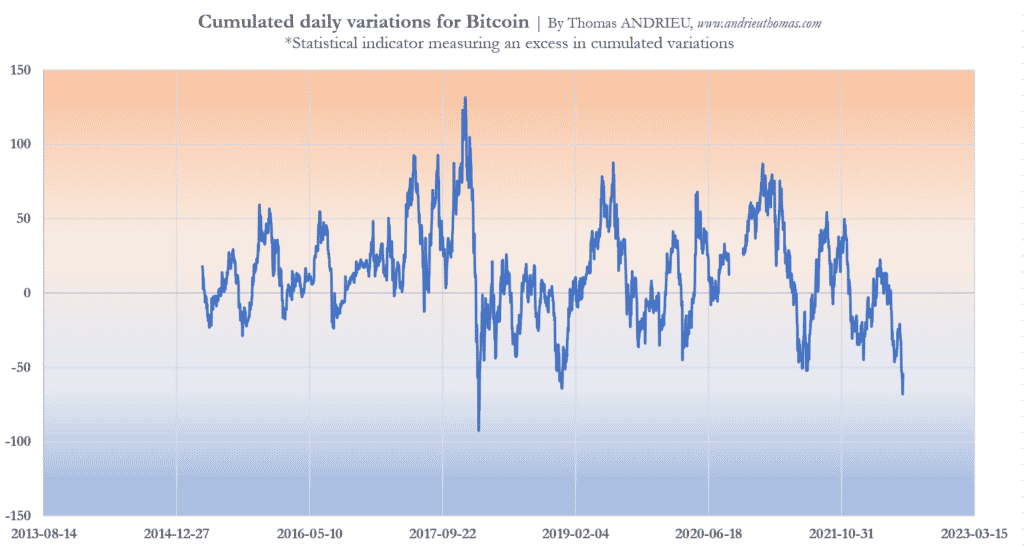

Il est possible de mesurer l’excès de variation d’un actif à l’aide d’un cumul des variations sur les n dernières périodes. En effet, la plupart des actifs ont ce que l’on appelle des « limites d’accroissement statistique ». C’est-à-dire qu’il est graduellement moins probable pour un actif de baisser si les n dernières périodes ont aussi été baissières. Cette méthode est très utile et nous renseigne clairement sur les risques d’investissement associés à la temporalité.

Le graphique ci-dessus montre les variations cumulées des 50 derniers jours sur le bitcoin. Ainsi, on remarque que l’indicateur reste extrêmement canalisé entre -50 et 50, puis -100 et 100 pour les extrêmes. Au 20 juin 2022, l’indicateur vaut -68. Cela signifie que le cumul des variations baissières arrive sur des extrêmes historiques, ce qui augmente mécaniquement la probabilité d’un rebond du cours. La dernière fois que l’indicateur fut aussi bas était en février 2018 (-92,5), décembre 2018 (-64), et juin 2021 (-51). Chacun de ces signaux s’est accompagné d’un rebond du cours du bitcoin.

Néanmoins, cette analyse basée sur les variations journalières est essentiellement valide à moyen terme. À long terme, l’étude des variations hebdomadaires cumulées permet de nuancer le potentiel de rebond. En effet, les variations hebdomadaires cumulées ne nous montrent pas de signal clair de hausse. Nous serions donc avant tout dans la configuration d’un possible rebond prochain, mais la tendance à plusieurs mois resterait baissière.

20 000 $ et la défense d’intérêts majeurs !

De nombreux institutionnels, à commencer par Microstrategy avec ses 130 000 bitcoins, sont entrés sur le marché du bitcoin avec un prix situé autour de 20 000 $. Un bitcoin durablement sous ce seuil conduirait à des problèmes de solvabilité pour de nombreuses sociétés, ce qui entrainerait une déroute en cascade du marché. Ce seuil représente ainsi la défense d’intérêts stratégiques pour de nombreux portefeuilles. En outre, la baisse du prix du bitcoin pose pour certains mineurs des problèmes de rentabilité.

Dans notre précédente publication, nous avions par ailleurs démontré l’importance de la zone des 20 000 $ à 22 250 $. Alors que le bitcoin a récemment atteint les 17 500 $, il est rapidement remonté pour se rapprocher des 21 500 $ dernièrement. Un tel rebond de court terme illustre bien que le bitcoin a atteint des seuils stratégiques de défense d’intérêts. La cassure durable du seuil des 20 000 $ aurait remis en question la durabilité du marché.

Enfin, il faut rappeler que cette fragile stabilisation du bitcoin (BTC) se fait en synchrone avec les actions. La corrélation aux actions a atteint un nouveau sommet à plus de + 90 % récemment. Ce phénomène est généralement observé dans les points bas majeurs du bitcoin (2018, 2020) tandis que la baisse du bitcoin traduit généralement une moins bonne corrélation aux actions.

2 000 milliards perdus…

Cette destruction de valeur est historique sur cryptomonnaies. Elle représente près de 2 000 milliards de dollars sur cryptomonnaies. Cependant, le marché des obligations perdrait 4 à 5 fois plus de valeur depuis le début d’année. Entre le sommet de l’automne 2021 et les niveaux actuels du bitcoin, le marché des cryptomonnaies a perdu l’équivalent en capitalisation de 2 000 milliards de dollars. Désormais, la capitalisation du marché des cryptomonnaies n’excède pas les 850 milliards de dollars. Dans la foulée, comme souvent lors des baisses du marché, le Bitcoin a regagné des parts de marché. La dominance du bitcoin est passée de 39,5 % du marché en janvier 2022 à près de 47,5 % aujourd’hui (+ 8 points).

Dans le même temps, entre juin 2021 et juin 2022, le Bitcoin chute effectivement d’un peu plus de 50 %, ce qui atteste de ce mouvement « normal ». Pourtant, la chute depuis le dernier sommet dépasse 70 %. Cela signifie que le bitcoin est à la limite d’un mouvement extrême, sans que cela augmente pour l’heure la volatilité. Si l’on suit cette logique de volatilité, cela signifie que le bitcoin a plus de deux chances sur trois de terminer entre 7 500 $ et 32 300 $ en juin 2023.

En conclusion

En définitive, alors que les recherches associées au mot « bitcoin » ont diminué de 60 % depuis mai 2021, ce dernier subit un grand désintérêt. Pour autant, le krach que connaît le marché n’est pas statistiquement « anormal ». En outre, on observe avec une certaine stupeur une stabilité de la volatilité enregistrée sur le bitcoin. Bien que cela pourrait remettre en cause le potentiel à long terme du bitcoin, certains acteurs réaffirment leurs intérêts pour les 20 000 $. Après un plus bas à 17 500 $ le samedi 18 juin vers 22 h, le cours des cryptomonnaies marque un arrêt baissier en synchrone aux actions.

Dès lors, tandis qu’un signal statistique de variations se dessine à court terme, le marché semble reprendre de ses émotions. En termes de cyclicité et de temporalité, le marché pourrait retrouver des couleurs d’ici la fin de l’été. En outre, cela corrèle à la cyclicité des actions. Pour autant, les tensions qui pèsent sur les marchés ne devraient pas disparaître rapidement. Il faut ainsi rappeler que la force du marché reste orientée à la baisse, et qu’un combat d’intérêts est désormais engagé.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Auteur de plusieurs livres, rédacteur économique et financier sur plusieurs sites, je noue depuis de nombreuses années une véritable passion pour l'analyse et l'étude des marchés et de l'économie.

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.