PUTIN: FUNDAMENTAL BREAKDOWN OF LIBERAL WORLD ORDER IS UNDERWAY pic.twitter.com/qvqDDPnh4x

— The_Real_Fly (@The_Real_Fly) July 12, 2022

A

A

Analyse BTC/USD - Semaine 28

mer 13 Juil 2022 ▪

8

min de lecture ▪ par

L’inflation ne sera pas « transitoire ». Telle est la dure réalité géopolitique qui sied bien au bitcoin (BTC).

Le bitcoin (BTC) se nourrit de l’inflation

Alors que l’opération spéciale russe en Ukraine entre dans son cinquième mois, le président russe a sommé Kiev de rapidement accepter les conditions de Moscou, avertissant que la Russie venait seulement de s’échauffer.

Vladimir Poutine a déclaré que « la Russie reste prête à négocier la fin aux combats », et que « ceux qui refusent de le faire devraient savoir que plus le temps passera et plus il leur sera difficile de négocier avec nous ».

Il a également harangué les vrais commanditaires de cette énième guerre proxy en lançant : « Nous entendons dire qu’ils veulent nous vaincre sur le champ de bataille, qu’ils essaient ».

En attendant, l’euro est au plus bas depuis 2002, année de la seconde guerre du golfe. Soit deux ans après que Sadam Hussein se soit mis à vendre son pétrole exclusivement en euro, et non plus en dollar. Il n’est jamais très prudent de refuser l’hégémonie du dollar… Cette dernière prend fin aujourd’hui selon V. Poutine :

« Ils (l’occident) auraient dû réaliser dès le début de notre opération qu’ils avaient déjà perdu. Nos actions sonnent l’écroulement de l’ordre mondial américain. C’est le début d’une transition depuis l’égocentrique libéralisme globaliste américain vers un monde véritablement multipolaire. Un monde non basé sur des règles égoïstes et derrière lesquelles ne se dissimule rien d’autre qu’un désir d’hégémonie. »

Cette guerre assumée contre l’ordre mondial se traduit déjà par des bouleversements monétaires chez les grandes puissances. La monnaie unique a perdu près de 20 % de son pouvoir d’achat depuis l’ATH de 2021. Le yen est lui au plus bas depuis 1998.

A contrario, le rouble est au plus haut depuis 2017. La guerre économique « totale » de Bruno le Maire semble déjà se retourner contre nous. En cause, l’énergie…

La Russie est le premier exportateur d’énergie au monde. Or, sans gaz, l’industrie allemande s’effondre. La non-réouverture de Nord Stream I (actuellement en maintenance) empêcherait de remplir les réserves avant l’hiver.

Les transits de gaz russe via la Pologne ayant cessé, ainsi que ceux via l’Ukraine (au compte-gouttes), Nord Stream I est la principale voie d’acheminement du gaz russe vers l’Allemagne. Soit 55 milliards de mètres cubes par an vers un pays qui en a consommé 100 milliards l’année dernière.

L’économie européenne va nécessairement s’effondrer si le gaz n’arrive plus dans ce pipeline. En sachant que Gazprom a déjà réduit de 60 % ses exportations de gaz vers l’UE. Et que le gaz russe compte en temps normal pour 40 % à 50 % de sa consommation.

L’industrie allemande utilise plus d’un tiers du gaz. Si bien qu’en cas de coupure totale, les industries du verre, de l’acier, de l’aluminium, de la chimie, de la céramique, de l’alimentation et du textile devront ralentir la cadence. Près de six millions d’Allemands pourraient se retrouver au chômage partiel.

La chaîne d’approvisionnement serait de nouveau gravement perturbée par les pénuries. Il en découlera une nouvelle hausse de l’inflation qui atteint déjà 10 % dans l’Union européenne. Voire plus de 20 % dans certains pays. Plus de 15 % par en Pologne. Plus de 70 % en Turquie…

Qu’est-ce que cela a à voir avec le bitcoin ? Tout pardi ! La guerre et la crise énergétique provoquent de l’inflation ainsi qu’une accélération de la fuite en avant de la dette. Du pain béni pour le BTC… Et n’oublions pas non plus que les BRICS se cherchent une nouvelle monnaie de réserve internationale pour remplacer le dollar…

Le BTC est certes ballotté à cause de terroristes financiers (LUNA) et d’obscures fonds comme Three Arrows Capital dans lesquels la CeFi (Nexo, Celsius, Voyager, Babel, etc) a trouvé opportun de placer les BTC et les shitcoins de leurs clients. Sans parler des effets de levier criminels des exchanges qui provoquent une volatilité (-75 % depuis l’ATH) très intimidante.

Mais après la pluie vient le beau temps. La firme d’analyse On-Chain pense d’ailleurs que la phase de capitulation finale de ce bear market est désormais probablement derrière nous.

Résumé du rapport hebdomadaire On-Chain de GlassNode

La bonne nouvelle du rapport est donnée dès l’introduction « de nombreux signaux suggèrent qu’une capitulation généralisée a eu lieu ». « L’attention se porte désormais sur l’éventuelle formation d’un bottom ».

Le bottom est une période où les ventes forcées s’estompent et la pression vendeuse s’épuise. Y sommes-nous ? GN a comparé quelques métriques avec le dernier bear market pour tenter de savoir quand la machine repartira.

Nous pouvons lire que le bear market actuel présente de nombreuses similitudes avec celui de 2018 :

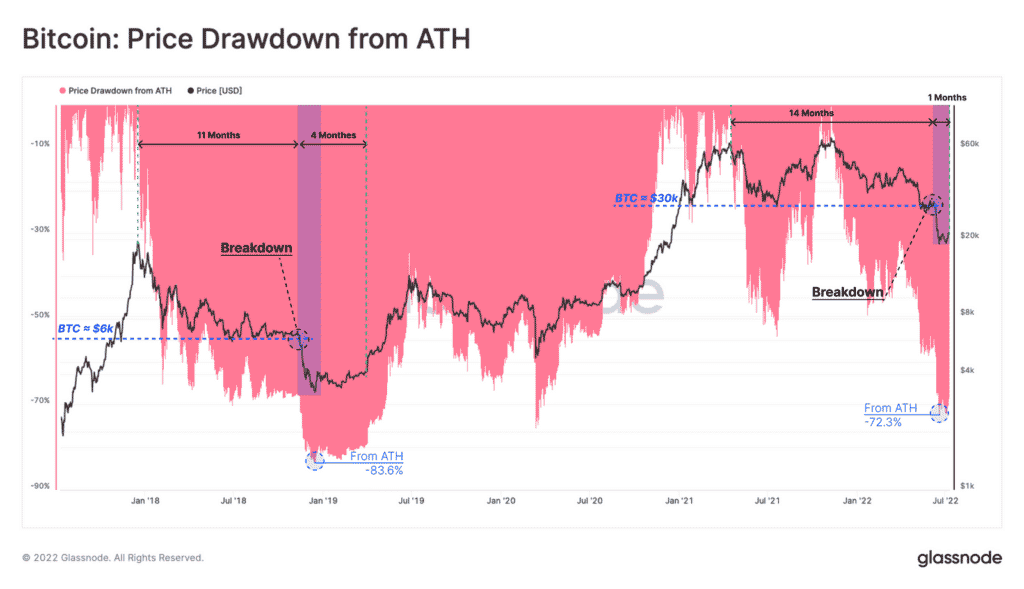

« À l’époque, la baisse avait duré près de 15 mois, avec un drawdown de 85 % par rapport à l’ATH. La zone de 6 000 $ fut le point de rupture de la capitulation ultime, à partir duquel BTC/USD baissé de 50 % en un seul mois. Le bear market actuel affiche un drawdown de 75 % et son point de rupture fut 29 000 $. La dernière capitulation à la mi-juin a vu le BTC chuter de 40 %, à $17 600 $, en seulement deux semaines. »

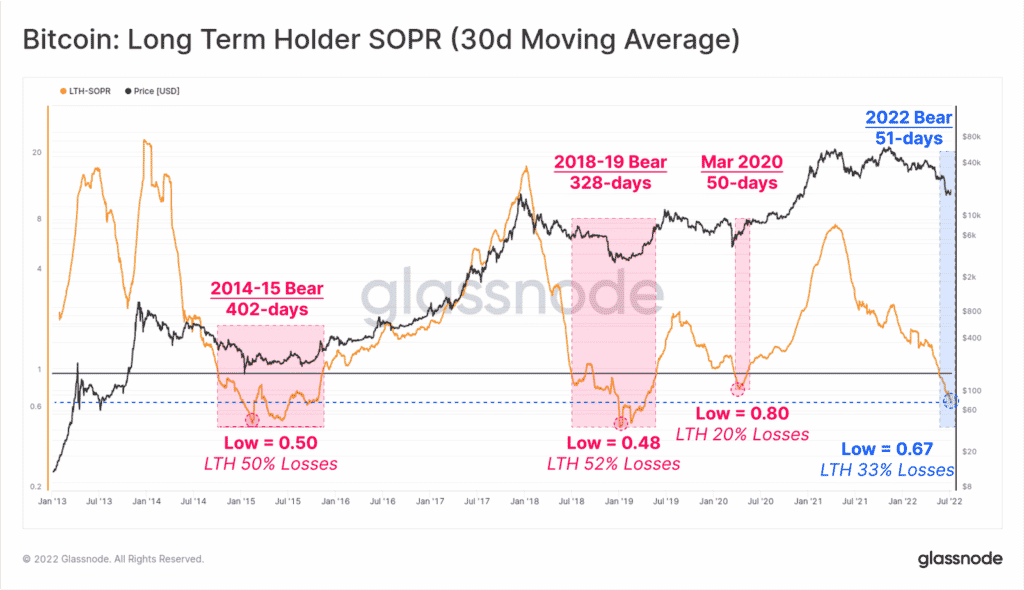

GN s’est penché sur les « diamond hands », notamment grâce à son indicateur SOPR (Spent output profit ratio) appliqué aux holders de long terme. Une valeur de 2 signifie que les holders vendent en moyenne leurs BTC deux fois le prix qu’ils les ont acheté. Une valeur de 0.67 indique que les BTC sont vendus en moyenne avec une perte de 33 %. C’est le cas actuellement :

Et pourtant, seulement 14 % des BTC détenus par les holders de long terme sont dans le rouge. Cela signifie que ce sont pour l’heure des « jeunes » holders ayant acquis leurs BTC à un prix relativement élevé qui continuent de craquer en se délestant à perte.

En revanche, les holders ayant fait leurs emplettes au cours du cycle 2017-20 (ou antérieur) restent de marbre face à ce bear market. En tout, « 45 % des BTC sont dans le rouge », ce qui est effectivement loin d’être du jamais vu. Pas quoi effrayer les OG…

Terminons avec les mineurs de BTC. Nombre d’entre eux sont obligés de vendre des BTC pour dégager les liquidités nécessaires au remboursement de leurs dettes ainsi qu’à l’amortissement de leurs machines.

La pression sur les revenus des mineurs (surtout ceux ne bénéficiant pas d’une énergie renouvelable dont personne n’a besoin) a entraîné la vente de 7 900 BTC sur deux mois. Le rythme a toutefois ralenti ces derniers temps, à 1 350 BTC/mois.

« La durée de la capitulation des mineurs au cours du bear market de 2018-2019 fut de quatre mois », précise GN. « Le cycle actuel a commencé il y a un mois seulement ».

Et vu que les mineurs détiennent actuellement 67 000 BTC, il y a de quoi potentiellement alimenter la pression baissière quelque temps encore.

GN n’écarte pas la possibilité que le BTC aille encore plus bas mais estime que nous sommes clairement dans la phase de formation du bottom. C’est donc le moment de mettre la main sur des BTC en solde.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

A

A

Reporting on Bitcoin, "the goddess of wisdom, feeding on the fire of truth, exponentially growing ever smarter, faster, and stronger behind a wall of encrypted energy".

DISCLAIMER

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.