Enquanto os mercados americanos exibiam sinais contraditórios nesta sexta-feira, outra tendência se desenhou à margem dos principais índices: o claro avanço das ações relacionadas à mineração de bitcoin. Esse contraste com a dinâmica do Nasdaq e a queda do Dow levanta questões sobre um possível reposicionamento dos investidores diante dos ativos correlacionados com cripto, às vésperas de decisões econômicas importantes. Uma leitura atenta desses movimentos revela bem mais do que uma mera variação técnica.

Bolsa

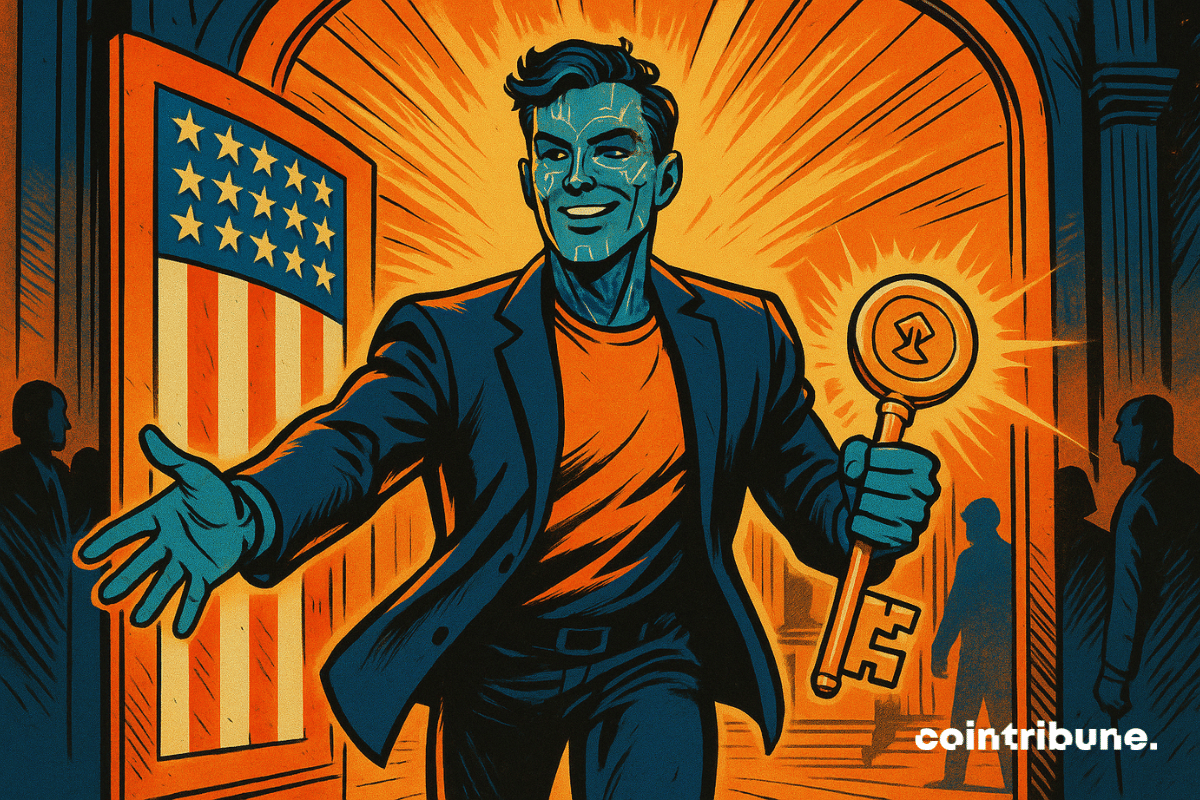

Enquanto a indústria cripto multiplica as aberturas de capital para ganhar legitimidade, Ripple opta por outro caminho. Contra todas as expectativas, sua presidente Monica Long descartou qualquer IPO, apesar de uma valorização de 40 bilhões de dólares e o fim do embate com a SEC. Assim, ao contrário dos sinais enviados ao mercado, essa recusa marca uma vontade assumida: permanecer independente para melhor controlar seu crescimento e governança, ao mesmo tempo em que consolida seu status em um cenário regulatório em plena transformação.

A ação da BitMine saltou 14% após um anúncio considerado "espetacular" pelo seu presidente, Tom Lee. De fato, a empresa solicita a aprovação de seus acionistas para aumentar significativamente o número de ações autorizadas. Esse movimento estratégico ocorre enquanto a BitMine consolida sua posição no Ethereum, no qual detém 3,41% da oferta em circulação. Em um mercado onde as tesourarias cripto ganham importância, esta iniciativa marca uma etapa chave para um dos maiores detentores institucionais de ETH.

Warren Buffett vira uma página da história. Este 31 de dezembro de 2025 marca o fim de seu reinado à frente da Berkshire Hathaway, após mais de 60 anos de gestão exemplar. Figura tutelar dos mercados, "o oráculo de Omaha" personificou uma visão de investimento baseada na disciplina, duração e coerência. Sua saída não é apenas uma mudança de direção, mas sim um sinal forte enviado aos mercados mundiais, no momento em que se encerra uma era emblemática do capitalismo americano.

Em 2025, três gigantes da cripto marcaram a história com IPOs explosivos: Circle (+168 %), Bullish (+143 %), e eToro (+32 %). Por trás desses números espetaculares estão lições cruciais para os investidores. Descubra como essas ofertas públicas iniciais redefiniram Wall Street, e o que 2026 nos reserva com Kraken e outros atores importantes.

Ethereum se impõe como um novo ator central das finanças mundiais. Impulsionada pela ascensão da tokenização, a blockchain agora atrai a atenção de Wall Street. Instituições importantes como BlackRock e Robinhood exploram ativamente essa tecnologia, marcando um ponto de virada na adoção das criptomoedas. Para Tom Lee, cofundador da Fundstrat, Ethereum está se tornando uma infraestrutura chave do sistema financeiro. Uma dinâmica que, segundo ele, pode fazer o preço do ativo alcançar níveis inéditos.

Wall Street está entrando em 2026 com exposição recorde em ações e níveis de caixa em queda, enquanto investidores apostam em gastos com IA, forte crescimento dos lucros e rotação acelerada de ações apesar dos riscos crescentes.

Kindly MD pensava em se reinventar com o bitcoin. Listada no Nasdaq, a empresa reorientou sua estratégia em torno do ativo principal após sua fusão com Nakamoto Holdings. No entanto, a euforia inicial deu lugar a uma queda brusca do preço, resultando em um aviso formal da bolsa americana. Sem uma recuperação rápida, a empresa agora corre risco de exclusão.

Polymarket entrou em uma nova fase de expansão à medida que seu relançamento nos EUA começa após anos afastado do mercado doméstico. De acordo com relatos recentes, a plataforma está avançando rapidamente para incluir usuários da lista de espera em seu aplicativo atualizado, começando com contratos de eventos esportivos. A aprovação regulatória chegou no início deste ano, abrindo caminho para um retorno em conformidade.

Dois ETFs lastreados em XRP foram listados na NYSE, uma primeira vez que deveria impulsionar a Ripple ao status de ativo cripto institucionalizado. No entanto, o mercado envia um sinal oposto. A cripto despenca para menos de 2 dólares, recuando 35% no trimestre. Longe de um ponto de virada otimista, esse avanço regulatório revela um desinteresse persistente. O efeito ETF, esperado como um motor, parece não ter tido eco tangível.

Enquanto a SEC digere seu shutdown, a Grayscale avança em direção a Wall Street. Uma IPO? Sim, mas sob controle rigoroso. A cripto entra na bolsa... e não em democracia.

Enquanto a indústria cripto reconquista a confiança dos mercados graças a uma regulamentação mais clara e um interesse crescente dos investidores institucionais, a Ripple opta por uma direção inesperada. Apesar de uma vitória jurídica contra a SEC e um ano de crescimento excepcional, a empresa californiana desiste de qualquer abertura de capital. Uma escolha que contrasta com as ambições de outros atores do setor e levanta questões sobre a estratégia de longo prazo da empresa.

A Nasdaq repreendeu formalmente a TON Strategy por violar as regras de listagem relacionadas à compra de Toncoin de US$ 272,7 milhões e ao financiamento PIPE associado. A empresa, anteriormente conhecida como Verb Technology Company, não obteve a aprovação dos acionistas antes de emitir ações para financiar o negócio, conforme um recente documento da SEC.

A Nvidia acaba de inscrever seu nome na história ao se tornar a primeira empresa a ultrapassar os 5 000 bilhões de dólares em capitalização de mercado, à frente da Apple, Microsoft e Amazon. Este recorde não é apenas uma façanha financeira. Ele reflete uma mudança de era, onde a inteligência artificial, os supercomputadores e a infraestrutura de nuvem redesenham o equilíbrio de forças na tecnologia global.

Gita Gopinath, ex-diretora adjunta do FMI, alerta sobre uma potencial deflagração financeira. Impulsionado pela euforia em torno da inteligência artificial, o atual rali dos mercados americanos poderia, segundo ela, precipitar uma correção mundial de uma violência inédita. Em jogo, até 35 000 bilhões de dólares em perdas sobre os ativos globais.

Os mercados de previsão receberam um grande voto de confiança após a Intercontinental Exchange (ICE) — operadora da Bolsa de Valores de Nova York — anunciar um investimento estratégico de US$ 2 bilhões na Polymarket. O acordo avalia a plataforma em cerca de US$ 8 bilhões, marcando uma surpreendente reviravolta para uma empresa que enfrentou problemas regulatórios há apenas três anos.

A bolsa europeia acaba de fechar uma semana excepcional. O STOXX 600 sobe 2,8% e acumula recordes históricos. Saúde, bancos e mineração lideram o movimento, impulsionados por um otimismo palpável.

Os mercados americanos celebraram na segunda-feira a confirmação de um acordo preliminar entre Washington e Pequim sobre o futuro do TikTok. A Oracle, favorita para aquisição da plataforma chinesa, subiu mais de 3% enquanto o S&P 500 ultrapassava pela primeira vez o patamar simbólico dos 6600 pontos.

Sharplink Gaming Inc. iniciou um plano de recompra de ações de US$ 1,5 bilhão enquanto suas ações negociam abaixo do valor patrimonial líquido (VAL) da empresa. A recompra sinaliza um esforço estratégico para aumentar o valor para os acionistas enquanto o sentimento do mercado atualmente subavalia suas participações em tesouraria de Ether. A empresa, a segunda maior em tesouraria de Ether, está aproveitando esse movimento para fortalecer a confiança dos investidores e otimizar a alocação de capital.

Em apenas três dias, a bolsa americana assistiu a um espetáculo raro: oito das maiores empresas de tecnologia viram sua capitalização saltar 420 bilhões de dólares. Um movimento relâmpago que reposiciona o Google no centro do jogo e confirma o quanto as decisões regulatórias e os avanços em inteligência artificial agora influenciam Wall Street.

Desconhecida do grande público mas onipresente nos bastidores do poder, a Palantir trabalha com governos e multinacionais explorando os dados. Avaliada em mais de 400 bilhões de dólares após uma alta de 2000% desde 2023, ela representa ou a oportunidade de investimento de uma geração, ou a próxima bolha especulativa pronta para estourar.

Os índices americanos continuaram sua ascensão, impulsionados por uma inflação de julho abaixo das previsões. Esse sinal macroeconômico impulsionou as expectativas de uma queda nas taxas do Fed já em setembro, agora quase certa aos olhos dos investidores. Levado por esse ímpeto, o otimismo também ganha o mercado de criptos e os gigantes tecnológicos asiáticos, desenhando um movimento global onde macroeconomia, finanças tradicionais e DeFi avançam em conjunto.

Os sinais de alerta estão em toda parte. Entre a explosão das desigualdades e o endividamento recorde, o sistema financeiro mundial vacila perigosamente. Diante de 37 trilhões de dólares em dívidas apenas nos Estados Unidos, uma pergunta se impõe: estamos assistindo ao fim do capitalismo como o conhecemos?

A bolsa de Paris sobe 0,76% enquanto o Fed pode flexibilizar sua política diante da desaceleração econômica americana.

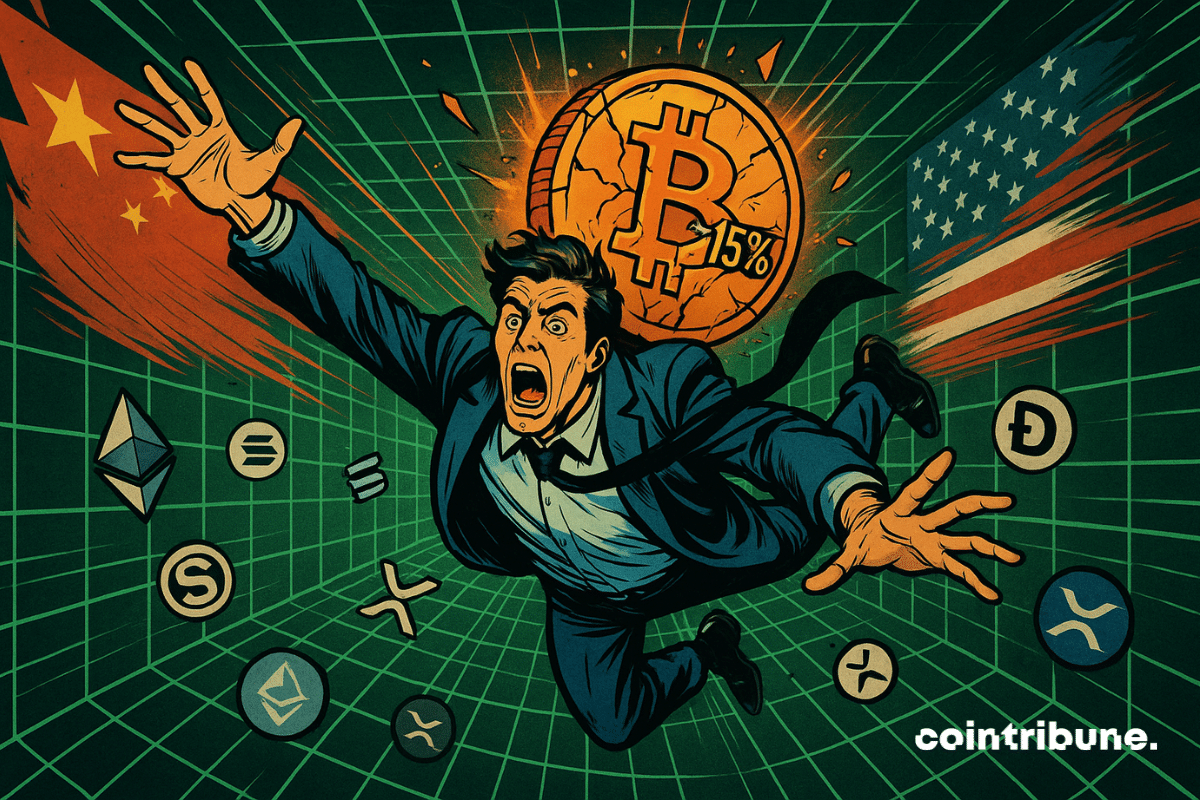

Os mercados vacilam, as criptomoedas caem. Sob o efeito conjunto de uma retomada das tensões comerciais e indicadores econômicos medianos, os valores tecnológicos sofreram uma queda brusca. Em seu rastro, as ações cripto como Coinbase, Riot Platforms e CleanSpark despencaram fortemente, ampliando as perdas registradas em um bitcoin abaixo de 115.000 dólares. Este novo episódio de volatilidade revela a extrema sensibilidade das criptomoedas à agenda econômica mundial e às expectativas de política monetária.

A Argo Blockchain corre risco de ser removida da Nasdaq após suas ações caírem abaixo de $1 por mais de 30 dias, despertando preocupações entre os investidores.

Polymarket, a plataforma de criptomoedas especializada em mercados preditivos, está se preparando para seu grande retorno aos Estados Unidos. Para alcançar isso, ela aposta na aquisição da QCX, uma bolsa regulamentada pela CFTC. Uma manobra ambiciosa que pode redefinir o futuro da predição na blockchain.

O mercado de criptomoedas acabou de ultrapassar um marco simbólico: 3.800 bilhões de dólares em capitalização. Isso é mais do que a avaliação da Amazon, quase tanto quanto o PIB do Reino Unido. Longe de um simples ciclo de alta, essa ascensão eleva as criptomoedas ao status de atores sistêmicos. Uma mudança que redistribui as cartas: esse mercado não é mais periférico, agora rivaliza com as grandes potências econômicas. Enquanto os centros financeiros observam, a criptosfera impõe seu ritmo e redesenha os contornos da economia global.

Quando uma empresa de criptomoeda entra no S&P 500 e, em seguida, se junta à lista TIME das 100 empresas mais influentes, não é mais um mero reconhecimento: é um sinal de mudança de era. Em 2025, a Coinbase não é mais apenas uma exchange, torna-se um símbolo da normalização do Web3 nos círculos do poder econômico global. Sua ascensão marca uma ruptura clara entre as promessas utópicas do setor e sua integração nas estruturas de influência tradicionais.

Wall Street está quebrando recordes, e a cripto prende a respiração. Enquanto o Nasdaq e o S&P 500 atingem máximas históricas, a possibilidade de um afrouxamento monetário do Fed reanima cenários otimistas. Nesse clima de otimismo, a pergunta é: o bitcoin está pronto para superar um novo marco simbólico? Com sinais macroeconômicos favoráveis e um ressurgimento do interesse institucional, a hipótese de um BTC ultrapassando os 112.000 dólares volta à tona, impulsionada pela dinâmica dos mercados tradicionais.