CrIpto em órbita? Não tão rápido! Três pedras no caminho podem travar o foguete... E se Wall Street ou o Congresso dos EUA apertasse o botão de pausa?

Standard e Poor's 500 (S&P 500)

A estabilidade do maior stablecoin do mercado está sendo questionada. Em 29 de novembro, a agência S&P rebaixou a capacidade do USDT de manter seu lastro ao dólar. A Tether, pela voz de seu CEO Paolo Ardoino, denuncia uma análise tendenciosa e defende seus números. Esse confronto entre um ator central da cripto e uma instituição financeira importante reacende o debate sobre a solidez das reservas e a confiança no ecossistema.

A S&P Global Ratings acaba de rebaixar o USDT ao seu nível mais baixo de estabilidade. Uma decisão rara, que mira o stablecoin mais usado do mundo e levanta dúvidas sobre sua capacidade de manter seu lastro no dólar. No momento em que os reguladores apertam o cerco às criptomoedas, essa avaliação reacende os debates sobre a solidez das reservas da Tether e sobre os riscos sistêmicos que os stablecoins representam para todo o mercado.

Enquanto o bitcoin vacila, uma empresa aposta na direção oposta. Strategy, maior detentora corporativa de BTC, continua comprando massivamente em meio à turbulência, onde outros fogem. Sua estratégia radical, frequentemente criticada, pode, no entanto, abrir-lhe as portas do seleto S&P 500 já em dezembro. Uma eventualidade que, até pouco tempo, ainda parecia ficção científica financeira. Esse cenário, impensável há poucos anos, cristaliza uma mudança significativa entre o mercado institucional e as criptos.

Trump espirra sobre as tarifas, Wall Street pega um resfriado, a cripto convulsiona: 1,6 milhão de traders liquidados, 19 bilhões evaporados. O crash não é mais uma ameaça, é um tapa na cara.

Os mercados americanos celebraram na segunda-feira a confirmação de um acordo preliminar entre Washington e Pequim sobre o futuro do TikTok. A Oracle, favorita para aquisição da plataforma chinesa, subiu mais de 3% enquanto o S&P 500 ultrapassava pela primeira vez o patamar simbólico dos 6600 pontos.

A última revisão do S&P 500 faz mais do que redistribuir as cartas. Se a entrada da Robinhood, símbolo das finanças acessíveis, foi celebrada, a exclusão discricionária da Strategy, apesar de estar conforme todos os critérios técnicos, surpreende. Por trás dessa escolha, emerge uma realidade inquietante: algumas empresas expostas ao bitcoin parecem sempre persona non grata nos principais índices. Essa decisão questiona a imparcialidade do comitê e o real espaço dado ao ecossistema cripto.

Os índices americanos continuaram sua ascensão, impulsionados por uma inflação de julho abaixo das previsões. Esse sinal macroeconômico impulsionou as expectativas de uma queda nas taxas do Fed já em setembro, agora quase certa aos olhos dos investidores. Levado por esse ímpeto, o otimismo também ganha o mercado de criptos e os gigantes tecnológicos asiáticos, desenhando um movimento global onde macroeconomia, finanças tradicionais e DeFi avançam em conjunto.

Quando Jack Dorsey injeta Bitcoin na Wall Street, os índices de ações estremecem... e os banqueiros suam. A Block, pioneira em cripto, entra no S&P 500. Só isso.

Enquanto Wall Street conta seus pontos, o bitcoin leva a melhor, ridiculariza o S&P 500 e avança rapidamente para os cofres de um BlackRock atônito. Quem poderia imaginar?

Quando uma empresa de criptomoeda entra no S&P 500 e, em seguida, se junta à lista TIME das 100 empresas mais influentes, não é mais um mero reconhecimento: é um sinal de mudança de era. Em 2025, a Coinbase não é mais apenas uma exchange, torna-se um símbolo da normalização do Web3 nos círculos do poder econômico global. Sua ascensão marca uma ruptura clara entre as promessas utópicas do setor e sua integração nas estruturas de influência tradicionais.

Enquanto Wall Street bate recordes, o dólar desaba em um ritmo inédito desde 1973. Essa grande disparidade não é à toa. Reflete uma mudança global alimentada por tensões geopolíticas, uma Reserva Federal sob pressão política e incertezas macroeconômicas. Os marcos estão se desmoronando, os mercados buscam refúgios. Nesta recomposição silenciosa, mas brutal, as criptomoedas se impõem novamente no campo estratégico, impulsionadas por sua lógica descentralizada diante da instabilidade das moedas estatais.

Impulsionada por uma descontração inesperada no Oriente Médio e um aumento no otimismo do mercado, o S&P 500 fechou esta quinta-feira a 6.141,02 pontos, quase alcançando seu pico histórico. Com alta de 0,8%, o índice emblemático registra uma recuperação significativa desde seu ponto mais baixo em abril, apesar das incertezas persistentes sobre tarifas comerciais e estabilidade regional.

Em um mercado de criptomoedas onde a volatilidade é a norma, o bitcoin acaba de superar um marco inesperado. Ele agora é menos instável do que o S&P 500 e o Nasdaq. Essa mudança discreta, mas significativa, revelada pela Galaxy Digital, desafia uma década de percepção de um ativo considerado muito arriscado para portfólios tradicionais. Mais do que um simples indicador técnico, este sinal pode marcar uma mudança de status duradoura para a primeira criptomoeda.

A Coinbase está prestes a captar provavelmente 9 bilhões de dólares em compras passivas graças à sua entrada no S&P 500. Uma injeção maciça que poderia empurrar a capitalização do mercado de cripto para perto de 8 trilhões de dólares. Mas por trás desse influxo institucional sem precedentes, uma armadilha silenciosa ameaça a liberdade estratégica da empresa...

A Coinbase entra para o prestigioso índice S&P 500, tornando-se a primeira empresa de cripto a alcançar esse marco. Essa integração histórica marca um ponto de virada para a indústria das cripto, agora integrada aos padrões das finanças tradicionais. Uma evolução estratégica que coloca a Coinbase no centro dos mercados globais.

Quando o Federal Reserve opta pela inação, os mercados vacilam. Ao manter suas taxas inalteradas nesta quarta-feira, o primeiro banco central do mundo atendeu às expectativas, sem aliviar as tensões. Assim, entre a inflação persistente, o consumo em desaceleração e as incertezas sobre o emprego, a mensagem do Fed permanece deliberadamente vaga. Essa estratégia de espera aumenta a febrilidade dos mercados financeiros e alimenta as especulações, especialmente no universo cripto, onde cada palavra de Jerome Powell é analisada como um indicador crucial.

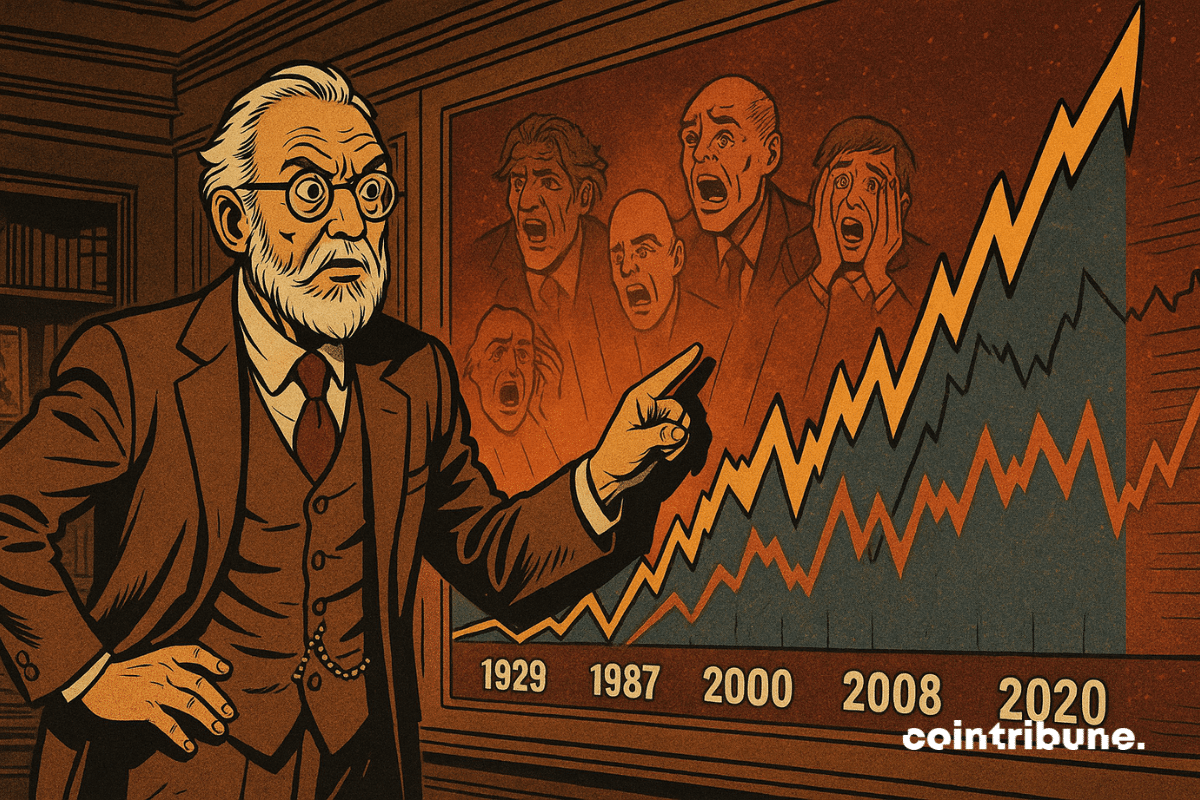

E se os mercados seguissem um ritmo que escapa à lógica econômica? Enquanto o PIB americano recua, o S&P 500, por sua vez, recupera-se após uma queda abrupta de quase 20%. Essa reviravolta inesperada, alimentada por sinais contraditórios, intriga até mesmo nas salas de comércio. De fato, na BNP Paribas, os estrategistas se questionam: essa correção fulminante se insere em uma tradição global? Para compreender isso, eles mergulham em um século de história das quebras de mercado.