El bitcoin ha vuelto a caer por debajo de los 90 000 $ en la apertura de Wall Street, borrando las ganancias registradas en Asia. Este giro se produce a pesar de señales de acumulación en los exchanges, revelando un desfase entre los movimientos a corto plazo y una tendencia de fondo orientada hacia la tenencia a largo plazo. La presión vendedora vuelve a tomar el control temporalmente, en un mercado siempre dividido entre especulación y estrategia de conservación.

Temática Comercio

El bitcoin acaba de superar los 91,000 dólares, pero el entusiasmo no alcanza todos los segmentos del mercado. Las acciones de las empresas de minería retroceden un 1,8 % en la semana, mientras que los volúmenes de intercambio caen un 25 %. Esta caída refleja menos una simple pausa técnica que un malestar más profundo en un sector debilitado por el aumento de los costos de producción.

El XRP atraviesa un momento de tensión rara. Mientras los inversores institucionales continúan llegando vía los ETF spot, el sentimiento social alrededor del activo cae bruscamente a zona de miedo extremo. Este contraste sorprendente entre la entrada de capitales y el pánico del mercado alimenta la incertidumbre. En la encrucijada de señales técnicas frágiles y un posible rebote, el XRP se convierte en uno de los activos más observados del ecosistema cripto.

Por debajo de los 90 000 dólares, bitcoin envía una señal fuerte. Un indicador clave de rentabilidad alcanza su nivel más bajo en dos años, marcando una posible reinicialización del mercado. Detrás de un precio aparentemente estable, los datos on-chain revelan un cambio profundo en el comportamiento de los inversores.

El sentimiento social en torno a XRP acaba de caer a su nivel más bajo desde octubre, según los datos de Santiment. La criptomoneda atraviesa lo que la plataforma describe como una « zona de miedo ». Esta retroceso emocional contrasta con movimientos anteriores, donde fases similares precedieron a un rebote marcado. En un mercado cripto tenso, XRP podría, una vez más, sorprender.

El emisor europeo de ETF 21Shares ha abierto un nuevo capítulo para productos de inversión vinculados a Sui en EE.UU. tras recibir la aprobación para listar el primer producto cotizado en bolsa vinculado a SUI. El debut se produce mientras los ETF de criptomonedas continúan lanzándose en los principales intercambios, atrayendo un interés constante tanto de traders minoristas como institucionales.

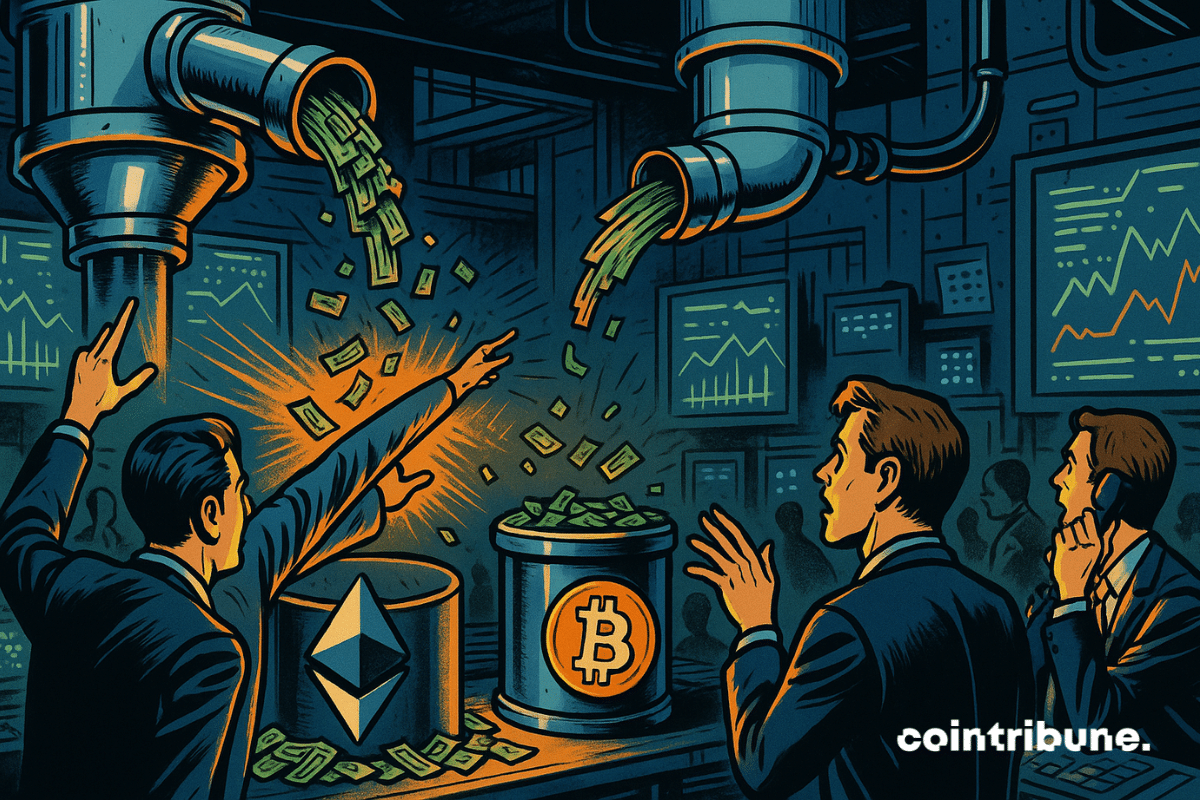

Sostenido por entradas récord en los ETF spot y una configuración técnica favorable, Ethereum supera discretamente a bitcoin. A medida que los flujos se reorientan y el interés de los particulares vuelve a aumentar, se produce un cambio. ¿Está la tendencia cambiando de forma duradera?

El rechazo brusco del umbral de 93.500 $ este jueves enfrió los ánimos de un mercado en busca de confirmación alcista. Este nivel se esperaba como un punto de inflexión simbólico antes de un vencimiento clave de la Reserva Federal. Lejos de ser una simple corrección técnica, este retroceso genera dudas sobre la capacidad de BTC para iniciar un rally sostenible, en un contexto donde cada dato económico influye en las expectativas monetarias.

El bitcoin cambia de dimensión. Por primera vez desde su creación, se impone como un pilar de asignación institucional. Según un análisis conjunto de Glassnode y Fanara Digital, se han inyectado 732 mil millones de dólares de capital nuevo desde el punto más bajo de 2022, un récord absoluto, superior a todos los ciclos anteriores combinados. Este flujo masivo no refleja una simple euforia pasajera, sino que señala una mutación estructural del mercado. El bitcoin ya no es solo especulativo, se convierte en un activo estratégico en las carteras institucionales.

Impulsado por el aflujo de capital institucional, el mercado cripto parecía estabilizarse. Sin embargo, una ola de liquidaciones en productos derivados recuerda su fragilidad. Según Glassnode, estas liquidaciones casi se han triplicado, como consecuencia de un apalancamiento excesivo ahora bajo presión.

El oro bate récords, la liquidez mundial explota, pero el bitcoin sigue rezagado. Esta divergencia plantea la pregunta: ¿por qué el activo estrella de las criptomonedas, que se supone protege contra la dilución monetaria, no reacciona? Un informe de Bitwise revela una brecha de valoración sin precedentes entre el BTC y el crecimiento de la masa monetaria. ¿Error de mercado u oportunidad significativa? Las cosas podrían cambiar, y más rápido de lo que se piensa.

A pesar de un clima de cautela en el mercado cripto, un activo capta la atención de los inversores institucionales: el XRP. Durante mucho tiempo lastrado por sus problemas regulatorios, el altcoin provoca un espectacular repunte de interés desde el lanzamiento de varios ETF spot en Estados Unidos. Los flujos de capital se suceden a un ritmo sin precedentes, revelando un posible giro en la trayectoria del token. ¿Se debe ver como la señal de un nuevo ciclo alcista, impulsado tanto por las finanzas tradicionales como por señales técnicas alentadoras?

¿Estaría el ciclo de cuatro años de bitcoin viviendo sus últimos momentos? Es la hipótesis inesperada planteada por Grayscale en un informe publicado el lunes. Según el gestor de activos, la cripto reina podría liberarse de su mecánica histórica a partir de 2026, alcanzando nuevos máximos mucho antes del plazo habitual. Este cuestionamiento mayor de un pilar del análisis cripto genera tantas esperanzas como preguntas en un mercado en plena transformación.

Goldman Sachs ha acordado adquirir Innovator Capital por $2B, trayendo nuevos productos de ETF y vinculados a cripto, con el acuerdo previsto para cerrarse en 2026.

Después de un mes de desinversión masiva, los productos de inversión en cripto registran un espectacular regreso. En una sola semana, los ETP cripto atraen 1,07 mil millones de dólares, rompiendo una serie de cuatro semanas consecutivas de salidas, totalizando 5,5 mil millones $. Este renovado interés marca un giro inesperado en un contexto de fuerte incertidumbre monetaria, donde los mercados vigilan las señales de la Fed.

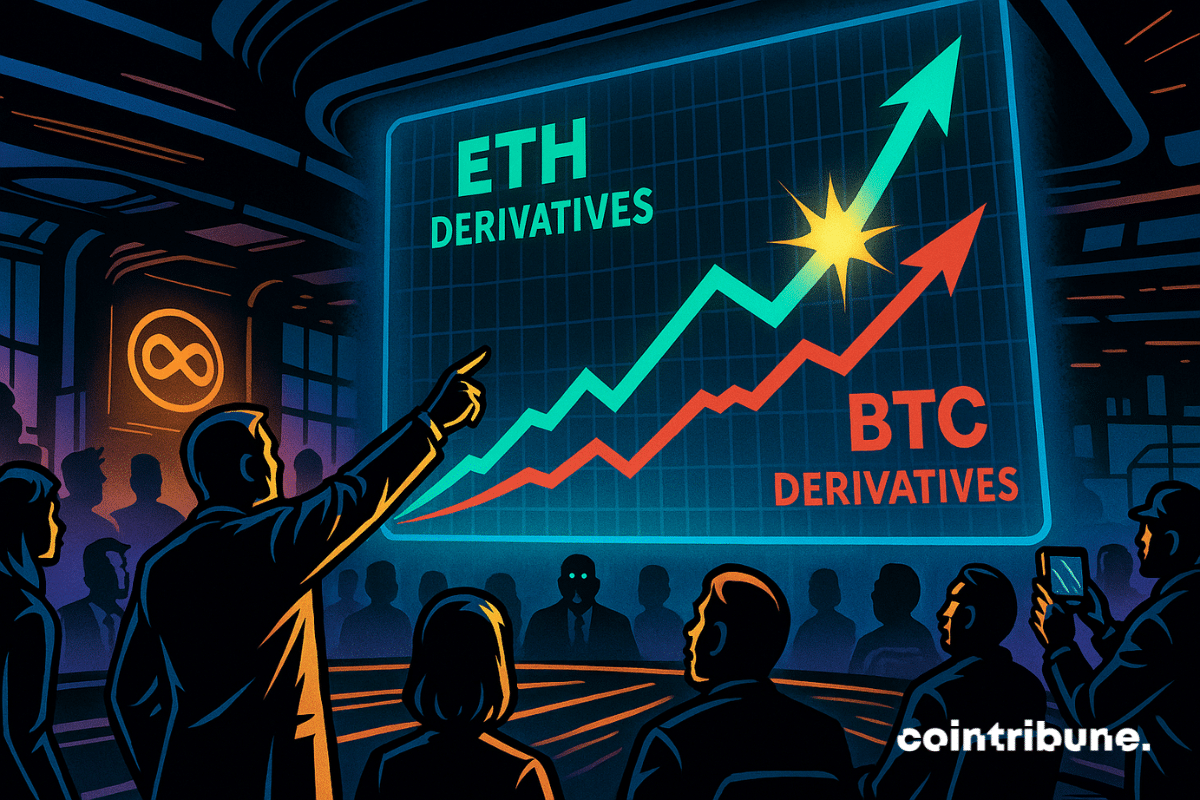

En el mercado de productos derivados, se ha alcanzado un hito. Por primera vez, los contratos futuros sobre Ether (ETH) generaron más volumen que los de bitcoin (BTC) en el Chicago Mercantile Exchange. Este cambio ocurre en un clima de alta volatilidad y refleja un reposicionamiento marcado de los actores institucionales. Un incumplimiento temporal podría entonces señalar un cambio más profundo en el equilibrio entre los dos principales activos.

La estabilidad del stablecoin más grande del mercado está siendo cuestionada. El 29 de noviembre, la agencia S&P degradó la capacidad del USDT para mantener su anclaje al dólar. Tether, por medio de su CEO Paolo Ardoino, denuncia un análisis sesgado y defiende sus cifras. Este cara a cara entre un actor central de la cripto y una institución financiera importante reaviva el debate sobre la solidez de las reservas y la confianza en el ecosistema.

¿Y si Ethereum valiera mucho más de lo que piensa el mercado? Según un estudio realizado por CryptoQuant, 9 modelos de valoración de 12 estiman que el ETH está hoy ampliamente subvaluado. Para Ki Young Ju, CEO de la plataforma, estos análisis revelan una brecha importante entre el precio actual del Ether y su valor teórico real. Esta constatación relanza el debate sobre la forma en que deben evaluarse las criptomonedas.

El bitcoin termina este año con una nota familiar. Con una caída de más del 36 % desde sus máximos anuales, el activo reproduce con una precisión inquietante los movimientos del mercado bajista de 2022. Esta correlación llama la atención de los analistas, en un momento en que los ETF de criptomonedas vuelven a registrar flujos positivos. Entre el regreso de los capitales institucionales y la memoria de un precedente crash, el mercado oscila entre la inquietud y la esperanza de un rebote.

El mercado cripto cedió ante la presión de su propio apalancamiento. En pocos días, cerca de 8 mil millones de dólares de intereses abiertos sobre los contratos futuros de Bitcoin fueron liquidados, desencadenando una purga brutal de posiciones especulativas. Detrás de este choque, se vislumbra un reequilibrio, sugiriendo que podría iniciarse un ciclo de estabilización.

Mientras que el mercado de Bitcoin sigue bajo presión, un analista señala que se habría alcanzado un fondo. En contra del clima de desconfianza, prevé un rebote hacia 100 000-110 000 dólares, reavivando las especulaciones sobre un cambio de tendencia. Este escenario, basado en indicadores técnicos precisos, contrasta con la atonía general y capta la atención de los inversores.

Después de 18 días en zona de miedo extremo, el mercado cripto muestra un primer signo de alivio. El Crypto Fear & Greed Index sube ligeramente, saliendo finalmente de su nivel más bajo. Este rebote ocurre mientras noviembre, tradicionalmente favorable para bitcoin, termina en la incertidumbre.

Arthur Hayes está generando debate en todo el mercado cripto con una fuerte crítica a Monad, una nueva cadena de capa 1 que se lanzó con gran atención y respaldo de la industria. Sus comentarios desafían el impulso inicial del proyecto y plantean preguntas más amplias sobre tokens con alta valoración respaldados por capital de riesgo.

¿Y si el mercado se estuviera equivocando gravemente sobre bitcoin? Para André Dragosch, responsable de investigación en Bitwise Europe, el contexto actual recuerda extrañamente al de marzo de 2020, durante el colapso provocado por la pandemia. En un clima post-halving tenso y frente a señales macroeconómicas contradictorias, estima que bitcoin ofrece hoy uno de sus mejores perfiles riesgo/rendimiento desde la crisis sanitaria. Esta declaración sacude las certezas y reactiva el debate sobre el momento de entrada al mercado.

Monero (XMR) ganó más del 23 % esta semana, mientras que Zcash (ZEC) cayó cerca del 25 %. Tal diferencia destaca la alta volatilidad del mercado de privacy coins, en un contexto de baja actividad relacionada con Thanksgiving. Esta divergencia entre dos activos clave de la privacidad cuestiona las dinámicas internas del sector.

BitMine está atrayendo nueva atención mientras continúa su agresiva compra de Ethereum. La nueva actividad en la cadena sugiere que la empresa podría estar preparando otra compra significativa, lo que lleva a los traders a observar si la acumulación continua puede estabilizar el sentimiento en un mercado irregular. Curiosamente, la reciente actividad de compra de BitMine ocurre en medio de amplias presiones macro que siguen siendo un lastre persistente para los activos digitales.

S&P Global Ratings acaba de degradar el USDT a su nivel más bajo de estabilidad. Una decisión rara, que apunta al stablecoin más utilizado del mundo y plantea dudas sobre su capacidad para mantener su paridad con el dólar. En un momento en que los reguladores estrechan el cerco alrededor de las criptomonedas, esta evaluación reaviva los debates sobre la solidez de las reservas de Tether y sobre los riesgos sistémicos que representan los stablecoins para todo el mercado.

Bitcoin ha caído más del 22 % en un mes, dejando dudas sobre su dinámica. Sin embargo, tras este retroceso, varias señales convergen hacia un posible retorno al umbral simbólico de 112 000 $. Mientras los mercados se agitan, inversores institucionales y particulares observan cuatro factores clave que podrían reavivar la tendencia alcista. En un contexto de incertidumbre macroeconómica y tensión en los mercados de derivados, el escenario de un rebote ya no se puede descartar.

Este 20 de noviembre marca un giro sin precedentes en la historia presupuestaria estadounidense. Texas se ha convertido en el primer estado en integrar oficialmente bitcoin en sus reservas públicas. En un momento en que las monedas fiduciarias están tambaleándose y las instituciones buscan alternativas sólidas, esta decisión representa una señal fuerte. El Lone Star State abre el camino hacia una nueva forma de soberanía financiera, colocando el activo emblemático en el centro de su estrategia económica a largo plazo.

La Reserva Federal estadounidense podría estar a punto de iniciar un giro decisivo. Según los datos más recientes de la herramienta CME FedWatch, los mercados ahora estiman en un 85 % la probabilidad de una baja de tipos a partir de diciembre. Una evolución rápida, que contrasta con la firmeza mostrada en los últimos meses. Si este escenario se confirma, marcará el fin de un ciclo de endurecimiento monetario sin precedentes y podría alterar el equilibrio de los mercados financieros.