Mientras Trump sueña con aduanas y la inflación disminuye, Bitcoin sube... ¿pero hasta dónde? A 113,804 $, los oráculos se inquietan y los que venden en corto se muerden los dedos.

Exchange Traded Fund (ETF)

Mientras los ETF de criptomonedas baten récords, los volúmenes se evaporan. Blackrock y Fidelity lideran el camino en términos de afluencia, pero el mercado parece contener la respiración. ¿Explosión en la superficie, vacío en profundidad?

La SEC ha retrasado su decisión sobre el ETF propuesto de Solana por Fidelity, solicitando actualizaciones en los documentos ante el creciente interés de los inversores y el escrutinio regulatorio.

Larry Fink aprueba los bitcoins más rápido de lo que los mineros los producen. Mientras el staking se presenta, el ETF convierte al BTC en una pequeña pieza muy jugosa.

Bitcoin cayó a $107K a pesar de las entradas de ETF, ya que las preocupaciones comerciales globales, la baja actividad y los movimientos de las billeteras ballena asustaron a los inversionistas.

Mientras el entusiasmo institucional por el bitcoin parecía suficiente para alimentar una nueva carrera alcista, la realidad on-chain cuenta una historia completamente diferente. A pesar de las compras persistentes de ETF y de empresas cotizadas como MicroStrategy, el mercado sufre una caída brutal de la demanda global, que alcanza los 895,000 BTC. Esta contracción invisible pero decisiva cuestiona las esperanzas de un nuevo máximo a corto plazo.

La industria cripto no puede creerlo. Grayscale acaba de solicitar a la SEC que suspenda las transacciones de su ETF de múltiples activos que contiene Solana y XRP, solo unos días después de su aprobación. ¿Qué es lo que esconde este cambio repentino?

Bitcoin supera los 110K dólares en medio del creciente optimismo del mercado y un fuerte sentimiento

Bitcoin se acerca a su máximo histórico, respaldado por la creciente confianza de los inversores, un fuerte mantenimiento a largo plazo y un aumento del interés institucional.

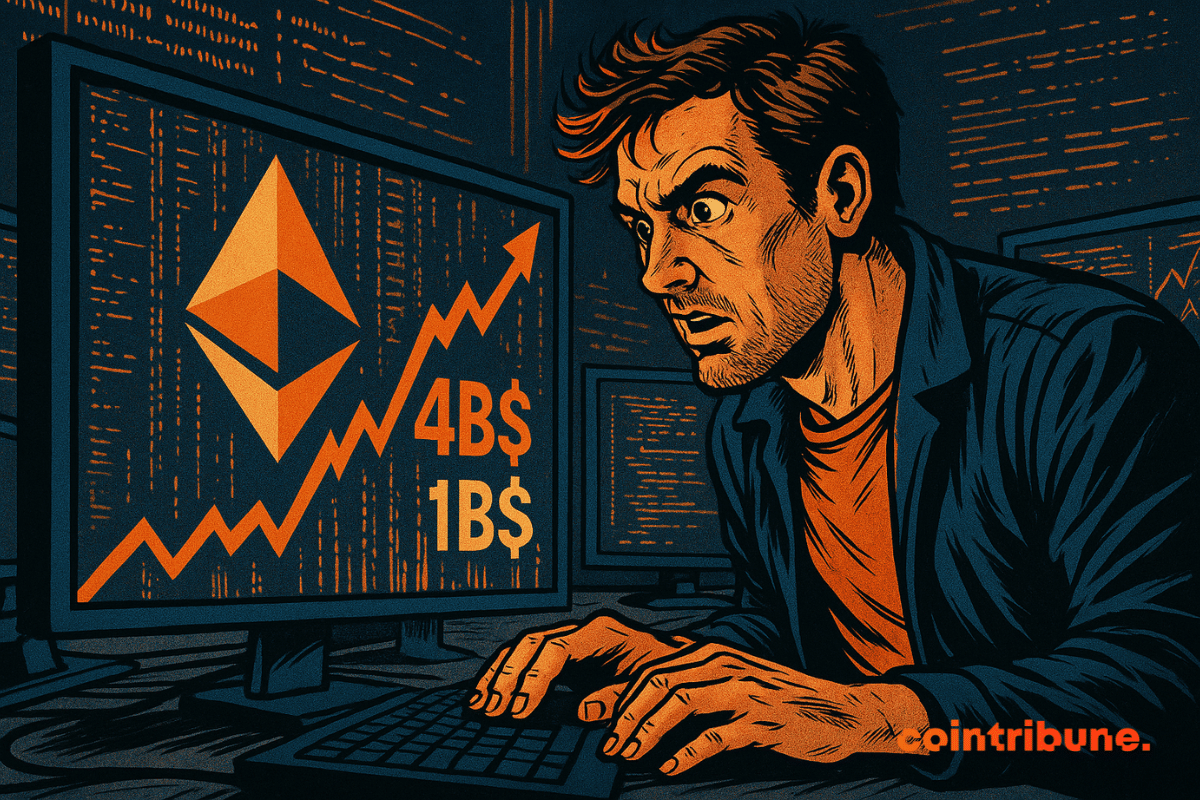

El ether se estanca, los ETF explotan, los grandes inversores acumulan, el retail duerme. ¿Y si la cripto de Ethereum estuviera preparando en silencio un gran cambio? Te contamos lo que ocurre detrás de escena.

Figma reveló una inversión en ETF de Bitcoin de $69.5 millones en su solicitud de IPO, uniéndose a importantes empresas que adoptan Bitcoin como un activo corporativo.

El ETF REX-Osprey Solana + Staking se lanza en EE. UU., ofreciendo una nueva forma para que los inversores obtengan exposición a Solana mientras ganan recompensas a través del staking.

En un mercado en busca de referencias, el más mínimo rumor reglamentario puede hacer que todo cambie. El XRP es la ilustración perfecta de esto: atrapado entre 2 $ y 2,35 $, el activo está generando una atención creciente en medio de la especulación en torno a un ETF. Lejos del tumulto habitual en torno al bitcoin, esta tensión coloca a la criptomoneda de Ripple en la convergencia de un doble reto: el desbloqueo técnico y el reconocimiento institucional.

Bitcoin muestra 1.200 mil millones de $ en beneficios no realizados. ¿Por qué nadie vende a pesar de un aumento del +125 % en las ganancias? Análisis de las señales que se deben conocer.

El ecosistema cripto alcanza un hito simbólico con la validación acelerada, por parte de la SEC, de la conversión del Grayscale Digital Large Cap Fund (GDLC) en ETF. Esta luz verde no solo se refiere a Grayscale. Consagra la entrada de los altcoins en el ámbito de los reguladores. En un contexto donde el clima político se suaviza respecto a las criptomonedas, esta decisión podría allanar el camino para una nueva generación de ETF centrados en activos como XRP, Solana o Cardano.

Cuando los ETF de bitcoin están en cifras como nunca, los inversores bailan mientras Wall Street redescubre las criptomonedas, con la mirada fija en curvas que suben sin temblar.

Un ETF de Solana que stakea, analistas que jubilaban, y la SEC que no dice nada... ¿Intentará REX Shares hacer bailar a la cripto en el parquet regulatorio?

El mercado de bitcoin, habitualmente ágil para reagruparse ante el más mínimo rumor institucional, parece hoy enviar un mensaje claro: la confianza a largo plazo está presente. Durante 13 días consecutivos, los ETF de Bitcoin en Estados Unidos han atraído cerca de 3 mil millones de dólares, una señal indiscutible de que los grandes inversionistas ya no apuestan solo por un efecto de anuncio, sino por una tendencia sólida.

Durante mucho tiempo reservado para bitcoin, el papel de activo de tesorería estratégica ahora se está ampliando a otras criptomonedas. Upexi, que cotiza en el Nasdaq, ofrece una ilustración concreta: ha fortalecido su tesorería con 735,692 SOL, valorados en más de 105 millones de dólares. Y eso no es todo: la empresa también anuncia la tokenización de sus acciones en la blockchain de Solana.

Los miles de millones fluyen, pero el bitcoin se estanca. A medida que los ETF al contado registran entradas récord en junio de 2025, la criptomoneda insignia apenas reacciona. Apenas un 2% de aumento en el mes, un movimiento insignificante en un mercado acostumbrado a subidas bruscas. Esta calma inesperada, a pesar de una dinámica institucional sin precedentes, plantea preguntas entre los observadores. ¿Qué revela realmente esta inercia? Detrás de los flujos visibles, se está dibujando un nuevo equilibrio en la arena de las criptomonedas, lejos de los esquemas clásicos de la euforia especulativa.

The ceasefire in the Middle East triggers a new rise in bitcoin

Mientras Bitcoin hace el pavón, Ethereum labra su camino. ETFs discretos pero robustos, reequilibrios furtivos, tarifas a ras de suelo... ¿y si el hermano pequeño se convirtiera en el favorito de las grandes carteras?

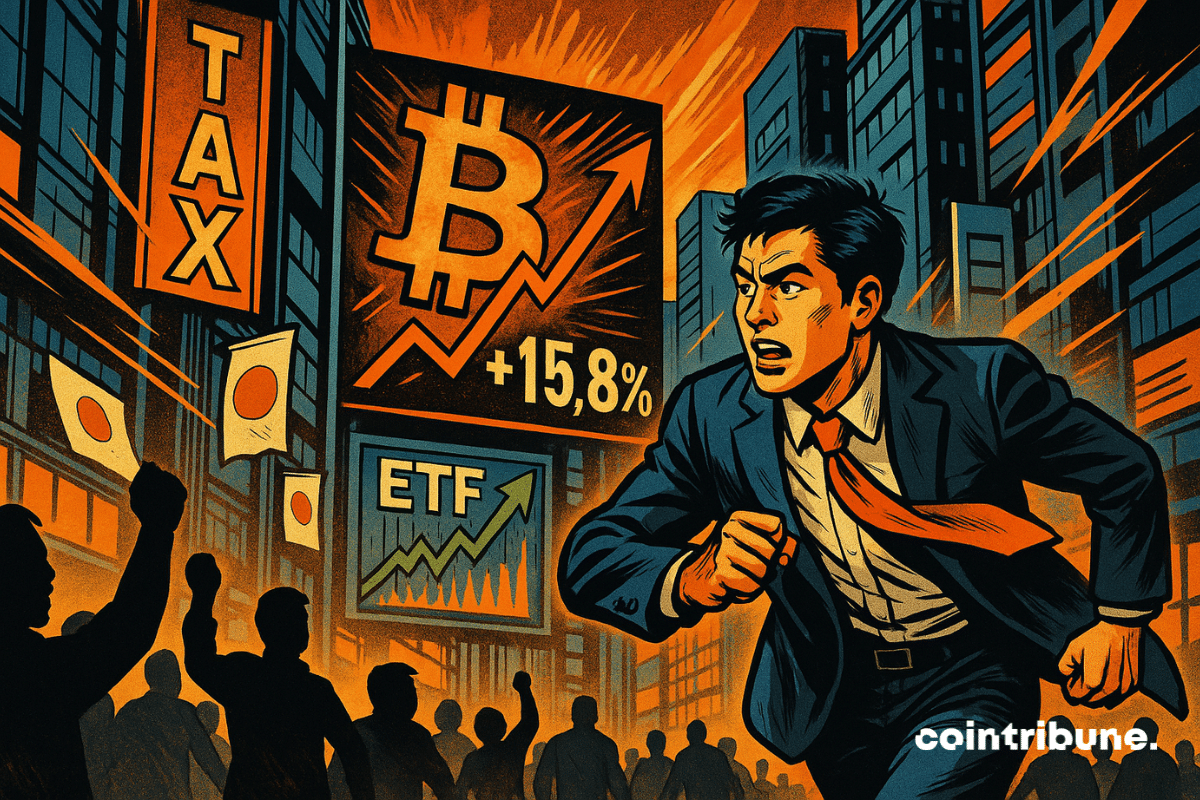

Japón saca el sable fiscal: ETF de cripto a la vista, impuestos reducidos... ¿y samuráis inversores pronto convertidos al Bitcoin? En Tokio, las finanzas tradicionales tiemblan bajo su kimono.

Solana está ganando impulso a medida que las especulaciones sobre ETF se intensifican. El aumento de la actividad en CME, las presentaciones institucionales y el creciente interés público sugieren que el activo puede estar acercándose a un momento decisivo.

A pesar de la caída de Ethereum, las ballenas mantienen sus posiciones. En este artículo, descubre un análisis de los datos clave que debes conocer.

Mientras bitcoin se jacta de un 65%, los altcoins juegan al escondite con sus fanáticos. ¿Se espera una temporada de altcoins? Sí... pero únicamente en los sueños húmedos de los traders insomnes.

¡BlackRock domina los ETF de Bitcoin con 69.7 mil millones de dólares! Te ofrecemos todos los detalles en este artículo.

El cerrojo regulatorio de las criptomonedas en Estados Unidos podría pronto saltar. Según Bloomberg, los ETF al contado para el XRP, Dogecoin y Cardano tienen ahora un 90 % de probabilidades de ser aprobados antes de que finalice este año. Es un hito, ya que hasta ahora solo el bitcoin y Ethereum habían obtenido la aprobación de la SEC. Detrás de este cambio, una señal clara: el regulador estadounidense cambia de tono. Y las altcoins, que han sido mantenidas al margen durante mucho tiempo, están a punto de unirse a la arena de los productos financieros tradicionales.

A la sombra de los reflectores, un afluente masivo redibuja el mapa de la inversión en criptomonedas en los Estados Unidos. En ocho días, los ETF de Bitcoin al contado han atraído 2,4 mil millones de dólares, a pesar de un mercado sin brillo. Este flujo sostenido contrasta con la cautela reinante y revela el creciente anclaje del bitcoin en las carteras institucionales. Paralelamente, Ethereum, que durante mucho tiempo estuvo en fase de recuperación, muestra signos de agotamiento. Tal divergencia plantea preguntas sobre las prioridades del mercado y las estrategias futuras en el universo de los activos digitales.

Ethereum explota los contadores con 35,35 millones de ETH apostados. ¿La acumulación está preparando un rebote? Análisis completo aquí!

La ofensiva de Wall Street no conoce límites. En menos de un año, los ETF de Bitcoin al contado han acaparado un cuarto de los volúmenes de intercambio globales de la criptomoneda estrella. Esta espectacular incursión redistribuye las cartas entre las finanzas tradicionales y las plataformas nativas de criptomonedas, revelando una profunda mutación del sector.