UST / Luna totally collapsed but luckily early investors got out just in time.

— Plan Marcus ⚡️☣️ (@plan_marcus) May 29, 2022

“Pantera Capital saw their $1.7M investment turn into $170M” pic.twitter.com/aNaA3qmt4P

A

A

La face cachée de Terra (LUNA)

mar 31 Mai 2022 ▪

17

min de lecture ▪ par

Le fondateur de Swan Bitcoin a publié un papier très éclairant à propos du fonctionnement du stablecoin Terra (LUNA) et pourquoi ce dernier a explosé en vol. En voici le résumé.

Deux types de stablecoin

Avant toute chose, faisons rapidement le distinguo entre un stablecoin traditionnel et un stablecoin algorithmique.

Un stablecoin traditionnel est une cryptomonnaie adossée à une monnaie fiat comme le dollar. Pour chaque stablecoin en existence, la société qui le gère détient un dollar en réserve. En principe, tout va bien tant que cette société garde ses réserves de dollars sous le coude, en totalité et de manière liquide.

Dit autrement, il ne faut pas que la société s’amuse à placer une partie de ces réserves (dans des titres de dette US par exemple). Ce qui est tentant puisqu’il n’arrive jamais que 100 % des détenteurs de stablecoins décident de les reconvertir en dollar en même temps.

Or, c’est en pratique ce que ces sociétés font. Il existe alors un risque. Imaginons que la société ait placé 70 % de ses réserves dans la dette US. Il suffit alors que plus de 30 % des stablecoins demandent à être convertis en dollar pour que la société ne puisse plus maintenir le « peg » d’un stablecoin pour un dollar.

Le peg sera momentanément cassé le temps de vendre les titres de dette US afin de récupérer des dollars sonnants et trébuchants pouvant être échangés contre les stablecoins.

Contrairement au stablecoin traditionnel, le stablecoin algorithmique UST (Terra) ne repose pas sur des réserves de dollars qu’il est censé représenter. Il repose sur des réserves de jetons appelés LUNA.

Le LUNA a été mis en vente pour la première fois à l’occasion d’une vente privée pour investisseurs (ICO) à laquelle ont notamment participé les exchanges Binance, OKEx et Huobi. Voici la liste des suspects :

La vente s’est achevée en août 2018 avec une levée de 32 millions de dollars. D’après coinmarketcap.com, 385 245 974 LUNA ont été créés ex nihilo à cette occasion. 10 % est allé à Terraform Labs (la société qui gère le stablecoin Terra-LUNA), 20 % aux salariés et collaborateurs, 20 % à la Terra Alliance, 20 % pour les réserves de stabilisation de prix, 26 % pour les supporters du projet et 4 % pour la liquidité.

Il n’est pas précisé exactement combien de LUNA ont été distribués gratuitement comparé à ceux qui ont été achetés avec ces 32 millions de dollars…

Le fonctionnement du stablecoin est assez simple même s’il n’est jamais facile d’appréhender quelque chose de totalement nouveau.

Il faut déposer des LUNA d’une valeur de 1 dollar sur la Terra Station pour créer 1 UST (https://station.terra.money/swap, le marché primaire de l’UST). À ce moment là, les jetons LUNA sont « brûlés », c’est-à-dire qu’ils sont détruits.

Le peg d’un UST pour un dollar existe parce que (en théorie) on peut toujours échanger 1 UST contre 1 USD de jeton LUNA sur la Terra Station. Dans ce cas, c’est 1 UST qui est « brûlé » pour créer 1 dollar de jeton LUNA. Nous disons « un dollar de jeton LUNA » car le taux de change entre le LUNA et le dollar est fluctuant.

Vous avez d’un côté le jeton LUNA dont la valeur en dollars fluctue (elle est passée de quelques dollars à plus de cent dollars). Et de l’autre un UST dont la valeur de 1 dollar est stabilisée en le vendant ou en l’achetant avec du LUNA.

Donc, si UST se négocie, disons, sur Binance (marché secondaire) pour 0,99 dollar, on pourrait :

- Acheter sur Binance 1 UST à bas prix à 0,99 USD ;

- Se rendre sur la Terra Station et l’échanger contre 1 USD de LUNA ;

- Vendre LUNA immédiatement et faire un profit de 0,02 cent pour chaque dollar.

Le gros problème avec LUNA/UST …

Ce qui suit est une traduction de ce papier écrit par le fondateur de Bitcoin Swan, Cory Klippsten. Les passages entre crochets sont des ajouts de votre serviteur pour clarifier certaines choses :

« Les problèmes commencent à se poser lorsque la capitalisation boursière de Luna devient inférieure à celle de l’UST. Si la demande d’UST dépasse celle de Luna [sur le marché secondaire], et que le prix de Luna chute, nous pourrions arriver à la situation où l’ensemble des LUNA valent moins que l’ensemble des UST.

[Si bien que tout le monde commencerait à se poser des questions car, comme nous l’avons dit plus haut, on peut (en théorie) toujours échanger 1 UST contre 1 dollar de LUNA auprès de la Terra Station.]

En réponse à cette vulnérabilité de conception, Terraform Labs a dû inciter les détenteurs d’UST à ne pas échanger leurs UST contre des USD sur le marché secondaire car, dans ce scénario, le peg tomberait en dessous de 1 $. En conséquence, ceux qui font de l’arbitrage pour profiter des petites variations autour du peg seraient incités à défendre la parité en brûlant des UST [brûler = racheter pour détruire, ce qui réduit la supply]. Des LUNA seraient donc automatiquement créés, ce qui ferait chuter encore plus leur prix. Cette dynamique pourrait créer la panique et inciter les investisseurs à vendre de concert les UST et les LUNA, créant ainsi une spirale de la mort.

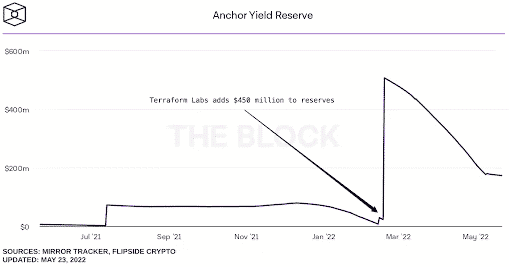

Pour y remédier, Terraform Labs a créé une demande artificielle pour les UST en offrant un rendement de 20 % sur les UST dans le protocole Anchor, également construit par Terraform Labs. Ce rendement était principalement financé par Terraform Labs via la vente de ses réserves de LUNA. Pour éviter l’effondrement, Terraform Labs devait continuellement pomper dans ses réserves pour payer ces 20 % par an aux détenteurs d’UST afin de maintenir une demande artificielle d’UST. C’est ce qui s’est produit à la mi-février, lorsque la réserve de rendement a été abreuvée de 450 millions de dollars pour poursuivre la mascarade ponzienne.

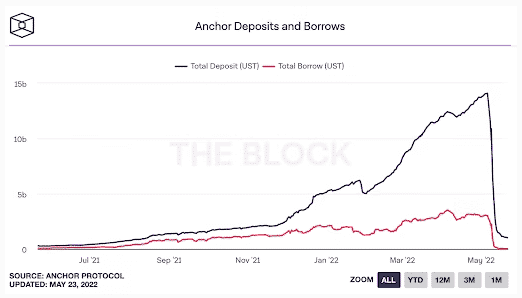

Avant l’attaque qui a fait exploser le stablecoin UST, la valeur totale maximale bloquée dans le protocole Anchor était passée par un pic de plus de 14 milliards de dollars. Il est évident que ceci n’était pas viable puisque les réserves de TerraForm Labs allaient être continuellement drainées pour financer ce rendement gigantesque de 20 % pour les détenteurs d’UST.

Pour compenser l’expansion rapide de l’offre d’UST et la fragilité inhérente du mécanisme de peg, Terraform Labs a créé la Luna Foundation Guard (LFG) en faisant don de 4 milliards de dollars de Luna ainsi qu’en levant 1 milliard de dollars lors d’une vente privée dirigée par Jump Cryptol et Three Arrows Capital. L’objectif de LFG était d’acheter de grandes quantités de bitcoins comme mécanisme de défense ou cas où le peg menacerait de céder. Ces réserves de bitcoins devaient être vendues pour soutenir le prix de l’UST, un peu comme si une banque centrale d’un marché émergent vendait ses réserves de change pour soutenir son taux de change fixe (peg) avec le dollar.

Retrouvez ici les montants détenus dans la réserve de la Fondation Luna avant le début de la crise.

Ce système de Ponzi fut une opportunité parfaite pour un vendeur à découvert opportuniste prêt à prendre le pari que Terraform Labs ne serait pas en mesure de défendre le peg en cas de gros volumes de ventes d’UST.

Chronologie du Crash

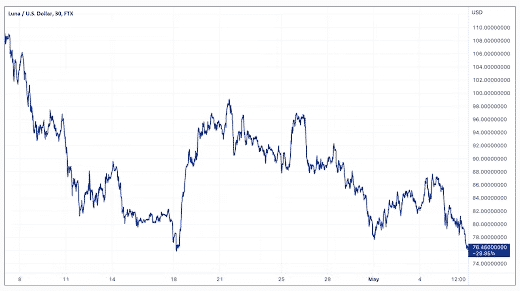

Du 7 avril au 7 mai, les choses ont commencé à se gâter pour Luna/UST lorsque l’ensemble du marché crypto s’est effondré en emportant avec lui le LUNA dont le prix chuta d’environ 30 %, passant de 108 à 76 dollars pour un LUNA.

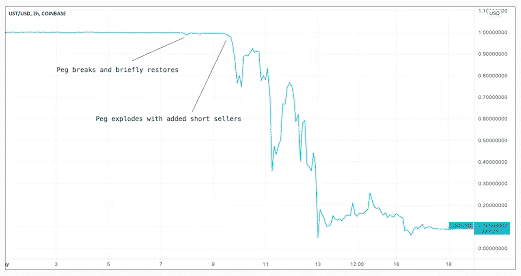

En raison de l’augmentation rapide de l’offre d’UST par des investisseurs attirés par le rendement de 20 % du protocole Anchor, des doutes sont apparus quant à la capacité du LUNA à servir de garantie étant donné la baisse de son prix. Dans le doute, certains investisseurs se sont mis vendre des UST par crainte que la capitalisation boursière du LUNA ne suffise plus à couvrir tous les UST en circulation. La peg a finalement rompu le 8 mai avant de se rétablir brièvement.

Une opportunité de vente à découvert épique s’est alors offerte. De la même manière que George Soros a parié en 1990 que la la Banque d’Angleterre n’avait pas assez de réserves de change pour maintenir son taux de change fixe avec le dollar (en empruntant pour 10 milliards de livres sterling qu’il vendit contre du dollar), un vendeur à découvert a parié que le Ponzi Luna/UST n’était pas viable et s’est mis à attaquer le peg.

Ce dernier a d’abord emprunté 100 000 BTC en vue de les vendre et faire tanguer tout le marché des cryptos. Il a ensuite conclu une transaction de gré à gré (over the counter, c’est-à-dire en dehors du marché) d’un milliard de dollars en UST qu’ils se sont également mis à vendre de manière systématique pour exercer une pression sur le peg Luna/UST.

[Qui a vendu cette grande quantité d’UST en dehors du marché ? Est-ce Do Kwon, le fondateur du stablecoin Terra-LUNA ?

Face à la pression baissière anormale, un bank run classique s’est déroulé du côté du protocole Anchor. Les investisseurs se sont tous rués en même temps pour retirer leurs UST afin de rapidement les reconvertir en LUNA puis en vrais dollars. Les investisseurs ont paniqué et des milliards de dépôts UST ont été retirés du protocole Anchor en quelques heures seulement.

Ces utilisateurs paniqués ont retiré leurs UST d’Anchor pour les brûler et obtenir des LUNA. Chaque utilisateur qui a vendu avait alors un choix à faire :

1) Conserver ses LUNA, dont la supply augmentait rapidement (et donc que son prix s’effondrait) ;

2) Vendre ses LUNA contre des dollars ;

La plupart ont choisi la seconde solution.

À ce moment-là, les vendeurs à découvert ont redoublé leurs ventes d’UST jusqu’au dernier (pour environ 650 millions de dollars). Nous avons alors observé une rupture significative de la parité Luna/UST, provoquant encore plus de panique. Le prix de Luna s’est mis à chuter très rapidement jusqu’au point fatidique où l’ensemble des UST n’étaient plus entièrement garantis par l’ensemble des LUNA. Une spirale de la mort classique s’est alors enclenchée, les investisseurs se précipitant vers la sortie, provoquant une chute simultanée des prix du LUNA et de l’UST.

C’est là que LFG est intervenu en vendant prétendument ses réserves de LUNA et de Bitcoin pour racheter des UST pour essayer d’arrêter l’hémorragie. Cependant, la chute des prix du Luna et de l’UST s’est accompagnée en parallèle d’une chute du prix du bitcoin à cause des ventes de dizaines de milliers de ses bitcoins par LFG. (Note : On ignore encore s’ils ont réellement vendu les bitcoins).

En définitive, les efforts de LFG ont été une cause perdue. À l’instar des marchés émergents qui drainent leurs réserves pour tenter de soutenir leur parité monétaire fixe, LFG a épuisé ses réserves sans que cela suffisse à protéger le peg qui s’est davantage effondrée.

Les investisseurs ont continué à vendre massivement leurs UST, entraînant automatiquement la création de plus en plus de LUNA jusqu’à l’hyperinflation. L’offre de Luna est passée d’environ 725 millions d’unités à 6,9 trillions, soit une augmentation de quasiment 1 000 000 %, en un seul jour.

À ce moment-là, la messe était dite. Le peg s’était entièrement effondré et 40 milliards de dollars sont sortis du ponzi Terra-LUNA.

De nouveaux détails entourant le crash de Luna/UST continuent d’arriver chaque jour qui passe. On rapporte que de petits investisseurs ont perdu toutes leur épargne, que des entreprises ont enregistré des pertes massives, que le fondateur Do Kwon a été condamné à une amende de 78 millions de dollars pour fraude fiscale présumée, et que de nombreuses enquêtes en cours font état de preuves de l’existence de whales ayant abandonné leurs positions peu avant les faits. En outre, de nombreuses inconnues subsistent quant à savoir si LFG a effectivement vendu les bitcoins ou si la direction les a conservé.

Ce compte Twitter est actuellement en train d’enquêter et je vous suggère de le suivre pour suivre l’évolution de cette affaire. Je ne pense pas que les choses en resteront là. Je crois que de nouvelles accusations émergeront à propos des opérateurs et des principaux investisseurs de ce Ponzi géant. En attendant, les fondateurs de Terra-LUNA remettent déjà le couvert et tentent actuellement de ressusciter ce projet raté en lançant Terra 2.0. Je ne comprends pas pourquoi quelqu’un investirait à nouveau son argent avec ces gens.

Malheureusement, monsieur et madame tout le monde sont généralement les grands perdants de ce genre d’événements. Beaucoup de grandes entreprises qui ont investi dans ce stablecoin ont pu se retirer avant le krach avec profits massifs à la clé. Étrangement, certains ont ressenti le besoin de s’en vanter. Joey Krug, CIO de Pantera Capital, a admis qu’ils avaient vendu 80 % de leur position sur Luna avant le crash. En outre, Paul Veradittakit, partenaire de Pantera Capital, s’est apparemment vanté d’avoir transformé son investissement de 1,7 million de dollars dans Luna en environ 170 millions de dollars. De même que le PDG de Galaxy Digital, Mike Novogratz.

« Pantera Capital a vu son investissement de 1,7 millions de dollars se transformer en 170 millions de dollars ».

Ces gens ont fait la promotion d’un ponzi évident avant de se retirer juste avant l’effondrement. Soit ils savaient qu’il s’agissait d’un ponzi et les centaines de millions engrangés sont illégitimes, soit ils ont eu beaucoup de chance et ne devraient pas gérer d’argent. Il n’y a pas de troisième option. D’après leurs propres commentaires, il semble qu’ils savaient exactement à quel jeu ils jouaient, mais qu’ils ne se souciaient tout simplement pas des petits investisseurs qui ont été lessivés.

Nous verrons ce que les enquêtes révèlent concernant ces grands investisseurs et autres initiés impliqués dans le crash de Terra-LUNA (UST). Il se murmure que le vendeur à découvert protagoniste de l’effondrement de ce Ponzi aurait empoché plus de 800 millions de dollars. »

[Ce qui n’est probablement que la partie émergée de l’iceberg étant donné que près de 40 milliards de dollars se trouvaient dans ce ponzi avant l’effondrement.]

Nous invitons les anglophones à lire la version anglaise de ce papier. Vous y trouverez plus d’informations, notamment une belle introduction que nous n’avons pas traduit, mais qui vaut la peine d’être lue. En conclusion, retenez que si « vous ne comprenez pas d’où vient le rendement, c’est que vous êtes le rendement »…

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

A

A

Reporting on Bitcoin and geopolitics.

DISCLAIMER

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.