Banque libre et cryptomonnaies

Pourquoi la plupart des historiens et des économistes omettent de mentionner la banque libre ? Pourquoi l’émission de la monnaie fut d’abord concurrentielle et libre dans l’histoire du capitalisme ? Et comment les cryptomonnaies répondent aujourd’hui à des problématiques similaires aux époques de banque libre ? Dans notre précédent article, nous avions discuté du concept de monnaie privée. Monnaie et monnaies privées – Cointribune.

Désormais, il est nécessaire d’envisager certaines innovations récentes comme un écho direct à l’ère de la « banque libre ». La banque libre (free banking en anglais) fait référence à un système dans lequel les banques peuvent être en libre concurrence pour émettre de la monnaie et exercer leurs activités. En outre, on peut distinguer le système absolu de banque libre dans lequel les régulations et les autorités monétaires sont inexistantes ou presque, du système modéré de banque libre dans lequel les agents peuvent émettre de la monnaie et exercer librement dans les limites déterminées par la loi.

Banque libre et économie concurrentielle

L’idée selon laquelle la banque libre peut constituer un moyen d’émancipation du commerce et des entreprises n’est pas nouvelle. Elle s’est même réalisée dans le passé. La présence d’un système bancaire fortement concurrentiel sans autorité monétaire (banque centrale) s’est essentiellement diffusé dans les pays anglophones. Cependant, on retrouve des formes bien plus anciennes de libre concurrence monétaire et financière dans le passé. Dossier Exclusif : La naissance de la finance en France ! – Cointribune.

Dans un article publié en 1987 intitulé The Evolution of a Free Banking System, et rédigé par Lawrence White et George Selgin, les deux auteurs montrent qu’un système bancaire non régulé est plausible, et plus que cela, qu’il a fonctionné. En France, nous avions déjà montré que le pays a connu une période de banque libre à partir du Directoire jusqu’en 1803 par la loi de la Banque de France sur soutien de Napoléon Bonaparte. Mais la période de banque libre fut bien plus diffusée en écosse et au Canada. Effectivement, le Canada a évolué dans une ère de banque libre à partir de 1891 pendant plus de 40 ans.

Il est très intéressant de remarquer précisément la situation bancaire du Canada durant la Grande Dépression de 1929. Durant la grande Dépression, aucune faillite bancaire ne fut observée. Alors que la crise fait rage aux Etats-Unis, le Canada s’est montré d’une remarquable stabilité financière. L’absence d’une banque centrale (jusqu’en 1935), et la présence de l’Association des banquiers canadiens (toujours active) a facilité la coordination du marché. Mais durant tout le début du XXe siècle à travers le monde, les guerres et la centralisation politique ont accéléré la perdition de ce modèle par la seule force de la loi.

L’émergence des cryptomonnaies et de leur concurrence

Depuis la financiarisation du marché des cryptomonnaies en 2017, ces moyens d’échanges numériques sont plus jamais à l’image des ères passées de banque libre. Aussi, la naissance du Bitcoin en 2009 ne fut pas la plus grande innovation monétaire de l’histoire récente. Le plus important demeure l’apparition d’un système concurrentiel de monnaies numériques, émises par des acteurs divers. Les cryptomonnaies ne sont pas seulement des jetons abstraits. Elles ne sont pas non plus des codes seulement lisibles des développeurs. En conséquence, elles sont un écho direct au passé. Et c’est en ce sens que nous devons envisager leur démocratisation…

La concurrence entre les cryptomonnaies est un processus sain qui permet d’accélérer les phases d’innovation. L’apparition des altcoins, les changements des protocoles (PoS et PoW…), les stablecoins, les NFT, le staking, la gestion de données par la Blockchain… Tout cela ne serait jamais arrivé sans concurrence entre cryptomonnaies. De plus, il faut toujours garder à l’esprit les différents phénomènes de croissance sur un marché.

- Un marché en croissance dont la situation initiale consistait en une multitude de petits acteurs. Dans ce cas, la croissance du marché s’est construite sur des économies d’échelles qui facilitaient la concentration des entreprises. C’est le cas par exemple de Amazon aujourd’hui qui profite d’une image quasi monopolistique.

- Un marché en croissance dont la situation initiale consistait en une seule entité. C’est par exemple le cas des télécoms, mais aussi de la télévision et des médias, ou encore du secteur de l’alimentaire et de l’artisanat. Les cryptomonnaies répondent aussi à ce type de schéma. En général, la concurrence s’accroît à mesure que le besoin de spécialisation se précise. La cryptomonnaie répond à ce schéma pour la raison exacte que la Blockchain ou la diversité des monnaies permet des gains de productivité, de sécurité, de rapidité… propres à chaque secteur.

Concurrence monétaire et financière

Quelles sont les lois de marché qui s’appliquent à la concurrence entre monnaies et institutions ? En économie, on distingue généralement le monopole (un seul vendeur), de l’oligopole (un petit groupe de vendeurs), de la situation de concurrence. Il est plus difficile de dire si un marché est en position d’oligopole ou de concurrence dans la mesure où cela dépend du nombre d’acheteurs et d’acteurs sur le marché. Ainsi, il est presque impossible aujourd’hui de qualifier le marché bancaire de marché concurrentiel. Il s’agit plutôt d’une forme particulière d’oligopole. L’exercice de l’activité bancaire nécessite des dérogations spéciales et l’insertion dans un réseau central particulier. La centralisation système autour des banques centrales, des régulations et des contrôles, limite la concurrence sur le marché.

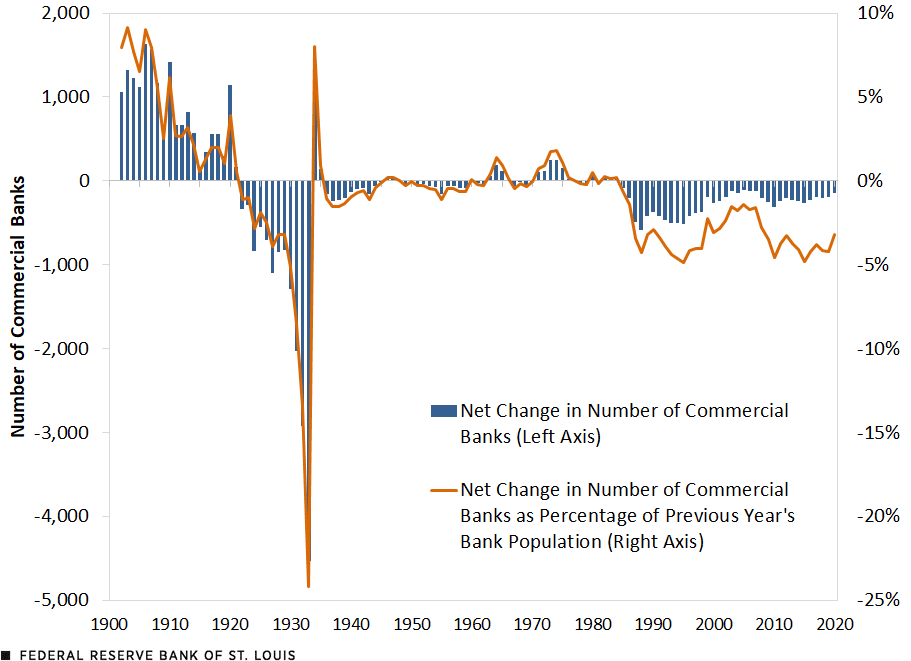

Lorsqu’on regarde dans le détail du nombre de banques par pays en Europe, on retrouve une certaine régularité. Ainsi, l’Allemagne apparaît à la première position avec plus de 1 400 banques, suivi de la Pologne avec près de 600 banques et de l’Autriche avec 468 banques. La France arrive en cinquième position (400 banques). En regardant au cas des Etats-Unis, on remarque que le nombre de banque était croissant jusqu’à la dépression de 1921. La décennie des années 1920 et la dépression de 1929 n’ont fait que confirmer une tendance de concentration du système bancaire.

L’évolution de la concurrence bancaire aux Etats-Unis

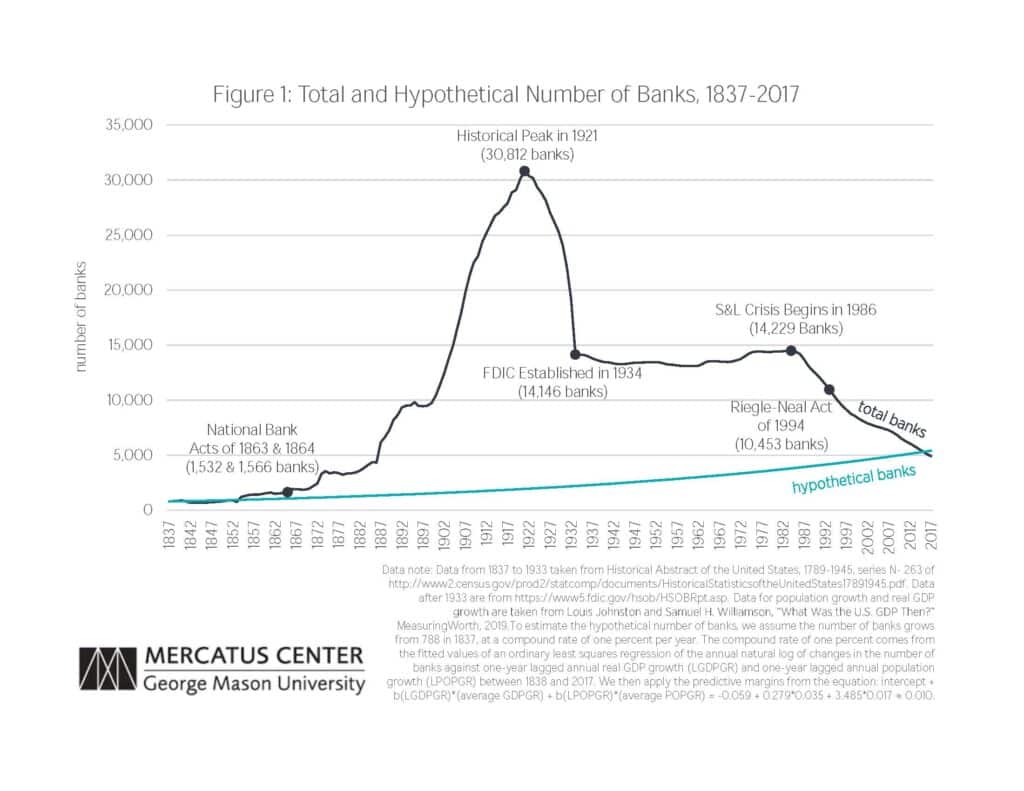

Il est ainsi possible de représenter le nombre de banques aux Etats-Unis tout au long de ces deux derniers siècles. Entre le milieu du XIXe siècle et 1921, les Etats-Unis ont connu un accroissement sans précédent et intense du nombre de banques dans le pays. Il est important de rappeler que sur cette même période, il n’y avait aucune banque centrale aux Etats-Unis. Dans notre précédent article, nous avions discuté de l’adoption du National Bank Act en 1863. En outre, nous avions rappelé que cet acte contraignait les banques à utiliser plus de dollars et de bons du Trésor. Cet acte a donc favorisé l’expansion des banques nationales, bien que le système bancaire restait globalement libre et relativement dérégulé.

C’est ainsi que le nombre de banque dépasse 30 000 aux Etats-Unis en 1921. Mais que s’est-il donc produit pour assister à un déclin aussi flagrant du nombre de banques ? A cette question, il est important de souligner que la banque centrale américaine fut créée en 1914. L’instauration du système de réserve fractionnaire (réserves nécessaires, détermination du taux par une autorité centrale, et accords du crédit) a significativement contraint le marché. Entre 1921 et 1934, ce à quoi nous devons ajouter la dépression de 1929, le nombre de banques commerciales chute de plus 54 % !

Depuis les années 1920, l’histoire économique ne fut qu’une raréfaction du nombre de banques et une gradation des contraintes associées. Peut-on vraiment brandir l’argument de la protection du consommateur lorsqu’on connaît les raisons qui ont motivé la création d’un système monétaire et financier centralisé ?…

Vers un besoin de décentralisation ?

Nous touchons ici au cœur du problème de l’histoire du capitalisme moderne : la centralisation des affaires… Et en particulier des affaires relatives à l’échange, au travail, et à l’épargne, au logement, etc… Il n’existe pas une seule grande banque dans ce pays qui ne fut liée de près ou de loin à des affaires politiques. Aussi, tout comme aux Etats-Unis, la concentration du système économique et financier en quelques entités a évidemment favorisé une sécurité financière plus couteuse, des opérations pas toujours forcément très transparentes, des rentabilités et des gains parfois inexpliqués, et surtout un manque criant d’innovation…

Après tout, l’histoire des innovations monétaires ne nous enseigne-t-elle pas que la monnaie de demain sera numérique ? Il est fort bien légitime de penser que la diffusion de la monnaie numérique au sein de nos systèmes économiques est bien trop lente et ne répond pas aux besoin des entreprises si elle s’effectue à travers un système centralisé. La centralisation croissante du système bancaire depuis plusieurs décennies bloque significativement la diffusion des nouvelles innovations monétaires. Et ce pour des raisons essentiellement politiques. Le déclin de la concurrence bancaire depuis bientôt un siècle est à l’image d’un secteur étouffé sous son propre poids.

Il n’est plus que jamais nécessaire de remettre sur le devant de la scène le bien être et l’assurance des besoins nouveaux des consommateurs. Les cryptomonnaies vont dans le sens de la concurrence de monnaies diverses, librement émises. C’est à la fois un besoin de spécialisation tout comme un besoin d’une meilleure efficacité des transactions. Avec les cryptomonnaies, il suffit d’un smartphone pour accéder à son téléphone… Et il suffit d’un ordinateur et de quelques lignes de codes pour être banquier. Dans ce contexte, il est évident que la banque, ainsi que la concurrence entre banques, doivent être repensées…

En conclusion

En définitive, nous avons vu qu’un système bancaire très concurrentiel n’est pas inefficient et fut une partie intégrante de l’Histoire de la plupart des pays. Dans de nombreux pays anglophones, et même plus brièvement en France, ce système est souvent flatté par les rares historiens comme relativement stable et durable. La disparition de ce que l’on a appelé l’ère de la banque libre est directement lié à l’apparition des guerres et au renforcement du pouvoir des Etats. En ce sens, l’apparition des différentes autorités monétaires (à commencer par la Banque de France ou la banque centrale américaine plus tard) a partout eu un impact similaire et rapide sur le marché.

En outre, la centralisation du système financier a directement mené à l’effondrement du nombre de banques et d’entités en concurrence dans l’économie. Cette tendance s’aggrave encore depuis les années 1980 tandis que la diffusion d’internet a redynamisé le besoin réel des consommateurs. En ce sens, l’apparition des cryptomonnaies n’est pas seulement un écho au système de banque authentiquement libre de l’époque. C’est aussi un moyen de répondre aux besoins de nouveaux consommateurs lésés par près d’un siècle de concentration de l’offre bancaire.

En effet, la forte centralisation actuelle du système financier empêche la diffusion de monnaies numériques rapides et efficaces. De plus, le besoin de spécialisation du système de gestion des données et des transactions permet au marché d’assurer à la fois sa croissance et l’établissement d’une concurrence croissante. La véritable réflexion économique contemporaine doit ainsi toujours considérer une décentralisation du système bancaire et une plus grande concurrence des affaires.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Auteur de plusieurs livres, rédacteur économique et financier sur plusieurs sites, je noue depuis de nombreuses années une véritable passion pour l'analyse et l'étude des marchés et de l'économie.

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.