Comment utiliser les graphiques Points and Figures ?

Dans l’analyse technique, on parle rarement des graphiques en points and figures. Pourtant, ces graphiques peuvent constituer un mode d’analyse à part entière. La popularité des graphiques en points et figures a été éclipsée ces dernières années par le succès des chandeliers japonais. Ces graphiques dont le nom se traduit littéralement par « graphiques de points et de chiffres » sont parfois très utiles. La lecture de ces figures, tout comme la lecture des bougies, s’avère être un critère supplémentaire dans les décisions de l’investisseur. Les critères de tracé, de retournement de tendance, d’objectif de cours, sont autant d’outils techniques de ce tracé graphique méconnu.

I – Le principe du tracé

Les graphiques dits en points et figures (P&F) sont des graphiques composés par une successions de colonnes avec des croix « X » et de ronds « O ». Un des avantages de cette technique est de représenter les graphiques de manière non chronologique, c’est-à-dire qu’on va attacher de l’importance aux mouvements plus qu’au temps.

Les graphiques en points et figures sont très bien décrits dans le best sceller de John Murphy (Technical Analysis of the Financial Markets, 1999). Les graphiques en points et figures furent théorisés par Victor de Villiers en 1933. (The Point and Figure Method of Anticipating Stock Price Movements, 1933). En outre, le principe est relativement simple.

- Lorsque le cours d’une période sur l’autre marque un plus haut, on trace une croix (X).

- Lorsque le cours d’une période à l’autre marque un plus bas, on trace un rond (O).

- Si le cours précédant est plus haut, alors on change de colonne (X) pour commencer une colonne (O).

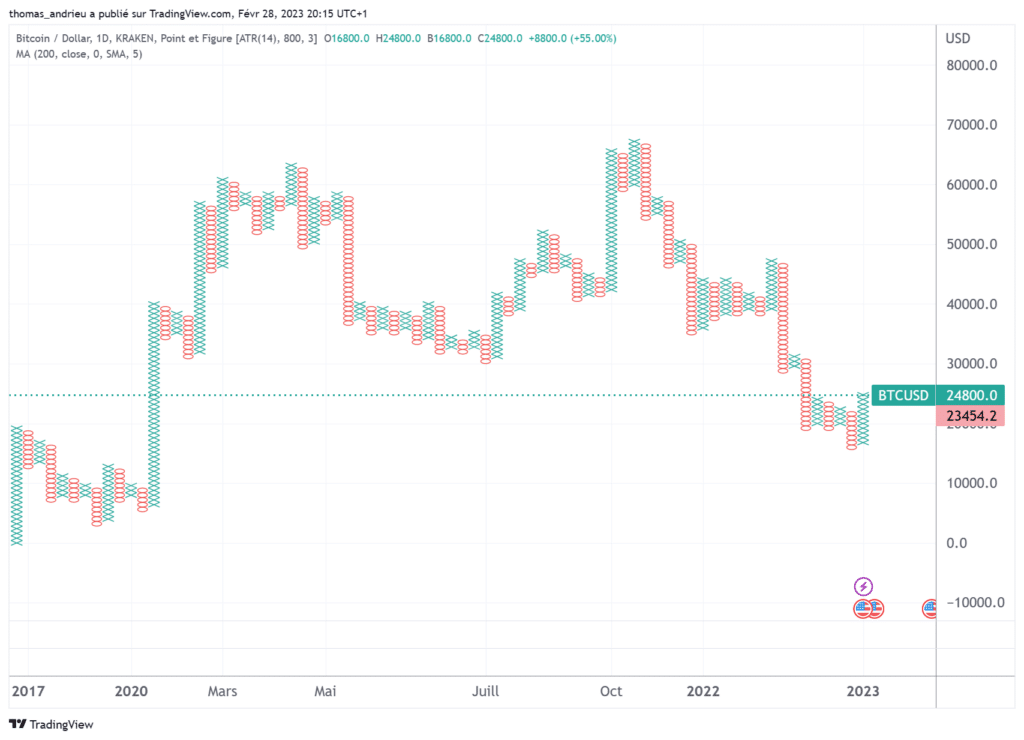

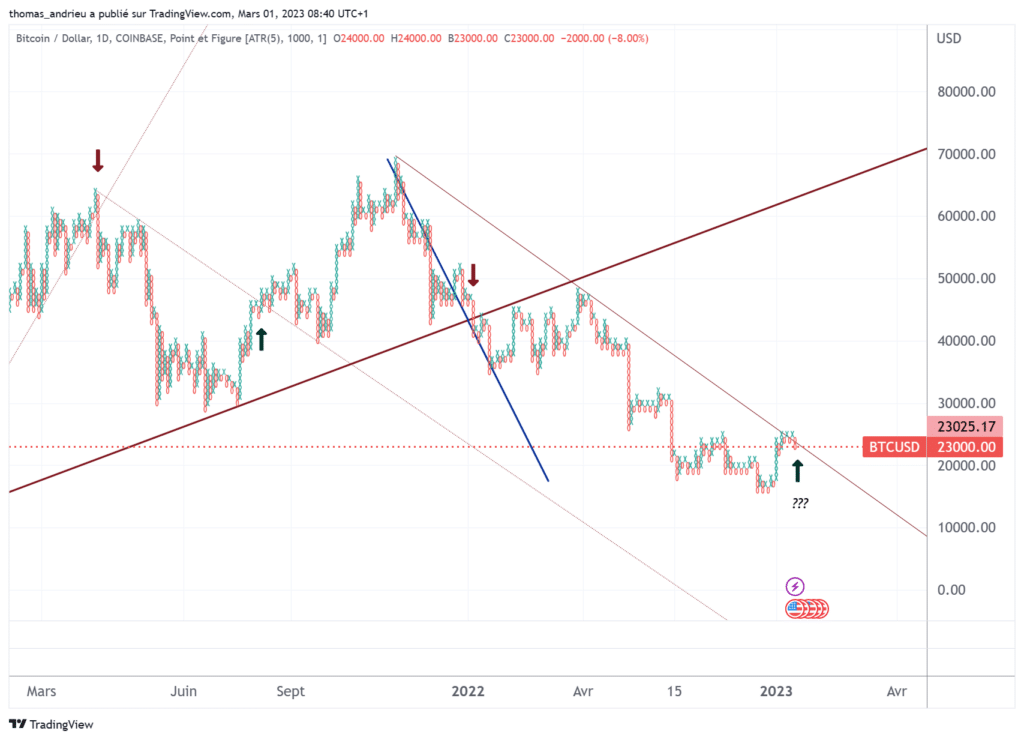

Par exemple, le graphique ci-dessous montre le cours du bitcoin (BTC) depuis 2017. On voit clairement que ce mode tracé n’est pas dépendant du temps. La durée 2017-2020 est représentée par une longueur significativement plus faible que la durée 2020-2023. Dès lors, le tracé est effectué à partir des données journalières. En outre, un autre critère utilisé ici est le nombre de nouvelles séances baissières ou haussières minimal nécessaire pour tracer une nouvelle colonne. On a ainsi choisi 3 croix « X » ou trois ronds « O » pour représenter graphiquement une nouvelle colonne.

Exemple de tracé P&F

Afin de mieux saisir le tracé, nous avons noté 10 prix journaliers sur le bitcoin (BTC). On se propose d’expliquer et de représenter les 3 dernières colonnes du graphique ci-dessous.

| Date | Prix du Bitcoin |

| 1 | 24 287$ |

| 2 | 24 839$ |

| 3 | 24 442$ |

| 4 | 24 186$ |

| 5 | 23 942$ |

| 6 | 23193$ |

| 7 | 23 167$ |

| 8 | 23 564$ |

| 9 | 23 564$ |

| 10 | 23 290$ |

Le cours commence le 19/02/2023. En outre, cela correspond à la troisième colonne en partant de la droite du graphique ci-dessous. On trace donc chaque nouvelle colonne selon le critère suivant : un « X » ou « O » pour chaque évolution de prix de 800$. La deuxième séance, le cours passe à 24 839$, soit une hausse de 552$, on trace alors une nouvelle croix « X ». Car on franchi le seuil des 24 400$. En passant sous les 24 400$ le 4e jour, on trace à nouveau un rond et une nouvelle colonne « O ». Le cours poursuit ensuite sa baisse. Le prochain seuil baissier qui traduit le tracé d’un « O » est 23 600$. Il est atteint le 6e jour. On trace donc un « O » en dessous du précédent.

Par conséquent, on comprend pourquoi une période de hausse ou de baisse très directionnelle entraine une forte concentration des colonnes. A l’inverse, les colonnes sont plus fréquentes et le temps représenté est plus étendu lorsque le prix de l’actif se trouve dans une tendance de congestion.

II – Les critères de tendance

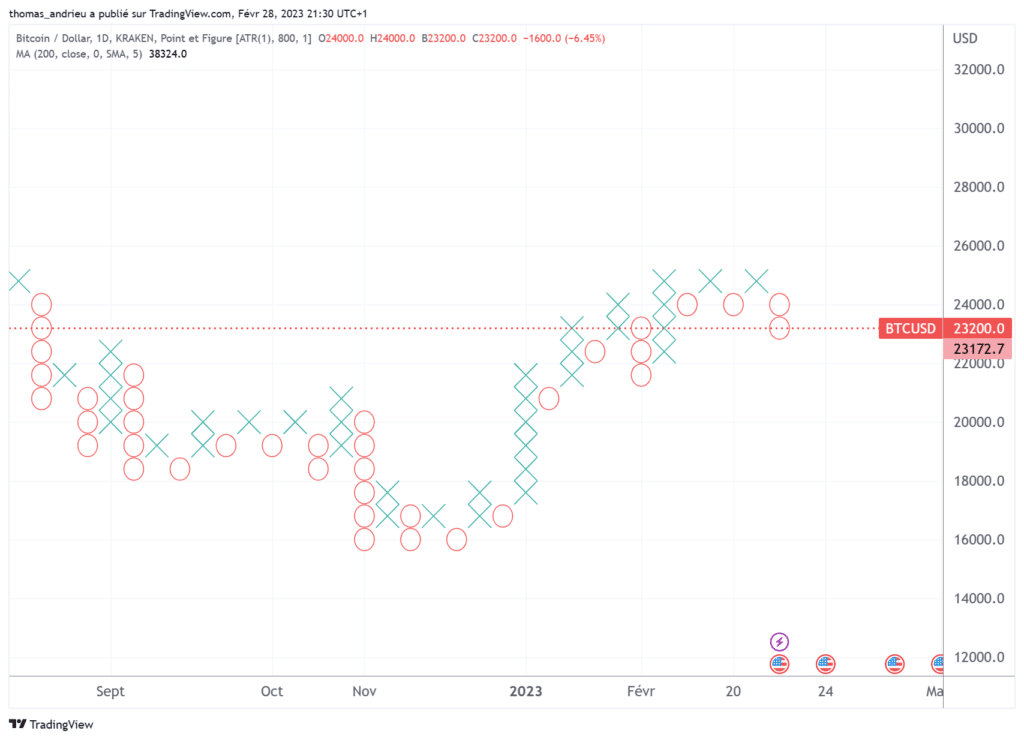

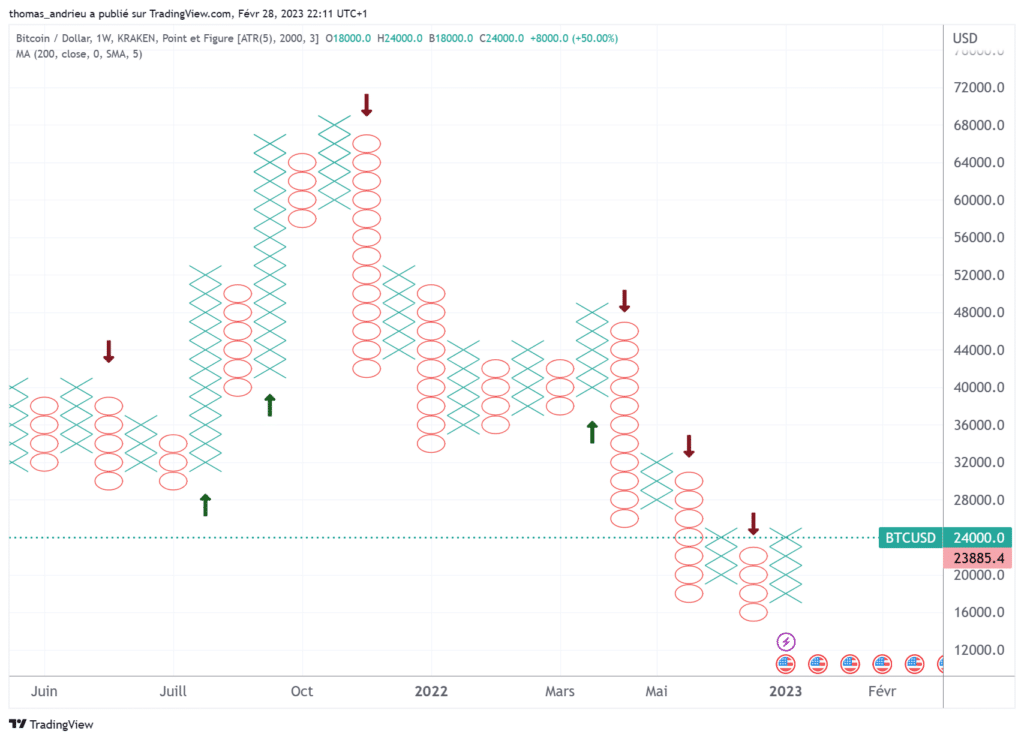

Une fois que nous avons discuté les critères de tracé, certains critères existent pour anticiper les retournements de tendance. Par exemple, le graphique ci-dessous montre le cours du bitcoin (BTC) mais avec cette fois-ci des données hebdomadaires et un critère de 3 retournements haussiers ou baissiers pour chaque nouvelle colonne. Les colonnes sont donc moins volatiles et nombreuses.

Un critère pour aider anticiper les retournements de tendance et le critère des trois boîtes, ou trois tracés. A chaque fois que trois « X » sont tracés au-dessus du précédent « O », on considère que la tendance devient haussière. De même, trois ronds « O » en dessous du « X » précédent signalent une tendance baissière. On a représenté ces signaux avec des flèches sur le cours du bitcoin représenté depuis juin 2021.

Les signaux de tendance baissière étaient très récurrents depuis novembre 2021. Désormais, il faudrait encore une hausse hebdomadaire au-delà de 25 000$. Dès lors, cette hausse permettrait de tracer une troisième croix « X », et confirmer ainsi une tendance haussière. En analyse technique, on peut aussi utiliser le critère des 5 boîtes, ce qui permet une plus grande fiabilité.

III – Les objectifs de cours horizontaux

Plus grande est la congestion, plus haut est l’objectif. En effet, nous avons vu qu’une grande congestion graphique signifiait l’absence de tendance qui favorise les mouvements haussiers et baissiers. Les périodes de congestion peuvent aider à définir un objectif haussier ou baissier. En d’autres termes, la méthode consiste à calculer le nombre de colonnes dans une période de congestion, puis à reporter cet objectif en nombre de lignes.

Par exemple, le cours du bitcoin (BTC, journalier, critère 1 boîte de retournement) a stagné entre janvier 2018 et septembre 2020. Cette congestion s’est étendue sur l’équivalent de 53 colonnes. On reporte alors un objectif de 53 lignes au-dessus de la ligne de cou. L’objectif atteint était de 63 000$ (à noter que chaque « X » ou « O » correspond à 1 000$ ici). Pour mieux comprendre, on a sélectionné une deuxième période de congestion entre mai et juillet 2021. On voit que cette congestion était très étalée en comparaison à celle de 2018 – 2020. En conséquence, on mesure une congestion de 30 colonnes que l’on reporte 30 lignes au-dessus. Ainsi, on obtient un objectif à 69 000$.

Enfin, si l’on considère qu’une congestion a commencé à partir de juin 2022, alors nous sommes déjà à 45 colonnes de congestion. La cassure de cette congestion opèrerait au-delà de 26 000$.

IV – Les figures techniques

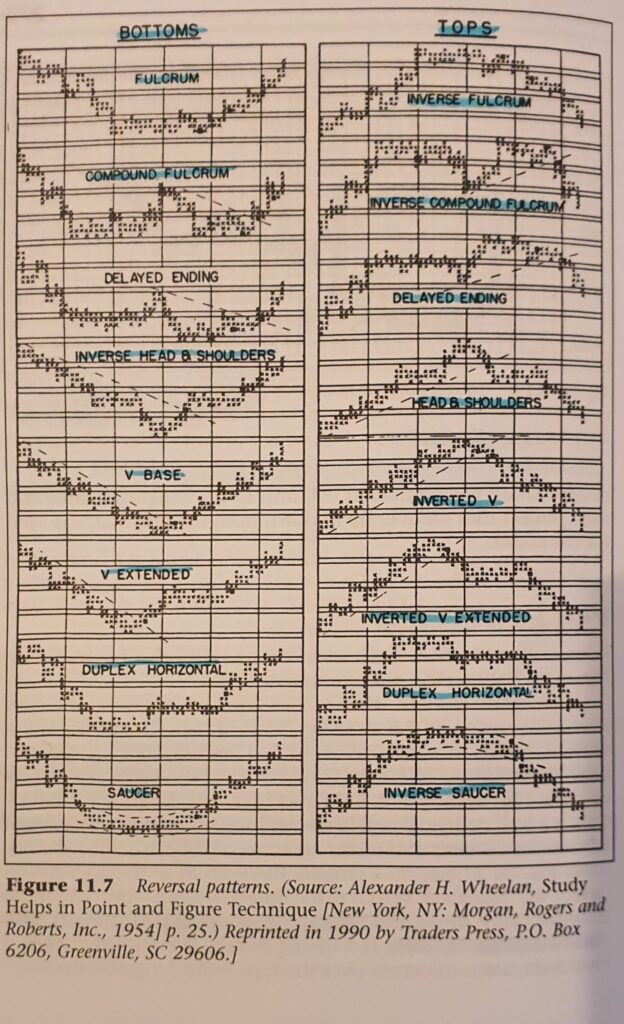

Tout comme les chandeliers japonais offrent des figures techniques, cela s’applique également pour les graphiques P&F. Dans le livre de John Murphy, un récapitulatif des figures de retournement est présenté.

On retrouve les figures classiques de double bottom, de V bottom, de tête épaule tête inversée… Cela traduit un changement de psychologie des investisseurs. Contrairement aux bougies japonaises, nous n’avons aucune indication sur l’ampleur des mouvements de prix (doji…). Mais une forte indécision va se traduire par de nombreuses colonnes, ce qui permet non seulement d’anticiper un retournement, mais encore de fixer un objectif dans la plupart des cas.

V – Les lignes de tendance

Précédemment, nous avons vu le critère des trois boîtes pour détecter un retournement de tendance. Mais ce critère est moins fiable à mesure que la période étudiée est courte et la tendance est volatile. Pour ainsi palier à cette difficulté, il est possible de tracer des lignes de tendances avec les graphiques P&F. Les lignes de tendance sont autant valides que sur les graphiques traditionnels car l’information du prix est toujours incorporée. Ce système de tracé permet même de simplifier les lignes de tendance en ne retenant que le prix et en ajustant l’effet temporel.

Le graphique ci-dessus montre le cours du bitcoin. En effet, une grande ligne de tendance est tracée depuis septembre 2020 (ligne rouge principale). Cette ligne de tendance a été rompue en janvier 2022. On pouvait donc, en outre, fixer un objectif baissier en reportant la hauteur entre la cassure et le dernier plus haut. Objectif matérialisé par la ligne bleu. La cassure d’une résistance oblique avec une croix « X » plus haute que la ligne, ou un rond « O » plus bas que le support oblique, marque un signal de rupture.

L’observation récente du mouvement haussier confirme notre analyse sur la base des figures précédente. Une résistance oblique encadre la baisse du cours du bitcoin (BTC) depuis novembre 2021. Il faudrait durablement franchir les 25 000$ pour casser cette ligne baissière. Ce qui confirme notre analyse sur la base de la congestion, mais encore sur la base des trois croix « X ».

En conclusion

En définitive, nous avons introduit un type de graphique méconnu mais pourtant utilisé aux origines de l’analyse technique. Les premières traces de l’utilisation de ces graphiques remonte aux années 1930. Bien que ces graphiques fournissent des informations de prix moins détaillées, ils ont l’avantage d’éliminer les informations temporelles et de se concentrer sur les mouvements qui nous intéressent. Le tracé est donc relativement plus complexe que celui des chandeliers japonais. On définit un premier critère d’amplitude des « X » et des « O », puis on définit un second critère du nombre minimal de retournements de prix nécessaires pour tracer une nouvelle colonne.

Une fois que le tracé est effectué (il est automatiquement réalisé sur certaines plateformes), on peut analyser les différentes tendances. Un outil d’analyse intéressant est de compter sur une nouvelle colonne un nombre de « X » ou de « O » minimal au-dessus (en dessous) du précédant plus haut (plus bas). Nous avons par exemple vu que pour 3 « X » ou 3 « O », on pouvait déterminer l’existence d’une nouvelle tendance. Mais ce critère n’est pas toujours assez fiable en raison de la volatilité des cours ou de courtes périodes.

Ainsi, les objectifs horizontaux peuvent être un moyen fiable de fixer des objectifs de cours. Les zones de congestion sont particulièrement utiles et sont mises en avant par ce mode de tracé. Enfin, tout comme les chandeliers japonais, les P&F offrent la possibilité d’analyser des figures de retournement. Un dernier outil intéressant est l’étude des lignes de tendance. Ces dernières permettent également de tracer des objectifs. On voit donc l’intérêt immédiat pour un tel graphique, tombé pour partie dans l’oubli ces dernières années. Cette méthode mérite d’être remise à jour.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Auteur de plusieurs livres, rédacteur économique et financier sur plusieurs sites, je noue depuis de nombreuses années une véritable passion pour l'analyse et l'étude des marchés et de l'économie.

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.