i think there are 3 collateral types in the basket: USD (from VC investors), BTC (bought as collateral) and LUNA tokens. LUNA can flash crash any time confidence erodes or there's a run for the door. if they dump enough BTC they can flash crash BTC also. and USDT is fractional

— Adam Back (@adam3us) May 7, 2022

A

A

Des taux à 13 % et un cataclysme sanglant sur le marché crypto ?

dim 08 Mai 2022 ▪

15

min de lecture ▪ par

Dans les mois à venir, la Fed pourrait bien augmenter ses taux au-delà du niveau d’inflation. Il s’agit de la seule stratégie pour juguler définitivement ce mal. Avec des taux à 13 %, une bonne partie du marché crypto retournerait à zéro et des millions de personnes perdraient de l’argent. Prêts pour le plus grand crypto bank run déclenché par la Fed ?

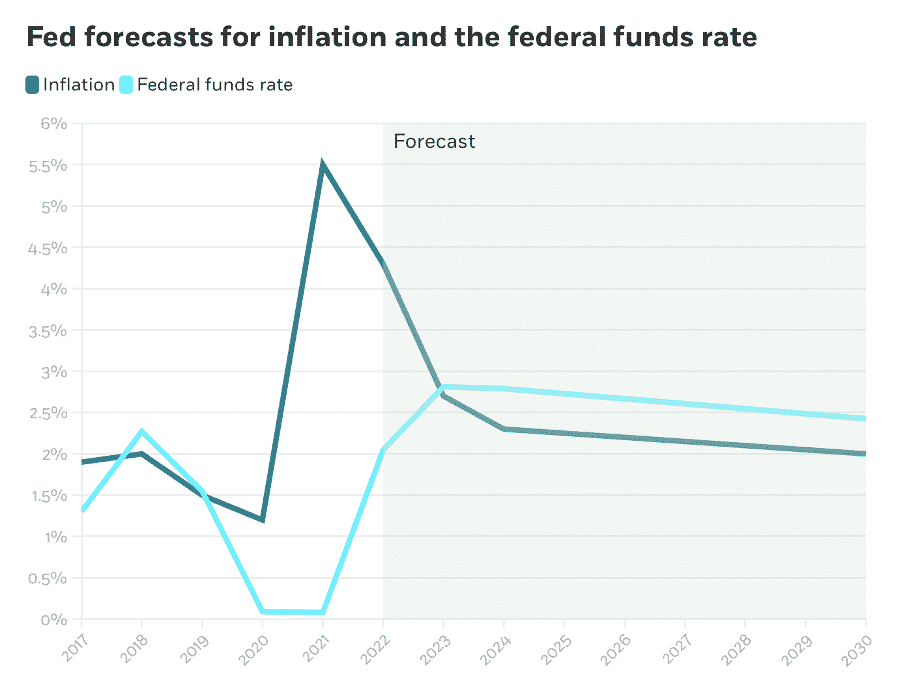

Une Fed encore timide

En dépit d’une inflation galopante de 8,5 % qui est historiquement haute, les taux sont encore proches de zéro. Au cours de la dernière réunion de la Fed, Jérome Powell a annoncé l’augmentation d’un demi-point des taux directeurs. Si cette annonce est la plus importante depuis 2000, elle n’en reste pas moins insuffisante face à l’inflation qui détruit l’épargne Américaine. Le bilan de la Réserve Fédérale (près de 9000 milliards de dollars) devrait se réduire de 47,5 milliards de dollars par mois dès le mois de juin puis de 95 milliards à partir de septembre. La Banque Centrale s’attend à atteindre un taux cible proche de 3 % en décembre 2023.

Vers des taux à 13 % ?

Cette réponse timide face à un péril considérable repose sur un pari. La Fed estime que l’inflation disparaîtra presque entièrement d’elle-même notamment grâce aux faibles relèvements de taux. S’il s’avère que la Fed se trompe, sa crédibilité sera entachée et elle devra réagir en augmentant massivement les taux. Le risque que les taux augmentent significativement est réel et ne doit pas être sous-estimé.

La sagesse habituelle dit que pour réduire l’inflation, la Fed doit augmenter le taux nominal au moins autant que le taux d’inflation. Ainsi, au minimum, le taux devrait être supérieur à 8,5 %.

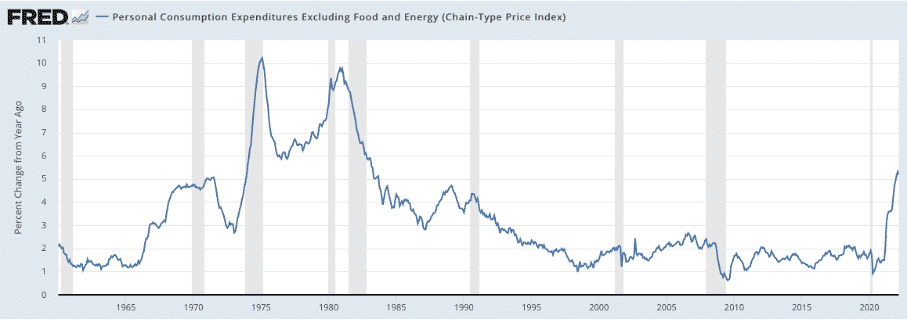

Au cours des années 70 où l’inflation devenait incontrôlable, Paul Vocker, président de la Fed remonta considérablement les taux si bien que les taux réels et l’inflation sous-jacente (excluant l’énergie et l’alimentation) fussent égaux. Une telle politique a permis rapidement d’éradiquer l’inflation et de retrouver un sentier de croissance. Avec une inflation sous-jacente approchant 6,5 %, il conviendrait donc d’augmenter les taux à 13 % pour reproduire ce schéma.

Il est raisonnable de penser que les hausses annoncées par la Fed seront insuffisantes pour juguler l’inflation. Elles représentent 1/6 de l’augmentation observée entre 1975 et 1981 alors même que l’écart entre l’inflation sous-jacente et le taux directeur est de 2/3 de celle de 1975.

Sans cette expérience douloureuse, la Fed ne jugulera probablement pas l’inflation.

Une inaction anormale ?

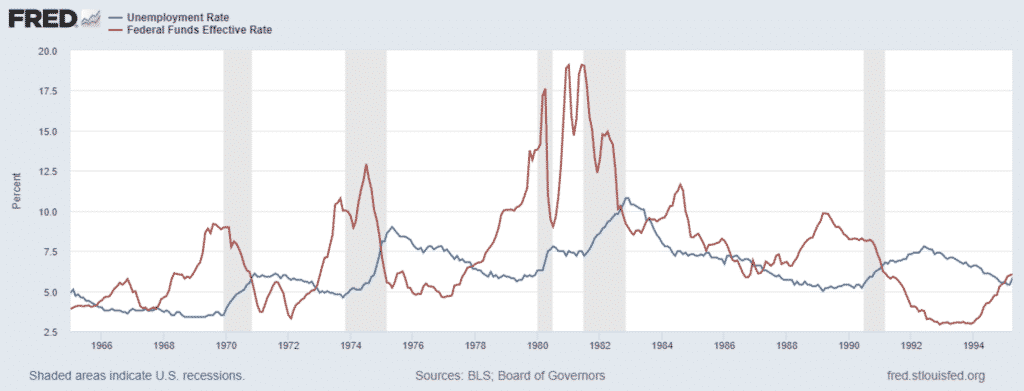

Il semblerait que l’attitude de la Fed soit particulièrement anormale au regard de l’histoire monétaire. En effet, dans chaque poussée d’inflation dans les années 70, la Réserve fédérale augmentait rapidement ses taux. La Banque centrale n’a même pas attendu une année entière avant d’agir lorsque l’inflation repartait. À l’inverse, la Fed de 2022 met infiniment plus de temps avant d’agir alors même que le chômage est relativement faible.

Le calme avant la tempête ?

La fin des injections monétaires ?

Si l’inflation diminue d’elle-même, des taux à 3 % en décembre 2023 pourraient suffire à la neutraliser. Vraisemblablement, cela n’arrivera pas. Le principal facteur à l’origine de l’inflation que l’on observe actuellement aux États-Unis est la politique de dépenses budgétaires contre le covid. Dépenses, monétisées grâce aux rachats de la Fed. Cette politique semble avoir touché à sa fin et le Trésor envisage même de rembourser une partie de sa dette au deuxième trimestre au lieu d’emprunter davantage.

Vladimir Poutine et Xi Jinping au service de l’inflation

Toutefois, la guerre en Ukraine et les sanctions décidées par nations occidentales pour affaiblir la machine de guerre russe favorisent la persistance de l’inflation. L’approvisionnement en céréales (blé, orge, maïs, engrais…) des deux plus grands producteurs mondiaux (la Russie et l’Ukraine) est interrompu. Un embargo contre le pétrole russe serait également imminent en Europe.

Poutine ne reviendra pas en arrière et son néo-impérialisme revanchard continuera de menacer le monde tant qu’il sera au pouvoir. Par conséquent, les sanctions demeureront très probablement et la Russie se retrouvera privée de machines et de savoirs-faire pour forer du pétrole. La pénurie de pétrole ne risque donc pas de s’arrêter d’aussi sitôt, ce qui alimentera un peu plus l’inflation dans le monde.

La Chine qui nous fournit directement en produits manufacturés semble elle aussi confrontée à des pénuries en raison de la politique zéro covid. Le confinement de Shanghai qui dure depuis plus de 40 jours semble s’éterniser à l’heure où Pékin est également menacé d’un confinement total. Il est peu probable que le Parti Communiste Chinois reconnaisse le triomphe technologique américain des vaccins à ARN messager.

Tant que le gouvernement continuera d’appliquer cette politique sanitaire et refusera de commander des doses de vaccins américains, les pénuries persisteront et les porte-conteneurs s’accumuleront en dehors des ports chinois. Les guerres que livrent Vladimir Poutine et Xi Jinping contre l’Ukraine et le Covid empêcheront une normalisation du commerce mondial.

Si l’inflation persiste, les anticipations d’inflation augmenteront. Les entreprises américaines décideront alors d’augmenter leurs prix en prévision de la hausse des coûts. Une spirale dévastatrice pourrait alors s’installer.

Le retour de la stagflation

La stagflation, où la récession s’additionne à l’inflation caractériseront les mois à venir.

L’économie américaine commence déjà à ralentir au premier trimestre de 2022. Le PIB a baissé de 1,4 % (à un taux annualisé). La stagflation pourrait alors inciter la Réserve fédérale à relever ses taux au-delà de l’inflation. Après tout, si la croissance s’inverse déjà, l’économie souffrira, peu importe la réaction de la Fed. Ce n’est pas un hasard si la politique ambitieuse de Volcker s’inscrivait dans un contexte de stagflation. Puisque les Américains souffriront, autant en profiter pour réinitialiser l’économie.

La Fed joue sa crédibilité. Si la Réserve fédérale veut reprendre le contrôle du discours sur l’inflation, elle doit prendre des mesures audacieuses. Si elle devient audacieuse, alors des hausses substantielles sont envisageables.

L’effondrement de l’économie américaine

Si la Réserve fédérale venait à augmenter les taux au-delà des taux d’inflation, l’économie américaine s’effondrerait. Les entreprises éprouveraient des difficultés à emprunter, elles investiraient moins, n’embaucheraient plus. Le chômage augmenterait considérablement. Possiblement autant qu’en 1929.

Au XXe siècle, le chômage a souvent accompagné les hausses de taux.

Des taux d’intérêt conséquents affecteront notamment le marché immobilier. C’est un secteur qui utilise abondamment l’emprunt et l’effet de levier. Depuis 1945, l’économie américaine a connu huit récessions, précédées de problèmes importants dans le logement.

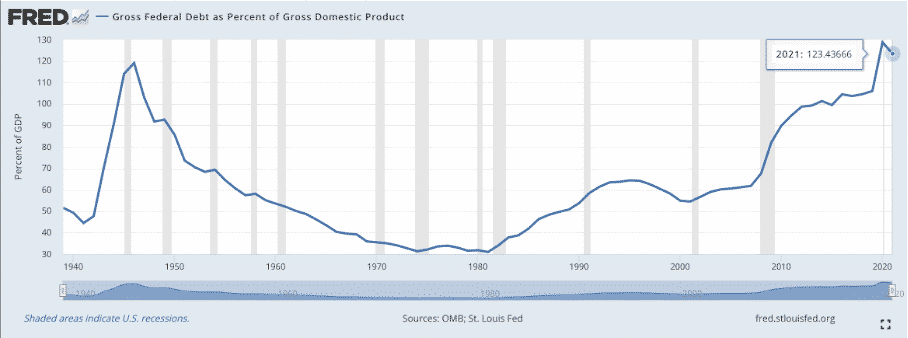

Si Jerome Powell semble hésiter avant d’annoncer une telle austérité monétaire, c’est sans doute parce que la situation est différente par rapport aux années 70. À l’époque, les US avaient une dette de 30 %, alors qu’aujourd’hui le stock de dettes dépasse 120 % du PIB. Les faibles taux ont été cruciaux pour accumuler cette montagne de dette et la croissance artificielle des dernières années.

Demain l’austérité

Des taux à 13 % obligeraient le gouvernement à payer tous les mois un service de la dette supérieur afin de reconduire son encours à mesure qu’il arrive à échéance. Lorsque l’inflation qui est un impôt invisible ne peut plus servir à camoufler les dépenses budgétaires, il ne reste plus que l’austérité et les augmentations fiscales.

Les déficits publics sont à l’origine de l’inflation. Ils ne pourront plus demeurer aussi importants si l’inflation continue de croître. Les programmes sociaux dans la santé, le sport ou l’éducation seront très probablement concernés par cette austérité. La récession s’accélérera alors, comme le montre l’exemple grec et nous vivrons sans doute une période plus douloureuse que la décennie 70.

Finalement, si l’inflation ne commence pas bientôt à s’inverser, les US seront face à un dilemme : une spirale inflationniste avec une croissance inexistante, voire négative ou un choc brutal pour réinitialiser en profondeur l’économie. Il est possible que la Fed choisisse la stratégie du choc et cesse de cacher la poussière sous le tapis de la dette. La Fed de 2022 est plus indépendante qu’en 1980 et est en mesure de réagir plus rapidement.

Ce n’est sans doute pas si mal. Une spirale inflationniste pourrait être dévastatrice et miner en profondeur la confiance dans le billet vert. Une récession de 3 ou 5 ans serait sans doute moins grave et permettrait un rebond des États-Unis, à un moment crucial pour la sûreté du monde.

99,99 % des cryptos vont s’effondrer

Si la Fed répète la performance de Volcker, il est bien possible que le marché de la crypto, très sensible aux injections monétaires s’effondre.

99 % des projets crypto pourraient retrouver leur valeur naturelle : zéro. Le bull market alimenté par des chèques covid distribués à une population confinée pensant devenir riche après avoir visionné une vidéo TikTok sera bientôt enterré par l’austérité. Les VCs auront mécaniquement moins d’argent à investir en raison des effets de richesse négatifs de leurs investisseurs. Beaucoup de projets crypto ne bénéficieront plus de cette montagne de cash injectée ces derniers mois dans le « web 3 ».

Quel pourrait être le détonateur ?

Le spectre des stablecoins algorithmiques et de la collatéralisation

L’un des principaux risques qui pèse sur le marché crypto et qui pourrait tout emporter est le mécanisme de collatéralisation. L’apparition de stablecoins algorithmiques comme l’UST qui reposent sur des collatéraux en crypto, plutôt qu’en fiat sont naturellement instables. Leur place est tellement déterminante qu’ils menacent la totalité de l’industrie. Une remontée des taux par la Fed pourrait déclencher cet emballement fatal.

Tout comme un bank run classique implique d’emprunter du fiat contre des obligations, faisant chuter le prix des obligations lorsque le système s’effondre, un crypto bank run pourrait entraîner l’ensemble des cryptos qui servent de collatéral vers zéro, car elles seraient vendues. Une telle vague de vente ferait baisser le prix total du collatéral en deçà du montant total de dette et des mouvements de liquidation pourraient être dévastateurs.

Mais si une banque traditionnelle peut être sauvée par la Banque centrale de manière illimitée, ceci est impossible dans la crypto.

L’UST à l’origine d’un crypto bank run ?

Des stablecoins algorithmiques comme l’UST capitalisés à 17 milliards sont soutenus en partie par des jetons LUNA. Il suffirait que la confiance s’érode pour emporter dans sa chute d’autres cryptos. Lorsque la demande de détention de stablecoins algorithmique chute, une spirale dévastatrice peut se dessiner.

Afin de maintenir un prix fixe, les stablecoins s’appuient sur des incitations à l’arbitrage et créent une demande lorsque le prix est inférieur à la parité et une offre lorsque le prix est supérieur. Si les stablecoins collatéralisés à 100 % en actifs liquides fonctionnent bien, c’est parce qu’ils promettent d’échanger des jetons émis contre des dollars tangibles. Lorsque la crédibilité de la promesse de remboursement est assurée, le stablecoin est parfaitement sain.

À l’inverse le protocole Terra « garantit » que chaque UST soit remboursé pour une valeur de 1 USD dans le jeton LUNA. Si le processus de remboursement de l’UST s’effondre, sa parité s’effondrera également. Lorsqu’il y a plus d’UST désireux de quitter Terra que d’USD désireux d’entrer dans le protocole, une spirale fatale se déclenche. C’est pourquoi une contraction de l’offre d’UST constitue une menace sérieuse qui entraînerait une pression sur LUNA et conséquemment sur l’UST…

Un tel effondrement serait d’autant plus massif que la réserve de Terra s’appuie maintenant sur du bitcoin si bien qu’une chute de l’UST puisse conduire à un krach sur le BTC. Le bitcoin étant l’actif « roi » qui donne la tendance générale, on peut facilement imaginer les conséquences sur l’écosystème. Ce mécanisme de collatéralisation est intrinsèquement fragile dans un marché où toutes les cryptos sont fortement corrélées entre elles.

Bitcoin survivra et prendra de la valeur

Un tel cataclysme sur le marché crypto permettrait de sélectionner de manière évolutionniste les projets les plus sérieux comme bitcoin. Le BTC a déjà fait la démonstration de sa résilience et de son antifragilité. Son système de gouvernance rend possible la création d’une monnaie saine. A l’inverse, de nombreuses cryptos n’ont pas encore connu la fragilité. Celle-ci est de retour.

La fragilité survient notamment lorsque l’argent gratuit s’arrête et que le gouvernement augmente les taux.

Alors que l’inflation nous accompagnera encore pendant quelques années, il est bon de détenir des satoshis. Même si une hausse des taux pourrait temporairement affecter le BTC, son utilité en tant que cash électronique, rail de paiement, réserve de valeur et système de paiement incensurable alimenteront un nouveau cycle haussier.

Les annonces de la Fed sont encore insuffisantes pour éradiquer l’inflation. Celle-ci ne disparaîtra pas d’elle-même sans une hausse significative des taux. Il faudrait être bien optimiste pour penser qu’ils ne pourraient pas atteindre 10 % ou plus. Lorsqu’un tel revirement arrivera, l’écrasante majorité des cryptos s’effondreront probablement. Les stablecoins algorithmiques et les mécanismes de collatéralisation de la DeFi font peser une menace existentielle sur l’écosystème. Heureusement, bitcoin est bien différent et il passera la vague comme il a réussi à survivre depuis plus d’une décennie.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

A

A

Chaque jour, j’essaie d’enrichir mes connaissances sur cette révolution qui permettra à l’humanité d’avancer dans sa conquête de liberté.

DISCLAIMER

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.