ECB meme time pic.twitter.com/TWAYqMLhT5

— AndreasStenoLarsen (@AndreasSteno) December 15, 2022

A

A

La FED et la BCE continuent leur jeu dangereux

ven 16 Déc 2022 ▪

7

min de lecture ▪ par

La FED et la BCE ont toutes deux rehaussé leur taux directeur de 0.50 %. Mais combien de temps les banquiers centraux vont-ils pouvoir jouer à ce jeu dangereux ?

Pivot ?

La conférence de presse de Jerome Powell ce mercredi s’est faite au lendemain de la publication des chiffres d’inflation. Les prix ont augmenté de 7.1 % par rapport à l’année dernière aux États-Unis.

Ce chiffre est en vérité de 15 % si l’on utilise l’ancienne méthode de calcul qui prévalait avant les années 1980. Mais passons…

L’inflation continue de se tasser après avoir atteint un pic au mois de juin, à 9.1 %. Cette légère accalmie permet à la FED de ralentir la hausse de son taux directeur. De 0.50 % contre 0.75 % les deux fois précédentes.

Le taux directeur atteint désormais 4.5 %. Nous sommes au plus haut depuis 2008, lorsque le resserrement monétaire de la FED allié au pic de pétrole conventionnel avaient provoqué la plus grosse récession depuis 1929.

Bis repetita en 2022/2023. À vrai dire, cela fait déjà un moment que le PIB réel se contracte.

Il faut en effet se rappeler que le PIB est artificiellement gonflé par l’inflation. Les Américains ont peut-être dépensé autant que l’année dernière, mais ils ont obtenu moins de choses en échange de leurs dollars.

Le PIB « officiel » ne devrait néanmoins plus tarder à replonger. Pour deux raisons principales :

La hausse des taux diminue mécaniquement la capacité d’emprunt. La quantité d’argent injectée dans l’économie par les nouvelles générations accédant à la propriété foncière baisse, ce qui pèse sur le PIB.

La seconde raison est que ceux qui ont des emprunts à taux variable voient leurs mensualités exploser. C’est autant d’argent en moins pour consommer, pesant en retour sur la croissance du PIB. Et l’inflation, c’est le but…

Combien de temps la FED peut-elle se permettre de rehausser les taux ?

Le président de la FED a martelé que les taux ne baisseront pas tant que l’inflation ne sera pas revenue à 2 %.

Le dénouement arrivera toutefois plus tôt qu’on ne le pense. Il est évident que les prix finiront bien par augmenter moins vite et revenir dans la fourchette des 2 %.

Cela dit, il ne faudrait pas que la manne du pétrole de Schiste se tarisse demain matin… N’oublions pas que l’inflation dépend de notre capacité à produire. Et que cette production dépend des machines qui ont besoin d’énergie…

Cela dit, les taux reviendront tôt ou tard à zéro pour une bonne et simple raison. Celle-ci :

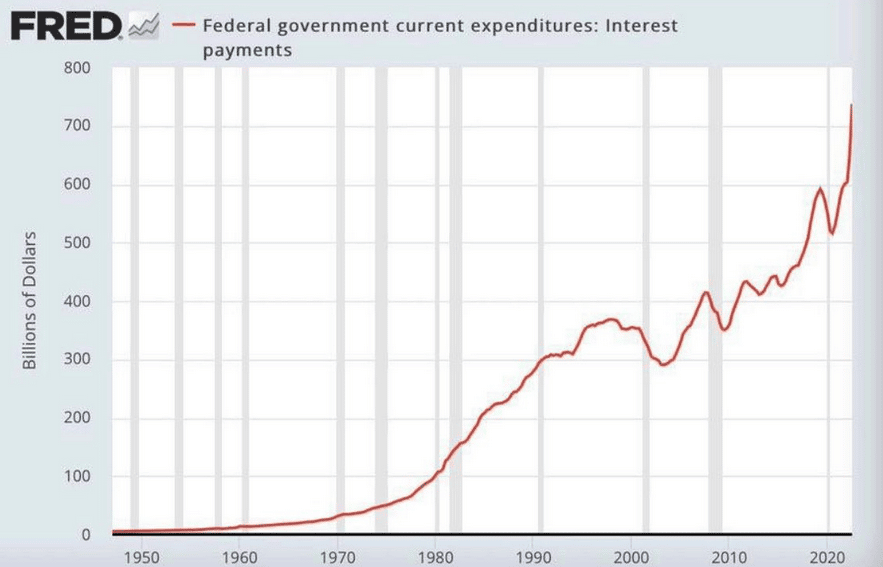

Ce graphique représente le nombre de milliards que le gouvernement américain paie en intérêts chaque année. Le chiffre exact pour 2021 fut 562 milliards de dollars.

À comparer avec des recettes de 4 000 milliards et des dépenses de 6 800 milliards de dollars. Soit un déficit budgétaire de 2 800 milliards ayant gonflé la dette publique à 31 000 milliards de dollars.

Imaginez que le taux d’emprunt sur l’ensemble de la dette US passe à 4 %. Et admettons que le déficit budgétaire n’aille pas en s’arrangeant. Eh bien d’ici à cinq ans, le gouvernement payera plus de 1600 milliards par an en intérêts.

Ces intérêts représenteront alors 40 % des recettes actuelles des États-Unis… Cela n’arrivera pas. Les taux baisseront bien avant.

Face aux limites physiques de la croissance qui nous empêchent de produire toujours plus, le système de création monétaire par la dette ne peut que se transformer en fuite en avant hyperinflationniste.

D’où l’intérêt de ne pas posséder son épargne à la banque, mais dans une monnaie dont nous pouvons être certains que sa masse monétaire est et restera fixe. Bitcoin.

La BCE reste à la remorque de la FED

La BCE a marché dans les pas de la FED en remontant son taux directeur de 0.50 %, contre 0.75 % le mois dernier. Il s’établit désormais à 2.50 %.

Parmi les déclarations intéressantes, notons que les projections économiques de la BCE se basent sur un prix du baril moyen de 104 $ pour 2022 et 84 $ l’année prochaine.

Il est prévu que l’inflation atteigne son maximum de 10 % en fin d’année. Le retour à 2 % ne devrait intervenir qu’en 2025.

Autre nouvelle, la BCE entamera la vente des titres de dette qu’elle achète sans compter depuis 2015. Soit près de 5 000 milliards d’euros représentant 63 % du PIB. C’est 37 % pour les États-Unis et 104 % pour le Japon.

Rappelons que la FED avait tenté de faire de même en 2018 avant de faire immédiatement marche arrière. You can’t tapper a ponzi…

En outre, Christine Lagarde a prévenu qu’il faut probablement s’attendre à trois nouvelles hausses de 0.50 % au cours des prochains mois.

Ce mème tout en cynisme résume malheureusement bien la situation :

À l’instar de la FED, la BCE cherche à déclencher une récession. Le but est de peser sur l’inflation en forçant une baisse de consommation. Problème, cette inflation est largement liée à la guerre larvée que se livrent l’Occident, la Chine et la Russie en Ukraine.

Et pendant que l’embargo sur le pétrole russe pourrait de nouveau provoquer de vives tensions sur les prix de l’énergie, la dette continue de filer pour acheter la paix sociale. Jusqu’ici tout va bien…

Assurez vos arrières. D’autant plus que le monsieur CBDC de la BCE, M. Panetta, suggère de « d’interdire » le Bitcoin. Il y a des signes qui ne trompent pas…

Comme dit Christine Lagarde, « s’il y a une échappatoire [Bitcoin], elle sera utilisée »…

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

A

A

Reporting on Bitcoin and geopolitics.

DISCLAIMER

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.