IMF official (Tobias Adrian) on who will regulate the Global #CBDC Platform Concept.

— L'Afrique parle Bitcoin (@Afrique_Bitcoin) June 19, 2023

#Bitcoin is definitely the best global solution for transferring value and it’s controlled by NO ONE. pic.twitter.com/mdYBdHGFuQ

A

A

Le FMI travaille "dur" sur la CBDC

ven 23 Juin 2023 ▪

7

min de lecture ▪ par

S'informer

▪

Paiement

Monnaie fiat en pire, la CBDC est l’une des priorités du FMI qui se cherche une nouvelle raison d’être.

Le FMI toujours très intéressé par la CBDC

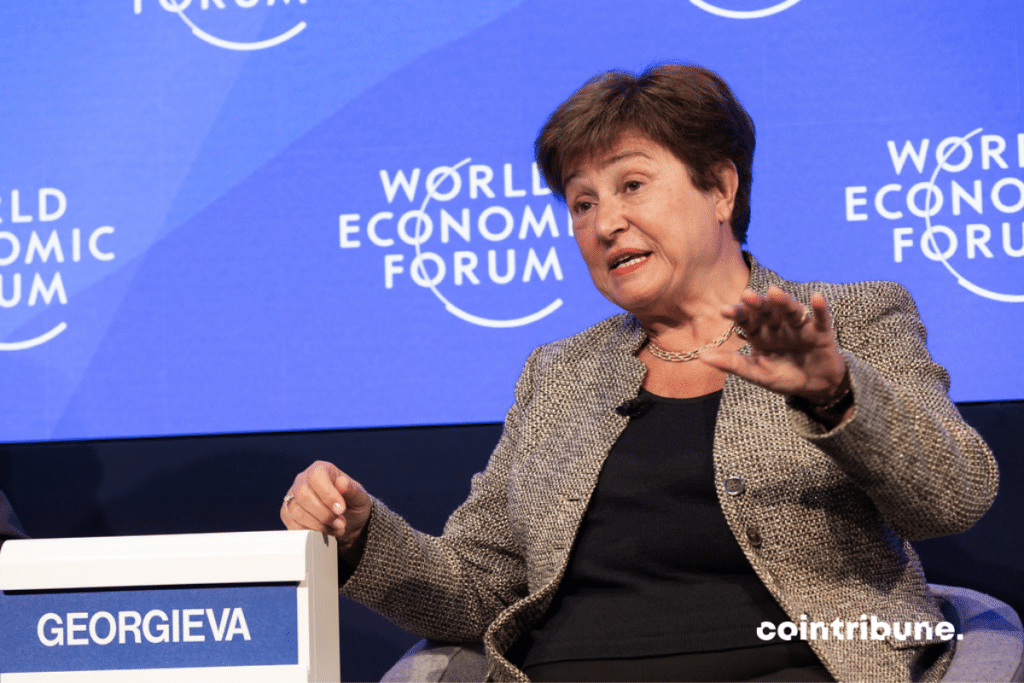

Le Fonds Monétaire International travaille sur une plateforme permettant de centraliser les transferts internationaux de CBDC (Central Bank Digital Currency), a déclaré lundi la présidente du FMI Kristalina Georgieva.

Le FMI cherche à s’imposer comme le réseau de paiement international pour des raisons évidentes de pouvoir. À la question de savoir « qui régulera » cette plateforme, un représentant du FMI a répondu :

« Les banques centrales restent en contrôle de leurs réserves. […] Ce n’est pas comme s’il y avait des contrôles stricts à propos des montants de réserves et la façon dont ces réserves peuvent être utilisées. Les pays peuvent spécifier comment leurs monnaies sont utilisées. Le FMI peut jouer un rôle dans la gouvernance […], mais il n’est pas une banque. Le système devra être géré par une autre entité comme la Banque des règlements internationaux ou une autre entité qui gère déjà les paiements internationaux [SWIFT]. »

Ou comment tout changer pour ne rien changer… En somme, les États-Unis pourront toujours sanctionner des pays en « gelant » leurs réserves. À voir s’il sera toujours possible de déconnecter complètement des pays du réseau comme avec SWIFT…

De toute manière, il y a fort à parier que les BRICS construiront leur propre système. D’autant plus que les États-Unis jouissent d’un droit de veto pour les décisions majeures du FMI.

« Wholesale » CBDC

Cent quatorze banques centrales sont déjà à un stade ou à un autre de l’exploration des CDBC, « dont une dizaine ont déjà franchi la ligne d’arrivée », a déclaré la présidente du FMI.

« Les CBDC pourraient contribuer à promouvoir l’inclusion financière et à rendre les transactions moins coûteuses », a-t-elle précisé, notant que le coût moyen d’une transaction internationale s’élève à 6,3 %. Soit une manne de 44 milliards de dollars par an.

Ce parasitage peut même atteindre 20 % dans certains pays, notamment en Afrique. « Si les pays développent les CBDC uniquement pour un déploiement national, nous sous-utilisons leur capacité », a-t-elle ajouté.

Kristina Georgieva s’inquiète par ailleurs que le vide soit « comblé par les crypto-monnaies », rapporte Reuters. Trop tard. Aucun réseau de paiement ne parviendra à faire mieux que le Lightning Network, la seconde « layer » du Bitcoin. Même la banque Santander s’est rendue à l’évidence…

Autre information intéressante, Mme Georgieva estime que les CBDC devraient être adossées à des actifs. Pour elle, les crypto-monnaies constituent une opportunité d’investissement lorsqu’elles sont adossées à des actifs, mais un « investissement spéculatif » lorsqu’elles ne le sont pas, rapporte Reuters.

Ainsi, les CBDC que les banques centrales s’échangeront uniquement entre elles seront adossés à un actif. Première nouvelle. Quel actif ? De l’or ? Ce serait alors la même idée avancée par certains pays des BRICS : un stablecoin adossé à l’or.

Un stablecoin adossé à l’or est risible. Autant utiliser le bitcoin qui se suffit à lui-même grâce à sa masse monétaire absolument fixe.

« Retail » CBDC

La « retail » CBDC n’a pas été abordée. C’est-à-dire la CBDC pour vous et moi, contrairement au wholesale CBDC qui ne concerne que les banques centrales.

Nous pouvons toutefois déjà affirmer sans crainte qu’elle ne sera pas « adossée » à un actif. Elle sera convertible 1:1 avec la monnaie fiat dont la quantité est infinie.

Néanmoins, le FMI a quelques idées comme en témoigne son manuel pour aider les banques centrales et les gouvernements du monde entier à créer leurs CBDC.

L’ancien gouverneur adjoint de la Banque populaire de Chine et actuel directeur général adjoint du FMI Bo Li est par exemple d’avis que les CBDC soient « programmables afin de contrôler comment les gens peuvent dépenser leur argent » :

En essence, les puissants salivent à l’idée de mettre fin au cash et de le remplacer par une CBDC que nous ne pourrions pas dépenser comme bon nous semble. Tout est imaginable, et notamment le rationnement.

La disparition du cash signifierait en outre l’apogée de la surveillance de masse, prélude incontournable au totalitarisme. Pour Bo Li, les institutions pouvaient tirer profit de nos données en prenant exemple sur la Chine où « les données non traditionnelles peuvent être très utiles pour calculer des credit scores ».

Dit autrement, ces gens veulent veulent d’un monde où la collecte de nos données permet de choisir qui mérite de grimper dans l’échelle sociale, ou pas.

Vous forcez un peu trop sur la bouteille depuis votre rupture ? Interdiction d’emprunter. Vous mangez trop ? Augmentation des tarifs de votre assurance maladie. Vous critiquez le parti sur les réseaux sociaux ? Interdiction de prendre l’avion.

C’est le système rêvé par les globalistes qui cherchent par tous les moyens à prendre le contrôle de nos données et de notre porte-monnaie.

Digital ID

L’Identité numérique est la clé de voûte de ce système de surveillance et de contrôle des masses. Comme l’a écrit la Banque des règlements internationaux en 2021 :

« Le type de CBDC le plus prometteur comprend une identification numérique fournie par les gouvernements ».

Assertion répétée dans son rapport annuel 2021 :

«L’identification à un certain niveau est centrale dans la conception des CBDC. Il faut que la CBDC soit en définitive liée à une identité numérique. »

Sans surprise, le World Economic Forum et les organisations chapeautées par Bill Gates en sont aussi très friands. Ce dernier finance notamment les alliances « Better than cash » et « ID2020 », deux organisations qui ont pignon sur rue du côté de l’ONU.

Voici ce que l’on trouve sur le site du WEF :

« Cette identité numérique détermine les produits, les services et les informations auxquels nous avons accès ou, au contraire, ce qui nous est interdit. »

En parlant de l’ONU, nous pouvons lire dans son récent rapport « Our common future » :

« Les identités numériques liées à des comptes bancaires […] peuvent améliorer la couverture de la protection sociale et permettre de mieux atteindre les bénéficiaires éligibles. »

Ou comment nous vendre avec notre argent les chaînes d’un futur dystopique. Ce n’est pas sans rappeler les efforts de Sam Altman, le créateur de ChatGPT, qui a lancé sa propre identité biométrique déguisée en Worldcoin…

Heureusement, face à cette chape de plomb numérique, le Bitcoin empêchera les plus sombres desseins mégalomaniaques imaginés du côté de Davos.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

A

A

Reporting on Bitcoin and geopolitics.

DISCLAIMER

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.