L’indice Fear & Greed du bitcoin vient de plonger dans une zone d’extrême peur, un signal rare qui a souvent précédé des rebonds spectaculaires. Avec des niveaux critiques à 80 000 $, le marché est à un tournant décisif. Faut-il acheter maintenant ou craindre une nouvelle vague de vente ?

Thématique Bitcoin (BTC)

Une vague de prudence a balayé les marchés jeudi, secouant les actions américaines et incitant les investisseurs à s’éloigner des actifs les plus risqués. Le mouvement s’est rapidement répercuté sur les crypto-actifs, le bitcoin passant sous les 85 000 $, en miroir d’un sentiment général de réduction de l’exposition au risque.

Une forte volatilité a frappé le marché crypto vendredi après que le bitcoin a brièvement plongé sur Hyperliquid. Cette chute soudaine a déclenché des millions de dollars de liquidations et a fortement accru l’anxiété des investisseurs. Les prix ont rebondi rapidement, mais les données du marché montrent que les conditions restent fragiles et que le pessimisme s’intensifie parmi les traders.

Pendant que Bitcoin et Ethereum essuient des retraits massifs, deux nouveaux venus bousculent les codes. Les ETF Solana et XRP accumulent près de 900 millions de dollars d'entrées nettes, malgré un marché en pleine débâcle. Assiste-t-on à l'émergence d'une nouvelle hiérarchie dans l'écosystème crypto ?

L’audit Bitcoin Core que tout le monde réclamait vient enfin d’avoir lieu et il n’a quasiment rien trouvé à redire. Pour un logiciel qui sécurise un réseau pesant des centaines de milliards, ce n’est pas un détail. C’est un signal fort, autant pour les cypherpunks que pour les desks institutionnels qui empilent du BTC en coulisses.

Tandis que le bitcoin enchaîne les replis, un signal venu de la Réserve fédérale américaine a brièvement inversé le sentiment. En quelques heures, les probabilités d’une baisse des taux en décembre ont presque doublé, faisant renaître l’espoir d’un soutien monétaire. Dans un climat d’incertitude, ce revirement alimente les spéculations sur un possible rebond. Les investisseurs, jusqu’ici sur la défensive, scrutent désormais la Fed comme un facteur clé de sortie de crise.

Robert Kiyosaki a vendu ses bitcoins, encaissant 2,25 millions de dollars. Une décision inattendue, alors qu’il prédisait un BTC à 250 000 $ d’ici 2026. Dans un marché en recul, ce retrait interroge sur les ressorts réels de sa stratégie.

Bitmain, géant chinois du mining Bitcoin, suscitent l’inquiétude de Washington. Une enquête secrète révèle des craintes d’espionnage et de sabotage via ces machines ultra-dominantes. En jeu : la sécurité américaine, les intérêts de la famille Trump et l’avenir du crypto-mining.

Tandis que l’industrie crypto oscille entre volatilité et espoirs de rallye, Peter Brandt, figure respectée de l’analyse technique, vient refroidir les ardeurs. Contrairement aux prévisions euphoriques de certains leaders du secteur, il estime que le bitcoin ne franchira pas les 200 000 dollars avant le troisième trimestre 2029. Une telle projection interroge la solidité des scénarios haussiers à court terme, et invite à repenser le rythme réel des cycles du marché.

Uptober a fait pschitt, novembre saigne : 3,79 milliards envolés, Bitcoin titube, Solana jubile… Et si l’ogre BlackRock venait d’appuyer là où ça fait mal ?

Le bitcoin vient de plonger à 82 000 $, déclenchant 2 milliards de liquidations et des sorties records des ETF. Entre panique généralisée et opportunités cachées, cette crise historique pourrait tout changer. Décryptez les causes, les risques et les stratégies gagnantes pour ne pas rater le rebond — ou éviter le piège.

Le bitcoin s’effondre, et cette fois, les coupables ne sont pas ceux qu’on croit. JPMorgan lève le voile sur un phénomène inattendu : les petits investisseurs, autrefois fidèles, déclenchent la panique en vidant leurs ETF. Qui sont ces vendeurs mystérieux, et pourquoi font-ils trembler le marché crypto ? La réponse va vous surprendre.

Le bitcoin vient d’atteindre les 86 000 dollars, un seuil charnière qui place l’actif au cœur d’une zone qualifiée de « douleur maximale » par plusieurs analystes. Dans un climat de tension monétaire, cette chute alimente les craintes d’une capitulation institutionnelle imminente.

Peu connue hors du Japon, Metaplanet entend désormais jouer dans la cour des grands. Avec une stratégie agressive d’accumulation de bitcoin, cette société cotée à Tokyo s’apprête à lever 135 millions de dollars pour renforcer encore sa trésorerie en BTC. Une initiative audacieuse qui confirme la place croissante du bitcoin dans les stratégies financières d’entreprises cotées, et alimente un peu plus le parallèle avec Strategy.

Les ETF Bitcoin attirent à nouveau les capitaux : simple rebond ou piège baissier ? On vous livre les détails dans cet article.

La chute du Bitcoin sous les 90 000 $ mercredi a ravivé la peur du marché et prolongé une vente qui dure déjà depuis plusieurs jours. Les prix ont baissé à des niveaux jamais vus depuis les premières périodes de stress de cette année. Les traders ont réagi en se retirant du risque et en réduisant l'exposition sur les marchés spot et dérivés.

La prudence s'installe sur les marchés. En quelques semaines, les investisseurs ont vu leurs espoirs d'assouplissement monétaire s'envoler tandis que le Bitcoin perdait son élan. Mais cette correction annonce-t-elle un simple repli ou le début d'un véritable marché baissier ?

BlackRock s’offre une cure de staking pour son Ethereum : un ETF en gestation qui promet du rendement aux gros portefeuilles. La crypto, elle, continue de trotter vers Wall Street.

Tandis que le bitcoin vacille, une entreprise fait le pari inverse. Strategy, premier détenteur corporate de BTC, continue d’acheter massivement en pleine tourmente, là où d’autres fuient. Sa stratégie radicale, souvent critiquée, pourrait pourtant lui ouvrir les portes du très sélectif S&P 500 dès décembre. Une éventualité qui, il y a peu, relevait encore de la science-fiction financière. Ce scénario, encore impensable il y a quelques années, cristallise un basculement majeur entre la finance institutionnelle et les cryptos.

Le parlement argentin vient de frapper un grand coup : dans un rapport accablant, il qualifie d’escroquerie présumée la promotion de la crypto $LIBRA par Javier Milei, un scandale qui a coûté 400 millions de dollars aux investisseurs. Pourtant, ses alliés n’y voient qu’une « bouffonnerie » politique. Qui dit vrai ?

Michael Saylor ne mâche pas ses mots. Lors d'une interview accordée mardi à Fox Business, le président exécutif de Strategy a écarté d'un revers de main les craintes concernant l'impact de Wall Street sur le Bitcoin. Pour lui, l'arrivée des institutions financières traditionnelles n'a pas fragilisé l'actif numérique. Au contraire, elle l'aurait stabilisé.

L’ETF Solana de VanEck vient d’entrer en scène, et ce n’est pas un simple produit de plus sur l’étagère des altcoins. On assiste à un véritable déferlement de fonds crypto en Bourse, avec Solana et bientôt Dogecoin en première ligne. Entre frais cassés, staking intégré et course contre la montre réglementaire, une nouvelle bataille se joue loin des plateformes d’échange classiques.

Tandis que les marchés traditionnels vacillent dans l’attente des résultats de Nvidia, le bitcoin surprend en rebondissant de 4 % mardi. Dans un climat tendu, la crypto s’affranchit des indices boursiers américains, tous en recul, et intrigue les investisseurs. Ce sursaut est-il le signe d’un nouvel élan haussier ou l’expression d’un simple sursaut spéculatif ? Le timing, à la veille d’un verdict clé sur l’IA, rend ce mouvement d’autant plus stratégique.

Le marché crypto vacille. Le bitcoin a perdu plus de 10 % en quelques jours et peine à retrouver son élan. Arthur Hayes, figure emblématique de l'écosystème, pointe du doigt un coupable inattendu : la contraction de la liquidité en dollars. Sa thèse bouscule les analyses conventionnelles et ouvre un débat sur les vrais moteurs du marché.

Près de dix ans après sa chute retentissante, Mt. Gox refait surface. En effet, l’ex-géant japonais du bitcoin a brusquement déplacé plus de 10 000 BTC, soit 953 millions de dollars, après huit mois de silence. Ce transfert massif relance les craintes d’une liquidation à grande échelle. Pire encore, les créanciers, déjà éprouvés, devront patienter jusqu’en 2026 pour espérer un remboursement. De quoi raviver les tensions autour du plus vieux scandale de l’histoire crypto.

Les marchés mondiaux des cryptomonnaies sont sous forte pression après une forte baisse de la valeur du Bitcoin qui a affecté le sentiment dans tout le secteur. Les prix restituent désormais la plupart des gains réalisés plus tôt dans l'année, tandis que les tokens plus petits tombent à des creux pluriannuels. Les investisseurs réévaluent le risque, les volumes d'échanges diminuent, et plusieurs analystes avertissent que d'autres baisses restent possibles.

Tom Lee déclare qu'Ethereum entre dans le même supercycle qui a propulsé la montée historique de Bitcoin, notant que ce mouvement nécessitera de tenir malgré les hauts et les bas du marché.

Strategy vient de franchir un nouveau cap dans sa stratégie d'accumulation de bitcoin. L'entreprise de Michael Saylor a acquis 8 178 BTC pour 835 millions de dollars, marquant une accélération spectaculaire de ses investissements. Cette opération survient dans un contexte de forte volatilité, où le cours du bitcoin a perdu 11 % en sept jours.

Tandis que l’ombre de l’ordinateur quantique plane sur la sécurité numérique, le bitcoin pourrait-il vraiment vaciller ? Face à l’hypothèse d’un réseau rendu vulnérable par des machines capables de briser le SHA 256, les opinions divergent. Certains anticipent une menace imminente, d’autres temporisent. Parmi eux, Adam Back, figure du mouvement cypherpunk et PDG de Blockstream, invite à nuancer. Sa lecture, à la fois technique et stratégique, repositionne le débat sur des bases concrètes, loin des scénarios catastrophes, tout en posant les vraies questions sur la résilience future du protocole.

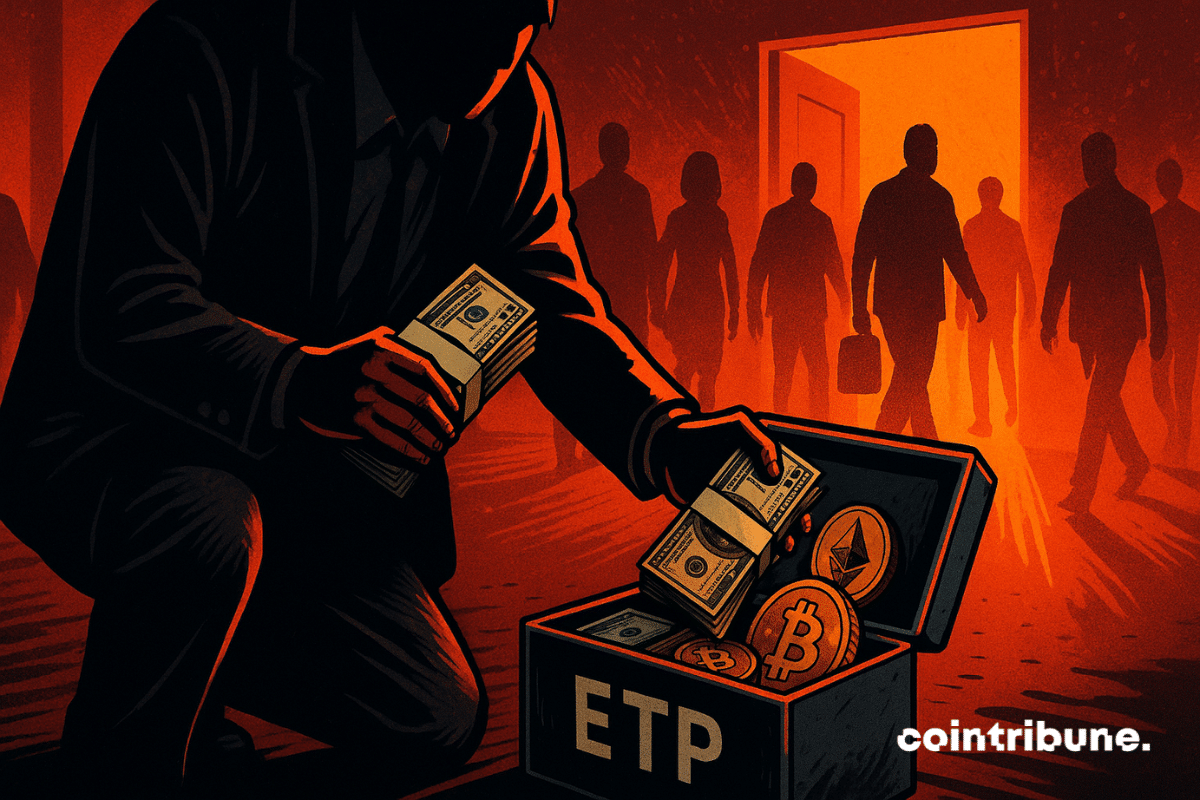

Un vent de panique souffle sur les ETP crypto. En l’espace d’une semaine, plus de 2 milliards de dollars ont été retirés de ces produits financiers, marquant leur plus forte décollecte depuis février. Il s’agit d’un signal fort pour un marché institutionnel en proie au doute, sur fond d’incertitudes économiques et de tensions monétaires. Alors que les marchés traditionnels vacillent, les investisseurs réévaluent leur exposition aux cryptos. Cette situation pourrait bien marquer un tournant dans la stratégie des grands porteurs.