Metaplanet poursuit ses achats de Bitcoin et intrigue les investisseurs face à un marché sous pression. Plus de détails dans cet article !

Institutional Investor

Tandis que le bitcoin semblait amorcer un rebond en ce début d’année, l’élan s’est brusquement figé. Autour des 88 000 dollars, l’actif peine à convaincre, freiné par un climat d’incertitude politique et monétaire. Les investisseurs institutionnels lèvent le pied, refroidis par les tensions à Washington et l’attentisme de la Fed. Si certains indicateurs révèlent une poursuite haussière, les signaux venus des marchés dérivés racontent une autre histoire : celle d’un marché qui doute, observe et attend.

Bitcoin : l’accumulation institutionnelle explose. Voici les chiffres qui confirment une accumulation massive.

Le bitcoin perd ses plumes pendant que l’or parade en haut du perchoir. Panique passagère ou vraie mue d’un marché crypto qui apprend enfin à respirer sous pression ?

Les fonds crypto attirent à nouveau les capitaux. Avec plus de 2 milliards de dollars injectés en une semaine, le secteur enregistre un afflux inédit, dominé par les produits adossés au bitcoin. Alors que les marchés traditionnels vacillent, les investisseurs institutionnels réorientent leur stratégie vers les cryptos. Ce regain d’intérêt propulse les ETP crypto sur le devant de la scène, entre signal fort de reprise et repositionnement tactique face aux incertitudes économiques.

Tandis que l’incertitude macroéconomique pèse sur les marchés traditionnels, le bitcoin s’impose à nouveau comme un actif stratégique pour les investisseurs institutionnels. Les ETF Bitcoin au comptant enregistrent des flux entrants records, atteignant des niveaux inédits depuis plusieurs mois. Ce retour massif des capitaux signale un repositionnement clair des grands portefeuilles, désormais plus enclins à s’exposer via des véhicules régulés. Un changement de ton qui pourrait marquer une nouvelle phase d’adoption institutionnelle, mais dont la solidité reste encore à confirmer.

Le bitcoin souffle à 97 000 dollars : les foules boudent, les banques s’empiffrent, et la Fed hésite… Le nouveau monde financier tournerait-il en rond ?

Le paysage crypto évolue à grande vitesse. Jadis dominé par les particuliers, le marché entre désormais dans une phase où les géants institutionnels prennent la main. Ce changement ne s’évalue plus en tendances, mais en dépôts S-1, en indices MSCI et en milliards réalloués. Selon le dernier rapport de Binance Research, l’écosystème entame une transformation structurelle. La crypto ne joue plus en marge des marchés traditionnels, elle s’y ancre durablement.

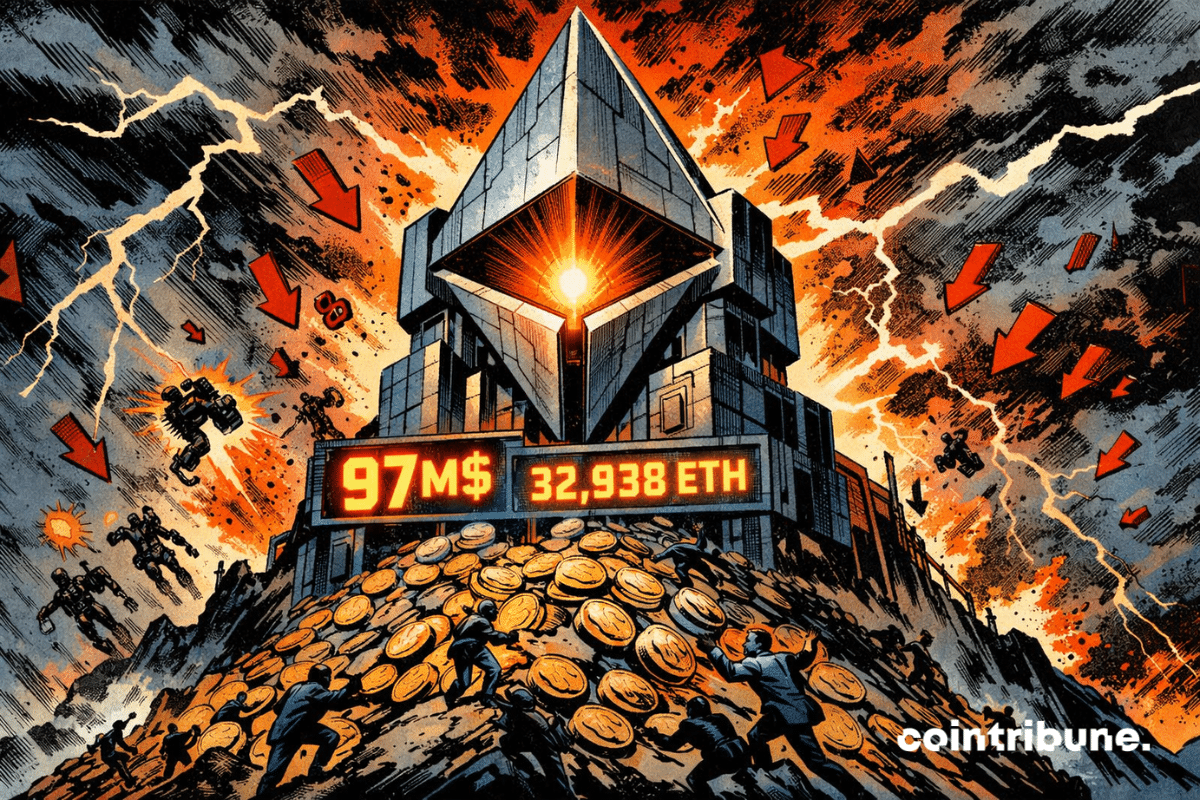

Pendant que la crypto tousse, SharpLink empile les millions sur Ethereum : du staking au restaking, l’entreprise transforme son trésor numérique en machine à cash bien huilée.

Face à un écosystème crypto en quête de repères clairs, le Nasdaq et le CME Group conjuguent leurs expertises pour instaurer un nouvel indice de référence. Avec le Nasdaq CME Group Crypto Index, les deux géants souhaitent structurer un marché encore fragmenté, en apportant un cadre robuste, transparent et calibré pour les besoins des investisseurs institutionnels. Une initiative stratégique qui pourrait redéfinir les standards de l’exposition crypto dans la finance traditionnelle.

Le bitcoin frôle les 90 000 dollars, mais l’essentiel se joue ailleurs. Tandis que les ETF accusent des sorties massives, les investisseurs institutionnels amorcent un repositionnement stratégique. Ce double mouvement, discret, mais structurant, révèle un marché en recomposition, où les flux de capitaux ne répondent plus à la seule logique des prix. Derrière l’euphorie apparente, c’est une sélection rigoureuse des actifs qui s’opère, signe d’une maturité nouvelle dans l’écosystème crypto.

Solana change de statut. Longtemps perçue comme une alternative rapide à Ethereum, la blockchain attire désormais des investisseurs institutionnels de premier plan. Cette montée en puissance intervient alors que le réseau consolide ses fondamentaux techniques. L’accumulation du SOL par des fonds spécialisés alimente une dynamique nouvelle, à la croisée des usages réels et des flux financiers. En ce début d’année, Solana ne se contente plus de promettre : elle s’impose comme un acteur structurant de l’écosystème.

JPMorgan joue les banquiers du futur : son JPM Coin s'infiltre dans Canton, la blockchain des grands. Ça sent le parfum crypto à Wall Street, avec plus de contrôle que d’utopie.

Le bitcoin s’ennuie ? Pas vraiment. Entre OG déchaînés, ETF voraces et régulations complices, la bête s’assagit… mais pourrait mordre à nouveau là où on ne l’attend pas.

BitMine mise 97 M$ sur Ethereum en plein marché baissier. Un pari risqué ou un plan calculé ? Analyse détaillée dans cet article.

JPMorgan Chase, l'une des plus grandes banques mondiales, fait un pas audacieux vers les cryptos en explorant l’introduction de services de trading pour ses clients institutionnels. Cette évolution intervient dans un contexte de changements réglementaires aux États-Unis, incitant même les institutions financières les plus conservatrices à réévaluer leur approche de ces actifs. Une telle décision pourrait bien redéfinir les relations entre la finance traditionnelle et cet écosystème.

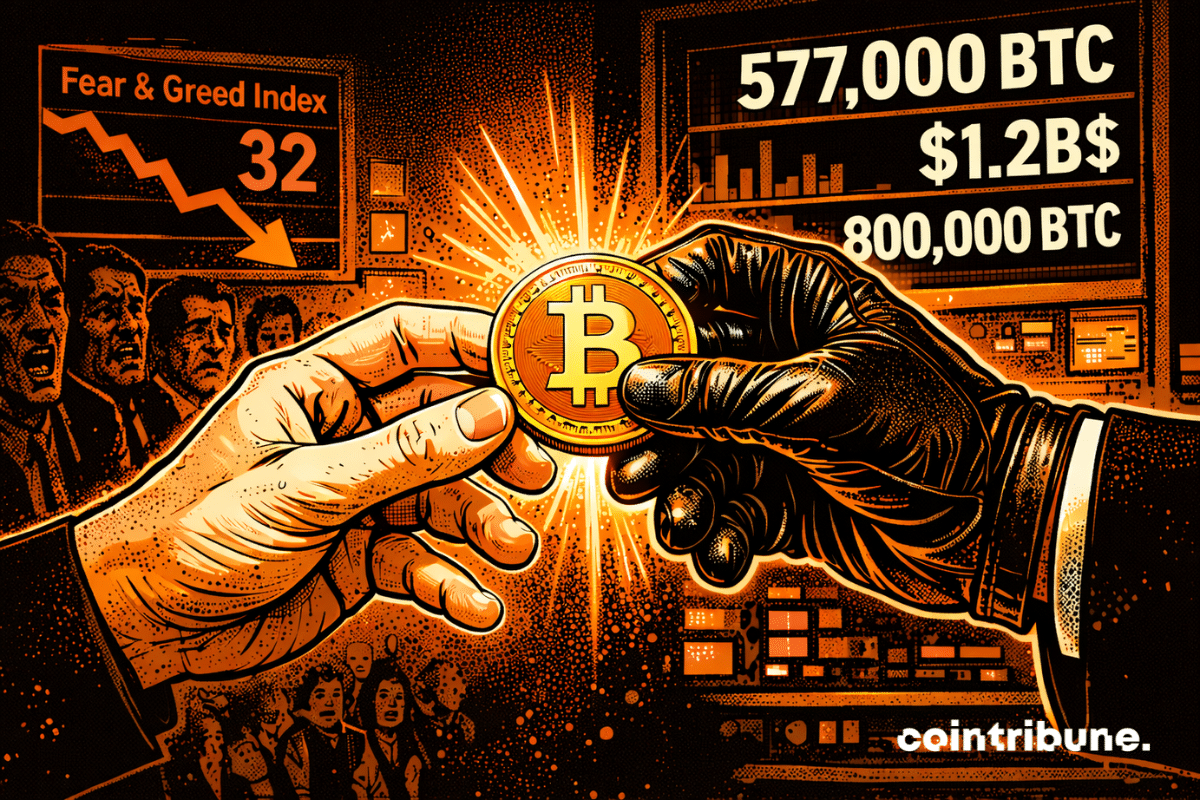

Pour la première fois en six semaines, les achats institutionnels de bitcoin ont dépassé l’offre issue du mining. Ce retournement discret, révélé par les données de CryptoQuant, intervient dans un marché en phase de consolidation, marqué par le repli des investisseurs particuliers.

Malgré une forte demande institutionnelle et près d’un milliard de dollars injectés dans les ETF XRP, le token a chuté sous le seuil symbolique des 2 dollars. Alors que les flux entrants se multiplient, le marché spot reste sous pression. Cette divergence entre les fondamentaux et le prix interpelle. Pourquoi le XRP baisse-t-il alors que les grands investisseurs achètent ? Entre signal haussier et fragilité technique, le marché semble divisé. Une telle situation complique la lecture des prochaines tendances.

Tandis que Solana perd du terrain sur le marché crypto, ses ETF affichent une série inédite de sept jours d’entrées nettes. En pleine tendance baissière, ce flux institutionnel intrigue : pourquoi injecter autant de capitaux dans un actif en recul ? Ce contraste, entre désintérêt sur le spot et engouement côté produits régulés, interpelle sur la perception réelle du projet Solana et ses perspectives à moyen terme.

Bitcoin fait une pause dans les bilans, mais certains acteurs en achètent plus que jamais. Voici les chiffres qui inquiètent les analystes.

Quand Ethereum ne fait plus rêver les entreprises, BitMine s’empiffre, les petits trépassent… et le marché crypto se demande : c’est une pause ou la fin de la récré ?

Malgré un climat de prudence sur le marché crypto, un actif capte l’attention des investisseurs institutionnels : le XRP. Longtemps plombé par ses démêlés réglementaires, l’altcoin déclenche un regain d’intérêt spectaculaire depuis le lancement de plusieurs ETF spot aux États-Unis. Les afflux de capitaux s’enchaînent à un rythme inédit, révélant un possible tournant dans la trajectoire du token. Faut-il y voir le signal d’un nouveau cycle haussier, porté à la fois par la finance traditionnelle et des signaux techniques encourageants ?

Sur le marché des produits dérivés, un cap vient d’être franchi. Pour la première fois, les contrats à terme sur l’Ether (ETH) ont généré plus de volume que ceux sur le bitcoin (BTC) sur le Chicago Mercantile Exchange. Ce renversement intervient dans un climat de forte volatilité, et reflète un repositionnement marqué des acteurs institutionnels. Un tem dépassement pourrait alors signaler un changement plus profond dans l’équilibre entre les deux principaux actifs.

Peu connue hors du Japon, Metaplanet entend désormais jouer dans la cour des grands. Avec une stratégie agressive d’accumulation de bitcoin, cette société cotée à Tokyo s’apprête à lever 135 millions de dollars pour renforcer encore sa trésorerie en BTC. Une initiative audacieuse qui confirme la place croissante du bitcoin dans les stratégies financières d’entreprises cotées, et alimente un peu plus le parallèle avec Strategy.

Bitcoin explose dans les ETF avec 524 M$ en 24h : simple rebond ou retour massif des institutions ? Analyse complète ici !

Quand le bitcoin flanche, Saylor flambe : 397 BTC en plus, 641 205 en stock… L’homme qui confond stratégie d’entreprise et collection de pièces numériques ne compte toujours pas lever le pied.

Le bitcoin vacille, et le marché se divise. Alors que la crypto accuse une chute de près de 15 % en quelques semaines, une fracture nette apparaît entre petits porteurs et investisseurs institutionnels. Tandis que les premiers profitent de la baisse pour renforcer leurs positions, les baleines, elles, liquident discrètement des milliers de BTC. Ce décalage stratégique, observé par la plateforme Santiment, pourrait bien marquer un tournant décisif dans l’évolution du marché.

Le passage du bitcoin sous les 100 000 dollars a ravivé les tensions sur le marché, ébranlant un seuil symbolique pour les investisseurs. Derrière ce repli technique se cachent des signaux plus complexes. Alors que certains redoutent une tendance baissière durable, plusieurs voix influentes du secteur y voient une phase transitoire, porteuse d’un potentiel rebond. Entre analyse comportementale et dynamiques macroéconomiques, cette correction pourrait marquer bien plus qu’un simple ajustement passager.

Dans un secteur en reconstruction, Ripple franchit un cap stratégique en lançant son service de courtage principal spot à destination des institutions américaines. Ce tournant, officialisé lors de la conférence Swell 2025 à New York, s’appuie sur l’acquisition de Hidden Road, finalisée en octobre. En misant sur une infrastructure intégrée, Ripple entend capter une demande croissante pour des services professionnels de négociation d’actifs, au moment où les standards du marché sont en pleine redéfinition.

Michael Saylor renfloue sa trésorerie Bitcoin, mais à un rythme moins effréné : simple stratégie ou alerte sur le marché ? Décryptage.