Discours de Poutine sur les politiques monétaires de l'UE et des États-Unis. Tout est dit! Juin 2022. Retrouvez l'intégralité de la vidéo sur https://t.co/TTHAnpD845 et https://t.co/2S8YzNuhtj pic.twitter.com/JNZZ60Z5xb

— France Médias Numérique (@NumeriqueFrance) September 5, 2022

A

A

Analyse BTC/USD - Semaine 36

mar 06 Sep 2022 ▪

8

min de lecture ▪ par

BTC/USD est toujours en baisse de 60 % sur un an, flirtant avec un nouveau plus bas, sous les 20 000 $. Soyons plus qu’heureux de profiter d’un tel prix avant l’inéluctable bull run. Pour cet hiver…

La hausse des taux peut-elle durer ?

Nous avons rendez-vous cette semaine avec Banque centrale européenne. Goldman Sachs s’attend à une hausse de 0.75 % des taux d’intérêt. Nous monterions alors à 1.25 %. Cela suffit apparemment à rendre les bitcoiners frileux…

Pourtant, les chiffres d’inflation sortis mercredi dernier se sont de nouveau révélés douloureux, au plus haut historique (9 %) pour la zone euro. Nous sommes à près de 10 % pour l’ensemble de l’UE, et le pire est à venir…

Est-ce que la hausse des taux fera magiquement arriver du gaz dans les pipelines et baisser les prix de l’énergie ? Non. Christine Lagarde l’avait d’ailleurs concédé à demi-mots il y a quelques mois de ça.

Cela dit, la hausse du loyer de l’argent permet de freiner l’hémorragie de l’euro. La monnaie unique est passée sous la barre des 0.99 $ pour la première fois depuis 2003, aggravant au passage la facture du vieux continent qui importe 62 % de son énergie.

C’est ainsi, toutes les banques centrales du monde sont obligées de s’aligner sur la FED qui devrait de nouveau rehausser son taux directeur de 0.75 % le 21 septembre.

Le président de la FED a en effet déclaré à Jaon Hole que l’inflation doit être maîtrisée à tout prix :

« Il est fort probable que les conditions du marché du travail se détériorent (à cause de la hausse des taux). […] Mais si l’on ne parvient pas à rétablir la stabilité des prix, la douleur sera bien plus grande. […] Aujourd’hui, nous considérons que le débat est clos et que notre responsabilité de garantir la stabilité des prix est inconditionnelle. »

Jerôme Powell a ensuite fait écho à Christine Lagarde :

« Il est également vrai, à mon avis, que la forte inflation actuelle aux États-Unis est le produit d’une forte demande et d’une offre limitée. Et que les outils de la Fed agissent principalement sur la demande. »

Dit autrement, J. Powell sait bien que la hausse des taux n’aura aucun impact sur l’offre limitée d’énergie. Le pétrole ne s’imprime pas. Son espoir est que ce resserrement monétaire augmente le chômage afin de réduire la demande et donc l’inflation. « Nous continuerons (à remonter les taux) jusqu’à être certains d’avoir fait le job », a-t-il déclaré.

Une multitude de dirigeants de banques centrales se sont ralliés à Powell lors de cette retraite annuelle à Jackson Hole. Les dirigeants de la Banque d’Angleterre, de la Banque nationale suisse, de la Banque du Japon, de la Banque de Corée et plusieurs responsables de la BCE ont clairement signalé que les taux d’intérêt monteront jusqu’à ce que l’inflation ralentisse de manière significative.

Admettons, mais les États peuvent-ils vraiment se permettre des taux élevés ? Non… Il suffit de regarder la trajectoire prise par les dettes publiques depuis le pic pétrolier de 2008 pour s’en convaincre.

Prenons l’exemple de la France. Le déficit budgétaire 2021 s’est établi à 160 milliards d’euros. À comparer avec des recettes fiscales de 280 milliards d’euros !

Si le taux d’emprunt à 10 ans remonte à 4 %, le remboursement des seuls intérêts sur la dette deviendrait le premier budget de la nation, devant l’éducation ou la défense. Cela n’arrivera pas.

Certes, il est possible de faire illusion pendant un an, mais les mathématiciens qui conseillent les gouvernements auront tôt fait de leur rappeler la nature exponentielle des intérêts composés.

La FED elle même indique dans ses prévisions qu’elle s’attend à rebaisser les taux dès 2024…

La BCE continuera donc d’imprimer pour éviter la faillite des gouvernements. Le risque de crédit souverain est trop élevé en Europe avec l’Italie qui fait déjà rouler sa dette à 4 %… Par ailleurs, les élections législatives du 25 septembre pourraient amener au pouvoir un courant politique partisan de l’Italexit

Ce qui ferait les affaires de la Russie qui ne lésine pas sur ses efforts pour inciter le monde entier à se détourner du dollar et de l’euro pour commercer entre eux. La banque centrale et le ministère des Finances russe viennent d’ailleurs de s’entendre pour légaliser les transferts internationaux en bitcoin. La banque centrale russe bientôt Hodler ?

En outre, le président russe a récemment rajouté une couche en accusant l’occident de faire depuis des années trop de dette sans réelle croissance à mettre en face. D’où l’inflation. Il accuse les États-Unis et l’Europe de vivre à crédit et de profiter du statut de monnaies de réserve internationales (dollar et euro qui représentent ensemble 80 % des réserves de change globales) pour s’accaparer les ressources étrangères :

Nous sommes témoins d’un moment charnière de l’Histoire. Des chamboulements monétaires majeurs sont en gestation et tout porte à croire que le bitcoin va tirer son épingle du jeu. C’est le moment de stacker comme jamais en prévision d’un hiver hyperinflationniste qui pourrait bien sonner le début du prochain bull run…

Résumé de l’analyse on-chain hebdomadaire de Glassnode

Glassnode note que le pourcentage des BTC en profit est passé de 64 % à 51 % au cours du récent coup de mou depuis 24 000 $ jusqu’à 19 600 $.

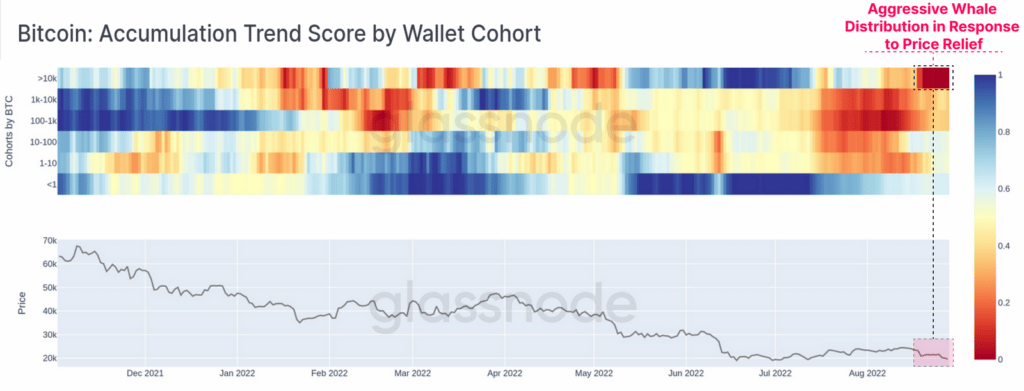

De manière plus intéressante, les whales ont vendu massivement au mois d’août. Les différentes lignes du tableau suivant montrent le comportement des bitcoiners selon qu’ils possèdent moins de 1 BTC, entre 1 et 10 BTC, jusqu’à plus de 10 000 BTC. Le rouge correspond à des ventes et le bleu à de l’accumulation.

« La cohorte la plus active sur le marché actuel est celle des whales (10k+ BTC) qui s’est mise à vendre de manière agressive autour de 24 500 $ », déclare GN.

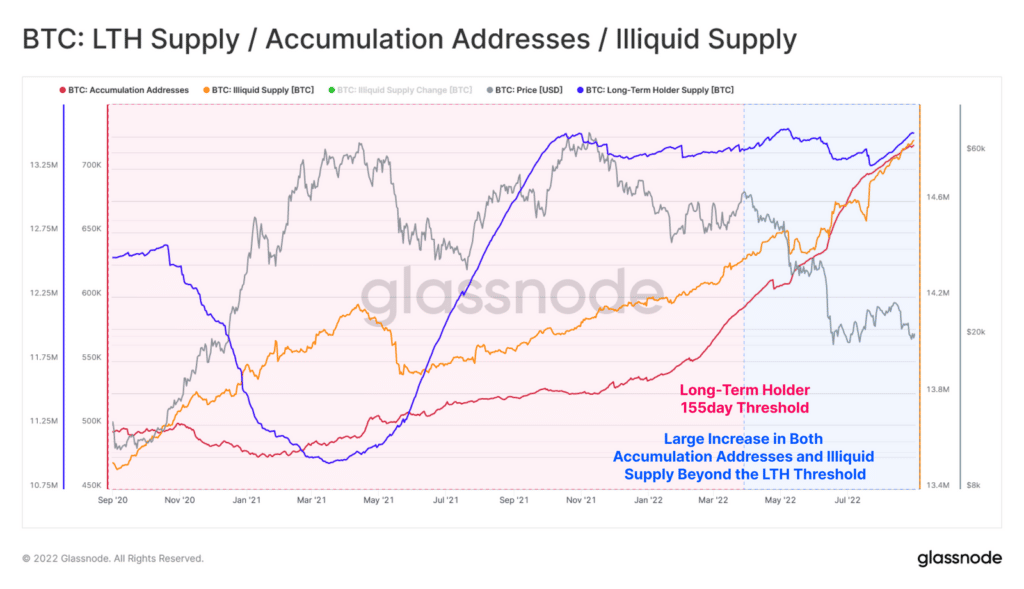

Mais dans l’ensemble, GlassNode observe que l’accumulation se renforce comme vous pouvez l’observer sur le graphique suivant. Notez que l’offre illiquide (illiquid supply) est définie comme les BTC détenus dans les wallets avec peu ou pas d’historique de dépenses. Les adresses d’accumulation (accumulation addresses) sont celles qui ont reçu plus de deux paiements, mais qui n’ont jamais dépensé.

« Face à l’incertitude qui n’en finit plus, la classe des HODLer est résolue dans ses convictions. À moins d’un renversement significatif de l’offre de LTH, les perspectives à long terme du bitcoin restent en fait assez constructives », peut-on lire dans le rapport.

Conclusion de GlassNode :

« Le bear market reste en place avec des prix qui s’attardent au-dessus des niveaux les plus bas. La récente hausse a finalement donné lieu à des ventes agressives de la part des whales. Cependant, la tendance à l’accumulation sur une échelle pluriannuelle reste vigoureuse. Les HODLers et les détenteurs à long terme ne semblent pas perturbés par le contexte actuel. »

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

A

A

Reporting on Bitcoin and geopolitics.

DISCLAIMER

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.