WTF happened in 1971 ? Une autre explication

WTF happened in 1971 ? Cette question est devenue un étendard chez les bitcoiners. Elle suggère que l’inflation serait devenue hors de contrôle à partir de 1971, lorsque le président américain Nixon a suspendu la convertibilité du dollar en or. Mais est-ce bien vrai ? Et quelle leçon à tirer pour le bitcoin ?

WTF happened in 1971 ?

Commençons par le début. Nous sommes en 1944, aux États-Unis, au Mount Washington Hotel de Bretton Woods. Sont présents les représentants de 44 gouvernements qui se voient imposer un système monétaire international centré autour du dollar américain.

Le billet vert devient la seule monnaie librement convertible en or et de facto la monnaie de réserve internationale. On parle de Gold Exchange Standard. Une once d’or correspond à 35 dollars. Le dollar remplace la Livre Sterling et passe de 15 % des réserves de change globales en 1945 à 70 % peu avant 1970.

Il est également décidé que les taux de change seront fixes. Dit autrement, les balances commerciales doivent rester à l’équilibre. Chaque pays doit faire les sacrifices nécessaires pour que son taux de change ne fluctue pas. Le FMI est créé pour veiller au grain.

Les États-Unis joueront le jeu pendant longtemps avec des balances courante et commerciale à l’équilibre. Néanmoins, les déficits commerciaux deviendront la règle à partir des années 1970. Si vous faites un tour sur le compte twitter « WTH happened in 1971 », vous verrez que cette époque est réellement charnière à bien d’autres égards.

Une multitude de graphiques montre des tendances aussi improbables qu’une explosion du nombre de divorces ou de meurtres. De manière plus cruciale, les salaires n’augmentent plus aussi vite que la productivité, la balance commerciale devient déficitaire, le chômage augmente et, surtout, l’inflation s’envole.

Qu’a-t-il bien pu se passer ? Beaucoup avancent que la fin de la convertibilité du dollar en or aurait ouvert les portes de l’enfer. Que les États-Unis ont pu du jour au lendemain imprimer sans compter, d’où l’inflation. Pourtant, lorsque l’on se penche sur la croissance de la masse monétaire aux États-Unis, on observe certes une augmentation, mais qui est très loin d’être extraordinaire.

La masse monétaire M2 a augmenté de 7 % par an en moyenne entre 1960 et 1970. Puis de 9.5 % entre 1970 et 1980. De 8 % entre 1980 et 1990. De 4 % entre 1990 et 2000. De 6 % entre 2000 et 2010. Et de 6 % entre 2010 et 2020.

Ces données montrent que l’écart entre les augmentations de la masse monétaire des années 60, 70 et 80 est tout sauf immense. Difficile également de justifier l’augmentation du chômage qui passe de 4 % en 1970 à 10 % en 1982. Injecter de l’argent a normalement pour effet de préserver l’emploi…

Impossible également d’expliquer le découplement entre la croissance de la productivité et les salaires qui continue encore aujourd’hui. Et encore moins l’explosion du nombre de meurtres et de divorces.

Ces chiffres montrent que le gold standard ne bridait absolument pas les prêts des banques américaines (qui sont exactement égaux à la masse monétaire). La seule chose qui a changé est que des barres d’or ont cessé de sortir de Fort Knox.

Du pic pétrolier au pétrodollar

Une explication plus plausible pour tenter d’élucider le tournant des années 1970 est la raréfaction énergétique provoquée par les choc pétroliers de 1973 et de 1979. Le prix du baril, de 3 dollars en 1970, passe à 11$ en 1974, puis 39 dollars en 1980. Soit une multiplication par 13 en une décennie !

Le premier choc pétrolier découla de la guerre israélo-arabe de 1973 (guerre du Kippour). Elle opposa Israël à une coalition militaire menée par l’Égypte et la Syrie alors soutenus financièrement par l’Arabie Saoudite, l’Irak, la Libye, etc. Ces derniers finiront par fermer le robinet de pétrole pour tenter de faire plier Washington qui soutenait l’État Hébreux.

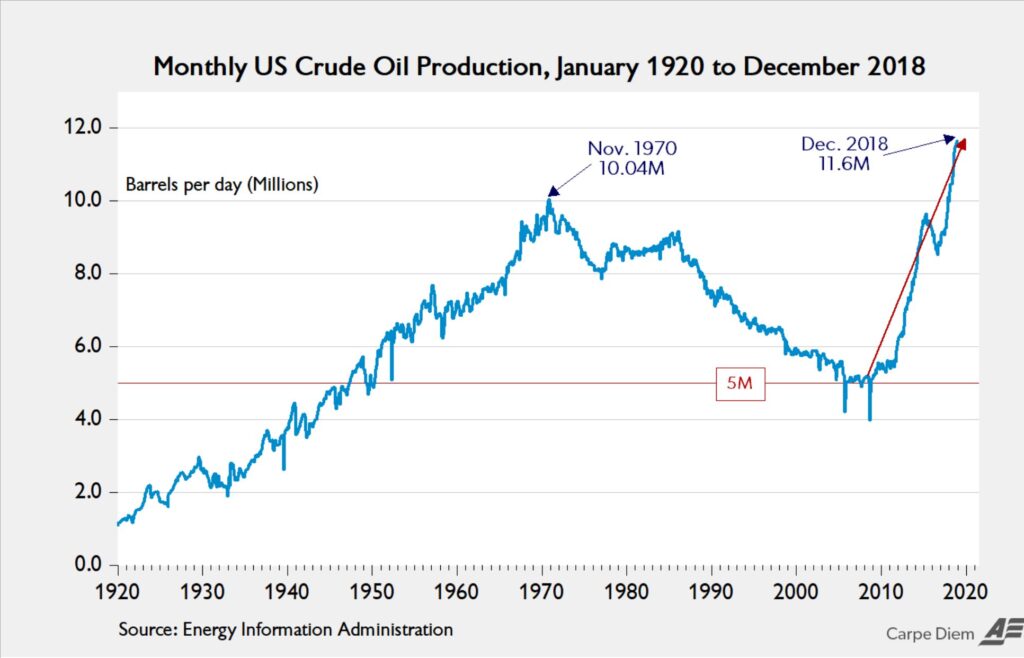

Le second choc pétrolier de 1979 est une crise mondiale trouvant sa source dans la guerre Iran-Irak. Les conséquences furent encore pire car cela fait maintenant 8 ans que les États-Unis produisent moins de pétrole en raison du pic de production qu’ils ont franchi en 1971. Ce qui explique pourquoi la balance commerciale américaine devient déficitaire à partir de cette même année puisqu’il faut désormais acheter du pétrole à l’étranger.

Rappelons maintenant qu’en 1970, le pétrole représente 40 % de l’énergie totale consommée par les États-Unis (pareil au niveau mondial). L’énergie étant le moteur principal de la productivité, il fait sens de se demander si le cœur du problème ne serait pas que nous sommes passés d’un monde où l’énergie est quasiment gratuite à un monde où l’énergie à un coût.

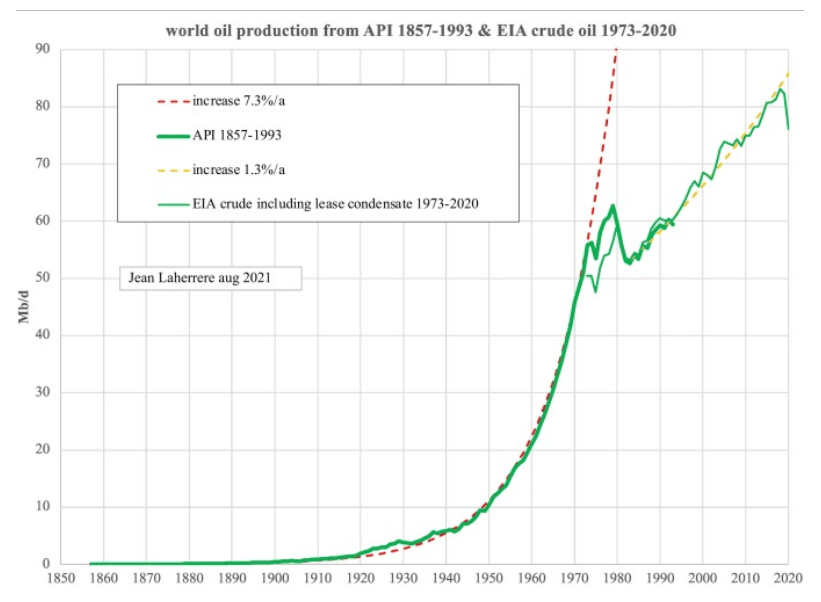

Le ralentissement de la croissance de la production de pétrole est très clair sur ce graphique. Nous passons de 7 % d’augmentation par an à un peu plus de 1 % à partir du second choc pétrolier :

La productivité (la production par personne) continuera d’augmenter en ligne avec l’augmentation globale de la production d’énergie, mais la contrainte sur la reine des énergies qu’est le pétrole (énergie de haute densité qui alimente 95 % du transport mondial) mettra le holà sur la hausse des salaires. L’argent dépensée pour l’énergie plus chère est en partie compensée par des salaires qui ne suivent plus. C’est la fin des trente glorieuses.

Bien entendu, le monde ne s’est pas arrêté de tourner. Les marges de manœuvre restaient énormes. Nous avons par exemple construit des centrales nucléaires en France, aux États-Unis, en URSS et au Japon. Nous sommes également allés chercher du pétrole en Afrique de l’Ouest ainsi qu’en mer du Nord.

L’augmentation de la production de gaz et de charbon a aussi permis d’amortir le choc, sans parler de la mondialisation et des immenses gains de productivité obtenus en délocalisant la production en Asie où la main d’œuvre ne coûte rien.

Si bien que le prix du baril reculera autour de 20 dollars dès 1985 et restera autour de ce seuil jusqu’au début des années 2000. Tout le monde connaît la suite. Le baril s’envolera jusque 150 dollars en 2007 à cause du pic de pétrole conventionnel mondial, déclenchant au passage la crise des subprimes.

Cette période charnière des années 1970 est aussi marquée par la création du fameux pétrodollar…. Henry Kissinger, alors Secretary of State, obtiendra le plus grand succès géopolitique de l’histoire des États-Unis: forcer l’Arabie Saoudite à vendre son pétrole exclusivement en dollar.

Le roi Fayçal d’Arabie saoudite se résignera à coopérer devant les belles promesses d’Henry Kissinger vis-à-vis d’Israël, les menaces d’invasion et l’assassinat le même jour (le 14 novembre 1974) des deux protagonistes saoudiens des négociations avec les États-Unis quant à la vente de l’or noir en dollar.

Le gouverneur de la Banque centrale saoudienne Anwar Ali fut retrouvé mort à l’hôtel new-yorkais Waldorf Astoria et le ministre des Affaires étrangères Omar Saqqaf à Washington. Ces deux émissaires avaient pour mission de résister aux demandes de Kissinger.

Le roi Fayçal finira par céder en échange de la vente illimitée d’armement et un retour d’Israël dans ses frontières de 1948. Ce qui n’arriva pas, mais la promesse fut oubliée après l’assassinat du roi lui-même le 25 mars 1975, jour anniversaire du prophète.

Voilà comment le pétrodollar est né, soutenant artificiellement le taux de change du dollar malgré le depeg avec l’or et la balance commerciale US qui allait devenir chroniquement déficitaire à cause du pic pétrolier atteint sur le sol américain :

Aujourd’hui encore, le dollar représente 59 % des réserves de change. Dit autrement, les Américains ont un crédit de 7000 milliards de dollars auprès du reste du monde. C’est beaucoup d’argent quand on sait que le PIB US est de 20 000 milliards de dollars.

Tous les pays sont obligés de le garder en réserve car le pétrole et bien d’autres matières premières restent vendues en dollar. Ceux qui ont essayé de vendre leur pétrole dans d’autres monnaies (Iran, Irak, Vénézuéla) ont été envahis ou placés sous embargo.

Et nous avons vu récemment que cet argent risque fort de ne pas être remboursé puisque la Russie s’est vue confisquer ses 300 milliards de réserves en dollars et 300 milliards d’euros…

Et le Bitcoin dans tout ça ?

La thèse de cet article est que la création monétaire n’est pas la grande responsable de l’inflation. Elle en est plutôt la conséquence. La poule et non l’œuf.

Imaginez un maçon qui dépense x argent pour construire une maison. Et que du jour au lendemain, pour cause de crise énergétique, ses matières premières (acier, ciment, cuivre, verre, tuiles, carreaux, etc), toutes fabriquées grâce à de l’énergie, coûtent 10 % plus cher.

Eh bien le maçon sera bien obligé de vendre la maison 10 % plus cher. L’acheteur devra emprunter 10 % de plus. La banque devra augmenter la durée du prêt sous peine de bloquer l’économie. Et ainsi de suite, la masse monétaire augmente, inéluctablement.

En somme, le gros de l’inflation provient de la difficulté grandissante à extraire du pétrole dont dépend toute l’économie, depuis l’extraction de matières premières à l’approvisionnement des magasins en produits finis. [Ne manquez pas cet article sur la relation énergie / économie].

Le fait que les pétroliers américains n’aient pas encore gagné un seul dollar après 10 ans de production de pétrole de Schiste est la démonstration tangible qu’il devient de plus en plus dur (plus cher) de pomper de l’énergie. Pour aller plus loin, renseignez-vous sur l’EROI (Energy return on energy invested).

Cela dit, il est également vrai que les déficits budgétaires des États et l’habitude prise de faire rouler la dette viennent aussi gonfler la masse monétaire et exacerber l’inflation.

Par ailleurs, la monnaie fiat repose entièrement sur des taux d’intérêt, ce qui la transforme en ponzi. Devoir rembourser beaucoup plus que l’on a emprunté nous oblige à prêter toujours plus et donc faire toujours plus de croissance, jusqu’à ce que les limites physiques de la planète provoquent une hyperinflation…

Il est tout simplement impossible de continuer à faire plus de dette si la production ralentit. Sans croissance (énergie) à mettre en face de la création monétaire, c’est l’hyperinflation assurée.

Les banques et les gouvernement sont pris de court par le pic pétrolier et la géopolitique. Faute d’anticipation (l’erreur est humaine…), l’argent a été mal dépensé, rendant encore plus difficile l’adaptation aux contraintes naturelles.

Dit autrement, l’inflation n’est pas prête de s’arrêter et les banquiers ont du pain sur la planche. Il semblerait toutefois qu’ils aient choisi d’opter pour la solution de facilité avec le CBDC qui permettra de rationner la population…

Quoi que les puissants décident de faire avec la monnaie, chaque humain a désormais la possibilité de couper le cordon ombilical et de se donner une chance de protéger de l’hyperinflation en embrassant le bitcoin, la meilleure réserve de valeur de tous les temps. Hold !

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Reporting on Bitcoin and geopolitics.

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.