“You won’t need to know that you’re getting near perfect privacy or additional features from lightning, RGB, taro, liquid or fedimint – you will just use them and it will be transparent to you.”

— BTC Sessions 😎 (@BTCsessions) February 16, 2023

@obi on the integration of Bitcoin layers into simplified wallet interfaces. pic.twitter.com/SIpFIgbDuN

A

A

6 raisons de croire à un bull run sur Bitcoin (BTC) en 2023

mer 01 Mar 2023 ▪

15

min de lecture ▪ par

Investir

▪

Investissement

La crypto est morte. Vive Bitcoin. Bien que la première ne se relèvera sans doute pas et a connu son dernier bull run en 2021, on peut légitimement penser que Bitcoin, un protocole qui règle un véritable problème à l’intersection entre la monnaie et le droit de propriété, connaîtra un nouveau bull run en 2023. Voici les raisons.

La crypto connaît des turbulences

Même s’il y a relativement peu de développeurs qui travaillent actuellement sur Bitcoin par rapport aux autres projets en raisons du manque d’incitations économiques, il n’en reste pas moins qu’il s’agit d’une industrie dynamique. Il est important de se tenir au courant des derniers développements qui risquent de considérablement impacter bitcoin dans les années à venir.

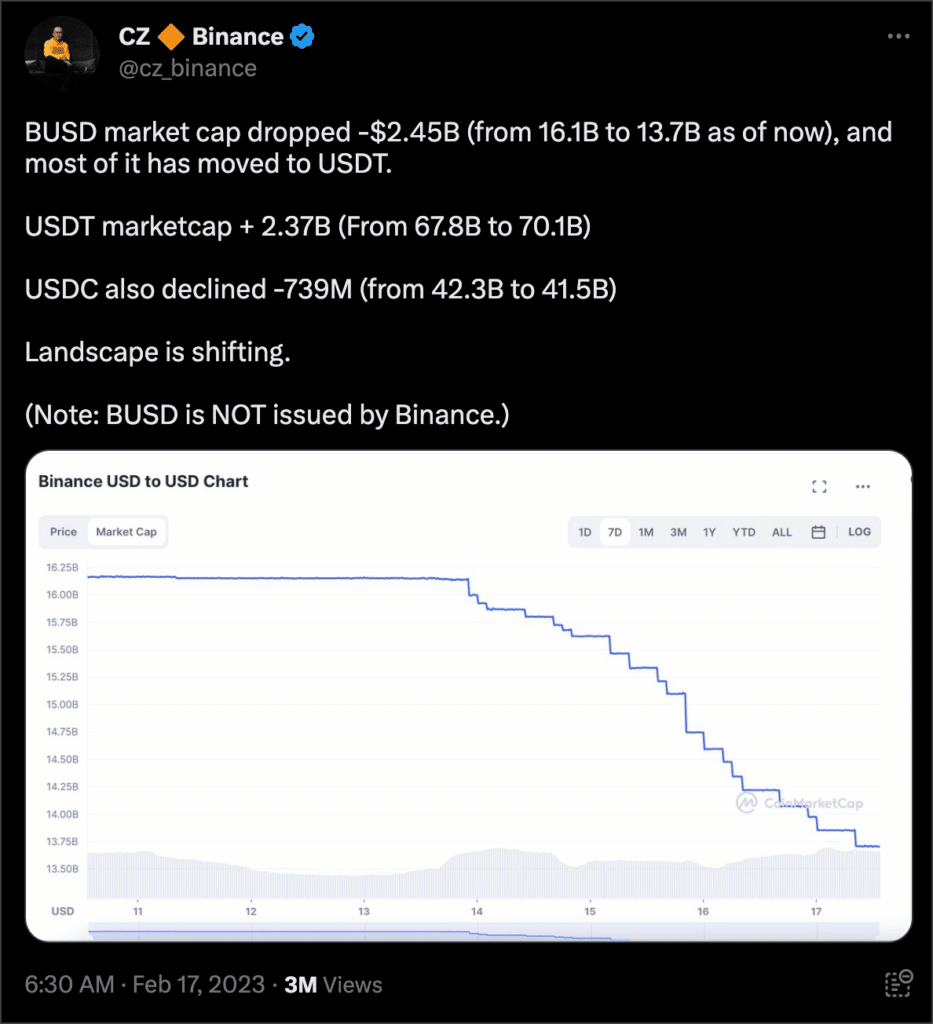

Ces derniers mois ont été particulièrement chaotiques pour la crypto : crash de l’UST, faillite de FTX et aujourd’hui Binance qui connaît des difficultés monumentales avec le régulateur américain. Les fonds de capital-risque qui alimentent des scams depuis des années en injectant des millions de $ dans des projets Ponzi mettent maintenant leur argent dans l’IA et se détournent de la crypto. Les CBDC gagnent du terrain et semblent maintenant inéluctables. La FED a augmenté ses taux et semble prête à maintenir son cap pour mater durablement l’inflation. Plus généralement, la tech connaît sa pire crise depuis l’éclatement de la bulle internet en 2000 et les valorisations de titans comme Meta ou Tesla se sont effondrées.

Bitcoin face à la crypto

Bref, le tableau semble sombre pour l’avenir de la crypto. Pourtant, dans le même temps, les gens commencent à comprendre que Bitcoin est un projet radicalement différent des autres projets. Il s’agit d’une innovation de rupture, fondée sur des idéaux anarchistes extrêmement nobles. Les maximalistes, à travers leur radicalité, leur intolérance et leur intransigeance, sont également les meilleurs atouts de Bitcoin.

Les autres projets cryptos ne sont que de la fintech (quand il ne s’agit pas purement et simplement d’escroqueries) dont on ne sait pas trop s’il en restera quelque chose de durable lorsque les banques auront tokénisés leurs dépôts et les Etats auront lancé leur CBDC.

Et si bitcoin n’a pas été épargné par la dégradation de l’environnement macroéconomique et la crise de la tech avec une chute de 60 % de son cours en 2022, il reste de nombreuses raisons de rester optimistes quant à l’avenir de cette technologie. Un nouveau bull run en 2023 n’est pas à exclure.

La fin du crypto-casino

Si nous croyons vraiment qu’un nouveau bull run pourrait surgir dans les mois/années qui viennent, celui-ci risque d’être différent. Ne pensez pas que l’histoire se répète indéfiniment. Etre 2008 et 2022, nous avons vécu dans une illusion de monnaie magique. Les taux artificiellement bas ont permis à des dizaines de cryptos d’atteindre des valorisations absolument indécentes.

En fait, il faut être honnête, cela n’a pas concerné que la crypto, mais toute l’industrie de la tech en général. L’ère des taux zéros a permis de financer des start-ups sans cashflow positif. Il fallait brûler du cash pour croître, car le loyer du cash était “gratuit”. Cette ère est finie depuis que la Fed a décidé de réagir face à l’hydre inflationniste (qu’elle a elle-même créée).

Nous voyons tous le crypto-casino faire faillite devant nos yeux. La DeFi, qui a concentré une part significative de l’attention des gens est devenue obsolète face aux rendements sans risques proposés dans la finance traditionnelle. Lorsque les bons du Trésor US qui sont parmi les actifs les plus liquides au monde vous proposent 4 %, pourquoi diable aller mettre son argent sur des protocoles douteux qui peuvent faire faillite d’un moment à l’autre ?

Tout a commencé avec Do Kwon…

On peut globalement dater la fin du crypto-casino à partir de mai 2022, avec le crash du stablecoin algorithmique UST, qui reposait pour rappel sur une rémunération Ponzi à 19 %. Toutes les turbulences traversées par l’industrie crypto depuis sont le fruit de ce péché originel imaginé par le génie du mal Do-Kwon.

En effet, les fonds spéculatifs à fort effet de levier comme Three Arrow Capital ont implosé, entraînant alors dans leur chute de nombreux exchanges comme Voyager, Celsius ou BlockFi. Ces organisations plaçaient l’argent de leurs clients dans des investissements cryptos extrêmement risqués. Nous avons atteint l’apogée de cette situation chaotique avec la faillite de FTX/Alameda. Aujourd’hui, c’est Binance qui semble rencontrer de sérieuses difficultés.

L’effet boule de neige continue chaque jour de fragiliser certaines sociétés cryptos et il faut s’attendre à de nouvelles faillites dans les mois à venir.

Trois éléments nous font donc dire que le prochain bull run portera essentiellement sur bitcoin et qu’il ne faut plus s’attendre à une envolée générale des cryptos. D’abord, l’ère des taux zéros est finie, ce qui rend la finance traditionnelle beaucoup plus séduisante que la DeFi. Ensuite, les fonds de capital-risque ne s’intéressent plus au web3 et portent maintenant leur attention sur l’IA. Enfin, les faillites de 2022 ont durablement entaché l’image de la crypto qui demeure au yeux du grand public, une industrie de parias.

Les gens retirent leurs BTC des exchanges

Parallèlement à la fin de l’illusion crypto, il semblerait que de plus en plus de gens saisissent la singularité de bitcoin. Un objet qui ne peut pas être contrôlé et manipulé par des fonds de capital-risque ou par les équipes fondatrices.

Depuis quelques mois, une tendance se dessine : de plus en plus de personnes retirent leurs bitcoins des échanges. Au cours des 12 derniers mois, près de 20 % des bitcoins ont ainsi été retirés.

C’est une excellente nouvelle qui laisse présager d’un bull run radieux. En effet, plus les gens retirent leurs bitcoins pour embrasser la voie de l’auto-conservation, moins l’offre est concentrée entre les mains d’acteurs centralisés tels que FTX ou Binance. Cela améliore la proposition de valeur de Bitcoin, qui a pour vocation première d’être utilisé de manière totalement souveraine, sans avoir à faire confiance à un tiers.

Les sociétés pétrolières débarquent sur Bitcoin

Les principaux producteurs de pétrole et de gaz comme Exxon Mobil, ConocoPhilips ou Shell commencent à s’intéresser au minage de BTC. Le consensus Proof-of-Work, qui est l’innovation la plus importante de la crypto, permet de rendre productives certains surplus énergétiques inutilisés.

Bitcoin est en effet, la seule industrie qui permet en quelques heures de transformer des surplus énérgétiques en recettes financières à travers l’installation de containers d’ASICS directement au niveau de la ressource énergétique.

Le minage de bitcoin attire également les sociétés gazières puisque le gaz naturel issu de la production pétrolière ne peut généralement pas être acheminé via des gazoducs en vue de l’exploiter. Le gaz est alors directement rejeté dans l’atmosphère ou brûlé, en fonction des juridictions. Cet immense gaspillage représente un manque à gagner pour les producteurs et est une abomination pour l’environnement.

Grâce à Bitcoin, ces sociétés peuvent générer des bitcoins en installant des ASICS près des puits de pétrole et réduire de près de 60 % les émissions de CO2 par rapport aux techniques traditionnelles de torchage.

Les institutionnels n’ont pas quitté le navire

A l’inverse des précédents bear markets, les institutionnels n’ont pas cessé cette fois de construire de nouveaux produits financiers liés à bitcoin. Par exemple, en 2018 après l’effondrement du prix du BTC, Goldman Sachs avait fermé son bureau de trading de bitcoins. Plus généralement, les institutionnels s’étaient détourné de la crypto. Aujourd’hui, les choses sont différentes.

Même si JP Morgan et son CEO Jamie Dimon semblent radicalement en froid avec Bitcoin, une part significative des institutionnels continuent de construire des produits. BlackRock, le plus grand gestionnaire d’actifs au monde avec ses 10.000 milliards sous gestion, s’est par exemple associé avec Coinbase pour offrir à ses clients institutionnels un accès direct au BTC. De même, BNY Melon, avec ses 43 0000 milliards de dollars d’actifs en dépôt, a annoncé le lancement de sa plateforme d’actifs numériques pour permettre à ses clients de détenir des BTC. Idem pour Goldman Sachs qui est devenue la première grande banque à effectuer un prêt garanti par des bitcoins.

Bref, les institutionnels semblent comprendre le potentiel de bitcoin dans les années à venir et continuent de construire de nouveaux produits financiers pour les proposer à leurs clients.

Lightning continue sur sa lancée

De plus en plus de bitcoins sont présents sur le layer 2 Lightning. Pour rappel, il s’agit d’un système de canaux parallèle ancré sur la chaîne principale de Bitcoin et qui a pour vocation de proposer une solution viable et scalable de paiements quasi instantanés et bons marché. Le tout avec un niveau de confiance relativement faible, quoique plus important que sur la couche de base.

On a observé au cours des derniers mois une forte croissance du réseau Lightning avec l’arrivée de plus en plus d’utilisateurs. La capacité de liquidé du réseau approche ainsi les 5000 BTC aujourd’hui.

Cette croissance d’explique notamment par l’apparitions de nouvelles applications dans l’écosystème Lightning. Aujourd’hui, ce sont des dizaines de startups comme Strike, Galoy ou Ln Markets qui proposent des produits différents. Surtout, nombre d’entres elles cherchent à améliorer l’UX de Bitcoin, ce qui est absolument crucial pour faire progresser l’adoption du réseau.

On peut donc prévoir que cette tendance sur Lightning se poursuivre dans les mois à venir.

De nouvelles innovations qui émergent sur Bitcoin

Si la couche principale de Bitcoin est restée globalement inchangée en raison de l’extrême conservatisme des bitcoiners, cela n’empêche absolument pas de voir apparaître des innovations en parallèle de la couche principale. En fait, l’ossification du réseau est au contraire une excellente nouvelle : c’est la stabilité et la simplicité de son code qui fait de Bitcoin un objet différent des autres cryptos.

Le protocole Taro est sans doute l’un des projets les plus prometteurs sur Bitcoin. En utilisant la dernière mise à jour du protocole, Taproot, ainsi que le réseau Lightning, Taro a pour ambition de permettre l’émission de n’importe quel type d’actif (comme des actifs financiers tokénisés ou des stablecoins) sur Bitcoin en s’appuyant sur le bunker ultra sécurisé du Proof-of-Work.

Une autre innovation très excitante sur Bitcoin : Fedimints. Il s’agit d’une nouvelle méthode de garde collaborative pour sécuriser ses bitcoins tout en veillant à assurer un haut niveau de confidentialité. Ce projet repose sur un prémisse simple : les gens font plus confiance à leurs proches. En s’appuyant sur des outils cryptographiques, les fédérations représentent un moyen d’aligner les intérêts de l’individu et du groupe dans la conservation des BTC.

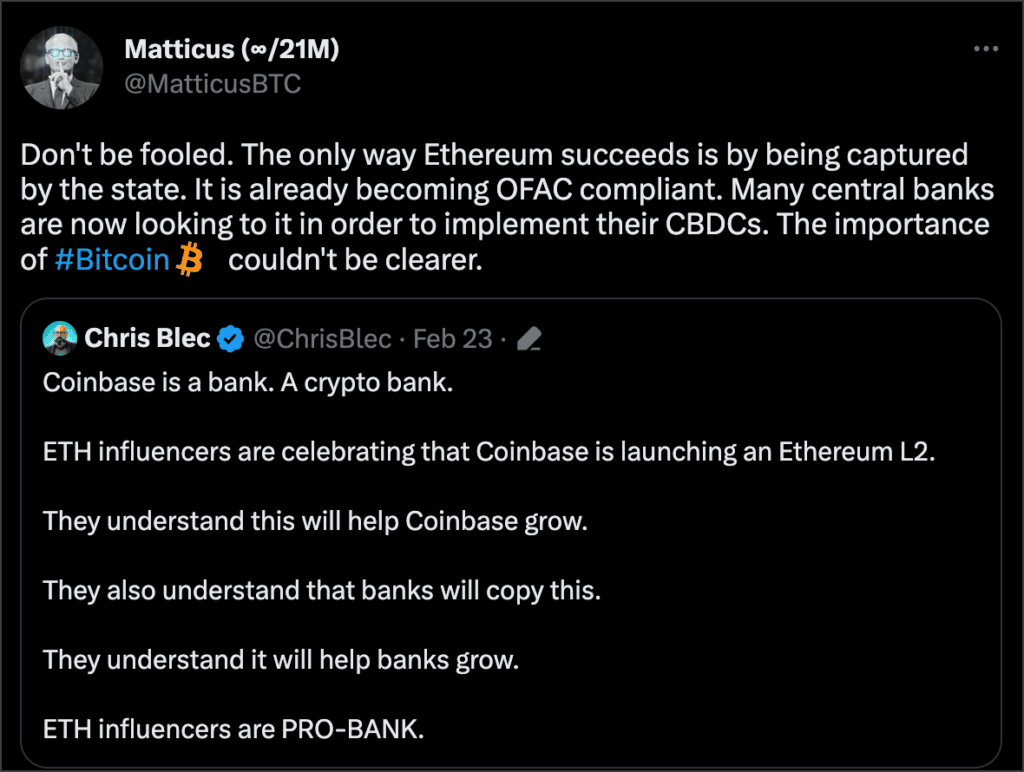

Ethereum et le passage au Proof-of-Stake

Ethereum a changé son mécanisme de consensus en passant du Proof-of-Work au Proof-of-Stake. C’est un évènement extrêmement positif pour Bitcoin. Pourquoi ?

Car Bitcoin demeure aujourd’hui la seule blockchain significative sécurisée par le consensus du Proof-of-Work. Aujourd’hui, la différence entre Bitcoin et Ethereum est extrêmement clair et ne fait plus de doute.

Bitcoin est un serveur d’horodatage distribué sécurisé par le consensus du Proof-of-Work. Ceci lui confère un niveau de résilience très important. Ethereum, c’est autre chose. Un réseau beaucoup plus censuré et centralisé que Bitcoin. C’est incontestable et les problèmes que l’on observe depuis le couperet de l’OFAC contre Tornado Cash lors de l’été 2022 le démontrent.

La plupart des utilisateurs optent pour la facilité de stacker leurs ETH sur des exchanges comme Coinbase ou Binance, plutôt que d’exécuter eux-mêmes un noeud. Alors certes, il y a Lido, mais force est de constater que les 10 premiers détenteurs du token de gouvernance du protocole contrôlent près de 50 % du réseau et donc la majorité des votes de la DAO. Aujourd’hui, près de 80 % des validateurs sur Ethereum sont contrôlés par 4 entités centralisées : Kraken, Binance, Coinbase et Lido.

Ethereum risque également de tomber sous la réglementation américaine des security.

Bitcoin : la dernière crypto

Bref, si Ethereum pouvait autrefois aspirer à devenir un ordinateur mondial neutre qui transcende les Etats nations et leurs organes régulateurs, pour l’instant nous n’y sommes pas.

A l’inverse, Bitcoin en restant fidèle aux principes cypherpunks demeure la blockchain la plus résistante à la censure grâce à la preuve de travail.

Bitcoin est de plus en plus utilisé par ceux qui en ont le plus besoin. Les gens comprennent que dans un monde hanté par la 2ᵉ guerre froide où les sanctions financières peuvent tomber à tout moment et où les banques centrales ne cessent de dévaluer leur monnaie, il est important d’avoir une alternative. Une alternative résistante à la censure, qui permette à n’importe qui d’envoyer de la valeur souverainement, de pair à pair, sans avoir à faire confiance à un intermédiaire. On peut penser que de plus en plus de gens vont tomber dans le terrier du lapin en 2023.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

A

A

Chaque jour, j’essaie d’enrichir mes connaissances sur cette révolution qui permettra à l’humanité d’avancer dans sa conquête de liberté.

DISCLAIMER

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.