Analyse statistique du bitcoin (BTC)

Fin novembre 2022, nous envisagions la possibilité d’une sortie progressive du marché baissier (Cryptomonnaies : vers la fin du marché baissier ?). Les deux derniers mois de l’année 2022 auront été des mois de capitulation pour le cours du bitcoin (BTC). Ce dernier a chuté de plus 16 % en novembre, et de 3,7 % en décembre. De fait, notre prévision de novembre s’est avérée révélatrice d’un retournement sans précédent depuis octobre 2021 ! Nous anticipions en novembre un très probable mouvement de plus ou moins 10 % du bitcoin. Ce mouvement serait naturellement suivi d’une phase de retournement psychologique… « La présence de variations proches ou supérieures (inférieures) à plus (ou moins) 10 % permettrait ainsi d’engager un véritable revirement de psychologie des investisseurs ».

Ainsi, les statistiques se sont avérées être un incroyable instrument de prévision. Et il faut l’écrire, elles le seront encore longtemps sur cryptomonnaies. Il est statistiquement notable qu’un changement de dynamique s’est impulsé ces dernières semaines. Mais ce changement de dynamique suppose encore quelques signaux supplémentaires pour confirmer l’entrée dans un marché haussier. Bien que la stabilisation de la tendance semble se valider, nous devons attendre dans les prochaines semaines des mouvements réguliers de nature à confirmer un nouveau cycle.

Que nous disent les statistiques sur le bitcoin (BTC) ?

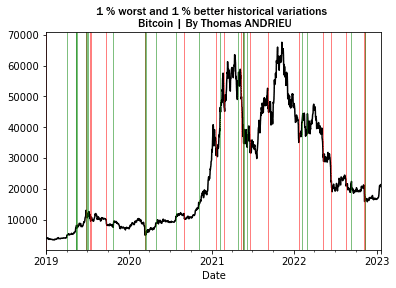

L’étude statistique du cours du bitcoin (BTC) repose sur un ensemble de méthodes visant à analyser les périodes plus ou moins sensibles aux retournements de marché. On s’intéressera ici à trois données statistiques qui nous intéressent. En conséquence, la première méthode d’analyse consiste à observer les dates auxquelles des variations extrêmes (positives ou négatives) se produisent. Cette méthode permet de voir si les opérateurs confirment, ipso facto dans les prix, un retournement de tendance durable.

La seconde méthode statistique repose sur la force des variations observées. C’est-à-dire d’observer si la tendance en cours est une tendance durable ou provisoire. Enfin, la dernière méthode utilisée consiste à mesurer la volatilité observée sur le bitcoin (BTC). Nous avions montré (voir nos précédentes publications), que la probabilité de hausse du cours du bitcoin (BTC) était considérablement accrue avec la hausse des cours. Décryptage du contexte statistique actuel.

Les variations extrêmes insuffisantes ?

Les dernières variations extrêmes enregistrées (supérieures ou inférieures à +/- 10 %) datent d’octobre. Depuis, le marché semble avoir marqué une sorte de capitulation baissière.

À cet égard, il paraît tout naturellement raisonnable de constater une certaine symétrique avec le passé. La plupart des grandes baisses non suivies d’une hausse de plus de 10 % en une journée n’ont pas abouti sur un mouvement haussier durable. Ce fut en particulier le cas tout début 2019, mais aussi en octobre 2019. À l’inverse, une forte hausse journalière, comme ce fut le cas novembre 2020, a confirmé l’engagement d’une dynamique haussière puissante. Le krach COVID en 2020 est aussi révélateur de la nécessité d’assister à de fortes variations haussières.

La probabilité d’assister à une variation de plus ou moins 10 % dans les prochaines semaines est relativement très grande à ce jour. La durée entre chaque variation extrême étant d’environ 6 à 7 semaines en moyenne.

La force des variations et la direction du marché

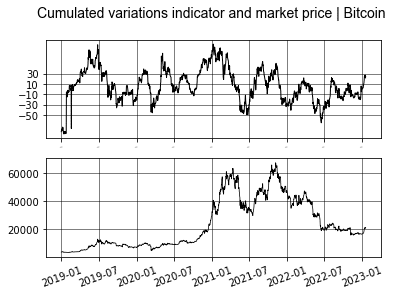

Une autre indication probante est de regarder à la force statistique du rebond récent. Si la direction du marché est haussière à court terme, elle n’est pas pour autant haussière à long terme. Néanmoins, ce rebond a généré un phénomène statistique particulier. Le graphique du haut montre les variations journalières cumulées des 50 derniers jours. La valeur de cet indicateur varie le plus souvent, pour le Bitcoin, entre – 30 et 30. La ligne 0 constitue un point de repère, puisqu’elle permet de juger des changements structurels de dynamiques statistiques. Un indicateur durablement au-dessus de 0 permet de juger de variations le plus souvent (ou intensément) haussière, et donc de la présence d’une tendance haussière. Pour mieux comparer, on a représenté le cours du bitcoin (BTC) dans le graphique du dessous.

On remarque assez clairement que ces dernières semaines l’indicateur s’est posé au-delà de la ligne des 10. Cela signifie que les variations du bitcoin (BTC) confirment une sortie du marché baissier observé sur les statistiques depuis novembre 2021. À cet égard, il s’agit bien d’un signal positif. Mais nous devons souligner une fois de plus que le retour des variations durablement haussières s’est fait difficilement depuis juillet 2022. Et qu’ainsi, on ne peut juger de l’ampleur du mouvement à venir. Il s’agit cependant d’un changement net de la dynamique statistique observée depuis plus d’un an…

La faiblesse de la volatilité du bitcoin (BTC)

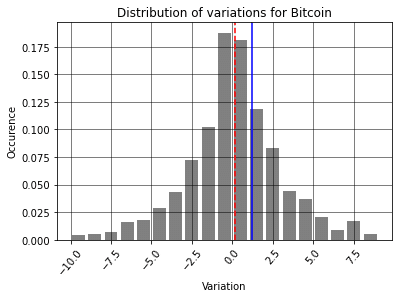

Un autre élément intéressant consiste à regarder l’instabilité du cours du bitcoin (BTC). L’instabilité du cours d’un actif se mesure traditionnellement par la volatilité. (Techniquement, il s’agit de la largeur de la distribution montrée ci-dessous). À ce jour, la volatilité journalière moyenne du bitcoin est proche de 4,3 %. Malgré tout, le niveau de volatilité actuel mesuré est plus proche de 2 %. Et bien que la hausse des cours récente s’est traduite par un doublement de la volatilité journalière, cette dernière reste particulièrement faible.

De plus, on remarquera (visuellement) où se situent les variations extrêmes décrites plus haut. Elles sont suffisamment rares pour se produire avec une probabilité de 1 %. À l’inverse, des variations journalières comprises entre -1 % et +1 % ont une probabilité de plus de 35 % de se produire ! Cette observation est faite à partir des données récoltées depuis janvier 2019.

En conséquence, on n’envisage pas d’autre scénario que celui d’une stabilisation effective du cours du bitcoin (BTC). Deux phénomènes sont à comprendre ici :

- Le premier phénomène de baisse observé en novembre est le fait d’une sur-vente explicite. Les vendeurs ont capitulé, et impuissants de vendre à un prix élevé, ils ont fait chuter la volatilité des cours ;

- Le deuxième phénomène est une hausse post-capitulation. Il ne s’agit pas d’un phénomène de sur-achat, car dans ce cas, la volatilité serait plus haute que la normale. Au contraire, le rebond observé semble être un simple phénomène de rattrapage : l’absence d’offre (par capitulation) stimule les cours. Cela fait monter la volatilité sur des niveaux encore faibles. Réciproquement, il n’y a pas un engouement acheteur suffisant pour introduire une tendance haussière supérieure.

Mais il faut dire enfin que la hausse de la volatilité récente ne nous semble pas objectivement suffisante, tout comme la hausse des cours. Et qu’au regard de ces deux phénomènes, on ne saurait juger aujourd’hui d’un retour puissant d’une hypothétique tendance haussière.

Le scénario de la stabilisation technique

Le cycle primaire du bitcoin repose sur un schéma d’environ 4,9 ans. En octobre 2021, nous écrivions la chose suivante (Cyclicité du bitcoin (BTC)).

« Du côté du cycle secondaire (1,2 ans), le précédent creux (validé) était juillet 2021. Le prochain sommet est mars 2022, suivi de juin 2023, tandis que les ceux de ce cycle secondaire seront octobre 2022 et février 2024. »

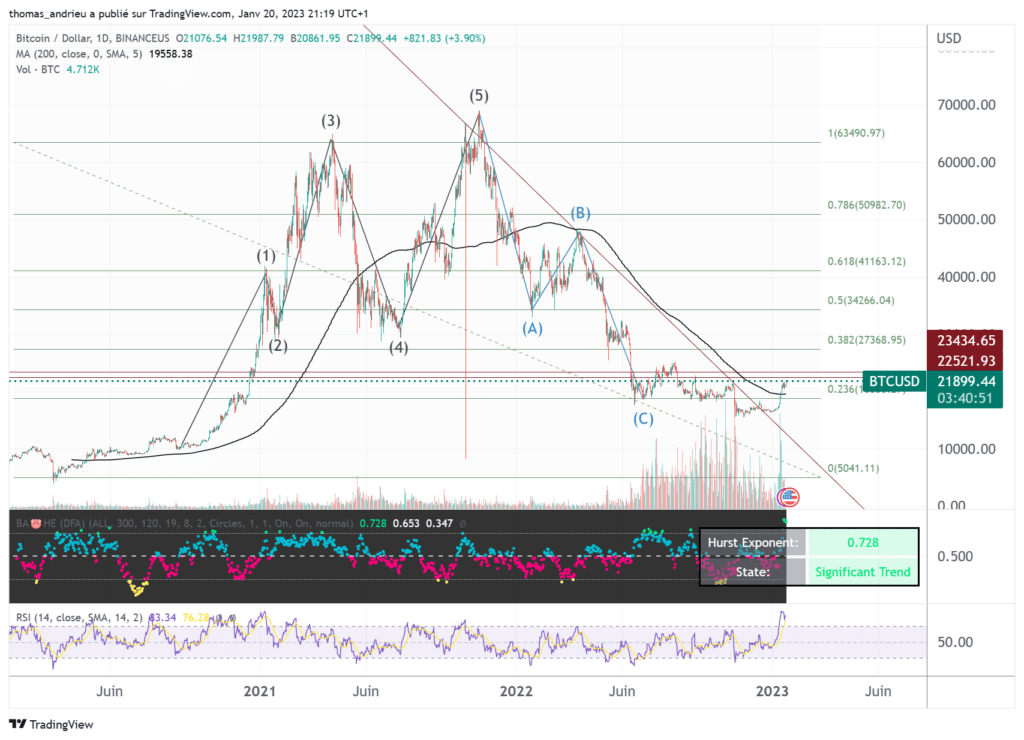

Du reste, cette prévision s’est globalement très bien confirmée jusqu’ici. Cependant, il semble que notre analyse du cycle primaire doit être mise à jour. De plus, en ce qui concerne le cycle primaire (4,9 ans), le dernier creux identifiable fut atteint autour du début 2020. En conséquence, le sommet attendu était pour avril/juin 2022. Ce qui, là encore, a été confirmé. C’est la date à partir de laquelle la moyenne mobile à 200 jours a commencé à décroître (voir graphique ci-dessous). Mais alors quand est le prochain creux attendu avec ce cycle ?

Dans la logique du cycle primaire, le creux attendu est légitimement en 2024. Mais une fois de plus, les creux sont plus brusques et peuvent mettre du temps à se former (comme en 2019). Il paraît donc clair qu’on ne peut exclure la perspective d’un retour lent des mécanismes haussiers. Mais ce cycle primaire jouit d’une grande variabilité de par la faiblesse de l’historique à notre disposition.

D’un point de vue technique, la construction du mouvement haussier a très bien respecté le schéma d’une vague d’Elliott en cinq phases. De même, la construction de la baisse a respecté tout naturellement trois grandes phases baissières. Le graphique ci-dessus illustre cette construction. De plus, l’indicateur fractal (fonds noir) montre que la baisse de novembre est bien une phase de capitulation. Dans le même temps, la hausse récente a confirmé un mouvement similaire à celui d’octobre 2020.

Enfin, un élément techniquement très encourageant est le dépassement de la moyenne mobile à 200 jours. Phénomène sans précédent depuis août 2021, et par extension, mai 2020. Cela signifie plus aisément que la moyenne mobile à 200 jours sera amenée à se stabiliser dans un premier temps. On remarquera aussi la formation d’un rounding bottom en décembre 2022 avec les volumes associés.

Mais une question émerge : envisage-t-on une nouvelle hausse de la moyenne mobile vers ses nouveaux plus hauts dans un temps imminent ? Cela reste, pour l’heure, peu probable.

L’or impulse le tempo…

L’or avait été décrié ces derniers mois pour son manque de réactivité face à l’inflation. Mais cela serait méconnaître profondément la nature profonde du métal jaune. L’or évolue plus exactement par rapport au niveau des prix à long terme, plus qu’en comparaison à la variation des prix eux-mêmes à court terme. De plus, l’or a été un des actifs les plus protégés de la baisse en 2022. Les performances de l’or en euros ont même été positives.

Là encore, le retournement de l’or et du bitcoin pouvaient être anticipés sur la base d’éléments statistiques. 2023 semble bien marquer un retournement effectif du cours de l’or depuis son retracement engagé en 2020. Résultat du cycle naturel de production d’or.

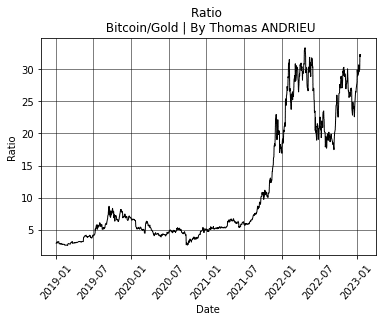

Dans le graphique ci-dessus, nous avons représenté le ratio bitcoin/or. Ce ratio est nettement en faveur du bitcoin à long terme jusqu’ici. Cependant, on voit bien qu’une tendance haussière nette sur le bitcoin a nécessité à chaque fois une surperformance sur le cours de l’or. Ainsi, le ratio bitcoin/or est passé de plus de 30 en mars 2022 à moins de 20 en septembre 2022. Désormais, le ratio bitcoin/or est proche de nouveaux sommets. Et par conséquent, le cas échéant, d’une nouvelle surperformance du bitcoin sur l’or.

Mais cela vient aussi avec le rappel de différences structurelles entre les deux actifs.

Les différences structurelles persistent entre l’or et le bitcoin

En effet, nous devons rappeler que l’or et le bitcoin sont deux actifs structurellement différents. Il n’y a rien de véritablement commun entre le bitcoin et l’or. Et l’idée selon laquelle les deux actifs sont en quantité limitée est fausse. Ainsi, il reste encore plusieurs décennies de minage d’or au moins. En outre, les estimations de certains stocks d’or naturels porteraient à une durée restante d’exploitation de l’or plus grande qu’on ne le pense. Mais le facteur le plus notable tient à l’influence des mineurs sur le marché. Les mineurs de bitcoin n’ont presque plus aucune influence sur le cours. À l’inverse, les mineurs d’or ont un grand pouvoir de marché. Les 8 plus grandes compagnies minières d’or représentent à elles seules plus de 15 % de la production mondiale !

Dans ces conditions, on comprend pourquoi les deux actifs sont essentiellement différents. Enfin, l’or semble être significativement insensible aux dynamiques temporelles. À l’inverse, le moment d’apparition d’une tendance haussière ou baissière sur le bitcoin (BTC) semble être la principale cause à l’ampleur de cette dernière. On parle ici du degré fractal que nous avions étudié il y a quelques mois.

En conclusion

En définitive, la situation statistique du bitcoin (BTC) est dans une configuration tout à fait intrigante. Nous avons analysé les statistiques du bitcoin sur la base de trois méthodologies. La première, basée sur la temporalité des variations extrêmes, montre que le rebond récent du cours du bitcoin n’est pas accompagné par un choc « suffisamment » grand. Deuxièmement, la force récente du rebond du bitcoin montre que la cryptomonnaie semble être sortie d’une dynamique baissière persistante. Configuration confirmée par l’analyse technique et l’étude de la moyenne mobile. Aussi, enfin, cette analyse est confirmée par l’étude de la volatilité. Ce rebond sur les niveaux de prix de novembre a confirmé un retour de la volatilité, ce qui est historiquement associé à une hausse plus ou moins durable du bitcoin.

Mais toutefois, ce rebond du cours, tout comme le rebond de la volatilité, nous semble encore insuffisant pour assister à un véritable changement de tendance. Les trois méthodes à notre disposition tendent à montrer que le cours du bitcoin est sorti de sa tendance baissière observée jusqu’ici. Néanmoins, il faudrait des variations extrêmes, un retour d’une plus grande volatilité, et des variations durablement haussières, pour assister à une véritable nouvelle tendance.

Enfin, l’étude des cycles intermédiaires semble confirmer ces scenarios, et tout comme l’analyse technique, nous pensons bien de résumer aux configurations suivantes.

- Premièrement, on pourrait imaginer une forte reprise haussière du cours du bitcoin. Dans ce cas, on assisterait à un retour de la volatilité, des volumes, des grandes variations, etc. Mais la temporalité semble encore jouer à l’encontre de cette perspective. Une stabilisation (légèrement hausse) de la moyenne mobile serait déjà un bel acquis à l’horizon de la fin 2023. En outre, le milieu d’année 2023 pourrait s’avérer être une possible autre zone de risque, mais rien d’autre que les cycles intermédiaires ne supportent aussi cette analyse.

- Deuxièmement, on pourrait aussi imaginer une stabilisation plus lente de la moyenne mobile. C’est-à-dire une évolution du bitcoin notamment entre 17 000$ et 25 000$. Bien que le biais haussier puisse évidemment demeurer. Cette stabilisation des cours longs (avec des sommets et des creux potentiellement amples au cours de l’année 2023) pourrait donc prendre encore plusieurs mois.

Cette dernière perspective est aussi confirmée par l’analyse des interférences cycliques. 2023 pourrait marquer une année de stabilisation avant une reprise haussière progressive. Quant à l’ampleur de cette hausse hypothétique, on ne peut véritablement en juger à l’égard des éléments à notre disposition ici.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Auteur de plusieurs livres, rédacteur économique et financier sur plusieurs sites, je noue depuis de nombreuses années une véritable passion pour l'analyse et l'étude des marchés et de l'économie.

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.