"A lot of projects you see going on here are going to go to 0….the scams, the charlatans, the easy money guys, those people are going to get shaken out in the next 6m, & you're starting to see that now," @BitfuryGroup @BrianBrooksUS #bitcoin #crypto pic.twitter.com/AeFiIJ4Tho

— CNBC's Closing Bell (@CNBCClosingBell) June 13, 2022

A

A

L'explosion de la DeFi éclabousse le bitcoin (BTC)

mer 15 Juin 2022 ▪

9

min de lecture ▪ par

Voici notre analyse BTC/USD du mercredi. Au menu : le rapport on-chain de GlassNode et l’explosion de la DeFi. Gros plan sur la bérézina Celsius.

Résumé du rapport hebdomadaire on-chain de GlassNode

GN signale en introduction qu’une pléthore de métriques suggère que « le marché est entré dans la phase la plus profonde de ce cycle baissier ». « Même les détenteurs à long terme affichent désormais des pertes latentes significatives ».

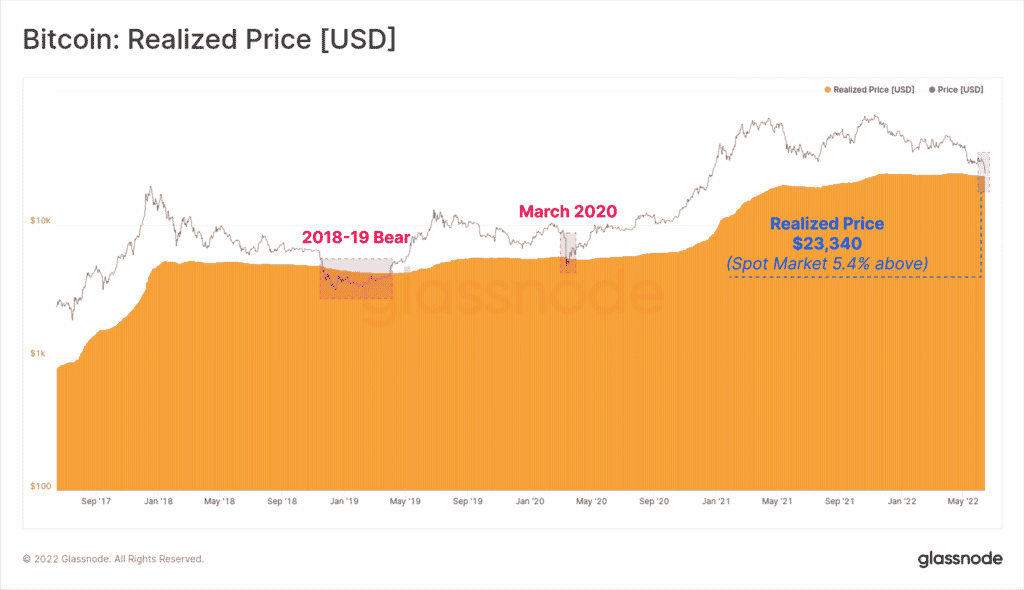

Le premier graphique mis en avant dans le rapport est celui du « Realized Price ». C’est-à-dire la moyenne du prix auquel l’ensemble des BTC ont été échangés pour la dernière fois. Ce prix (actuellement de 23 430 $) est très rarement atteint et signale que nous nous rapprochons péniblement de la fin du marché baissier.

Mars 2020 et fin 2018 ont été les derniers cas où le marché affichait globalement une perte latente :

Les « holders » continuent d’accumuler du BTC contre vents et marées, bien heureux de pouvoir mettre la main sur des sats au rabais. GN note qu’ils ont toutefois réduit leurs emplettes ces derniers jours, flairant probablement que l’explosion de la DeFi leur offrirait bientôt de meilleures opportunités d’achat.

Le rythme d’accumulation mensuel de BTC sur des adresses n’ayant pas pour habitude de vendre des BTC a en effet chuté de 64 % (entre 15 000 et 20 000 BTC par mois). Sage décision puisque le bitcoin vient d’abandonner 25 % en quelques jours.

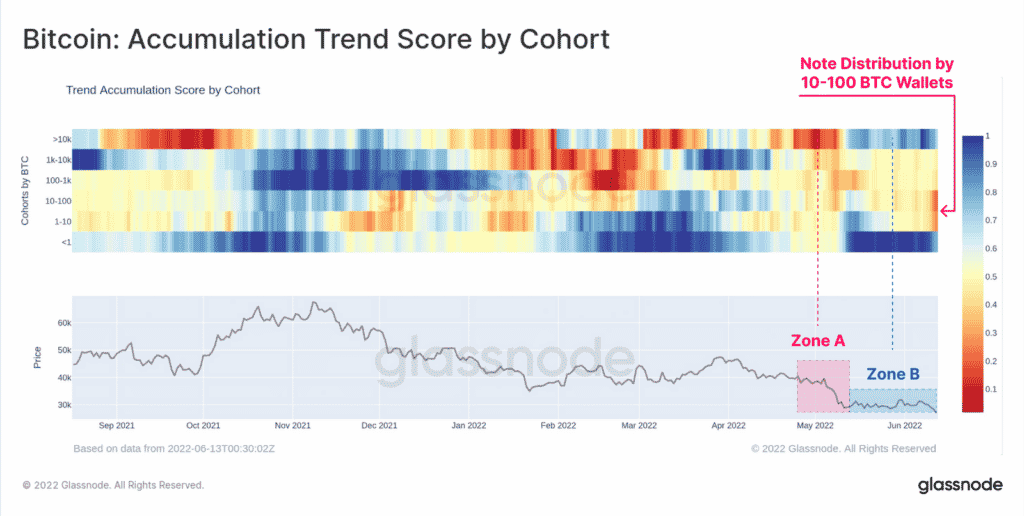

Le graphique suivant est très intéressant. Il permet de savoir qui provoque les baisses du BTC. Vous pouvez comparer l’évolution du prix du bitcoin en fonction des types d’adresses qui vendent selon qu’elles contiennent entre 0 et 1 BTC, 1 BTC et 10 BTC, 10 BTC et 100 BTC, etc.

On observe que le coup de boutoir du mois de mai fut surtout l’œuvre des whales détenant plus de 10 000 BTC (Zone A sur le graphique).

Depuis, les shrimps (<1BTC) accumulent de manière très consistante (bleu foncé). Ces derniers ont aspiré plus de 20 800 BTC depuis le krach Luna du 9 mai. Et plus de 96 000 BTC depuis le plus haut du mois de novembre.

Dit autrement, la plèbe profite de ces BTC en solde. Les whales sont toutefois déjà de retour maintenant que nous sommes tombés sous la barre des 25 000 $ pour un bitcoin.

Bleu : la cohorte en question accumule des BTC

D’après @WatcherGuru, 265 770 traders de cryptomonnaies ont été liquidés dans la seule journée de lundi. Soit 1.26 milliard de dollars qui ont changé de mains. Morale de l’histoire : ne jamais acheter du bitcoin avec un effet de levier. Les whales savent où se trouvent les stops loss…

Le rapport de Glassnode contient bien d’autres graphiques d’analyse on-chain si vous souhaitez vous y plonger. En voici la conclusion :

« Le bitcoin est entré dans une phase qui coïncide avec les cycles baissiers les plus profonds et les plus sombres de l’histoire du bitcoin. Les prix se maintiennent à peine au-dessus du Realized Price. Historiquement, cette phase a pris de l’ordre de 8 à 24 mois pour que le marché atteigne un plancher final. »

GN n’écarte par la possibilité que nous tombions momentanément sous 20 000 $…

D’où vient le carnage ?

La capitalisation de marché de l’ensemble des cryptomonnaies (stablecoins inclus) s’est effondrée de près de 50 % depuis le plus haut de 2921 milliards de dollars atteint en novembre dernier. Hors bitcoin, la décrue est pire : 70 %…

D’où la dominance du bitcoin qui se rapproche des 50 % du marché alors que celle d’Ethereum a sombré vers 15 %. Un Ethereum vaut désormais un peu plus de 0.05 BTC, contre près de 0.09 en décembre dernier.

En cause, l’explosion du stablecoin Luna et l’explosion de la DeFi qui n’est qu’un gigantesque ponzi comme l’a magistralement expliqué NYDIG.

La panique s’est propagée à Celsius Network qui offrait un rendement annuel fixe à ceux qui déposaient des ETH chez eux. Le fameux « APY » (Annual Percentage Yield). Le taux proposé était de 6-8 % par an en moyenne. 17 % dans certains cas…

Celsius plaçait les ETH de ses clients chez Lido, une firme qui se charge de bloquer des ETH sur la beacon chain d’Ethereum 2.0, un réseau qui sera « bientôt » fusionné avec le réseau principal Ethereum dans le cadre de son passage en Proof of Stake.

La raison d’être de Lido est qu’il faut la bagatelle de 32 ETH pour créer un node sur Ethereum 2.0. Cette société permet de faire partie d’un node ETH en apportant seulement une fraction des 32 ETH. En attendant le jour J, ses clients reçoivent un token appelé stETH (Staking ETH) en échange des ETH.

Nous pouvons lire sur le site que « le prix du ‘stETH’ par rapport à ETH devrait être volatil jusqu’au début de la phase 2 [du processus de mue d’Ethereum en PoS] ». En effet, ces ETH déposés chez Lido sont bloqués jusqu’au jour J (« the merge ») qui commence à tarder…

Le problème est que la chute du marché des cryptomonnaies pousse de nombreuses personnes à vouloir revendre leurs ETH placés chez Celsius, et que ce dernier ne peut pas les rendre puisqu’ils sont bloqués chez Lido.

La semaine dernière, l’équipe de Celsius a tenté de rassurer ses clients, affirmant qu’elle pourra respecter ses obligations : « Nous avons suffisamment de réserves (et plus qu’assez d’ETH) pour faire face à nos obligations ». Ces belles paroles ne seront probablement pas suffisantes pour tenter de couper court aux rumeurs voulant que Celsius a perdu beaucoup d’argent dans le krach de Terra-Luna (qui proposait un rendement ponzien de 19.5 % via le protocole Anchor).

Ce qui devait arriver arriva. Celsius vient de suspendre les retraits d’ETH jusqu’à nouvel ordre. Mais alors, où se trouve l’argent ?

Celsius aurait actuellement l’équivalent de 475 millions de dollars en stETH. Quatre cents autres millions se trouveraient sur Maker Protocol, la firme derrière le stablecoin algorithmique (Dai) qui pourrait bien connaître bientôt le même sort que Terra-Luna.

Celsius fait clairement face à une crise de liquidité. Le fait qu’elle vienne d’embaucher des avocats suggère qu’une liquidation est en vue. Le voile se lève sur la DeFi et l’on « découvre » dans la douleur qu’il ne s’agit que d’un ponzi géant béni par des influenceurs scammers qu’il va bien falloir cesser de suivre.

La seule DeFi qui vaille s’appelle Bitcoin. Tout le reste finira à 0. C’est l’avis de Bryan Brook, l’ancien CLO de Coinbase :

Et comme si tout cela ne suffisait pas, un recours collectif est lancé contre la branche US de Binance en raison de son implication dans le projet Terra-Luna. Son CEO Changpeng Zhao devrait bientôt avoir affaire à la SEC…

La purge est violente. Nous apprenons ce mercredi que le fonds singapourien Three Arrows Capital (3AC) aurait été frappé par un appel de marge. Le fonds détenait 20 milliards de dollars d’actifs sous gestion fin 2021… L’exchange Coinbase vient d’annoncer pour sa part qu’elle allait se séparer de 18 % de sa masse salariale. Ce sera 20 % dans le cas de BlockFi.

Terminons en martelant que si ce massacre déteint sur le bitcoin, c’est bien lui qui renaîtra de ses cendres en aspirant in fine l’argent volé via foultitudes de projets sans queue ni tête. Il va toutefois falloir prendre son mal en patience. D’autant plus que la FED va rehausser son taux directeur ce soir. Probablement de 0.50 %. Voire 0.75 %…

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

A

A

Reporting on Bitcoin and geopolitics.

DISCLAIMER

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.