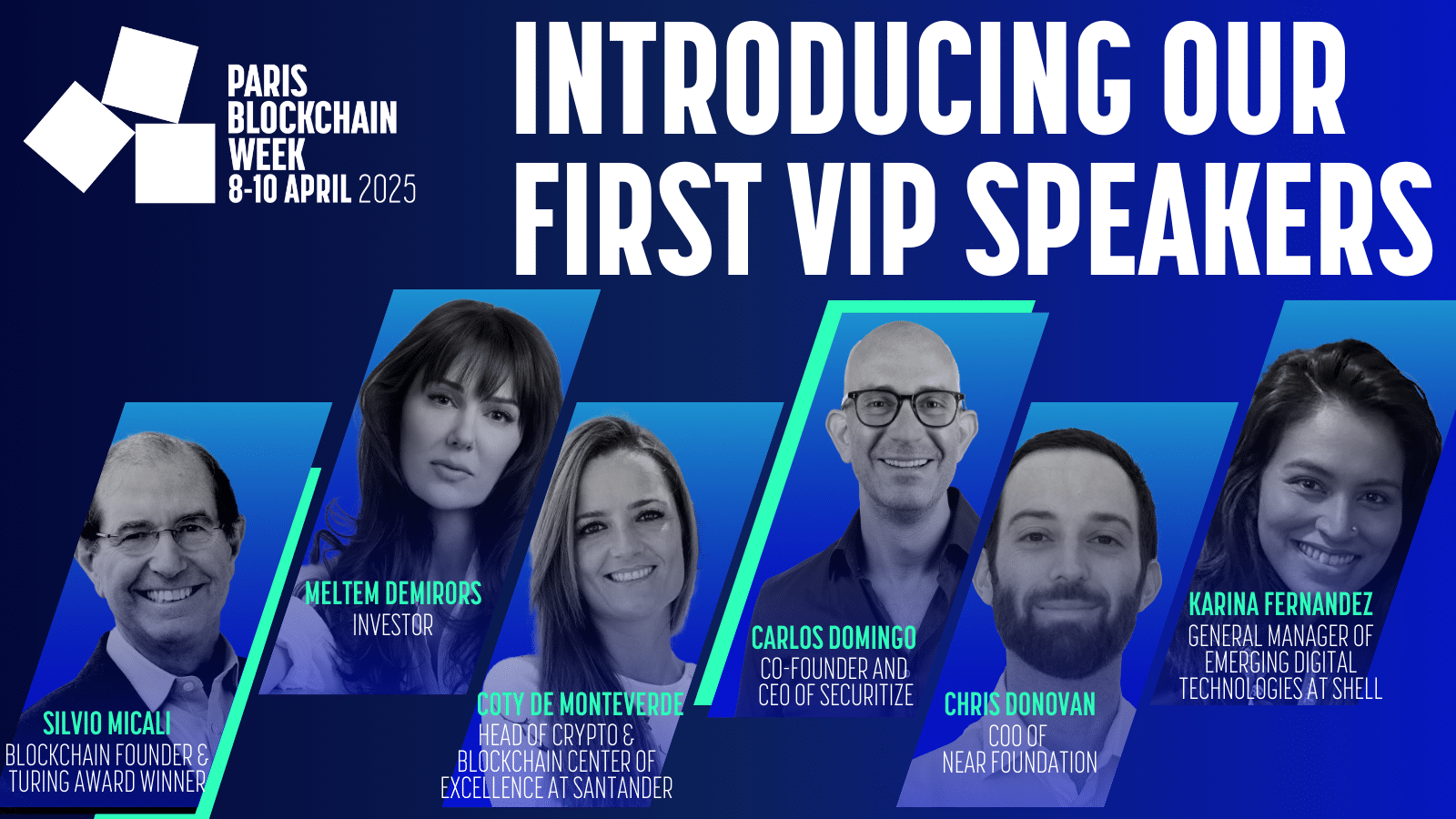

La Paris Blockchain Week, l'événement mondial de premier plan pour les professionnels de la blockchain, révèle les six premiers intervenants vedettes de sa sixième édition, qui se déroulera du 8 au 10 avril 2025, au Carrousel du Louvre.

Archive mars 2025

Les ETF Ethereum ouvrent la voie à une adoption institutionnelle plus large, mais restent incomplets. Pour Robbie Mitchnick de BlackRock, leur principal handicap réside dans l’absence de staking, un pilier du rendement sur Ethereum. Ce manque pourrait limiter leur compétitivité face aux stratégies d’investissement direct, ce qui remettrait en question leur capacité à répondre aux attentes des investisseurs professionnels.

Ah, la SEC… ce gendarme des marchés crypto qui nous donne parfois des sueurs froides. Mais cette fois, elle a décidé de ranger son sifflet et de nous offrir une petite bouffée d’air frais. Le 20 mars 2025, dans une déclaration (presque) historique, la Securities and Exchange Commission a clarifié un point que beaucoup de mineurs attendaient comme le dégel du printemps : NON, le minage en Proof-of-Work (PoW) ne constitue pas une offre de valeurs mobilières !

La fin de l’interminable procédure qui opposait la SEC à Ripple n’a surpris personne, car les investisseurs anticipaient déjà ce retrait sous l’effet d’un virage pro-crypto impulsé par l’administration Trump. Si l’annonce a marqué la clôture de l’un des dossiers judiciaires les plus emblématiques du secteur, les marchés, eux, avaient intégré cette issue bien avant son officialisation.

L’alignement des planètes continue. Alors que les États-Unis veulent accumuler « autant de bitcoins que possible », la masse monétaire globale grimpe à nouveau.

2025 pourrait marquer un point de non-retour pour la crypto. Alors que les marchés traditionnels naviguent entre incertitudes et taux directeurs capricieux, les institutions financières semblent avoir trouvé leur nouvelle boussole : les actifs numériques. Selon une étude récente de Coinbase et EY-Parthenon, 83 % des investisseurs institutionnels prévoient d’augmenter leurs allocations en crypto dès l’an prochain. Un chiffre-choc qui cache une réalité plus complexe, mais surtout une mutation profonde des stratégies d’investissement. Loin des clichés sur la volatilité, la crypto se mue en pilier de portefeuilles institutionnels.

Pendant un temps, Tornado Cash était le vilain petit canard de la blockchain. Accusé d’avoir brouillé les pistes de plusieurs milliards de dollars douteux, le fameux mixeur crypto s’était retrouvé sur la liste noire du Trésor américain. Mais surprise ce 21 mars : le couperet est tombé… à l’envers. Le gouvernement des États-Unis a tout bonnement levé les sanctions contre ce protocole. Coup de théâtre ? Peut-être. Signal de changement ? Carrément.

Ethereum continue d’asseoir sa suprématie dans l’univers des stablecoins, avec un volume de transactions record de 850 milliards de dollars, largement dominé par l’USDT et l’USDC. Cette croissance fulgurante soulève des interrogations : cette adoption massive peut-elle réellement impacter la valorisation d’ETH ou au contraire profiter à ses concurrents ?

L’Union européenne vit une révolution discrète, mais tenace. Un rapport récent d’Oobit, plateforme spécialisée dans les paiements cryptos, révèle que 70 % des transactions en crypto sur son réseau sont absorbés par le commerce de détail, l’alimentation et les boissons. Un chiffre qui pulvérise les clichés sur l’usage marginal des cryptomonnaies. Mais comment expliquer cette infiltration silencieuse dans le quotidien des Européens ? Entre adoption réglementaire et pragmatisme économique, le paysage se redessine.

Et si la blockchain devenait le nouveau garde-fou de l’aide humanitaire ? Une rumeur persistante agite Washington : l’USAID, pilier de l’assistance internationale, pourrait se métamorphoser sous l’impulsion de conseillers de Trump. Leur idée ? Injecter une dose de crypto dans les veines bureaucratiques de l’agence. Objectif affiché : traquer chaque dollar, éradiquer les fuites, et redéfinir la transparence. Un virage audacieux, qui mêle innovation technologique et calcul politique.