3) There is already a glut in microchips.https://t.co/PpWyC8cCq7

— Nassim Nicholas Taleb (@nntaleb) July 17, 2022

A

A

Bitcoin (BTC) : La Fed est-elle crédible face à l'inflation ?

mar 19 Juil 2022 ▪

16

min de lecture ▪ par

Aux États-Unis, l’indice des prix à la consommation a atteint 9,1 %, soit le plus haut niveau d’inflation annuel depuis 40 ans avec des composantes persistantes dans le logement et les soins médicaux. La Fed estime encore que l’inflation est surtout transitoire et que des hausses substantielles de plusieurs points ne sont pas à l’ordre du jour. Pourtant, certains comme Laurence Summers estiment que la banque centrale a déjà perdu sa crédibilité et que si elle ne réagit pas de manière belliciste, les anticipations vont durablement se ternir. Si la Fed perd sa crédibilité : l’inflation va durer et bitcoin aurait une opportunité en or pour s’imposer comme une alternative séduisante.

De la récession, mais encore de l’emploi

La situation économique américaine est dans une situation paradoxale. Si la récession semble inéluctable, le niveau d’emploi est encore dynamique. En fait, il est presque impossible pour la Fed de juguler l’inflation sans faire basculer l’économie américaine dans une récession. La probabilité d’une récession aux États-Unis est passée à 50 % selon le consensus Bloomberg.

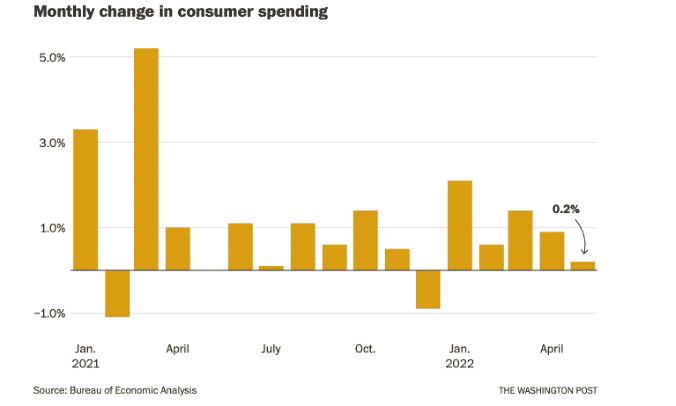

Au premier trimestre, le PIB américain a chuté de 1,6 % et le deuxième trimestre semble tout aussi mauvais. Les Américains continuent de dépenser, mais à un rythme plus lent qu’il y a quelques mois. La population commence donc à intégrer le caractère relativement durable de la hausse des prix et modère sa consommation. Les dépenses globales de consommation ont augmenté de 0,2 % au cours du mois de mai. Une composante en baisse par rapport à une croissance de 0,9 %, un mois plus tôt.

Jusqu’à présent, les dépenses de consommation stimulaient activement l’économie américaine, en dépit d’une inflation record depuis près de quatre décennies. Les ménages américains dépensent globalement presque autant d’argent qu’auparavant, mais surtout pour suivre la dynamique haussière des prix, plus que pour acquérir davantage de biens.

Moins de croissance, certes, mais un niveau de chômage assez faible par rapport à ce que l’on pourrait attendre.

Les prix des matières premières chutent

Concernant le niveau d’inflation, on observe un ralentissement de la dynamique inflationniste. Les prix des matières premières commencent à chuter et les chaînes d’approvisionnement commencent à se rétablir. Lorsque le prix des matières premières diminue, les coûts de production se réduisent, ce qui se répercute sur le prix final des biens. Pourtant, le niveau global d’inflation aux États-Unis a encore augmenté au mois de juin, avec un record historique de 9,1 %. En termes d’inflation mensuelle, on se situe aux niveaux observés dans la décennie 70. Terrifiant.

Si le prix de certains produits de base a commencé à diminuer il y a quelques mois, le prix du pétrole et du blé, qui sont les deux éléments les plus perturbés par la guerre de Poutine n’ont commencé à baisser que ces dernières semaines. Il est donc possible (on croise les doigts) qu’il existe encore un gros potentiel de baisse des prix.

Tout le monde attend la Fed

Si l’inflation ne venait pas à baisser durablement malgré la baisse du prix du pétrole et du blé, en dépit de la réduction du déficit budgétaire et de la réduction des injections monétaires, et bien la Fed devra nécessairement aller plus loin. Aller plus loin pour endiguer l’inflation, comme Paul Vocker en son temps. Les hausses de taux restent encore bien timides par rapport au niveau d’inflation que l’observe et lorsque l’on observe l’historique de la politique monétaire américaine.

La chute des dépenses budgétaires

Lorsque le gouvernement dépense « trop » l’argent du contribuable, il stimule le niveau de la demande et favorise l’inflation, car le niveau d’épargne ne change pas. L’augmentation artificielle du PIB en un an grâce à 2 000 milliards de dollars de dépenses excessives a généré une hausse non structurelle du PIB. Ces dépenses budgétaires sont en réalité le premier facteur de l’inflation des prix. Pas d’injections monétaires, sans déficit budgétaire. Et pas de déficit budgétaire sans dépenses budgétaires dispendieuses par rapport aux recettes fiscales.

L’impression que la relance Obama de 2009 était insuffisante a sans doute créé le sentiment que la relance covid devait être bien plus massive. Lorsqu’on injecte 12 % du produit intérieur brut en stimulus, cela a tendance à entraîner des conséquences indésirables.

Ces dépenses ont toutefois eu tendance à diminuer ces derniers mois aux États-Unis. En % du PIB, elles atteignent même les niveaux observés avant la pandémie de covid. Dans le même temps, les recettes publiques ont augmenté. Ce double constat permet de comprendre l’affaiblissement du niveau de la demande. D’autant plus que la Fed a relevé ses taux de 0,08 % à 1,21 % et d’autres hausses arrivent. Un frein net aux dépenses de consommation et d’investissement qui ont accompagné la dynamique inflationniste.

Une population qui épuise son épargne face à l’inflation

L’argent mis de côté par les Américains lors de la pandémie a également été largement dépensé. Le taux d’épargne de la population est extrêmement bas, ce qui montre que les Américains dépensent cet argent accumulé grâce aux mesures de relance et par motif de précaution. L’épuisement de l’épargne covid réduit également le potentiel de l’inflation.

Un gouvernement qui dépense moins l’argent des Américains. Une banque centrale qui dilue moins la valeur du dollar à coup d’injections monétaires. Une épargne de précaution constituée durant le covid et qui est en train de s’épuiser. Des Américains qui consomment de moins en moins. Bref, la demande est déprimée, ce qui pourrait ralentir l’inflation.

Concernant la composante « offre » de l’inflation. Si l’Europe est particulièrement touchée par la crise du gaz naturel qui est sept fois plus élevé qu’en Amérique, les États-Unis ne sont pas vraiment concernés par le problème. La récession américaine ne sera pas dû à l’invasion de l’Ukraine, mais aux politiques inflationnistes mises en œuvre en 2020 et 2021.

Concernant les autres facteurs qui affectent l’inflation : le pétrole, les coûts de transports, le prix des loyers, l’essence… toutes ces composantes voient leur prix chuter. Idem pour les prix alimentaires avec la baisse du prix du maïs et du soja, grâce à une augmentation de la production.

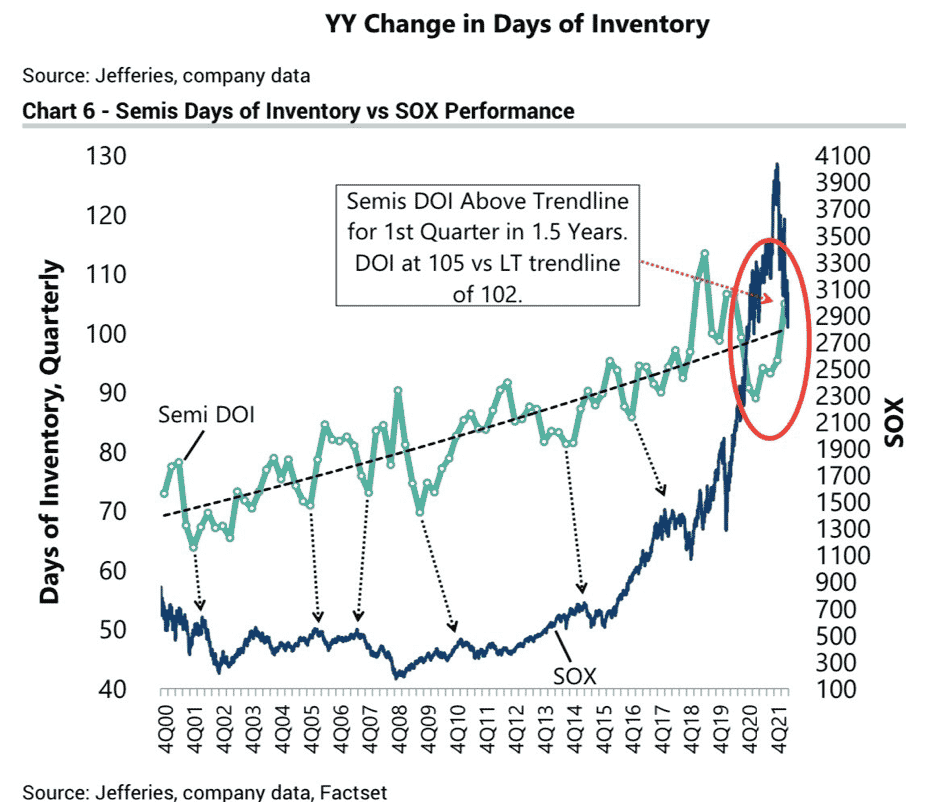

Le marché est un mécanisme de coordination des volontés humaines absolument génial. Regardez comment nous sommes passés d’une situation de pénurie affolante sur les puces informatiques à une situation de surabondance ? Lorsque les prix augmentent, les producteurs sont incités à augmenter leurs efforts pour satisfaire les consommateurs, ce qui a tendance à augmenter l’offre et lorsque cette demande est satisfaite, les prix diminuent.

Inflation : d’un bien à l’autre

L’une des caractéristiques de l’inflation actuelle est que les hausses de prix ont tendance à se déplacer d’un bien à l’autre. Au début du phénomène, il s’agissait surtout des voitures d’occasion. Les Américains confinés et disposant de liquidités ont continué de consommer. L’inflation a alors porté sur le bois de construction… avant de concerner les biens physiques. Puis les services. Rapidement, la situation a commencé à devenir incontrôlable : les prix des biens ont continué à augmenter, tout comme les prix des services, les coûts énergétiques et les coûts alimentaires. L’invasion de l’Ukraine par la Russie a déstabilisé davantage les marchés.

On comprend donc que l’inflation actuelle ne se cantonne pas à un secteur particulier, mais est un phénomène global. À l’inverse des années 70, où le choc pétrolier était le coupable évident, l’inflation de 2022 est bien plus complexe. Il faut donc une désinflation dans des pans entiers de biens et de services dont les prix sont généralement moins directement affectés par la politique monétaire.

Le spectre d’une boucle prix-salaires qui ferait exploser l’inflation

Comme on vient de le voir, si l’inflation venait à se poursuivre, ce ne serait pas tant en raison de facteurs liés à la demande ou à l’offre, mais plutôt à cause d’une boucle prix-salaires.

En gros, ce concept illustre le mécanisme la situation dans laquelle les travailleurs réclament des hausses de salaire pour compenser l’inflation, ce qui amène les producteurs à répercuter ce coût supplémentaire sur le prix des biens finaux, ce qui alimente l’inflation….

Pour l’instant, la croissance des salaires a eu tendance à diminuer aux États-Unis alors même que l’inflation explosait. Autrement dit, les salaires réels ont considérablement chuté. Les Américains se sont continuellement appauvris ces derniers mois. Les salaires ne sont donc pas pour l’instant le moteur de l’inflation. C’est encore la demande des consommateurs.

Et si les Américains ne faisaient plus confiance à Jerome Powell ?

Dans les années 70, lorsque la stagflation massacrait l’économie américaine, Paul Volcker s’est déclaré ennemi numéro 1 de l’inflation. Il a utilisé tout son arsenal monétaire pour mettre fin à ce mal qui détruisait le pouvoir d’achat des Américains. À l’époque, tout le monde était convaincu que la Fed était une institution crédible, conservatrice et qui n’était pas conciliante avec l’inflation. Les Américains avaient confiance dans le discours de la Banque Centrale et ont intégré l’idée que la Fed ne choisirait pas la préservation du niveau d’emploi à l’éradication de l’inflation.

L’intérêt d’un discours crédible est de coordonner les anticipations des gens. Mais que se passe-t-il lorsque la banque centrale n’est plus crédible et qu’elle ne se montre plus intransigeante avec l’inflation ? Et bien les gens anticipent toujours plus d’inflation et l’inflation a tendance à persister plus longtemps…

La perte de crédibilité de la Fed serait effrayante, car elle créerait une dynamique inflationniste d’origine psychologique et grégaire. Si les entreprises décident d’augmenter leurs prix en prévision d’une perpétuation de l’inflation et que les travailleurs exigent des hausses de salaire, nous serons dans une situation très difficile. La Fed devra alors prouver au monde qu’elle ne tolèrera plus d’inflation.

Une guerre thermonucléaire pour éviter de perdre sa crédibilité

Pour Volcker, cela signifiait augmenter les taux d’intérêt jusqu’à 19 %. Cela a suffi à provoquer une récession profonde au début des années 80 en organisant la destruction de la demande. Lorsque les taux approchent les 20 %, vous réfléchissez à deux fois avant d’acheter une nouvelle télévision à crédit ou un nouveau four pour votre boulangerie. Les gens ne sont alors plus en mesure de consommer et d’investir autant qu’avant.

Jérome Powell devrait alors officiellement déclarer une guerre totale à l’inflation. Le discours belliqueux de Paul Volcker a contribué à forger la crédibilité de la Fed et du dollar pendant plusieurs décennies. Mais ces dernières années, les tergiversations de la Réserve fédérale, son intérêt pour la théorie monétaire moderne et ce genre de bizarreries ont affecté sa crédibilité.

L’éminent et influent économiste Laurence Summers pense que la Fed a déjà perdu sa crédibilité en cessant de parler de stabilité des prix, alors qu’il s’agit de son mandat principal :

La Fed doit déclarer la guerre à l’inflation pour éviter de perdre sa crédibilité

La seule façon de la retrouver sa crédibilité serait donc de déclarer une guerre thermonucléaire à l’inflation. Et ce ne serait absolument pas drôle. Pour l’instant, la Réserve fédérale devrait commencer à faire des prévisions sérieuses sur le chômage. Le fait qu’aucun des 19 membres du FOMC ne s’attende à ce que le chômage dépasse 4,5 % à un moment donné montre que la Fed hésite encore à assumer l’exercice de son mandat le plus important : assurer la stabilité des prix.

Heureusement, pour l’instant, les attentes du marché en matière d’inflation semblent stables voire, diminuent depuis quelques mois. Le célèbre économiste qui a dirigé le FMI Olivier Blanchard pense que nous n’avons pas encore changé de régime d’anticipations et qu’une telle modification prendrait plusieurs années.

Autre signe rassurant ? Les marchés s’attendent encore à ce que la Fed accélère le rythme de ses hausses de taux de 100 points de base. Les gens croient réellement dans le discours belliciste de la Fed. Si la Réserve Fédérale conserve sa crédibilité, il se peut bien que la baisse des matières premières, de l’énergie et de la consommation finisse par se répercuter sur l’inflation.

On sait que le niveau d’endettement des gouvernements est bien plus important aujourd’hui que durant la décennie 70. Qu’une grande partie de la dette publique arrive rapidement à échéance et que le service de la dette devra être payé. On sait donc que cela affectera tôt ou tard l’état des finances publiques du pays. On pourrait alors naturellement penser que la Fed sera cette fois bien plus précautionneuse dans son désir d’euthanasier l’inflation. Contrairement aux années 70.

Bitcoin : l’alternative à la Fed

Bitcoin a encore un problème de légitimité. Dans la tête des gens, le protocole n’est pas encore légitime pour remplacer la banque centrale, c’est-à-dire l’État. Tant que la Fed ne sera pas désanctifiée, le BTC ne parviendra pas à être l’alternative au dollar.

C’est pourquoi la perte de crédibilité de la Fed et la persistance de l’inflation qui en découlerait pourraient laisser la place à un système concurrent.

Même la Banque des Règlements internationaux a compris le danger de basculer dans des économies structurellement inflationnistes. Récemment, elle a appelé les banques centrales à ne pas hésiter à infliger des douleurs à court terme, voire des récessions afin d’empêcher de changement dans les anticipations.

« Nous atteignons peut-être un point de basculement, au-delà duquel une psychologie inflationniste se répand et s’installe. Cela signifierait un changement de paradigme majeur ».

Agustín Carstens, directeur général de la BRI, a déclaré : « La clé pour les banques centrales est d’agir rapidement et de manière décisive avant que l’inflation ne s’installe durablement ».

L’inflation baissera à un moment donné, mais il est peu probable qu’il s’agisse d’un atterrissage en douceur sans douleur économique. Le chômage augmentera alors de plusieurs points. Cet atterrissage dans la douleur suffira-t-il à séduire les Américains à changer définitivement de système monétaire ? Et si la Fed cesse d’augmenter ses taux après les élections de mi-mandat, la foi dans l’institution monétaire ne sera-t-elle pas fragilisée ? J’espère, car la meilleure chose qui puisse arriver à bitcoin, c’est le changement de régime d’anticipations et la perte de crédibilité de la Fed.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

A

A

Chaque jour, j’essaie d’enrichir mes connaissances sur cette révolution qui permettra à l’humanité d’avancer dans sa conquête de liberté.

DISCLAIMER

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.