Bitcoin & Géopolitique - Semaine 4

Ce qui est en jeu en Ukraine, c’est le privilège exorbitant du dollar. Une défaite se soldera par la décomposition de l’Empire US.

Ukraine, nouveau cimetière d’empire ?

Le monde est unipolaire depuis la chute du mur de Berlin, lorsque les États-Unis émergèrent comme une superpuissance sans rival. S’ensuivit la mondialisation et le triomphe du dollar.

Quatre petites décennies plus tard, le monde a bien changé et la guerre en Ukraine pourrait bien sonner le glas de cette hégémonie sans partage. Soit exactement l’inverse de l’effet escompté, à savoir isoler et ruiner la Russie.

« La Russie est isolée, la Russie est isolée », répètent en chœur les journaux qui reçoivent directement de l’Élysée la doxa médiatique entendue. À vrai dire, les votes des Nations unies montrent que 75 % du monde ne suit pas l’Occident. Dit autrement, l’opération de diabolisation de la Russie ne prend pas.

Nous allons au devant d’une scission du G20 avec d’un côté le camp du G7 et de l’autre les BRICS supportés par les non-alignés. Cette mitose enfantera une refonte du système monétaire international.

Les signes de dédollarisation s’amoncellent à mesure que le déséquilibre de la balance commerciale US se creuse. Les États-Unis affichent un déficit commercial cumulé de plus de 15 000 milliards de dollars depuis 1975. Le déficit de 2022 fut de 650 milliards. Un record équivalent au PIB de la Pologne…

Les nations sont lasses de financer gratuitement le train de vie des Américains alors que la valeur de leurs réserves de dollars est mutilée par l’inflation galopante aux États-Unis.

Qui ne veut plus du dollar ?

Alors que le yuan représentait 19 % des règlements commerciaux entre la Chine et la Russie en 2021, il en représente aujourd’hui plus de 50 %.

Le yuan chinois est la devise étrangère la plus échangée sur la Bourse de Moscou. La part des volumes journaliers en dollar est tombée de 80 % à 40 % alors que celle du yuan est passée de 1 % à 45 %.

L’Inde aussi achète de nombreux produits de base russes en roupies ainsi qu’en dirhams des Émirats arabes unis. L’Empire du Milieu a même franchi le rubicond en demandant aux pays du CCG d’utiliser pleinement le Shanghai Petroleum and Natural Gas Exchange pour vendre leur pétrole (en yuan).

Le ministre des Finances saoudien Mohammed Al-Jadaan a répondu quelques semaines plus tard à Davos qu’il n’y a « aucun problème à discuter de la manière dont nous réglons nos accords commerciaux, que ce soit en dollar, en euro ou en riyal saoudien ».

C’est un coup de tonnerre géopolitique vu que l’OPEP acceptait exclusivement le dollar depuis 1975. En sachant que le pétrole est le sang de toute économie industrialisée et le produit de base le plus échangé par voie maritime.

Enfin, l’expansion des BRICS au-delà du Brésil, de la Russie, de l’Inde, de l’Afrique du Sud et de la Chine promet aussi une accélération de la dédollarisation des flux commerciaux. Le Brésil et l’Argentine viennent de s’allier pour « réduire la dépendance à l’égard du dollar américain ».

Le Crédit Suisse et la fin du privilège exorbitant

La tendance à la dédollarisation n’a pas échappé à Zoltan Pozsar, un ponte du Crédit Suisse. Ce dernier déclare dans le FT que le « conflit entre grandes puissances menace le privilège exorbitant du dollar » :

« Les excédents des balances commerciales chinoises, russe et saoudienne atteignent un niveau record. Pourtant, ces excédents ne sont plus, pour la plupart, recyclés la dette du gouvernement américain qui offre des rendements réels négatifs à cause de d’inflation. »

Le Crédit Suisse constate plutôt une augmentation de la demande d’or en Chine. La Russie, qui a vu son excédent commercial bondir de 86 % en 2022 ($227 milliards), n’investira pas non plus un kopeck dans la dette US.

L’Arabie Saoudite investit pour sa part dans les compagnies minières spécialisées dans l’extraction des métaux nécessaires à la transition énergétique. Sans parler des « investissements géopolitiques tels que le financement des nouvelles routes de la soie et l’aide aux alliés et voisins dans le besoin, comme la Turquie, l’Égypte ou le Pakistan », déclare Zoltan Pozsar.

En somme, des échanges commerciaux libellés en dollar moins nombreux amenuiseront les sommes investies dans les bons du Trésor US. Dans ce scénario, « le privilège exorbitant du dollar en tant que monnaie de réserve internationale pourrait être remis en question ».

Dit plus clairement encore, le taux de change du dollar baissera jusqu’à ce que la balance commerciale américaine revienne à l’équilibre. Les Américains devront se serrer la ceinture.

Le dollar atteint son plafond, encore

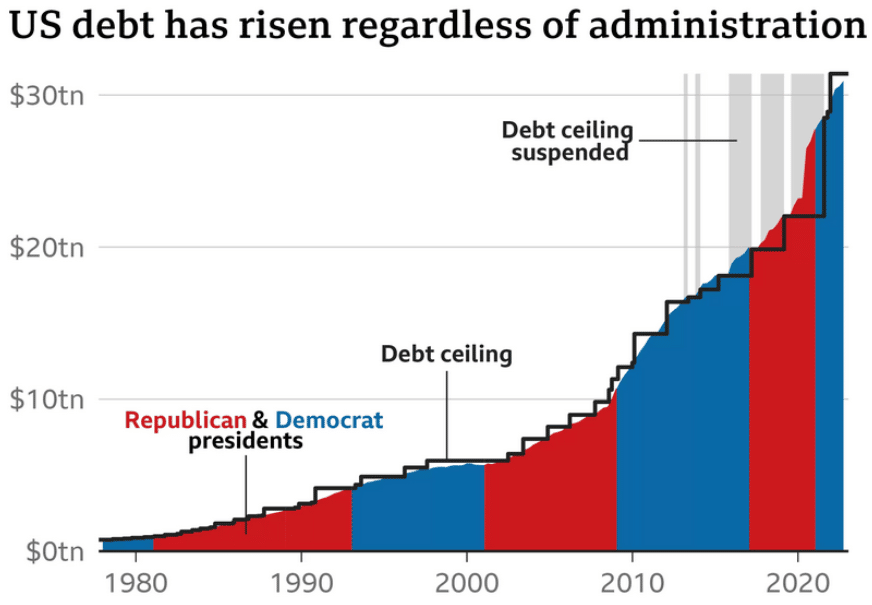

La dette des États-Unis vient d’atteindre 31 400 milliards de dollars, soit la limite légale symbolique déjà rehaussée 78 fois depuis 1960…

Mais qui investit dans la dette US ? FED mise à part, la dette US est détenue quasiment à parité entre les investisseurs domestiques et étrangers. Dont 870 milliards de dollars détenus par la Chine, ce qui est beaucoup moins que les 1300 milliards de 2013.

La Chine n’investit plus dans la dette US. Et quoi de plus normal quand on sait que la FED en a racheté pour 6 000 milliards de dollars depuis 2008. C’est autant d’argent créé ex nihilo venant diluer la valeur du dollar.

La dette gargantuesque des États-Unis agace. Bloomberg rapportait ce lundi une saillie venue de Zambie où l’ambassade chinoise a critiqué les États-Unis pour leur « problème d’endettement catastrophique ».

Imaginez que le seul paiement des intérêts sur la dette US coûte actuellement plus de 700 milliards par an. C’est autant que le budget de la Défense US. En sachant que le gouvernement US ne paie pas d’intérêt sur les 6 000 milliards achetés par la FED.

Que se passera-t-il si les États-Unis font rouler toute leur dette avec un taux directeur à 4.50 % au lieu de 0.25 %, comme c’était le cas depuis 2008 ? C’est très simple. Le paiement des intérêts dépassera les 2000 milliards de dollars par an. Autant d’argent qu’il faudra bien évidemment emprunter dans une folle fuite en avant.

« Les États-Unis peuvent payer toutes les dettes qu’ils ont parce que nous pouvons toujours imprimer de l’argent pour le faire. La probabilité d’un défaut de paiement est donc nulle. » – Alan Greenspan

Alan Greenspan ne dirait plus la même chose aujourd’hui, maintenant que les nations cherchent à commercer dans une autre monnaie que le dollar. Et la solution de rechange se trouve déjà sous leur nez.

Le Bitcoin est taillé pour devenir la prochaine monnaie de réserve internationale. Il n’est adossé à aucune dette, est non censurable, limité à 21 millions d’unités et apatride. Il est temps que le monde se rende à l’évidence. Bitcoin !

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Reporting on Bitcoin and geopolitics.

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.