Bitcoin, S&P 500.... Des marchés "trop" valorisés ?

Sur le dernier trimestre 2023, le S&P 500 a progressé de près de 12 %. Le cours du bitcoin (BTC) a également grimpé de plus de 60 % sur la même période. Ainsi, ce classique « rallye de fin d’année » s’ajoute à la perspective des élections américaines et de la politique monétaire, en général un signal très positif sur les marchés. Alors que les brises de l’europhorie se font sentir, certains analystes s’interrogent sur de potentiels excès des marchés financiers. Décryptage du potentiel haussier.

Le bitcoin (BTC) s’envole plus vite que les indices

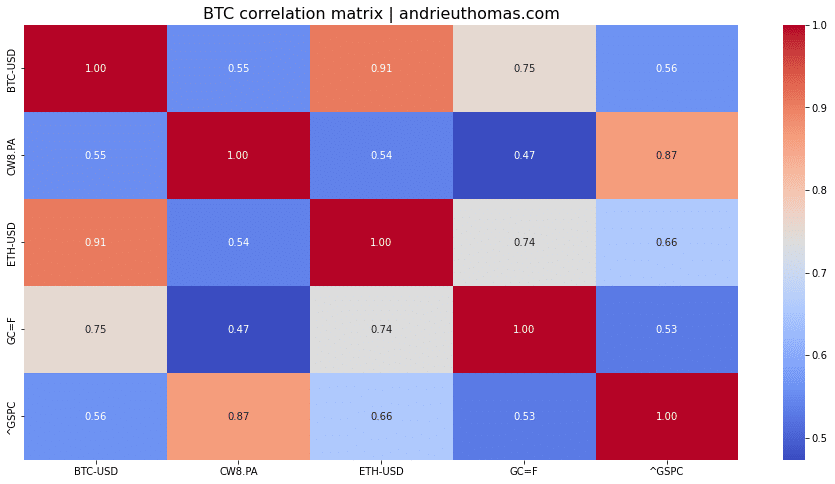

La corrélation du cours du bitcoin (BTC) avec celui des indices boursiers est un indicateur majeur. En effet, un marché haussier durable sur le bitcoin débute avec une forte corrélation aux indices boursiers. Cette corrélation se réduit jusqu’à être négative ou nulle au moment où le bitcoin (BTC) marque un sommet.

« Ainsi la corrélation entre le bitcoin et les indices est généralement minimale, voire négative, en présence de sommets majeurs du bitcoin. »

Le bitcoin reste corrélé aux indices – Cointribune

Fin décembre 2023, la corrélation entre le bitcoin (BTC) et le S&P 500 sur les 6 derniers mois est proche de +56 %. En outre, cette corrélation est plus faible que celle observée en juin 2023 (+70 %). Cette observation implique deux conclusions importantes :

- D’une part, cela nous indique que la hausse du bitcoin est en quelque sorte plus « déconnectée » des autres marchés.

- D’autre part, un tel niveau de corrélation (50 %) a généralement accompagné, ou précédé de peu, un emballement haussier. Néanmoins, si le bitcoin venait à grimper de manière décorrélée aux marchés, cela pourrait constituer un signal baissier.

Une hausse « excessive » des marchés ?

La plus grande erreur que peut commettre un investisseur prudent est de s’exposer aux marchés de manière irrationnelle. En d’autres termes, le risque est d’acheter trop cher avec une porte ouverte sur des pertes importantes. Fin 2023, les ratios essentiels de valorisation du S&P 500 montrent plusieurs éléments intéressants :

- Le ratio P/E du S&P 500 (cours / bénéfices) est de 26, c’est 10 points de plus que la moyenne historique. Si ce niveau est quelque peu « élevé » et invite à la prudence, il n’est pas anormal dans le contexte de la décennie précédente. De même, le PER du CAC 40 est de 24,5, ce qui est historiquement (très) élevé.

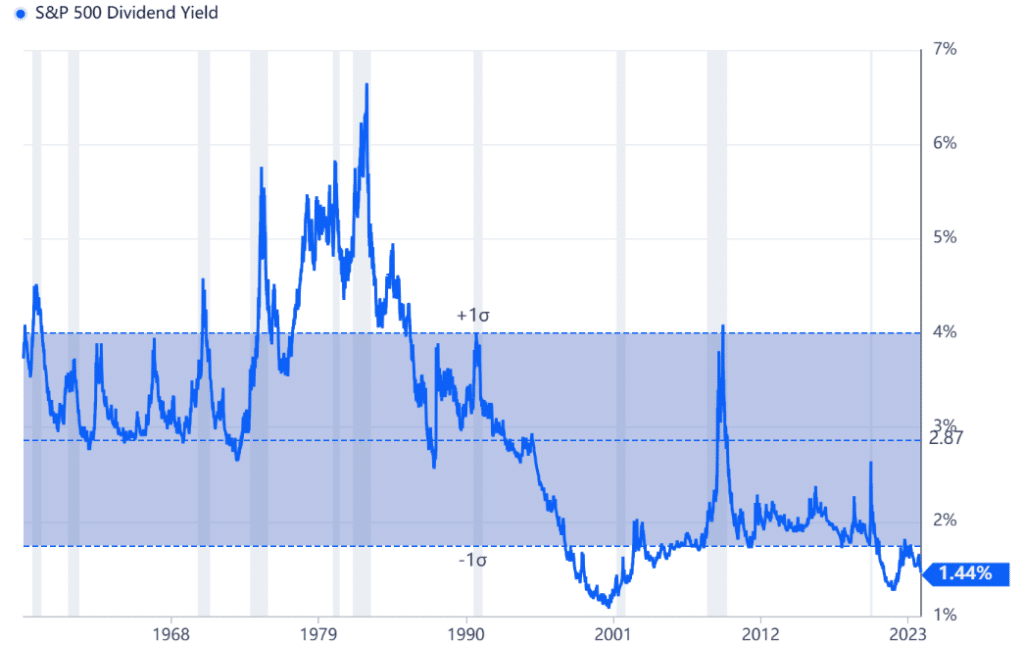

- Le rendement des bénéfices du S&P 500 est proche de 3,8 %. Ce qui correspond au taux à 10 ans du gouvernement américain. Une hausse du S&P 500 n’est envisageable qu’avec une baisse des taux. Néanmoins, le dividende du S&P 500 est inférieur à 1,5 %, ce qui est historiquement très faible.

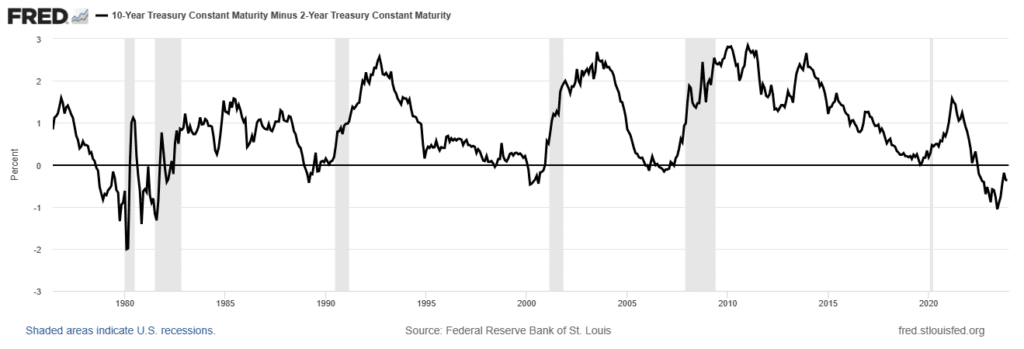

Cette revalorisation importante des actifs fin 2023 s’explique aussi par des risques non manifestés. En 2022, Bloomberg annonçait qu’une récession allait se produire en 2023. Mais cela ne s’est pas produit… L’économie est restée robuste, et les marchés semblent avoir corrigé une inquiétude persistante sur les taux (une récession aurait limité la hausse des taux). Malgré tout, l’écart entre les taux longs et les taux courts nous indique que les investisseurs perçoivent encore plus de risque à court terme. La probabilité d’une récession n’est pas négligeable, mais celle-ci pourrait intervenir pour 2025 (ou 2026), ou plus tard.

Les banques centrales auront le dernier mot

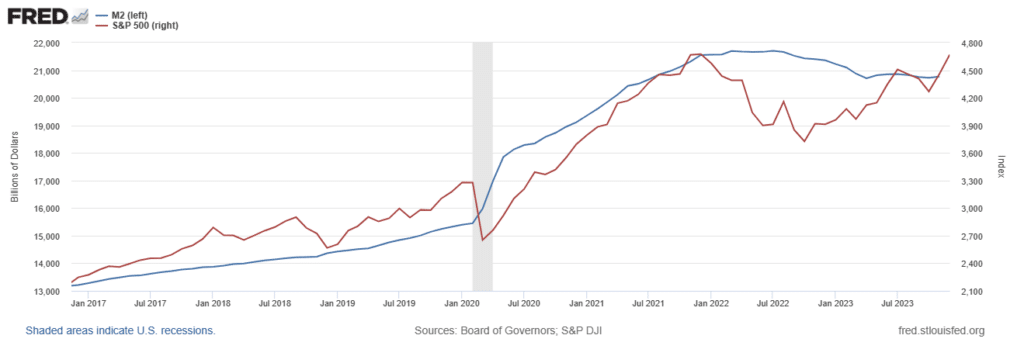

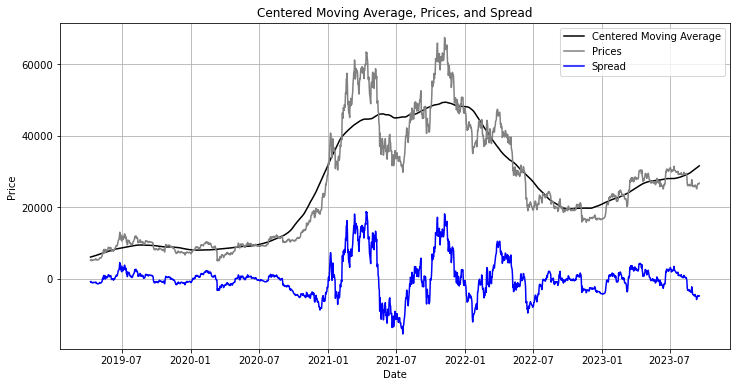

Nous avons vu que les ratios de valorisation des indices boursiers étaient élevés. Cependant, les indices boursiers se basent sur l’hypothèse que les taux vont se réduire à long terme. Ainsi, la masse monétaire pourrait reprendre son rythme de croissance. Le graphique ci-dessous illustre clairement cette hypothèse. En janvier 2022, les marchés financiers ont réagi par anticipation à la hausse des taux, entrainant une chute importante du S&P 500. Dans ce cadre, le rebond observé fin 2023 sur le S&P 500 a ainsi effacé une correction (trop) importante.

La fin d’année 2023 semble indiquer que le S&P 500 est évalué légèrement au-dessus de sa trajectoire monétaire. De ce fait, les marchés financiers parient sur une stabilisation ou une réduction des taux à partir de 2024 (hausse de la demande de crédits). La confirmation de cette tendance se fera au cours de l’année 2024. Mais il est également clair, par ce graphique, que le potentiel de hausse semble plus limité qu’en 2021. Cette observation pourrait également être appliquée sur le cours du bitcoin (BTC).

Les critères surveillés par la FED seront le niveau d’inflation et le taux de chômage. Le taux de chômage reste inférieur à 1,8 % depuis mars 2022. Un taux de chômage qui passerait au-delà de 2 % annoncerait une bonne probabilité d’assister à un ralentissement de l’économie, voire à une récession. De son côté, le taux d’inflation (en glissement annuel) stagne entre +3 % et +3,7 % depuis juin 2023. Un maintien de l’inflation à ce niveau entrainerait une stagnation puis une légère baisse des taux. Autrement, une réduction supplémentaire de l’inflation entrainerait des perspectives très positives pour l’ensemble des marchés.

Quels objectifs potentiels ?

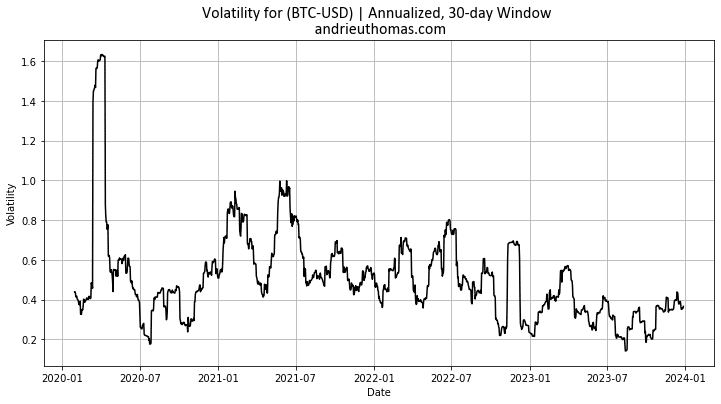

Comme une règle intangible, la volatilité du bitcoin se réduit à long terme. C’est-à-dire que l’amplitude des variations du bitcoin est moindre. Néanmoins, il est remarquable que la plupart des marchés haussiers s’accompagnent d’une hausse de la volatilité. Fin 2023, la volatilité du bitcoin est proche de 36 %, contre une moyenne de 50 % depuis 2020. Par ailleurs, il est remarquable que des variations extrêmes à la hausse (avec une probabilité théorique de 1 % de se produire) se sont manifestées en octobre 2023. En effet, nous avons observé une variation journalière de plus de 12%, ce qui est en général un signal positif (qui ne s’était pas produit depuis fin 2022).

En considérant à la fois l’instabilité du cours du bitcoin (BTC) et l’écart du cours avec la norme historique, nous pouvons esquisser un potentiel de hausse. En effet, il est assez troublant de voir que la moyenne des variations observées sur le bitcoin depuis 2020 permettrait, dans le scénario le plus favorable, de multiplier le cours du bitcoin fin 2023 par 2,6 (43 000$ x 2,6). Ce qui est proche des extensions de Fibonacci en analyse technique (2,618). Une hausse du cours du bitcoin au-delà de ce seuil aurait une probabilité inférieure à 5 % de se produire.

Les niveaux clés

Néanmoins, l’utilisation des statistiques normales sur le bitcoin requiert de grandes précautions, car la divergence avec la réalité est souvent considérable. L’approche proposée permet toutefois de visualiser des niveaux statistiquement envisageables. De plus, le cours du bitcoin reste proche de sa moyenne mobile longue à 200 périodes. Par conséquent, cela signifie qu’un mouvement haussier aurait assez d’ampleur pour s’épanouir, jusqu’à 20 000 $ au-delà de cette moyenne.

Cette approche permet d’affirmer, dans le cas d’un scénario favorable, que le premier objectif serait proche des 50 000$ (puis le dernier sommet historique par extension). Ensuite, si une tendance haussière particulièrement intense se manifeste pendant une année, alors il existe quelques probabilités (certes minimes du point de vue de la statistique normale) d’atteindre la zone des 100 000$ // 110 000$. Dans le cas inverse, on retiendra comme support majeur les derniers points bas (16 000$ // 20 000$).

Enfin, une approche par retracement de Fibonacci de l’ensemble du mouvement baissier de 2022 permet de conclure à l’importance (à la baisse) des seuils suivants : 27 000 $, 32 000 $, 41 500 $, 48 000 $.

En conclusion

Pour finir, nous avons montré que le cours du bitcoin (BTC) avait une trajectoire plus indépendante. En effet, la corrélation du bitcoin au S&P 500 se réduit. C’est une caractéristique essentielle des marchés haussiers sur le bitcoin. Cette hausse du bitcoin peut alors paraitre plus difficilement compréhensible dans un environnement de fin d’année particulièrement haussier.

Les indices boursiers en général montrent des ratios de valorisation déjà élevés. Les marchés financiers se fondent sur l’hypothèse (déjà incluse dans les cours) que la masse monétaire devrait reprendre progressivement son rythme de croissance. Sans cela, des pressions baissières pourraient se dessiner début 2024. La liquidité est un enjeu essentiel pour l’ensemble des marchés, en particulier pour les cryptomonnaies. Ce scénario favorable ne sera validé que si le chômage ne retombe pas et si l’inflation reste stable ou se réduit.

Dans le cas du bitcoin, la volatilité des cours s’est réduite ces derniers mois. Ce phénomène est tout à fait en phase avec la dynamique de reprise haussière. Une approche statistique permet de mieux comprendre les évolutions potentielles du cours du bitcoin. En particulier, les extensions de Fibonacci semblent pertinentes à suivre.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Auteur de plusieurs livres, rédacteur économique et financier sur plusieurs sites, je noue depuis de nombreuses années une véritable passion pour l'analyse et l'étude des marchés et de l'économie.

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.