Given its volatility BTC drop is no "black swan event". Stop abusing the concept.

— Nassim Nicholas Taleb (@nntaleb) May 11, 2022

[And someone telling you there is no risk of bankruptcy is actually telling you there is a high risk of bankruptcy.]https://t.co/d2RFN62Gg9

A

A

Comme en 2000, la Fed euthanasie la tech (et la crypto)

lun 16 Mai 2022 ▪

12

min de lecture ▪ par

La Fed semble décidée à reprendre le contrôle de l’inflation. Après la phase de boom artificiel de l’économie, vient mécaniquement la période de récession où l’ensemble des mauvais investissements sont liquidés par le marché. La réaction est immédiate : le NASDAQ dévisse de 30 % depuis janvier et la crypto s’effondre. Sommes-nous en train de connaître l’éclatement d’une nouvelle bulle internet ?

La Fed change de stratégie

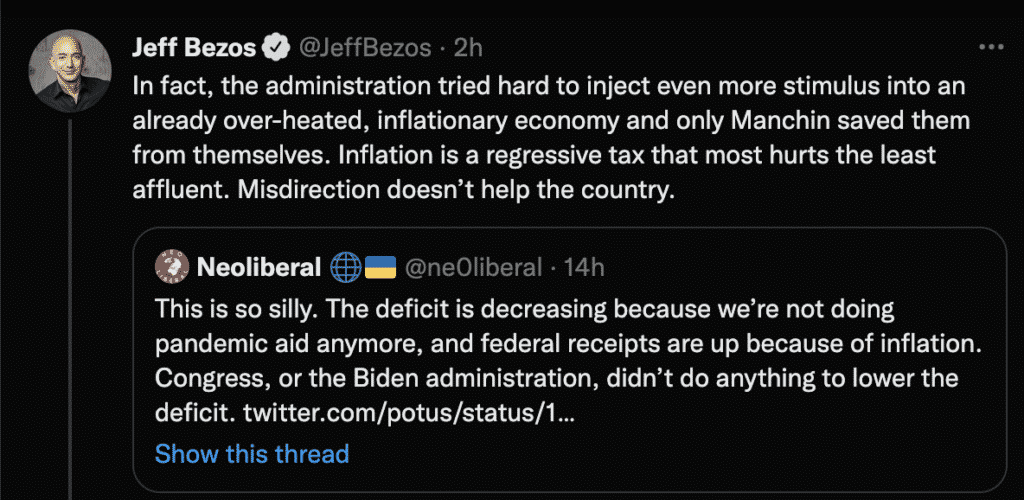

Face à une inflation incontrôlée, et particulièrement impopulaire, notamment dans un contexte préélectoral, la Fed change de cap. Même si la réponse est encore trop timide pour neutraliser la gangrène inflationniste, la Réserve fédérale a relevé ses taux de 50 points de base. Il s’agit de la plus forte hausse après 22 ans de planche à billets.

Les marchés s’attendent à ce que l’inflation disparaisse d’elle-même. Cela ne se produira probablement pas et la Fed devra tôt ou tard augmenter significativement les taux si elle souhaite garder sa légitimité. Jérôme Powell pourrait bien incarner le rôle du banquier central qui a tué l’inflation. Récemment, il a reconnu que la Fed devait agir de manière agressive et qu’il n’y aurait pas de « soft landing ».

« Un atterrissage en douceur consiste simplement à revenir à une inflation de 2 % tout en maintenant la vigueur du marché du travail. Et il est assez difficile d’y parvenir à l’heure actuelle », explique Jérôme Powell.

Ce qui est étonnant, c’est qu’au cours des 30 dernières années, la Fed avait tendance à baisser les taux lorsque le marché boursier était déprimé. Les investisseurs s’étaient donc habitués à ces renflouements grâce à de l’argent fraîchement imprimé, et le prix des actions augmentait. Rien ne semblait pouvoir arrêter cette euphorie boursière. Même pas une pandémie. Il semblerait donc que nous changeons de paradigme : la Fed est prête à augmenter rapidement les taux alors que les marchés boursiers dévissent.

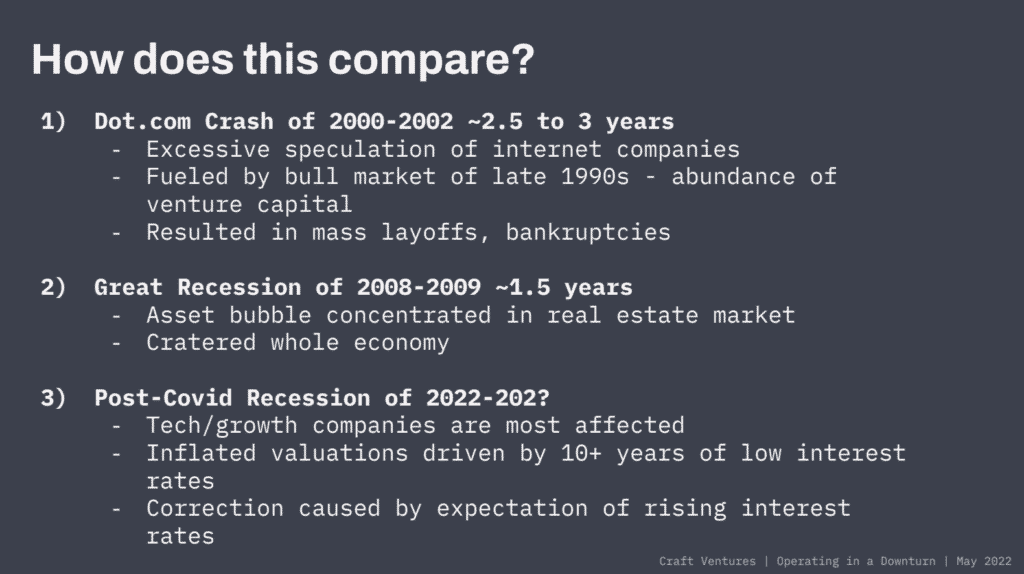

Contrairement à la crise de 2008 et à celle des « dot-com » qui se caractérisent par des chocs de demande qui n’ont pas accéléré l’inflation, la conjoncture actuelle est profondément inflationniste. Naturellement, les injections monétaires deviennent tout de suite plus problématiques. La Fed a actuellement d’autres préoccupations que la chute de la valeur des portefeuilles des actionnaires.

Crise de financement dans la tech et les cryptos

Lorsque les taux d’intérêt réels augmentent, les investisseurs peuvent obtenir des rendements peu risqués et rémunérateurs. Il suffit d’acheter des obligations d’État. De fait, les institutionnels opèrent des ajustements dans l’allocation de leurs actifs. Les investissements les plus risqués, comme le capital-risque ou la crypto, étaient nécessaires dans un univers de taux zéro. Ils sont beaucoup moins séduisants avec des taux à 8 %.

La bulle du « Web 3.0 », alimentée par des fonds VC comme Andreessen Horowitz en 2021, pourrait éclater, faute de liquidités. Des milliers de startups crypto ont reçu des financements grâce aux buzzwords « NFT » ou « blockchain ». Sans business plan (car un token n’en est pas un), ces expérimentations seront bientôt rattrapées par la réalité. Le crash de l’UST, qui était prévisible, signe également la fin de la « Ponzinomics » et accélèrera la purge de l’écosystème.

La Fed se réveille et la tech s’effondre

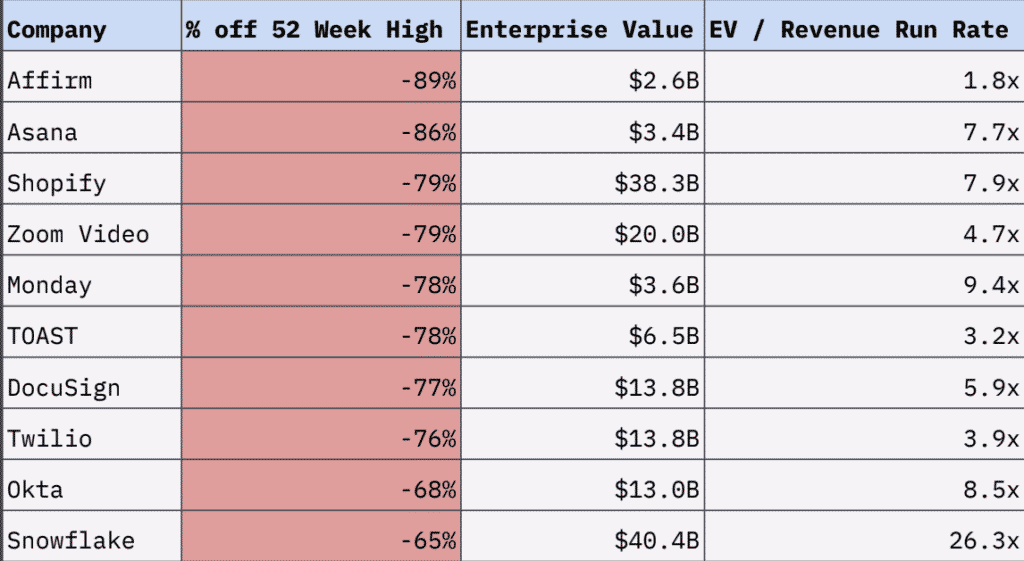

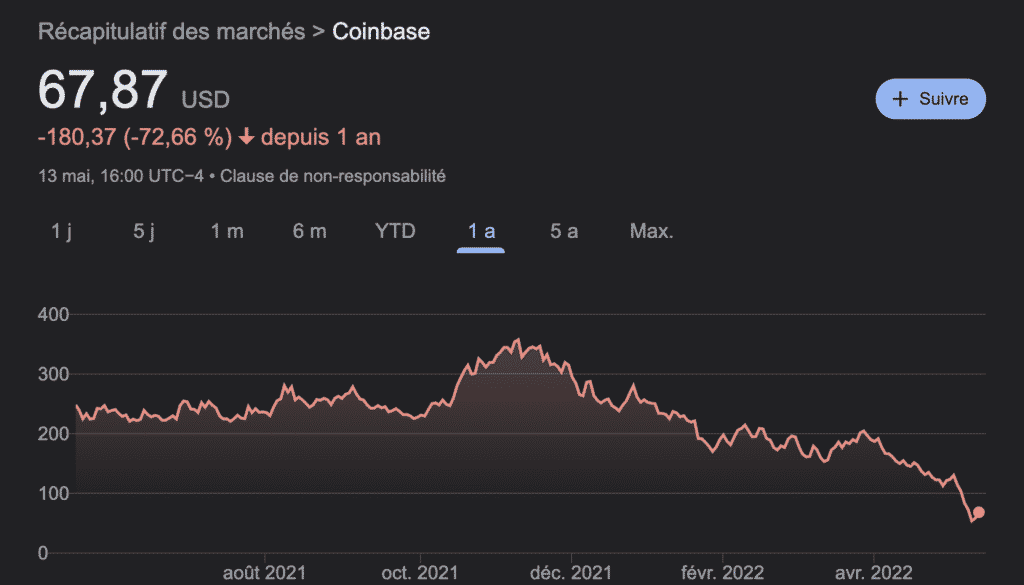

Les valeurs technologiques de grandes sociétés comme Zoom, Shopify, DocuSign ou encore Coinbase s’effondrent depuis la fin de l’année dernière. Ce carnage n’est pas étonnant : lorsque les taux augmentent, le taux d’actualisation s’apprécie et les valorisations chutent. Les consommateurs ont également moins d’argent et les entreprises enregistrent donc moins de ventes.

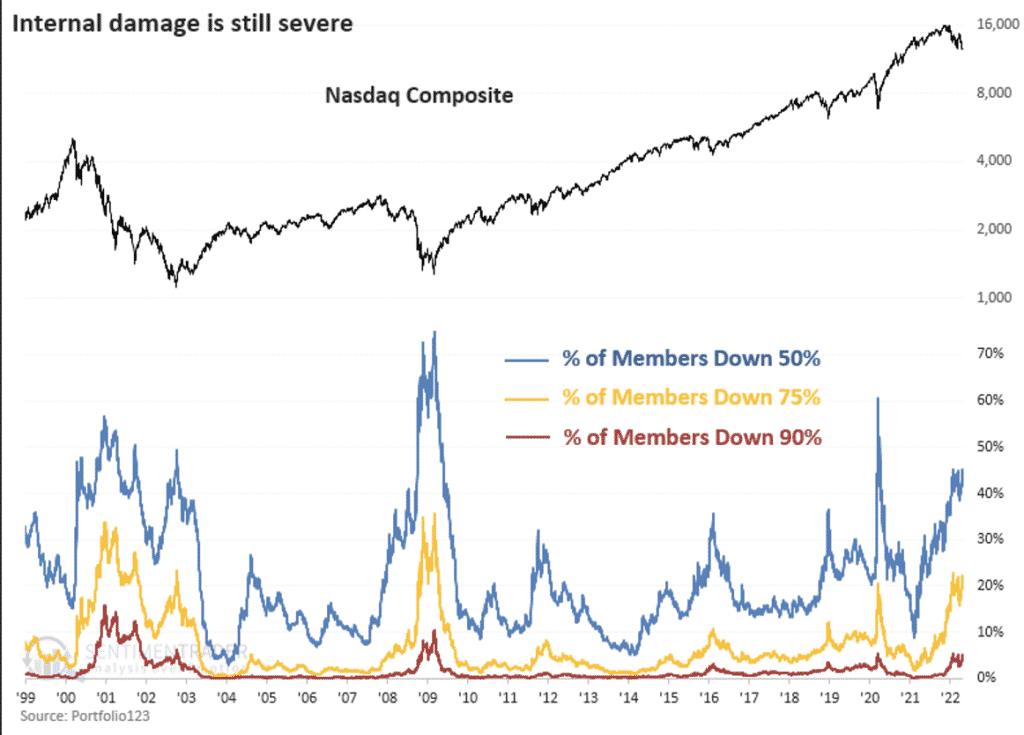

Les sociétés technologiques de moyenne taille, valorisées en dizaines de milliards et qui n’ont pas la résilience d’une d’Apple ou de Microsoft, sont les plus touchées par l’hiver financier. Beaucoup de ces sociétés ont perdu 50 % à 75 % de leur valeur ces derniers mois. Toute comparaison avec les shitcoins serait fortuite.

Lorsque les taux augmentent, l’illusion de prospérité se dissipe. Les milliards de dollars injectés depuis 2008 ont favorisé une envolée des valorisations boursières. Les investisseurs s’attendaient donc à une croissance des ventes significatives. Ces anticipations deviennent tout à coup plus pessimistes, au point d’emporter dans le crash des sociétés qui semblaient intouchables comme Netflix ou Meta.

Si les grandes sociétés cotées dévissent sur les marchés publics, les startups en pâtiront également, car les fonds de capital-risque se basent en partie sur les valorisations boursières pour valoriser les jeunes pousses. Le retour à la réalité sur le plan monétaire conduira donc à des crises de financements pour des milliers de startups, notamment lors de tours de table avancés.

Fed et bulle internet

Les cycles économiques se retournent souvent de la même façon : après une période d’excès monétaire utilisée pour accélérer une reprise vient l’éclatement des bulles. Les taux zéro conduisent à une prise de risque excessive et à l’exposition d’actifs de plus en plus chers, sous l’impression artificielle qu’il n’y a pas de risque.

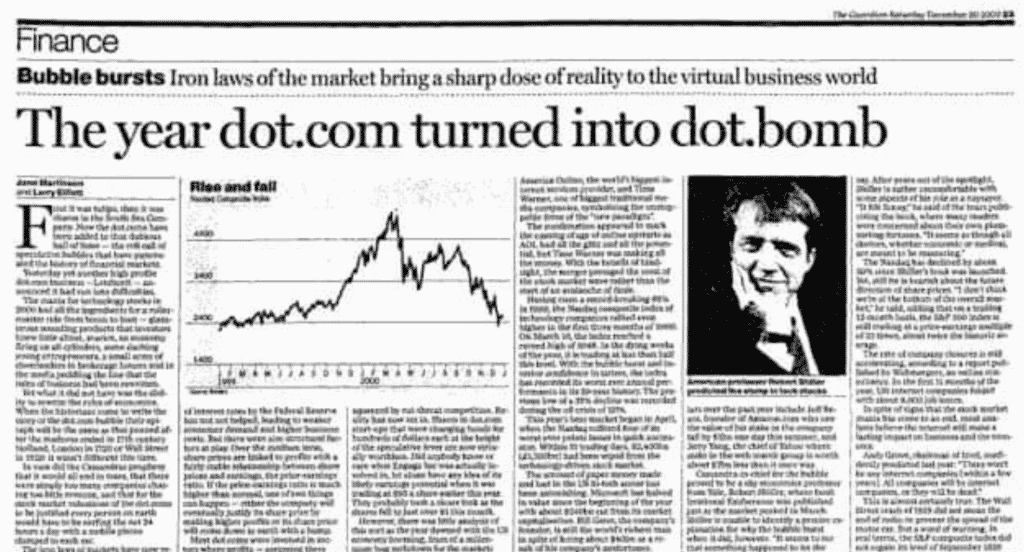

En 1999, le NASDAQ s’envolait et les startups d’internet bénéficiaient d’un crédit abondant. À cette époque, il suffisait de parler d’adresses en « .com » pour lever des fonds (en 2021 de NFT). L’investissement, l’endettement et la consommation explosaient dans l’économie américaine. Entre septembre 1999 et mars 2000, le NASDAQ connaissait un boom de 83 %, en seulement 6 mois !

Au cours de l’année 1999, la Fed avait injecté assez de liquidités pour faire baisser les taux, avant d’entamer une hausse des taux un an plus tard. L’économie glissait vers la récession dès le début de 2001 et en septembre 2002, le NASDAQ atteignait un creux de 5 ans, avec une baisse de 77 % par rapport au sommet de 2000.

Bis repetita

Tous les ingrédients fondamentaux sont sur la table : révolution technologique, augmentation de la masse monétaire, changement de mesures d’évaluation financières. Les valorisations en matière technologique ont été fondées sur un marché extrêmement haussier qui a duré une décennie et qui est en train de se retourner.

Comme en 2000 et contrairement à 2008, les sociétés de la Tech semblent les plus affectées par le retournement.

La mort de la crypto ?

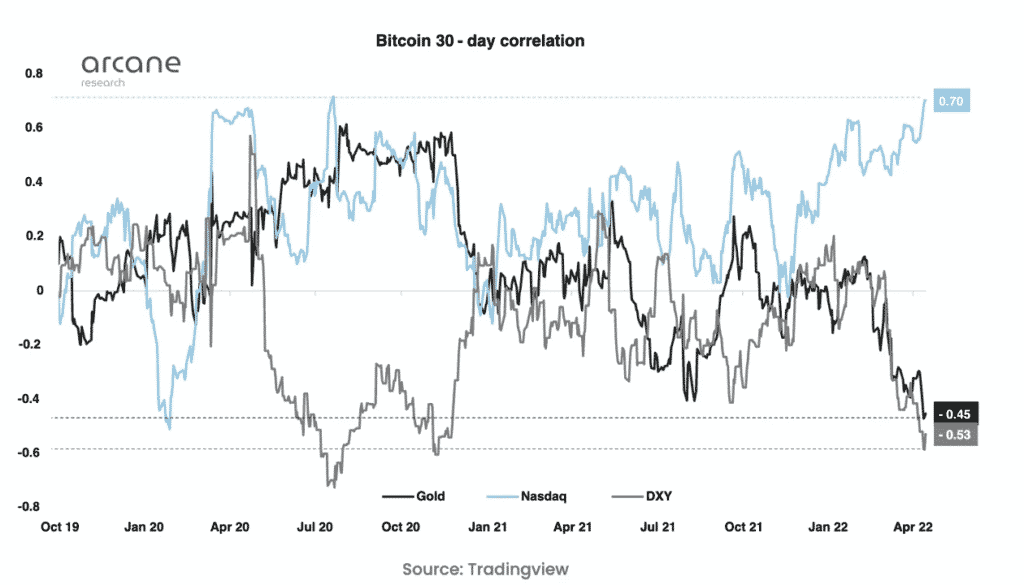

Il n’y a pas que les grandes sociétés de la Tech qui traversent cet hiver financier. La crypto n’est assurément pas épargnée. Même les cryptomonnaies les plus capitalisées comme le BTC ou l’ETH sont fortement corrélées aux marchés boursiers publics. Les NFT sont également largement en baisse après des records en 2021. L’exemple du tweet tokénisé de Jack Dorsey vendu initialement pour près de 3 millions de dollars qui a perdu 90 % de sa valeur est très éclairant.

Nous sommes officiellement en super bear market. La différence par rapport aux cycles précédents est que la Fed injectera beaucoup moins d’argent dans la machine. Le marché crypto va donc se restructurer autour de projets prometteurs. Ils se comptent sur les doigts d’une main. Ce cycle baissier donnera possiblement naissance à une nouvelle application de la blockchain. Elle stimulera dans quelques années une nouvelle adoption institutionnelle, à l’instar des ICO, de la DeFi puis des NFT.

La crypto est une technologie jeune qui a besoin d’une purge monumentale dans les shitcoins pour extraire les projets avec le plus de valeur. N’oublions pas que les récessions ont donné naissance à Amazon, Google, Salesforces, Stripe, Airbnb ou encore Paypal.

Une faillite de Coinbase ?

Coinbase a récemment publié ses résultats financiers du premier trimestre de 2022 : ils sont particulièrement mauvais. L’activité de Coinbase a fortement diminué et la société enregistre une perte nette de 430 milliards de dollars. La baisse des transactions risque de se prolonger avec le bear market. Les difficultés concentrées sur la Tech font peser un risque existentiel sur Coinbase.

Pour ne rien arranger, la société a déclaré dans son rapport que les actifs des clients « pourraient être considérés comme des biens relevant de la procédure de faillite et les clients pourraient être traités comme des créanciers généraux non garantis ».

Not your keys, not your coins. Si Coinbase faisait faillite, les clients ne retrouveraient sans doute pas tous leurs investissements. D’abord, la société rembourserait ses créanciers et ensuite les clients. Et puis, rappelez-vous de février 2014 où l’exchange Mt. Gox a déclaré faillite, avec environ 850 000 bitcoins perdus et des milliers de clients ruinés.

Il serait bon de songer à déplacer vos fonds dans un hardware wallet, en raison des turbulences qui pèsent sur la tech. Le risque de faillite de Coinbase n’est pas à sous-estimer.

Bitcoin : épreuve du feu

L’inflation ronge non seulement la confiance dans les devises, mais dans tous les actifs financiers. Il est donc normal que les investisseurs se détournent des actions et des obligations. Dans les années 1970, les classes d’actifs qui en ont le plus bénéficié étaient l’or et l’immobilier. Le bitcoin peut-il être cette nouvelle classe d’actif sachant que l’or n’est plus une couverture efficace contre l’inflation ?

Soyons honnête, malgré les qualités intrinsèques de Bitcoin, le roi de la crypto n’a pas encore fait la démonstration de sa résilience face à l’inflation. Le manque d’éducation est sans doute la principale raison, car il suffirait que suffisamment de gens croient que BTC soit une protection contre l’inflation grâce à sa rareté absolue pour le devenir effectivement.

Bitcoin est de plus en plus corrélé aux valeurs technologiques : 0,82 avec le Nasdaq et 0,59 avec le S&P 500. Un an auparavant Bitcoin était négativement corrélé avec les deux indices boursiers. Il est donc possible que l’explosion de la bulle technologique emporte le bitcoin, en tant « qu’action technologique sans dividendes » vers le précipice. La stagflation dans laquelle nous entrons est un test à l’acide pour savoir si le bitcoin a de la substance et s’il peut réellement concurrencer l’or millénaire.

Ou peut-être que la brillante génération d’entrepreneurs qui pâtira de la politique de la Fed prendra conscience du péril inflationniste et embrassera le BTC… L’arrivée des milliardaires sur le protocole serait le meilleur moyen pour Bitcoin de transformer enfin l’essai.

L’arrivée de la stagflation en Occident dessine la fin d’un cycle qui pourrait durer plusieurs années. Les entreprises technologiques et la cryptos voient leurs valorisations baisser et seront de plus en plus considérées comme des entreprises ordinaires. L’inflation est définitivement le facteur macroéconomique le plus imprévisible. Son retour va restructurer en profondeur l’industrie technologique. Comme un air de l’an 2000.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

A

A

Chaque jour, j’essaie d’enrichir mes connaissances sur cette révolution qui permettra à l’humanité d’avancer dans sa conquête de liberté.

DISCLAIMER

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.