Le cash 💶 fait de la résistance !

— Monnaie de Paris (@MonnaieDeParis) January 15, 2021

Notre PDG @Schwartz_MA a présenté ce matin l'analyse qu'il a co-rédigée avec Yannis Messaoui pour @_Terra_Nova : "Le grand paradoxe – ou pourquoi le règne du cash est loin de s'achever".

Rapport à (re)lire ici 👉 https://t.co/WeaKJIDkHD pic.twitter.com/GUY5e87ykP

A

A

Crypto : Pourquoi les CBDC ne feront pas disparaître le cash ?

jeu 20 Oct 2022 ▪

14

min de lecture ▪ par

« C’est officiel, le cash est en train de mourir » titraient déjà certains tabloïds en 2015. Si les médias annoncent régulièrement la fin prochaine des espèces, l’utilisation de la monnaie fiduciaire (les pièces et les billets) n’a jamais été aussi importante. Derrière ce paradoxe se cache pourtant de vrais changements dans le rôle du cash. Que vont changer les cryptos à la circulation de l’argent liquide ? Les monnaies digitales de banques centrales (CBDC) peuvent elles réellement faire disparaître les espèces ? Doit-on vraiment redouter un futur sans cash, synonyme de surveillance généralisée ?

Les indéniables qualités du cash le rendent très solide

Gratuit et simple d’utilisation

On l’oublie souvent, mais la plupart des services bancaires sont payants (cartes bancaires, terminaux de paiements, assurances, etc.) : soit pour le client, soit pour le commerçant, le plus souvent pour les deux (en France, les commissions s’élèvent à environ 0,3 % à 2 % selon les établissements). C’est ce qu’on appelle payer pour payer. Ce n’est pas le cas des espèces dont l’usage est gratuit. Si gratuit ne signifie pas pour autant sans coût (impression, mise en circulation, etc), le cash reste le meilleur moyen pour favoriser l’inclusion financière.

Selon un rapport du think tank Terra Nova, l’usage des espèces n’est pas près de disparaître. Car un autre de ses atouts est sa facilité d’utilisation : un paiement en espèce ne requiert en effet aucune compétence particulière, au contraire des interfaces numériques qui nécessitent une certaine maîtrise. En Europe, on estime que 30 millions de personnes ne maitrisent pas les outils numériques (20 % de la population française).

Un outil résilient et une réserve de valeur

« Quand on dépend d’infrastructures comme le téléphone portable, internet ou l’électricité, cela diminue la sécurité. Mais l’argent liquide que l’on garde chez soi et que l’on peut toucher, cela a un peu plus de valeur. »

Selon l’économiste Christian Rusche, l’argent liquide reste le moyen de paiement le plus résilient. De plus, il résiste aux attaques de type cyber. Les espèces peuvent se passer d’intermédiaires, et sont désormais très difficilement falsifiables. La monnaie fiduciaire reste ainsi le moyen de paiement le plus sécurisé, si on exclut les risques liés à son stockage. Étonnamment, le cash est aussi une réserve de valeur. Il est disponible immédiatement, sans intermédiaire. Dans les moments de crise et dans les pays qui connaissent de graves instabilités, les espèces sont toujours plébiscitées.

Une histoire et une identité commune forte

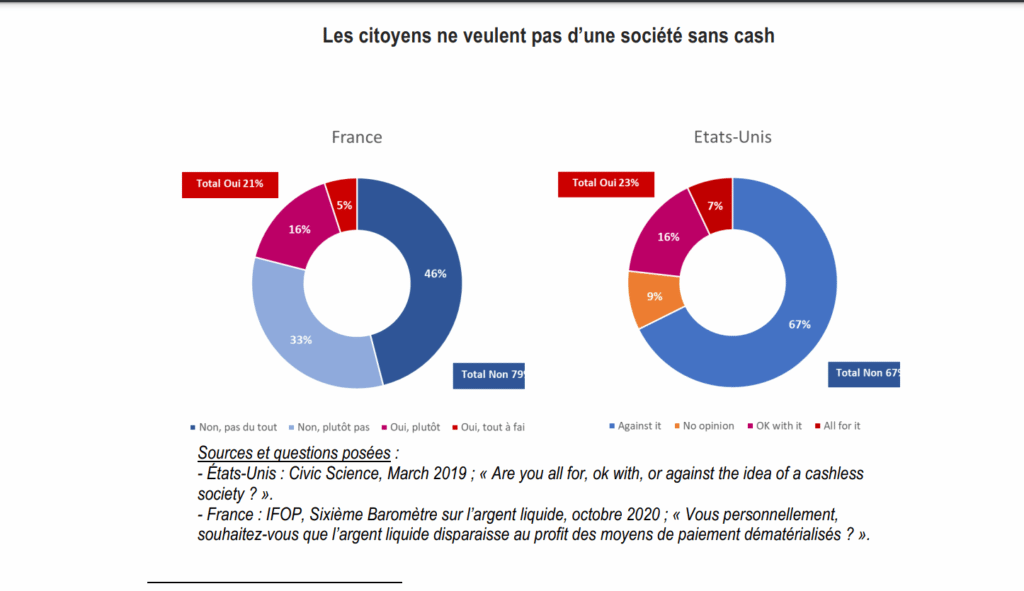

L’attachement sentimental à la monnaie n’est pas anodin. La monnaie ne constitue pas seulement un moyen de paiement. C’est aussi une institution économique qui crée du sens et signale l’appartenance à une communauté. Pour prendre l’exemple de l’euro, malgré sa récente apparition, elle porte déjà en elle de fortes valeurs. La monnaie forme une communauté de citoyens autour d’elle. Une récente étude confirme le fort attachement des citoyens aux espèces.

Source : Terra Nova, Le grand paradoxe – ou pourquoi le règne du cash est loin de s’achever.

Le cash est défendu par les politiques publiques

Certains économistes comme Kenneth Rogoff militent pour la disparition du cash. Selon lui, en supprimant le cash, la société deviendrait plus sûre, puisque les transactions anonymes favorisent les trafics et les actes illégaux. Au contraire, d’autres comme James J. McAndrews réfutent ces arguments et défendent l’usage des espèces. La suppression du cash serait, d’après lui, inefficace pour combattre les activités criminelles qui continueraient en prenant d’autres formes, possiblement plus nocives. Globalement, les partisans de la disparition du cash sont très loin d’être majoritaires, même au sein des plus hautes institutions. La Banque Centrale Européenne insiste pour « faire en sorte que les billets de banque restent largement disponibles et accessibles ». Certes, on peut toujours remettre en question de telles déclarations d’intention, mais le discours politique reste très largement en faveur des espèces.

Le paradoxe du cash : de plus en plus utilisé

Contrairement à ce qu’on pourrait croire, le volume d’espèces en circulation ne cesse d’augmenter. Malgré les inquiétudes liées à la crise sanitaire et à la transmission du virus par les espèces (injustifiées) la circulation d’argent liquide s’est accru depuis 2020 : +10 % pour l’euro et + 15 % pour le dollar. Cette tendance est vraisemblablement liée à un phénomène de thésaurisation : les crises suscitent de l’inquiétude, et avoir des espèces rassure. Paradoxalement, ces dernières années ont donc été une « ruée vers le cash ». De plus, les récentes données montrent que le cash est toujours plébiscité pour les paiements du quotidien.

« Les faits ne confirment aucun mouvement en défaveur des espèces. Alors que l’appétit pour les

espèces reste élevé, peu de sociétés se rapprochent du cashless, ou même du less cash», Marc Schwartz.

CBDC : les instruments parfaits pour une société « cashless » ?

Que vont faire les CBDC (les Central Bank Digital Currencies ou MDBC en français) face à la circulation de l’argent liquide ? Vont-elles accélérer sa prétendue disparition ? Si vous ne connaissez pas encore le concept des CBDC, voici un article pour tout comprendre sur les monnaies de banques centrales. Malgré le manque (l’absence) de consultation des citoyens sur les sujets monétaires, rien n’est encore fait pour l’euro numérique, normalement prévu pour 2025. Un projet d’une telle ampleur ne se fera certainement pas du jour au lendemain. Mais en réalité, la monnaie est déjà numérique. Simplement, elle n’est pas émise directement par les banques centrales, mais par les banques commerciales. L’argent en banque est virtuel dans le sens où les banques privées ne gardent pas l’équivalent en billets de banques du solde de leurs clients : elles ne disposent pas de toute la liquidité.

Tel qu’il est envisagé actuellement, l’euro numérique sera juste un compte supplémentaire, mais directement auprès de la banque centrale. Une garantie supplémentaire de sûreté par rapport aux banques privées (car directement « à la source »). Si le lien avec la blockchain est pour l’instant assez flou, les CBDC pourraient exploiter la technologie pour se sécuriser. La banque de France a d’ailleurs mené des expérimentations en 2021 à ce sujet. Cependant, la blockchain publique de banque centrale pourrait aussi favoriser la surveillance généralisée des transactions. Une hyper-transparence qui soulève une question : c’est l’outil essentiel du système de crédit social chinois, qui récompense ou sanctionne les citoyens en fonction de leurs comportements, y compris dans leurs transactions et leurs achats.

Bitcoin et les cryptomonnaies, une concurrence au cash ?

Le bitcoin n’a pas vocation à remplacer le cash (voir cet article). La plupart de ses partisans sont d’ailleurs convaincus que les deux peuvent coexister, mais si le projet initial de Satoshi Nakamoto était de créer un cash digital pair-à pair sans intermédiaire, il faut aujourd’hui bien reconnaître que le bitcoin se rapproche davantage de l’or, en version numérique. Pourtant, le bitcoin est un projet ouvert et open source, qui évolue constamment. Il a toujours le potentiel d’être ce cash digital qui court-circuite les intermédiaires classiques que sont les banques. Le Lightning Network va dans ce sens en permettant de rendre les échanges beaucoup plus rapides, tout en gardant la sécurité et la décentralisation de la blockchain Bitcoin. Il est ainsi de plus en plus facile de payer directement en cryptomonnaies.

Quant aux autres cryptos, difficile de voir pour l’instant quelles seraient les candidates au rôle de digital cash. Aujourd’hui, seul Bitcoin semble traverser avec succès les turbulences. C’est pourquoi on dit du bitcoin qu’il est anti-fragile (qui se renforce à chaque attaque) en dépit de sa forte volatilité. Mais malgré toutes leurs promesses, les cryptomonnaies semblent encore loin de pouvoir concurrencer réellement l’argent liquide.

Le bitcoin pour pallier le manque d’argent liquide dans certains pays ?

Certains pays émergents pourraient « saute » l’étape de la bancarisation en allant directement vers des systèmes de transactions qui ne demandent pas d’infrastructures importantes. En effet, il existe des pays où l’on trouve difficilement des liquidités : il n’y a pas assez d’argent en circulation. En utilisant bitcoin, certains états pourraient aussi se libérer de l’injustice des devises imposées. C’est le cas pour la Centrafrique qui souhaite pouvoir contourner les frais arbitraires du franc CFA, très désavantageux. Le bitcoin peut même s’utiliser sans internet, avec un simple téléphone portable : une aubaine pour des populations qui ne sont pas forcément bien équipées et connectées. Plus généralement, on devrait assister à une concurrence entre les différentes CBDC des états. Avec l’espoir (ou la crainte) que l’hégémonie du dollar américain soit contesté dans ce nouvel environnement fiduciaire digital.

« Ceci ne tuera pas cela » : l’argent (numérique) ne tuera pas non plus le cash

La dématérialisation des échanges est un processus qui a commencé il y a au moins 4 000 ans. En effet, on peut considérer l’or comme une forme de dématérialisation du troc. Par la suite, le billet de banque a progressivement pris le rôle transactionnel de l’or, mais sans pour autant le faire disparaître. L’or est toujours cette « relique barbare », comme le qualifiait Keynes : il sert toujours de réserve de valeur. Aujourd’hui le phénomène de la dématérialisation s’accélère avec l’irruption des cartes bancaires, des smartphones (CB dématérialisée) puis dernièrement des cryptos. Mais de la même manière que l’or n’a pas disparu avec les billets de banques, le cash devrait lui aussi rester. En revanche, son usage pourrait changer : perdre son rôle transactionnel pour revenir (comme l’or) à une réserve de valeur. Un moyen de paiement disponible immédiatement et sans intermédiaire. Une sorte de monnaie « sécurité ».

Car au regard de l’histoire, une technologie (financière ou non) n’en chasse pas une autre : elle l’enchâsse plutôt. Le courrier, le téléphone ou la radio n’ont pas disparu. L’argent liquide ne devrait pas faire exception à la règle. Ce discours de la disparition est toutefois lié à une inquiétude légitime : perdre toute possibilité d’intimité et de vie privée dans les transactions du quotidien.

Pas besoin que le cash disparaisse pour qu’il existe une censure

Dire que le cash va être remplacé par des monnaies de banques centrales ou des cryptos est donc plutôt ambitieux, même si rien n’est jamais acquis. Car si les institutions défendent le cash, les politiques publiques modèrent son utilisation. En France par exemple, il est illégal de payer un montant de plus de 1000 € en espèces. Au-delà d’un certain montant, il faut d’ailleurs justifier les retraits ou les dépôts en liquide. On ne peut pas vraiment dire que notre société encourage le cash. Au contraire même, la dématérialisation est au cœur de la doctrine française. Un décalage entre discours et réalité qui peut étonner, voire alerter.

Conclusion

- Les innombrables qualités de l’argent liquide (gratuit, simple, résilient, symbole commun fort) le rendent très solide.

- Le cash tel qu’on le connaît (billets et pièces) ne va pas disparaître. Il va muter, se transformer et changer d’usage. Ce qui est déjà une révolution en soi.

- Si toutefois le cash doit décliner, ce ne sera pas du seul ressort des cryptos ou des CBDC mais bien d’un changement amorcé depuis longtemps via les paiements (carte bancaire, etc).

- Les monnaies digitales de banques centrales ne font pas directement concurrence au cash. Elles jouent pour l’instant sur un autre tableau.

- Le bitcoin et les autres cryptos n’ont pas encore la force pour faire de l’ombre aux espèces dans leur rôle transactionnel.

- Le cash pourrait cependant être relégué à un rôle plus secondaire, moins transactionnel, davantage tourné vers son rôle de réserve de valeur (actif tangible). La menace pour la confidentialité des transactions est une possibilité qui reste pour l’instant assez lointaine.

- Cette éventualité pose néanmoins de vraies questions en matière de vie privée et de censure.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

A

A

Les cryptomonnaies et le bitcoin constituent un phénomène culturel et politique à part entière. Du mouvement cypherpunk en passant par le crypto-art, je documente ces tendances qui repoussent toujours plus loin les frontières de l’économie traditionnelle.

DISCLAIMER

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.