Guide complet sur les impôts des cryptomonnaies en France 2024

À mesure que le marché des cryptomonnaies se développe, les règles fiscales qui l’encadrent en France continuent d’évoluer, posant un défi constant pour les investisseurs et les traders. Chaque année apporte son lot de nouveautés législatives, rendant la conformité fiscale de plus en plus complexe. Face à ces changements constants, il peut être difficile pour les investisseurs de se conformer aux règles fiscales en vigueur. Ce guide complet sur les impôts des cryptomonnaies en France pour 2024 offre une exploration claire et détaillée des dernières règles en vigueur, visant à simplifier ces complexités pour tous les acteurs du marché.

Compréhension de la fiscalité des cryptomonnaies

Dans un environnement réglementaire en constante évolution, comme celui des cryptos, la compréhension des bases de la fiscalité permet de se préparer à toutes les implications financières. Voici une exploration détaillée des aspects fondamentaux de la taxation des cryptomonnaies.

Pourquoi les cryptomonnaies sont-elles taxées ?

Les cryptomonnaies sont taxées en France pour plusieurs raisons importantes. Premièrement, l’État vise à intégrer ces actifs numériques dans le système fiscal existant pour garantir une équité entre les transactions financières traditionnelles et numériques. Cela permet de réguler le marché et de sécuriser les investissements des particuliers.

Deuxièmement, la taxation des cryptomonnaies représente une source de revenus fiscaux non négligeable pour l’État, ce qui contribue au budget national et finance divers services publics. Enfin, taxer ces transactions aide à combattre la fraude fiscale et le blanchiment d’argent, en imposant des déclarations et des traçabilités sur les opérations importantes.

Évolution de la fiscalité crypto en France

Depuis le début de l’année 2023, la fiscalité française concernant les cryptomonnaies a connu d’importantes modifications, influençant tant les professionnels que les particuliers dans leurs activités de cession d’actifs numériques. Ces changements, destinés à simplifier et à mieux encadrer le traitement fiscal des transactions en cryptomonnaies, témoignent de l’adaptation du cadre légal aux évolutions du marché numérique.

Pour les professionnels, la réforme a introduit un changement majeur dans la classification des gains réalisés à partir de cryptomonnaies. Alors que ces plus-values étaient précédemment taxées sous le régime des bénéfices industriels et commerciaux (BIC), elles relèvent désormais du régime des bénéfices non commerciaux (BNC), selon l’article 70 de la loi de finances pour 2022. Ce basculement a pour but de mieux aligner la nature des gains obtenus par des activités professionnelles non commerciales, telles que le trading ou le conseil en cryptomonnaies, avec le système fiscal approprié.

Du côté des particuliers, la loi a clarifié et étoffé les règles d’imposition des plus-values. Les personnes physiques fiscalement domiciliées en France sont assujetties à l’impôt sur le revenu pour toute cession d’actifs numériques au-delà de 305 euros, conformément à l’article 150 VH bis du code général des impôts. En dessous de ce seuil, les plus-values sont exonérées.

Pour les transactions excédant cette limite, les particuliers peuvent désormais choisir entre deux régimes fiscaux : le Prélèvement forfaitaire unique (PFU), fixé à 30%, qui combine un impôt sur le revenu forfaitaire de 12,8% et des prélèvements sociaux de 17,2%, ou le barème progressif de l’impôt sur le revenu. Cette option offre une flexibilité accrue, permettant aux contribuables de sélectionner le régime le plus favorable selon leur situation fiscale globale.

Principes fondamentaux des impôts crypto

Les principes fondamentaux de l’imposition des cryptomonnaies en France se concentrent sur la taxation des plus-values générées par la vente ou l’échange de ces actifs numériques. Ces plus-values sont calculées en fonction de la différence entre le prix d’achat initial et le prix de vente final. Pour garantir la conformité fiscale, chaque transaction doit être précisément documentée. Ce cadre réglementaire assure une intégration transparente des cryptomonnaies dans le système fiscal, facilitant ainsi les démarches administratives pour les investisseurs tout en promouvant une fiscalité équitable.

Impôts sur les conversions crypto-fiat et les achats

La fiscalité des conversions entre cryptomonnaies et monnaies fiduciaires, ainsi que les achats réalisés avec des cryptomonnaies, est un aspect crucial de la gestion financière pour les investisseurs en France. Ce secteur, encadré par des réglementations précises, subit des évolutions constantes visant à simplifier les processus et à offrir plus de flexibilité aux contribuables.

Explications de la flat tax et les exemptions

La flat tax, instaurée pour les transactions en cryptomonnaies, simplifie considérablement l’imposition des plus-values. Fixée à un taux global de 30%, cette taxe combine l’impôt sur le revenu et les prélèvements sociaux, permettant une gestion fiscale plus aisée pour les investisseurs. Une caractéristique notable de ce système est son applicabilité universelle sur toutes les plus-values crypto, à l’exception des transactions dont le total annuel ne dépasse pas 305 euros. Pour ces petites transactions, une exemption complète est accordée, favorisant ainsi les petits investisseurs et les usages occasionnels des cryptomonnaies.

Modifications législatives en 2024

De nouvelles modifications législatives ont été mises en place en 2024 pour mieux répondre aux besoins des contribuables utilisant des cryptomonnaies. Ces changements législatifs visent à renforcer la clarté et la prévisibilité du régime fiscal appliqué à ces actifs. Une des modifications les plus significatives a été l’introduction d’une option permettant aux investisseurs de choisir, sous certaines conditions, entre la flat tax et le barème progressif de l’impôt sur le revenu pour leurs déclarations de plus-values. Cette flexibilité additionnelle permet aux investisseurs de choisir le régime fiscal qui correspond le mieux à leur situation financière personnelle, optimisant ainsi leur charge fiscale en fonction de leurs revenus globaux et de leur planification fiscale à long terme.

La récente adaptation de la législation fiscale française concernant les cryptomonnaies a introduit un cadre simplifié pour les particuliers investissant dans ces actifs numériques. Désormais, tous sont systématiquement classifiés comme investisseurs non professionnels. Cette classification uniforme simplifie considérablement l’approche fiscale, rendant le Prélèvement forfaitaire unique (PFU) applicable par défaut à toutes les transactions réalisant des plus-values. Les investisseurs ont cependant la possibilité d’opter pour le barème progressif de l’impôt sur le revenu si cela s’avère plus avantageux pour leur situation fiscale spécifique.

Procédures de déclaration des cryptomonnaies

Le processus de déclaration des cryptomonnaies en France comporte plusieurs étapes. Tout d’abord, vous devez déclarer vos comptes sur des exchanges crypto comme des comptes à l’étranger via le formulaire 3916-bis. Ensuite, chaque cession imposable doit être déclarée individuellement à travers le formulaire 2086.

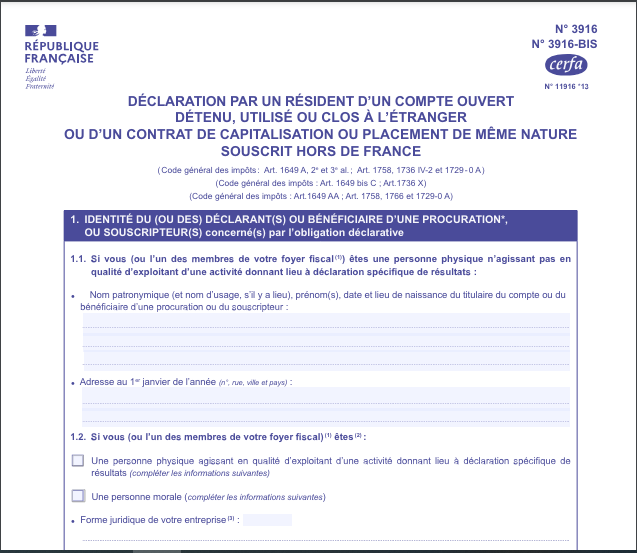

Formulaire 3916-bis : déclaration des comptes d’actifs numériques à l’étranger

- Étape 1 : Identification du déclarant

À cette première étape, vous devez renseigner vos informations personnelles. Il s’agit ici de spécifier :

Nom et prénoms : Entrez votre nom complet, en incluant le nom d’usage si applicable.

Date et lieu de naissance : Indiquez ces informations telles qu’enregistrées à l’état civil.

Adresse au 1er janvier de l’année en cours : Renseignez l’adresse complète où vous résidiez au début de l’année fiscale.

- Étape 2 : Nature du compte

Vous devez ici préciser le type de compte que vous déclarez :

Cochez la case correspondant à « Compte d’actifs numériques » pour indiquer que le compte concerné est utilisé pour la gestion de cryptomonnaies.

- Étape 3 : Informations sur le compte d’actifs numériques

Dans cette partie du formulaire, il est demandé de détailler les informations du compte de cryptomonnaies :

Numéro de compte ou e-mail : Entrez l’identifiant utilisé pour l’ouverture du compte.

Date d’ouverture et de clôture : Précisez ces dates, format jour/mois/année.

Nom et adresse de l’organisme gestionnaire (PSAN) : Mentionnez le nom du prestataire de services sur actifs numériques ainsi que son adresse complète et, le cas échéant, l’URL du site web.

- Étape 4 : Modalités de détention

Indiquez votre statut par rapport au compte :

Confirmez si vous êtes « Titulaire en propre du compte d’actifs numériques à l’étranger » ou bénéficiaire d’une procuration.

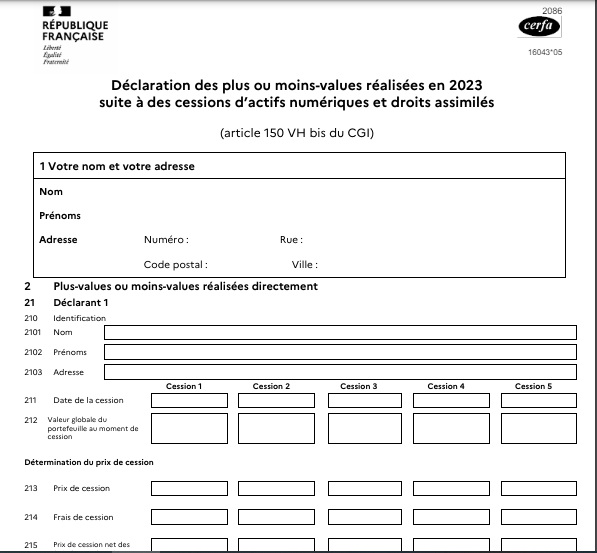

Formulaire 2086 : déclaration des plus-values de cryptomonnaies

- Étape 1 : Informations personnelles

Commencez par saisir vos informations de base :

Nom et prénoms : Comme enregistrés officiellement.

Adresse complète : Numéro, rue, code postal et ville.

- Étape 2 : Détail des cessions

Pour chaque transaction de cryptomonnaies ayant entraîné une plus-value ou une moins-value, vous devez respecter la procédure suivante :

Date de la cession : Indiquez quand la vente ou l’échange a eu lieu.

Valeur globale du portefeuille au moment de la cession : Estimez la valeur totale des actifs juste avant la cession.

- Étape 3 : Détermination du prix de cession

Il s’agit de calculer le montant effectif reçu après les transactions :

Prix de cession : Montant total obtenu de la vente ou échange.

Frais de cession : Frais associés à la transaction.

Prix de cession net : Prix de cession moins les frais.

- Étape 4 : Prix total d’acquisition

Calculez le coût total des cryptomonnaies cédées :

Prix total d’acquisition : Combien avez-vous initialement payé pour les actifs ?

Modifications pour soultes et autres ajustements : Ajustez pour les soultes reçues ou versées durant les échanges précédents.

- Étape 5 : Plus-values et moins-values

Déterminez le gain ou la perte nette :

Calculez la plus-value ou la moins-value : Soustrayez le prix total d’acquisition net du prix de cession net.

- Étape 6 : Récapitulatif et déclaration finale

Totalisez toutes vos plus-values et moins-values :

Totalisez et reportez : Additionnez toutes vos plus-values et moins-values pour les reporter sur la déclaration principale de revenus (2042 C).

Si vos transactions dépassent 305 €, elles sont imposables. N’oubliez pas de cocher la case pour le choix du barème si vous optez pour l’imposition au barème progressif de l’impôt sur le revenu.

Pour ceux qui trouvent la procédure de déclaration des comptes et des plus-values de cryptomonnaies trop complexe, il existe des solutions en ligne qui peuvent simplifier considérablement le processus. De nombreux services en ligne offrent une assistance étape par étape pour remplir correctement les formulaires requis, en s’assurant que toutes les informations sont précises et conformes aux exigences fiscales. Ces plateformes peuvent également aider à calculer les plus-values et à optimiser les déclarations pour bénéficier des meilleures options fiscales disponibles.

Calcul des plus-values et des impôts

Le calcul des plus-values et des moins-values sur les transactions de cryptomonnaies est crucial pour la déclaration fiscale. Voici un tutoriel détaillé, étape par étape, avec des exemples concrets pour vous aider à comprendre et à calculer correctement vos gains ou pertes fiscales.

Exemple de cession totale

Situation : Vous achetez 1 ether (ETH) à 2 000 € et le vendez plus tard à 3 000 €.

Étapes de calcul :

Prix d’acquisition : Le coût initial de l’ETH est de 2 000 €.

Prix de cession : Le montant de vente de l’ETH est de 3 000 €.

Calcul de la plus-value : La plus-value est obtenue en soustrayant le prix d’acquisition du prix de cession (3 000 € – 2 000 € = 1 000 €).

La plus-value réalisée est de 1 000 €, et elle sera soumise au prélèvement forfaitaire unique (PFU) de 30% ou intégrée à votre revenu imposable.

Exemple de cession partielle

Situation : Vous possédez 3 Litecoins (LTC) achetés pour un total de 600 € (200 € chacun). Vous avez décidé de vendre 1 LTC quand la valeur de l’actif a atteint 300 €.

Étapes de calcul :

Prix total d’acquisition des LTC : 600 € pour 3 LTC.

Prix de cession de 1 LTC : 300 €.

Coût d’acquisition proportionnel pour 1 LTC : Divisez le prix total d’acquisition par le nombre de LTC (600 € / 3 = 200 € par LTC).

Calcul de la plus-value : Soustrayez le coût d’acquisition du LTC vendu du prix de cession (300 € – 200 € = 100 €).

La vente de ce seul LTC génère une plus-value de 100 €, qui sera également soumise au PFU de 30% ou intégrée à votre revenu imposable selon votre choix.

Traitement des moins-values

Les moins-values réalisées sur d’autres transactions de cryptomonnaies peuvent être déduites des plus-values accumulées au cours de la même année fiscale. Par exemple, si vous réalisez une moins-value de 200 € sur une autre transaction, vous pouvez déduire ce montant de la plus-value totale calculée précédemment, réduisant ainsi votre charge fiscale. Notez cependant que les moins-values ne sont pas reportables sur les années suivantes.

Cas spécifiques et fiscalité internationale des cryptomonnaies

Les règles fiscales des cryptos varient grandement, non seulement à l’échelle internationale, mais aussi selon le type d’opérations réalisées.

Fiscalité des opérations spéciales

Les opérations spéciales en cryptomonnaie, notamment le minage, le staking et les transactions de NFT, sont soumises à des règles fiscales distinctes en France. Chacune de ces activités a ses particularités qui influencent le traitement fiscal applicable.

Minage de cryptomonnaies

Le minage, qui consiste à créer de nouvelles unités de cryptomonnaies, est classé en France sous le régime des bénéfices non commerciaux (BNC) selon l’article 92 du code général des impôts. Cette classification implique que les gains du minage sont imposés en tant que revenus d’activité, et non en tant que plus-values. Selon le BOI-BNC-CHAMP-10-10-20-40, la valeur d’acquisition des cryptomonnaies minées est considérée comme nulle si elles sont attribuées gratuitement, simplifiant ainsi la déclaration de ces revenus. Les mineurs doivent donc déclarer les cryptomonnaies obtenues comme BNC au moment de leur création.

Staking de cryptomonnaies

Le staking est également soumis au régime des BNC. Les cryptomonnaies gagnées via staking sont imposées au moment de leur acquisition et, en cas de vente, les gains sont soumis à la flat tax de 30%. Il est important de noter que si ces récompenses ne sont pas immédiatement vendues, elles sont considérées comme acquises à titre gratuit, et leur valeur initiale est donc nulle jusqu’à leur cession.

Transactions de NFT

La fiscalité des NFT dépend de la nature de l’actif. Si un NFT est considéré comme un actif numérique, les transactions sont susceptibles d’être taxées sous le régime des plus-values sur actifs numériques (PVAN), avec une imposition de 30% lors de conversions en monnaie fiduciaire, tout en bénéficiant d’un sursis d’imposition lors d’échanges entre actifs numériques. Si les NFT sont échangés contre des cryptomonnaies, la plus-value réalisée sur la cryptomonnaie doit être déclarée, et les règles applicables dépendent de la nature du NFT et du type de transaction réalisée. D’autres règles spécifiques s’appliquent aux airdrops de NFT et les investisseurs se doivent de les maîtriser afin de bien gérer la fiscalité de ces actifs.

Comparaison internationale de la fiscalité crypto

La fiscalité des cryptomonnaies est loin d’être uniforme à travers le monde. Les pays adoptent des cadres fiscaux variés pour attirer les investisseurs et les entreprises spécialisées dans ce domaine.

Exemptions et régimes favorables

Des pays comme l’Allemagne, le Portugal, la Suisse et la Belgique offrent des environnements fiscaux particulièrement favorables pour les activités liées aux cryptomonnaies. Ces pays ont mis en place des politiques d’exonération totale des plus-values pour les particuliers sous certaines conditions, favorisant ainsi l’investissement et la conservation à long terme de ces actifs. Ces cadres encouragent non seulement l’investissement local, mais attirent également des capitaux étrangers.

Harmonisation européenne

Cependant, l’harmonisation des réglementations fiscales au niveau européen est en cours avec l’introduction du règlement MiCA. Ce règlement, qui sera pleinement applicable à partir du 30 décembre 2024, vise à standardiser les règles concernant les marchés de cryptoactifs au sein de l’Union européenne. Ce changement majeur pourrait réduire les disparités fiscales entre les États membres, rendant ainsi le paysage fiscal européen moins fragmenté.

Stratégies d’optimisation fiscale pour cryptomonnaies

Des stratégies efficaces peuvent aider à minimiser les impôts, optimiser la comptabilité des transactions et éviter les erreurs coûteuses ou les pénalités. Tour d’horizon de ces stratégies.

Conseils pour minimiser les impôts sur les cryptos

Pour réduire légalement l’exposition fiscale liée aux cryptomonnaies, il est important de comprendre et d’utiliser astucieusement les règles fiscales en vigueur. Premièrement, l’optimisation peut commencer par la sélection du moment approprié pour réaliser les gains ou les pertes. Vendre des actifs crypto dans une année où vous avez des revenus plus bas pourrait vous positionner dans une tranche d’imposition inférieure, réduisant ainsi l’impôt sur les gains en capital.

Deuxièmement, la méthode de comptabilisation des coûts peut influencer le montant des gains en capital déclarés. Choisir la méthode qui convient le mieux à votre situation fiscale peut minimiser vos impôts.

Troisièmement, il est possible de compenser les gains avec des pertes de cryptomonnaies, une stratégie connue sous le nom de « harvesting tax losses ». En vendant des actifs qui sont en perte, vous pouvez compenser les gains réalisés sur d’autres ventes, diminuant ainsi votre charge fiscale globale.

Importance de la comptabilité dans les transactions crypto

Une comptabilité rigoureuse est indispensable pour gérer efficacement les obligations fiscales des transactions en cryptomonnaie. Un suivi précis de chaque transaction, incluant la date, le montant en monnaie fiduciaire, les frais de transaction et le prix d’achat initial, est requis. Ces informations sont nécessaires pour calculer avec exactitude les plus-values ou les moins-values réalisées. L’utilisation de logiciels de comptabilité spécialisés dans les cryptomonnaies peut grandement faciliter ce processus en automatisant la collecte et l’analyse des données. Ces outils permettent non seulement de suivre les prix en temps réel, mais aussi d’intégrer des rapports fiscaux personnalisés qui respectent les exigences locales. En outre, une bonne gestion comptable aide à préparer des rapports détaillés pour les audits et assure la conformité continue avec les réglementations fiscales changeantes.

Éviter les erreurs et pénalités

La complexité de la fiscalité des cryptomonnaies peut entraîner des erreurs coûteuses. Plusieurs astuces aident à éviter ces erreurs. Le recours à des consultants fiscaux ou à des services professionnels est une bonne option, surtout pour les cas complexes ou les portefeuilles importants. Ces experts peuvent fournir des conseils précis, préparer des déclarations fiscales et s’assurer que toutes les déductions et tous les crédits sont correctement appliqués.

De plus, des plateformes professionnelles offrent souvent des outils de vérification et de simulation fiscale, aidant ainsi à prévoir les implications fiscales des différentes stratégies de trading ou d’investissement. Le recours à ces services professionnels peut réduire le risque d’erreurs et, par conséquent, de pénalités, tout en optimisant la charge fiscale globale.

Conclusion

La réussite de la déclaration des cryptomonnaies demande diligence et expertise. En maîtrisant les détails des réglementations fiscales et en adoptant des stratégies d’optimisation adéquates, vous pouvez non seulement vous conformer efficacement aux exigences légales, mais également tirer le meilleur parti de vos investissements en cryptomonnaie. Restez proactif, consultez régulièrement des experts et utilisez des outils appropriés pour rester à l’avant-garde dans ce domaine en constante évolution.

En France, vous êtes imposable sur les cryptomonnaies dès que vous réalisez des transactions entraînant des plus-values, généralement au moment de la vente ou de l’échange des actifs.

L’impôt sur les cryptomonnaies est calculé en soustrayant le prix d’acquisition du prix de cession, puis en appliquant le taux d’imposition approprié, comme la flat tax de 30% ou le barème progressif de l’impôt sur le revenu. Il est important de tenir un registre précis de toutes les transactions pour faciliter le calcul.

En France, les cryptomonnaies sont soumises à différentes formes de taxation selon leur utilisation et le statut fiscal du détenteur. Les plus-values réalisées lors de la vente ou de l’échange de cryptomonnaies sont soumises à l’impôt sur le revenu ou à la flat tax, tandis que les revenus du minage ou du staking sont traités comme des bénéfices non commerciaux.

Cette année, la saison fiscale en France a débuté le 11 avril 2024. Les détenteurs de comptes de cryptomonnaies doivent faire leur déclaration en format papier au plus tard le 20 mai 2024 à 23h59. Ces dates peuvent varier d’une année à l’autre. Il est recommandé de consulter régulièrement le site officiel de l’administration fiscale pour obtenir les informations les plus à jour.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Diplômé de Sciences Po Toulouse et titulaire d'une certification consultant blockchain délivrée par Alyra, j'ai rejoint l'aventure Cointribune en 2019. Convaincu du potentiel de la blockchain pour transformer de nombreux secteurs de l'économie, j'ai pris l'engagement de sensibiliser et d'informer le grand public sur cet écosystème en constante évolution. Mon objectif est de permettre à chacun de mieux comprendre la blockchain et de saisir les opportunités qu'elle offre. Je m'efforce chaque jour de fournir une analyse objective de l'actualité, de décrypter les tendances du marché, de relayer les dernières innovations technologiques et de mettre en perspective les enjeux économiques et sociétaux de cette révolution en marche.

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.