Over 100 countries worldwide are exploring CBDCs right now.

— Carl ₿ MENGER ⚡️🇸🇻 (@CarlBMenger) December 6, 2022

Thank Satoshi for #Bitcoin , who has gifted us with a decentralised alternative 🧡 pic.twitter.com/LEq9I9HlU1

A

A

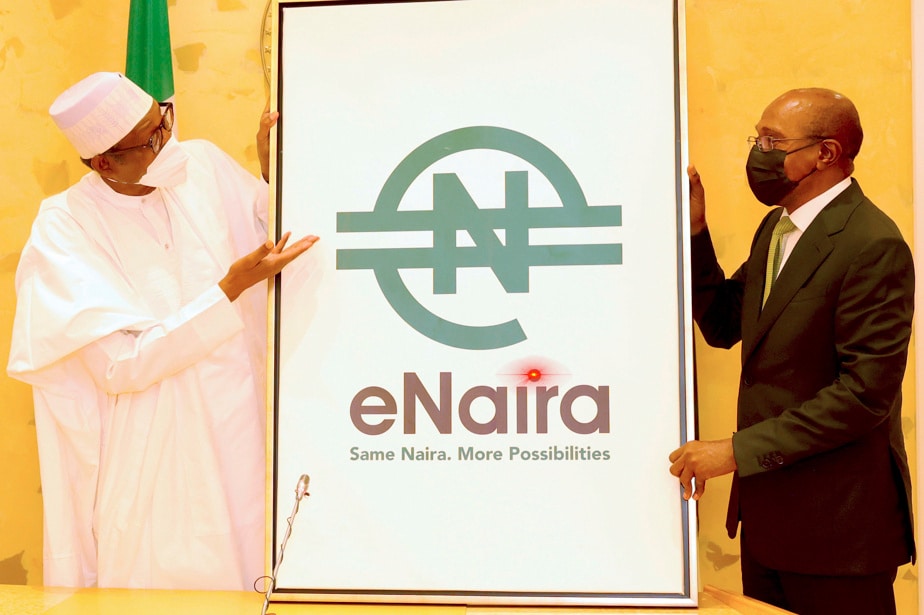

L'échec retentissant de la CBDC au Nigeria

ven 09 Déc 2022 ▪

8

min de lecture ▪ par

La CBDC fait un tel bide que la Banque centrale du Nigeria veut la populariser par la force. L’un des objectifs affichés est de ralentir l’inflation…

225 $ max, sauf si vous utilisez la CBDC

À partir du 9 janvier, les retraits journaliers ne pourront plus dépasser 20 000 nairas, soit environ 45 dollars. En outre, le plafond hebdomadaire passera de 338 $ à 225 $.

Cette limite vise à promouvoir l’utilisation de la CBDC, l’eNaira, nouveau jalon de la politique de « cashless society » initiée en 2012 dans ce pays le plus peuplé d’Afrique.

Au moins, le véritable objectif de la CBDC est clairement assumé : mettre fin au cash !

Arise News s’est rendu dans les rues d’Abuja pour recueillir les réactions des nigérians :

« C’est inhumain. Ça ne marchera pas. Ils ne vivent pas parmi nous. Ils sont complètement hors sol. Ici, sur terre, ça ne marchera pas, ce n’est pas possible. »

« Dans cette économie, la plupart des gens commercent en espèces. La plupart ne veulent pas de ce changement. »

« La vérité est que cette politique vise à réduire la quantité d’argent en circulation pour réduire l’inflation. »

Cette dernière déclaration est confirmée par le directeur de la supervision bancaire Haruna Mustafa qui s’exprimait sur le plateau d’Arise News :

« L’inflation est à un niveau inquiétant [21 %]. Ces actions singulières [limites de retraits] vont nous permettre de maitriser l’inflation. »

L’autre raison assumée est donc de forcer les nigérians à payer via des app bancaires mobiles, des cartes bancaires ou la CBDC eNaira…

Problème, seulement 12 % de la population nigériane bénéficie d’un Internet de qualité. L’Alliance for Affordable Internet affirme que seulement 6,6 % de la population rurale et 16,4 % de la population urbaine bénéficie d’un bon service Internet…

Rationnement vs inflation

En somme, ces limites de retrait sont un rationnement déguisé. Elles visent à réduire la consommation de millions de nigérians vivant dans des régions où les commerçants sont peu équipés en terminaux de paiement.

Une autre motivation est évidemment de pouvoir ponctionner des frais sur chaque transaction. Visa et Mastercard pèsent à eux deux plus de 700 milliards de dollars en bourse. Peu étonnant vu que ce duopole ponctionne entre 0.5 % et 3 % sur chaque transaction !

Sans parler des données personnelles. Les historiques de transactions sont des données précieuses. Surtout si le but est in fine de profiler la population pour instaurer un crédit social à la chinoise.

Le Nigeria dispose déjà d’un système d’identité numérique : le National Identity Numbers (NINS). Ce système permettant de mettre un nom sur chaque transaction a été financé par la Banque mondiale, l’UE et l’Agence française de développement.

Heureusement, la population boude l’eNaira. Bloomberg rapporte qu’à peine 0,5 % de la population l’utiliserait. Un total de 8 milliards de eNairas (700 000 transactions) ont été échangés depuis son lancement en octobre 2021.

Soit environ 18,2 millions de dollars pour un pays de 211 millions d’habitants. C’est ridicule, surtout quand on compare avec le bitcoin.

Cointelegraph révélait en avril que plus de 17 millions de nigérians y auraient alloué plus de la moitié de leur épargne. Le volume de transactions en BTC atteint plus de 30 millions de dollars par mois, notamment grâce aux sites P2P de Paxful et Localbitcoins.

Souviens-toi du fiasco indien

Plus de 100 banques centrales planchent actuellement sur des CBDC. La plus grande économie d’Afrique est utilisée comme cobaye.

Et le fait est que les choses ne se passent pas comme prévu. Le Nigeria affiche en effet le onzième taux de pénétration du bitcoin le plus élevé au monde.

Face à cette humiliation, la banque centrale se retrouve obligée de tenter un coup de force à l’indienne. Les billets de 200, 500 et 1 000 nairas seront renouvelés d’ici fin janvier 2023. Le but de la manœuvre est de rapatrier les billets qui se trouvent actuellement à 85 % hors des banques.

L’Inde s’était prêtée à la même expérience en 2016 pour forcer les Indiens et les commerces à se numériser. Mais cinq ans après cette démonétisation chaotique qui couta 2 % de croissance, le cash est toujours roi.

D’après la Reserve Bank of India, la quantité de cash détenue par les Indiens a bondi de 57 % entre novembre 2016 et octobre 2021. Le nombre de paiements numériques a toutefois aussi progressé, de plus de 170 %.

Cependant, plus de 90 % des ménages indiens vivent avec un revenu mensuel inférieur à 15 000 roupies (180 euros). Ces petits revenus sont en grande partie gagnés et dépensés en espèces. Pousser de force cette partie de l’économie vers le numérique n’a guère de sens.

À moins que le but soit de déployer un système de contrôle et de surveillance total…

Ethereum = CBDC ?

L’échec de la CBDC au Nigeria aurait dû inciter nombre de banques centrales à jeter l’éponge. Et pourtant, l’Inde est de retour à la charge avec le lancement d’une phase test de l’e-Rupee. Ce sera bientôt le cas au Japon, et gageons que Christine Lagarde trépigne d’impatience.

Des projets de CBDC sont en cours à peu près partout sous l’égide de la banque des règlements internationaux. La banque bâloise a bien l’intention de noyauter toutes les transactions internationales et devenir le SWIFT de la CBDC.

Remercions Satoshi pour le #bitcoin, qui nous a offert une alternative décentralisée. »

Les CBDC sont une menace pour la liberté car elles seront des « monnaies » programmables et donc conditionnées.

Voici les propos de Bo Li, un ponte du FMI, que nous rapportions le mois dernier dans cet article :

« Les agences gouvernementales et le secteur privé peuvent programmer la CBDC via des smart contrats permettant par exemple le paiement d’aides sociales comme des bons alimentaires. La programmabilité de la CBDC permet de cibler précisément qui peut l’utiliser et comment. Cet argent pourrait par exemple être seulement dépensé pour des denrées alimentaires. »

En parlant de smart contract, il semblerait que la banque centrale norvégienne ait jeté son dévolu sur l’Ethereum. Toute l’infrastructure de son prototype de CBDC se base entièrement sur son code.

Outre les smart contracts, la banque norvégienne teste l’outil de surveillanceBlockScout ainsi que des technologies d’identification. Voici ce que nous pouvons lire à propos de la CBDC sur le site de la Norges Bank :

« Compte tenu de la technologie actuelle, un wallet sur smartphone est la meilleure option. Cependant, il devrait également être possible de payer à l’aide d’une carte. Des solutions sont par ailleurs en cours d’élaboration pour les paiements sans équipement physique. Les utilisateurs pourraient effectuer des paiements en s’identifiant via la biométrie, l’intelligence artificielle et d’autres technologies [reconnaissance faciale, scan de l’iris, etc.] »

La CBDC est la pièce maitresse d’un système totalitaire similaire à ce que le Parti communiste chinois essaie de mettre en place. Une société de surveillance totale régie par un crédit social. Pour les anglophiles, voici le scénario qui se dessine :

Le bitcoin est le bouclier de la liberté face à la fin du cash et le totalitarisme. Il l’emportera partout où l’on essayera de forcer la population avec une monnaie dystopique.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

A

A

Reporting on Bitcoin and geopolitics.

DISCLAIMER

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.