Les traders parient sur un pivot de la FED

Tout le monde attend impatiemment que la FED (banque centrale américaine) commence à abaisser ses taux. C’est d’ailleurs ce que les traders sont en train de parier. Cela dit, est-ce qu’on peut s’attendre à un pivot prochainement ? Quelles sont les conséquences qui peuvent être reliées à un pivot ? C’est ici que nous allons voir ensemble ces détails.

Que signifie un pivot des banques centrales ?

Avant d’aller plus loin, nous allons d’abord définir le principe d’un pivot. Les taux sont utilisés comme outil par les banques centrales pour gérer la politique monétaire. Celles-ci ont deux mandats principaux : la stabilité des prix et le plein emploi. Elles vont par la suite manœuvrer leur politique monétaire suivant la situation à travers ces deux mandats.

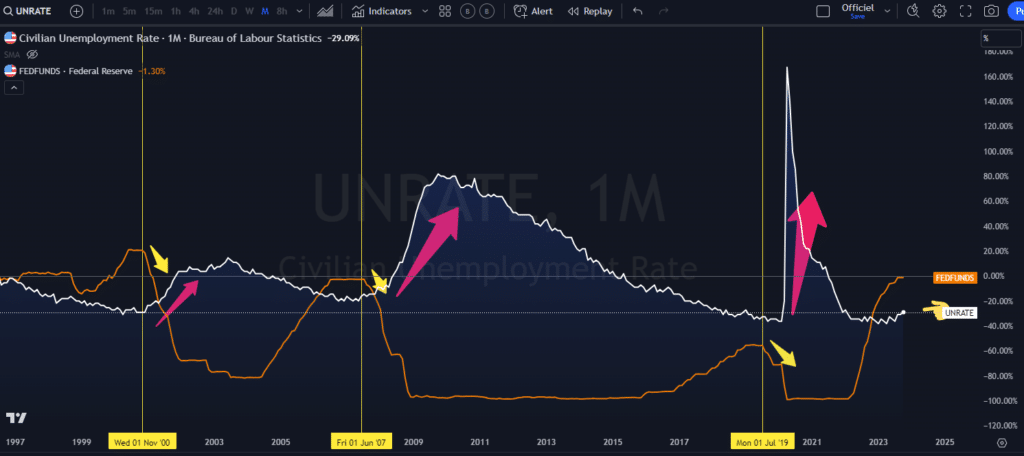

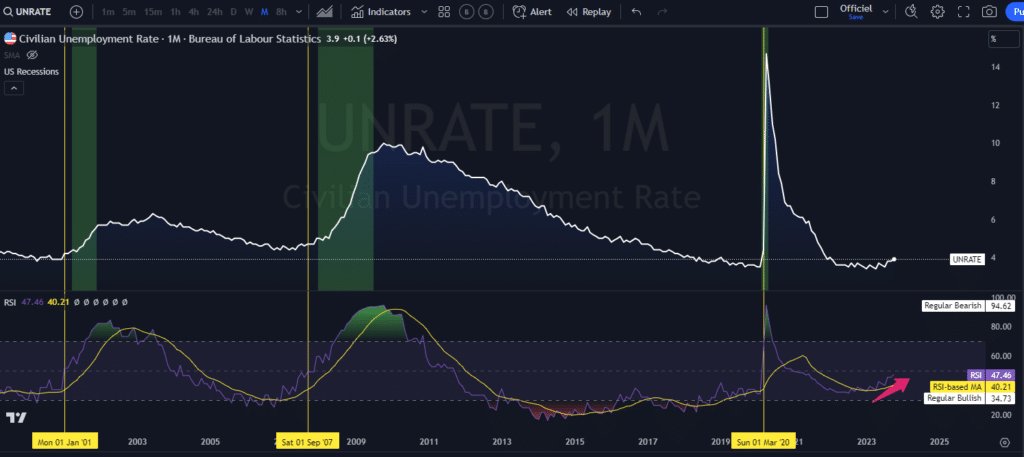

Exemple : lorsque l’inflation est trop élevée, elle va augmenter les taux directeurs afin de ralentir l’inflation. Elle devient dans ce cas moins accommodante. Dans un autre ordre d’idée, lorsque le niveau de chômage augmente ou le niveau d’inflation est trop bas (pression déflationniste), elle va baisser ses taux afin de stimuler la croissance de nouveau. Voici l’exemple de la hausse de chômage et la baisse du taux directeur de la FED :

Dans cette mesure, la banque centrale peut augmenter les taux, baisser les taux (pivot) ou faire une pause. Une pause n’est pas un pivot mais juste un arrêt de hausse de taux pendant un laps de temps. Un pivot est un changement significatif de la politique monétaire.

Dans un autre registre, la banque centrale a d’autres outils comme le programme de resserrement quantitatif et d’assouplissement quantitatif (injection de liquidité) mais nous allons plus focaliser sur les taux dans cet article.

Le pari des traders sur un pivot de la FED

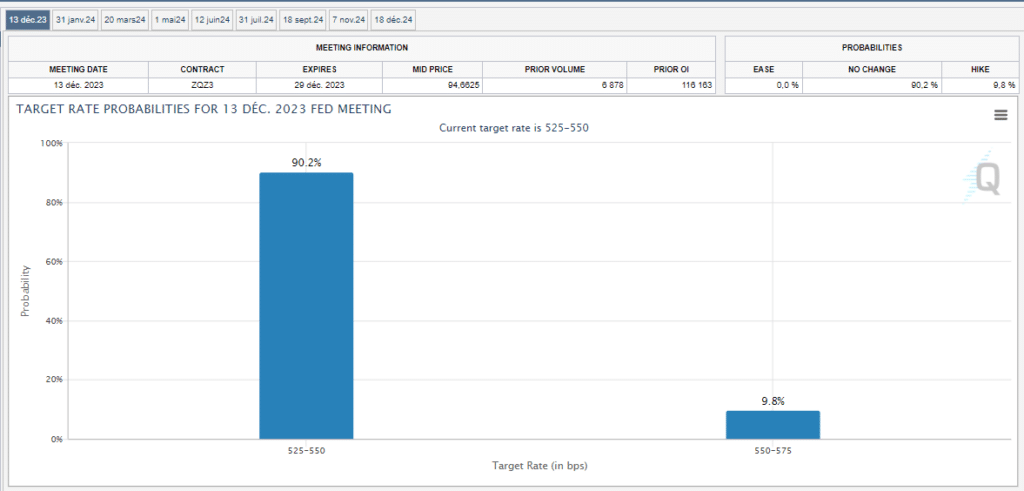

En termes de probabilité, les projections du prochain FOMC (réunion de la FED) sont du côté d’une continuation de pause. D’ailleurs, la banque centrale américaine maintient son taux au même niveau depuis quelques mois, ce qui signifie que nous sommes toujours en “pause”. .

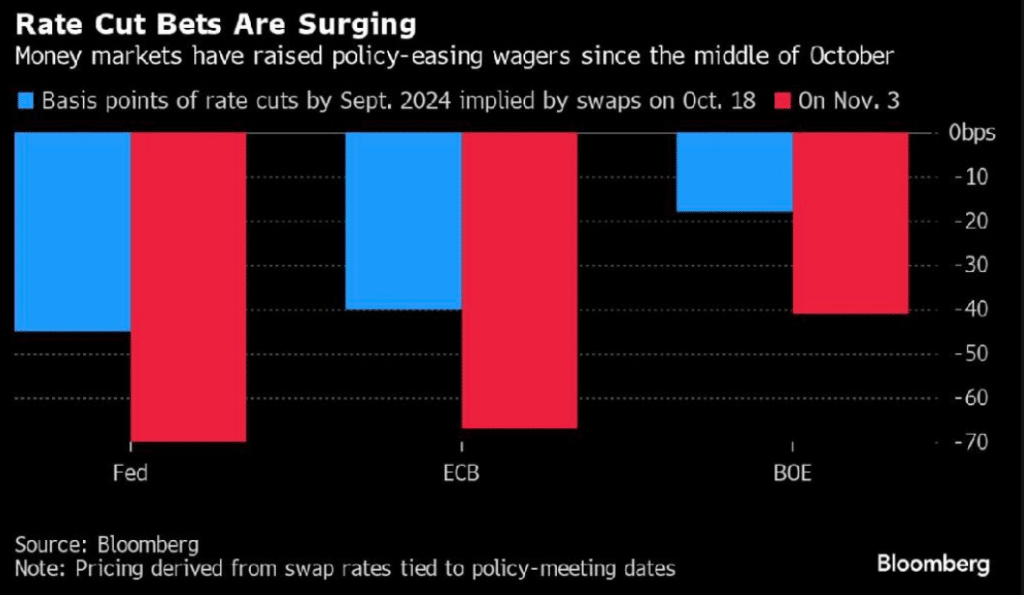

C’est dans cette même dynamique que nous pouvons voir le pari des traders sur un pivot de la FED, mais aussi de la banque centrale Européenne et la banque d’Angleterre. On peut le constater sur le pricing des swaps:

Pourquoi parier sur un pivot ?

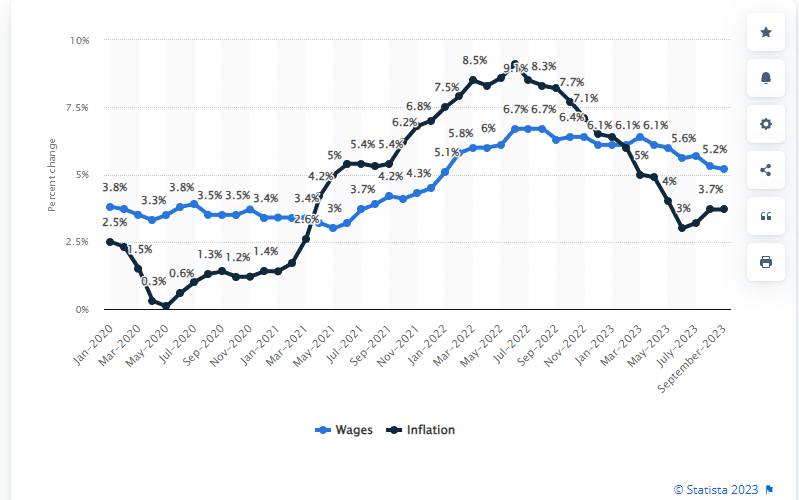

Dans le passé, un pivot qui se traduit par une baisse des taux n’est pas toujours significatif que tout va bien et que nous allons avoir un soft landing (atterrissage en douceur). En règle générale, lorsqu’on parie sur un pivot, c’est qu’on pense que soit l’inflation va baisser vers le niveau cible soutenu par un ralentissement économique ou soit qu’on parie sur une conséquence plus grande du cycle de comme une hausse de chômage. Une hausse du chômage risque de réveiller le deuxième mandat des banques centrales, soit le maintien du plein emploi. Dans le cas présent, on sait que l’inflation reste résiliente à condition que le marché de l’emploi reste résilient. On va dire que la croissance des salaires maintient un certain niveau de vie des consommateurs. Par exemple, la croissance des salaires reste supérieure au niveau d’inflation, ce qui alimente la consommation

Donc, on veut savoir si nous avons une fragilité au niveau du marché de l’emploi qui pourrait à son tour affecter la consommation. Les chiffres du chômage sont passés de 3.4% à 3.9% depuis les derniers plus bas, soit une hausse de 0.5% en l’espace des 6 derniers mois. D’un point de vue technique, cette tendance n’est pas négligeable car on peut voir à travers les indicateurs de momentum une accélération haussière. Dans le passé, on peut voir que chaque accélération a de plus grandes probabilités de précéder une récession :

C’est principalement pour cette raison que les opérateurs commencent à parier sur un pivot pour 2024. Maintenir actuellement des taux élevés permet à la banque centrale de rester restrictive puisque le taux directeur est supérieur au taux d’inflation. Cependant, la FED rappelle souvent dans son discours plutôt hawkish (restrictif) le “higher for longer”, ce qui signifie maintenir les taux élevés pour longtemps. Cela dit, comme la croissance économique reste en mode “ralentissement”, cette capacité à absorber des taux élevés va finir par s’épuiser sans rebond économique. On peut le voir dans le taux de change au niveau du chômage.

La performance des marchés après un pivot

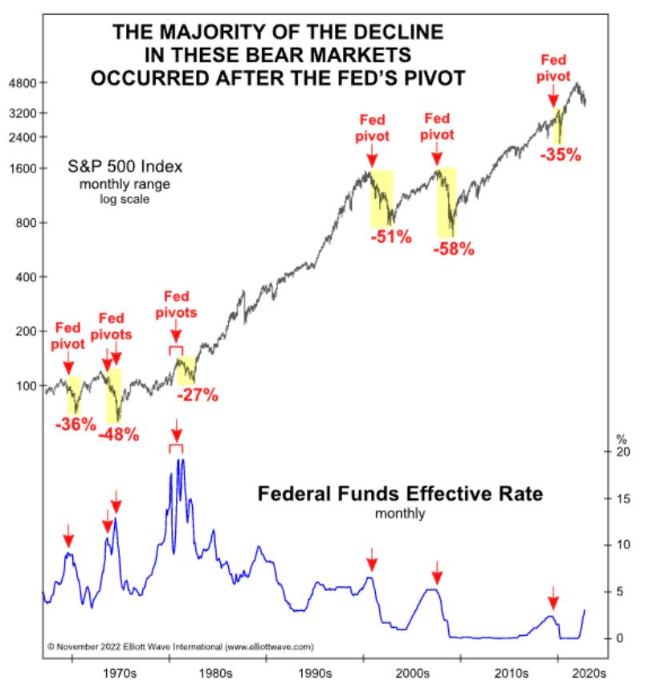

Historiquement, lorsque la FED procède à un pivot, ce n’est pas toujours bon signe pour les marchés financiers. Étant donné qu’il y a une raison sous-jacente à un pivot comme une hausse de chômage ou crise de liquidité ou processus déflationniste, cela peut avoir des répercussions sur les marchés financiers. Voici l’exemple en prenant la variation du S&P500 ainsi que la variation du taux directeur :

Le S&P500, c’est un ensemble de compagnies. C’est l’indice le plus regardé puisqu’il comprend l’ensemble des secteurs. Par conséquent, cela est supposé représenter la santé de l’économie. Même si nous pouvons faire face à des décalages entre les deux, soit entre l’économie et les marchés financiers, cela finit souvent par se rééquilibrer. Par exemple, on sait que les mégas caps qui ont une place importante au sein de l’indice ont pas mal stimulé la performance du S&P500 en 2023. La bourse, c’est avant tout un marché d’offre et de demande et comme les mégas caps détiennent beaucoup de cash, elles ont servi de placement défensif temporairement. D’autres mécanismes peuvent également expliquer les décalages comme le sentiment des opérateurs, la structure et le mode de fonctionnement des produits dérivés sur les options, les flux importants des CTA…

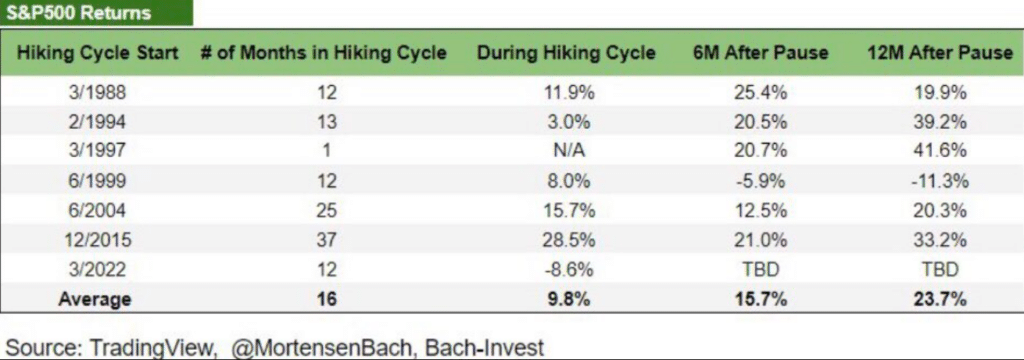

Performance du S&P500 pendant une pause

Par contre, pendant une pause de la banque centrale ou tout simplement l’anticipation d’une pause, les performances des marchés financiers sont encourageantes d’où la performance du premier semestre. Une pause est probable lorsque la banque centrale pense avoir été suffisamment restrictive au niveau de la hausse des taux. La pause lui permet d’attendre et de voir les conséquences souvent en décalées des hausses de taux. Voici l’exemple des performances du S&P500 après une pause :

Les marchés financiers ont tendance à rebondir et réagir positivement dès que les traders parient sur une pause ou une baisse des taux l’année prochaine. Jusque là, nous étions un peu comme dans la dynamique “acheter la rumeur d’un pivot, et vendre la nouvelle d’un pivot”. Cela dit, si les traders parient sur un réel pivot, lorsque le marché va réaliser que ce n’est plus une question de rumeur mais de réalité, il pourrait réagir plus négativement puisque dans le passé, un pivot n’est pas toujours bon signe. Tout va dépendre du marché de l’emploi.

Les risques de récession en 2024 ?

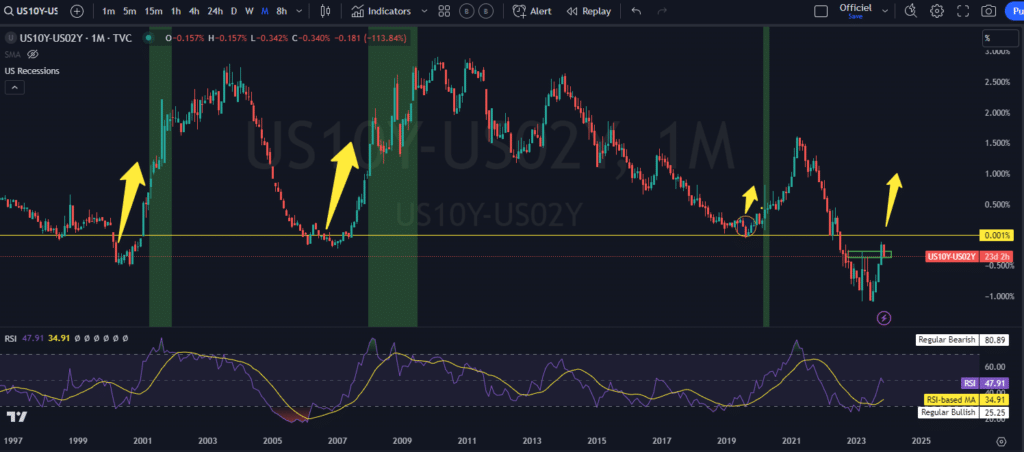

Nous avons plusieurs indicateurs avancés qui mettent en avant une hausse des probabilités de récession. Par exemple, nous avons la courbe des taux inversés. L’inversion elle-même n’est pas le signal le plus dangereux, c’est plutôt lorsqu’elle rebondit après l’inversion que cela devient plus problématique (voir graphique ci-dessous). Voici sur le graphique, le rebond de la courbe depuis cet été. La courbe est proche de repasser en zone positive.

Cela dit, les risques de récession sont très souvent reportés depuis 2022. La croissance des salaires ainsi qu’un marché de l’emploi assez résilient jusque-là ont repoussé ces risques à plus tard. Même si les probabilités restent élevées en théorie si on se base sur les indicateurs avancés, vouloir timer une récession reste assez difficile en pratique.

Conclusion

On sait que nous sommes toujours en ralentissement économique et cela risque de continuer ces prochains mois. Le simple fait de vouloir maintenir des taux élevés alors que nous sommes en ralentissement économique est un élément clé pour dire que cela risque d’affaiblir davantage l’économie. Comme expliqué précédemment, on commence à avoir des répercussions et des fragilités, notamment lorsqu’on regarde le chômage. Par conséquent, les dés sont lancés par les traders pour parier sur un pivot en 2024.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Après avoir travaillé pendant 7 ans dans une banque canadienne dont 5 ans dans une équipe de gestion de portefeuille comme analyste, j’ai quitté mes fonctions afin de me consacrer pleinement aux marchés financiers. Mon but ici, est de démocratiser l'information des marchés financiers auprès de l'audience Cointribune sur différents aspects, notamment l’analyse macro, l’analyse technique, l’analyse intermarchés…

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.