Les marchés US vont-ils échapper à une récession ?

Cela continue de faire débat, est-ce que nous allons éviter une récession ou avoir un atterrissage en douceur (soft landing) ? Cela fait plus d’un an que l’inquiétude d’une récession est présente. Cela dit, il semble que l’économie a été plus résiliente que prévu face à la politique monétaire restrictive. Est-ce que ça va continuer d’être le cas ? Est-ce que cela va impacter les marchés américains ? C’est ici que nous allons regarder ensemble.

Le contexte économique actuel

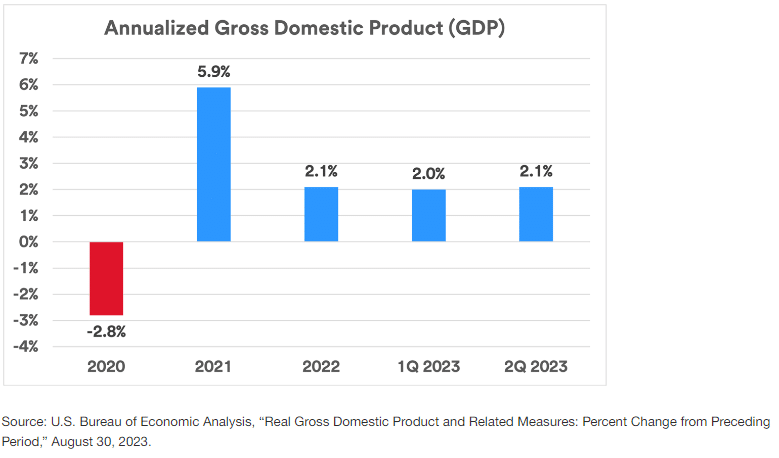

Pour l’instant, on peut dire que malgré la hausse des taux, l’économie a été assez résiliente face à l’inflation et la politique des banques centrales pour échapper à une récession. On peut remettre le mérite principalement grâce à un marché de l’emploi solide et un taux de chômage faible. Au cours du premier semestre, le PIB tournait aux alentours de 2%, ce qui reste la moyenne à long terme. Le niveau 2 % est considéré comme une croissance stable puisqu’il s’agit d’une croissance moyenne.

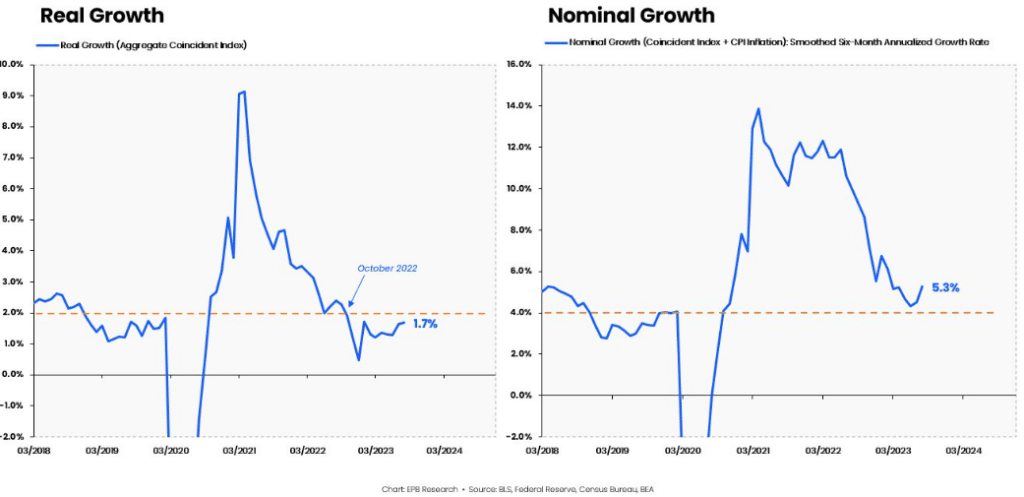

Si on prend en compte les chiffres coïncidents qui mettent en avant à la fois l’emploi, la production, la consommation et les revenus. On se retrouve légèrement en dessous de la moyenne au niveau de la croissance réelle, et au-dessus de la moyenne si on ajoute l’inflation (croissance nominale).

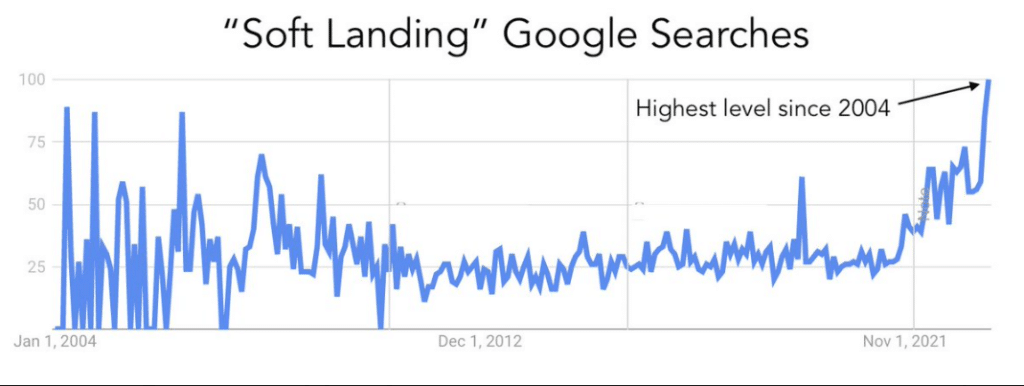

Autant au cours de l’année 2022, il y avait une forte conviction d’avoir un atterrissage difficile soit une récession mais autant cette fois-ci, cette tendance s’est inversée. Tout comme en 2008, les opérateurs étaient assez optimistes pour un soft landing. Cependant, cela ne garantit pas la suite des choses comme on peut le voir sur le graphique ci-dessous.

Le marché de l’emploi a permis d’éviter une récession

Comme expliqué précédemment, le marché de l’emploi a été un facteur majeur pour combattre l’inflation. Depuis la crise du Covid, on a fait face à certains déséquilibres notamment comme la pénurie de main d’œuvre. Par exemple, les injections de liquidité et la baisse des taux ont permis de générer pas mal de performances au niveau des actifs (immobiliers, etf, actions…). Ces injections ont permis de sortir les US de la récession causée par le Covid. Une partie des baby boomers ne sont pas retournés au travail après le COVID. C’est ajouté à cela la forte demande ponctuelle suite aux injections de liquidité. Comme il y avait plus de monnaie en circulation, cela a généré une plus grande demande pour le même bien, ce qui se traduit par plus de main d’œuvre nécessaire.

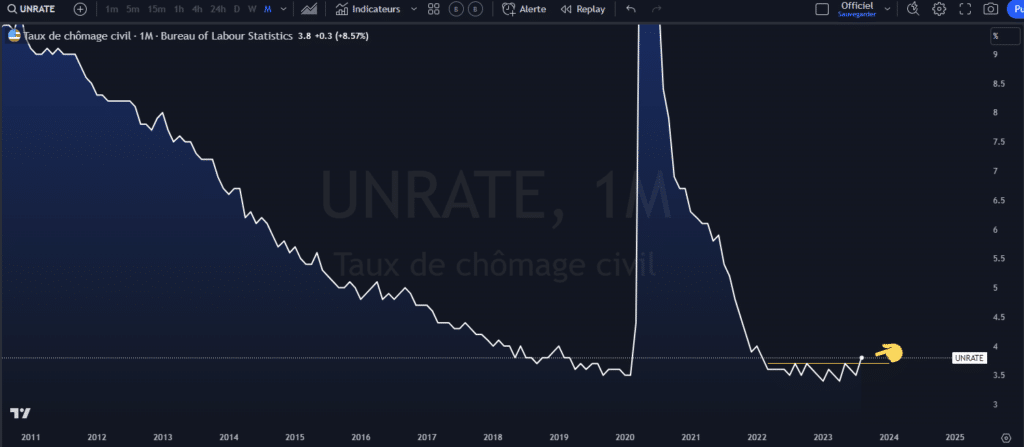

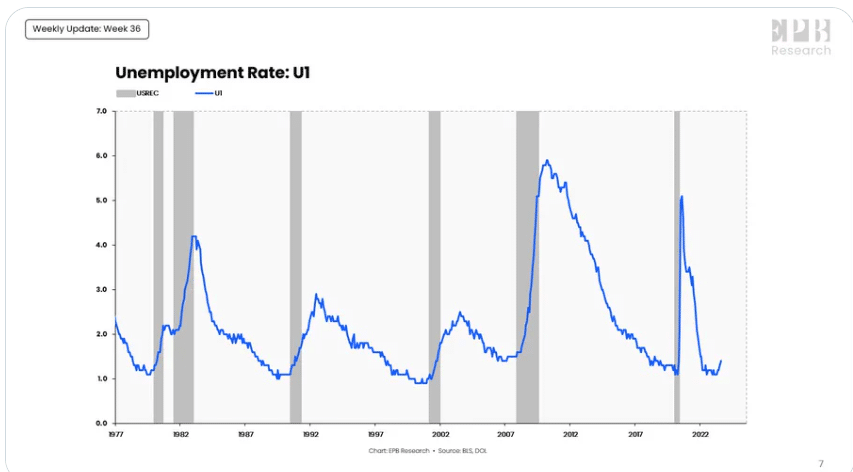

On peut constater néanmoins un début de fragilité au niveau du marché de l’emploi. Le chômage vient de faire un nouveau plus haut.

Si on prend l’indicateur U1 qui représente le nombre de personnes au chômage depuis 2 semaines, on peut aussi constater un rebond conséquent.

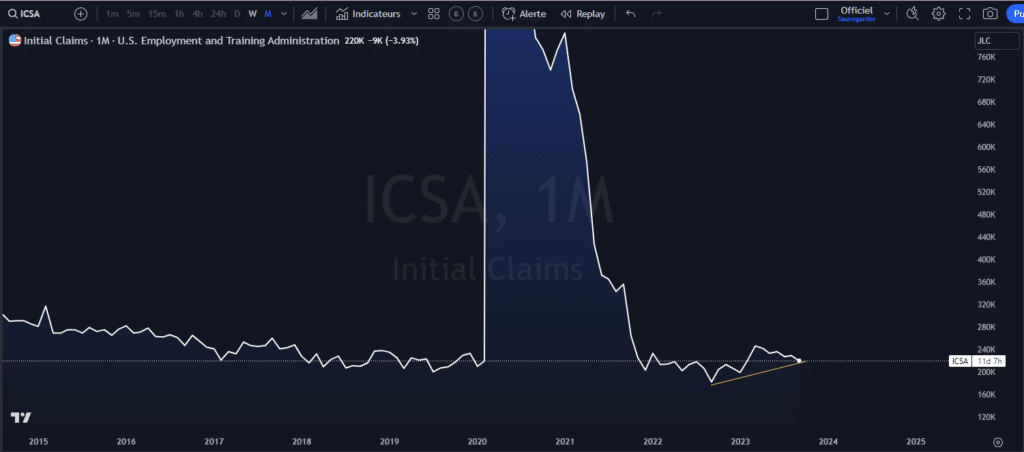

C’est ici qu’il faut surveiller de près les réclamations initiales. Avant d’être au chômage, on doit s’inscrire pour voir si nous sommes éligibles au chômage. C’est un indicateur avancé. Par conséquent, il est supposé donner la direction pour le chômage.

Si le marché de l’emploi était un facteur majeur dans le maintien d’une économie positive, il faut quand même rester vigilant si ce facteur devient de plus en plus fragile. Par exemple, une hausse au-dessus de 4% pourrait donner quelques signaux.

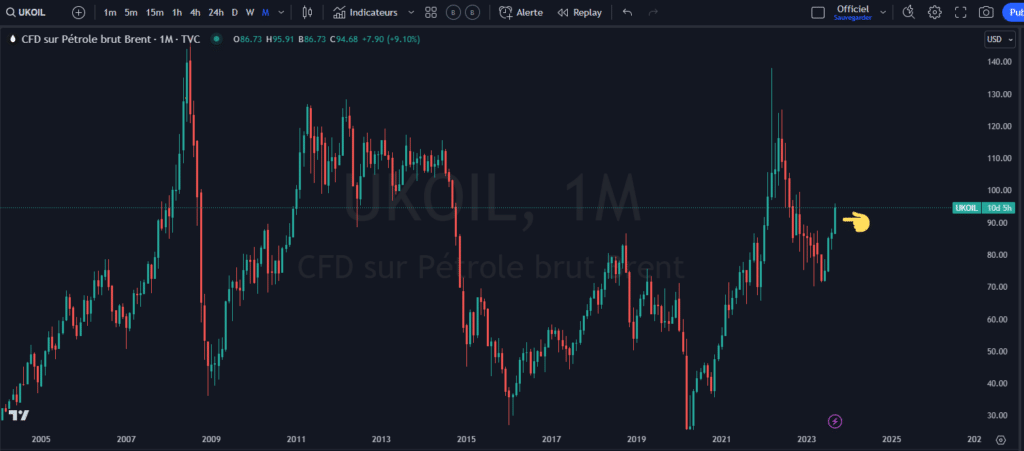

Le rebond de l’inflation peut augmenter le risque de récession

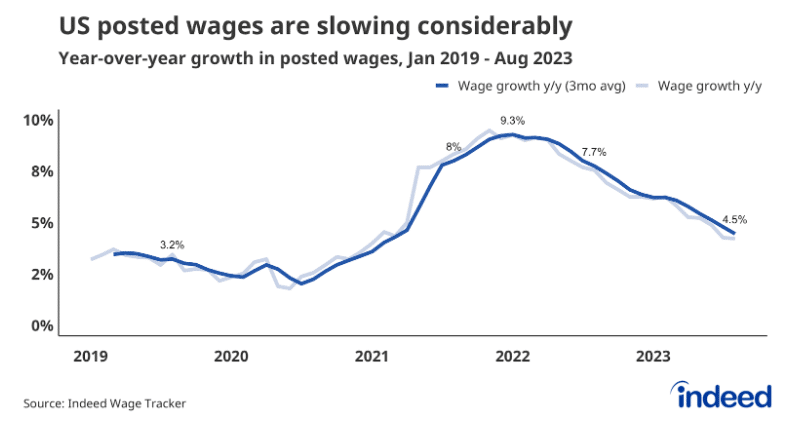

Le dernier pic de l’inflation fut en juin 2022 aux alentours de 9%. Par la suite, l’inflation a ralenti l’année qui a suivi via une politique monétaire restrictive. Le rebond de l’inflation pourrait de nouveau être une source problématique. Le rebond des matières premières ainsi que la croissance des salaires peuvent maintenir un certain niveau d’inflation. La croissance des salaires reste supérieure à l’inflation et aux coûts de production.

Par conséquent, cela peut générer de nouveau de l’inflation. Tout cela se traduit par un rebond de l’inflation au mois d’août qui risque de continuer pour les données de septembre puisque les matières premières sont toujours en hausse.

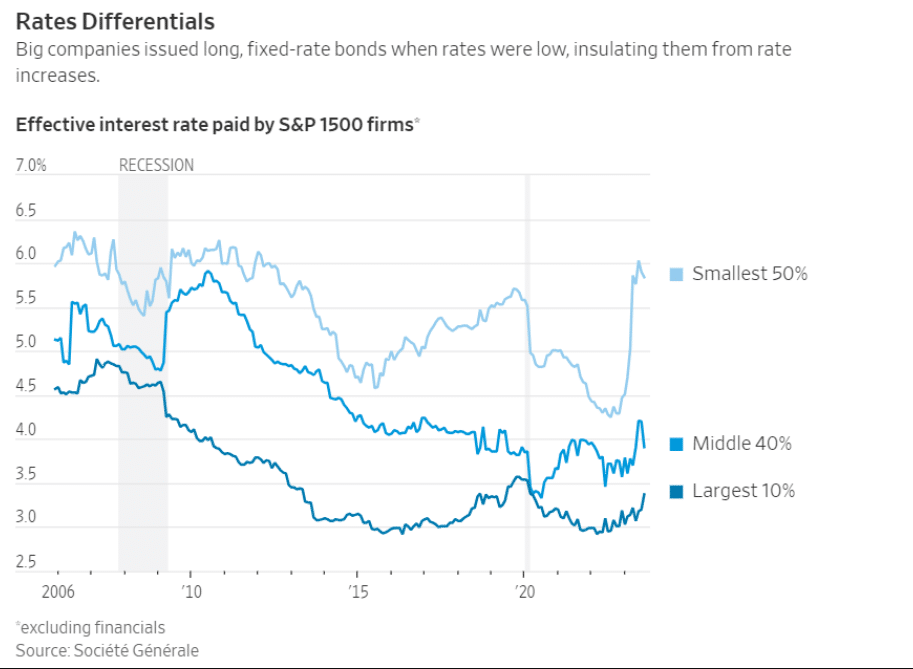

L’autre élément à prendre en considération, c’est la rémunération du CASH. Les taux à court terme sont plus élevés que l’inflation. Cela reste pour les plus riches une belle opportunité sans risque de placer cet argent et le faire fructifier. D’autre part, les larges capitalisations ont émis des obligations corporatives à long terme lorsque les taux étaient beaucoup plus bas. Donc, cela leur permet aujourd’hui d’avoir des taux positifs entre le taux d’emprunt (aux environs de 3.5%) et le taux de rémunération du cash à plus de 5%. Cela peut être considéré comme du stimulus, et peut stimuler l’inflation.

C’est ici qu’on pourrait faire face à terme à de la stagflation qui se traduit par une inflation élevée et une hausse du chômage. Ce genre de situation pourrait rendre la tâche difficile pour les banques centrales.

Le niveau de dette des consommateurs 2022 vs 2023

Aujourd’hui, nous sommes dans une situation différente par rapport à 2022. On sait que le marché de l’emploi fut un élément majeur pour absorber l’inflation. Grâce à cela, ils ont pu préserver un certain niveau de vie et subvenir à leurs besoins.

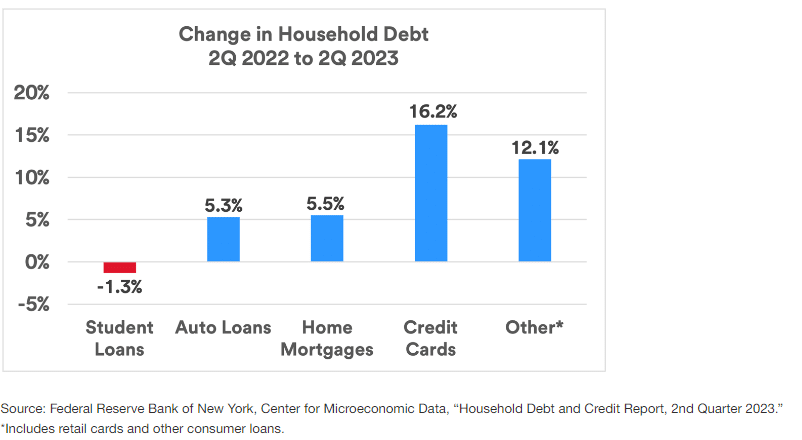

Dorénavant, nous sommes dans un contexte tout à fait différent. Les taux ont augmenté, et le niveau de dette a progressé de 2022 à 2023. Notamment en ce qui concerne les cartes de crédit.

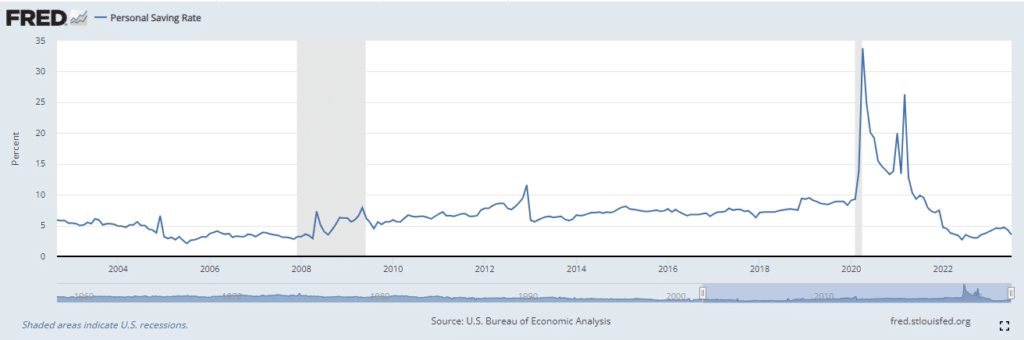

D’autre part, l’épargne a fortement diminué, ce qui laisse moins de ressources pour remplir ses responsabilités en matière de remboursement des crédits et le marché de l’emploi est plus fragile.

En 2022, le marché de l’emploi tournait avec une croissance plus élevée vs une croissance de moins de 1% aujourd’hui.

Les conséquences d’une inversion des courbes

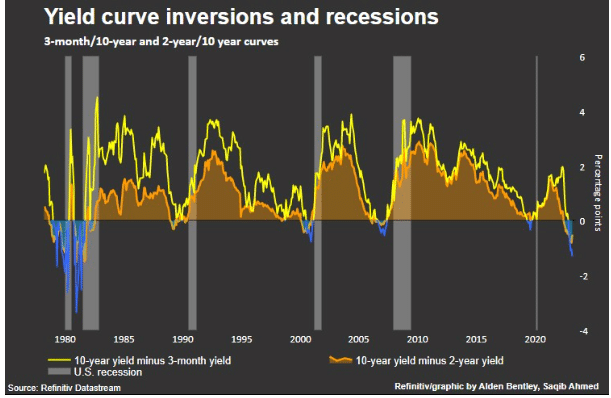

Généralement, dans le passé, une inversion des courbes est souvent un signal de risque de récession. Cela ne veut pas dire que nous sommes en récession, mais cela veut dire que le risque d’une récession est présent. Cela s’explique par le cycle de hausse des taux au niveau des banques centrales.

Dans le passé, une inversion des courbes peut donner un signal 15 mois d’avance en moyenne pour le délai entre l’inversion et la récession.. Cela reste une moyenne donc le délai peut être moins ou plus. Dans le cas présent, l’inversion de la courbe des taux a eu lieu en mars 2022, donc cela fait environ 18 mois.

L’autre élément à prendre en considération aussi, c’est les conséquences d’une politique monétaire restrictive. Il y a souvent un délai au niveau des effets sur l’économie et il ne faut pas le sous-estimer. Par conséquent, il faut rester vigilant, car on fait face au cycle de hausse de taux le plus agressif de l’histoire. Un lendemain sans conséquences par rapport à cela serait une première.

L’impact sur les marchés américains

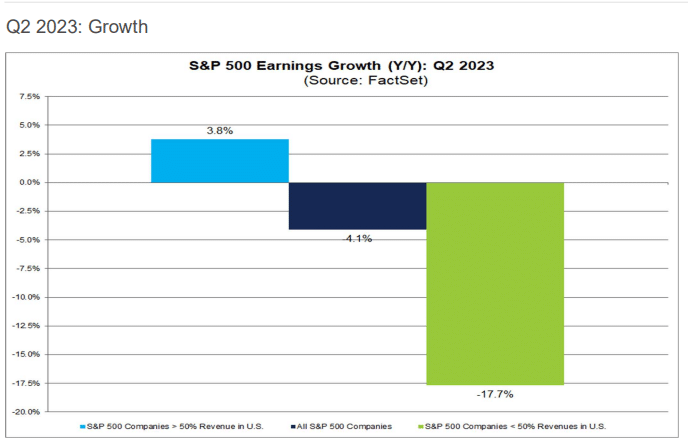

Même si les marchés financiers ne sont pas en tout temps corrélé à l’économie puisque cela reste un marché d’offre et de demande aussi dont le sentiment des investisseurs a un gros rôle. Cela dit, ça finit très souvent par retrouver l’équilibre entre les deux à terme. Les profits, c’est l’économie. Actuellement, on peut voir que la croissance des profits reste faible puisque nous sommes en ralentissement économique.

Pour justifier les valorisations actuelles, il faudrait soit un rebond économique ou soit une correction des valorisations. Pour l’instant, il va être difficile d’avoir un rebond économique si l’inflation persiste au-dessus du taux cible forçant les banques centrales restent restrictives.

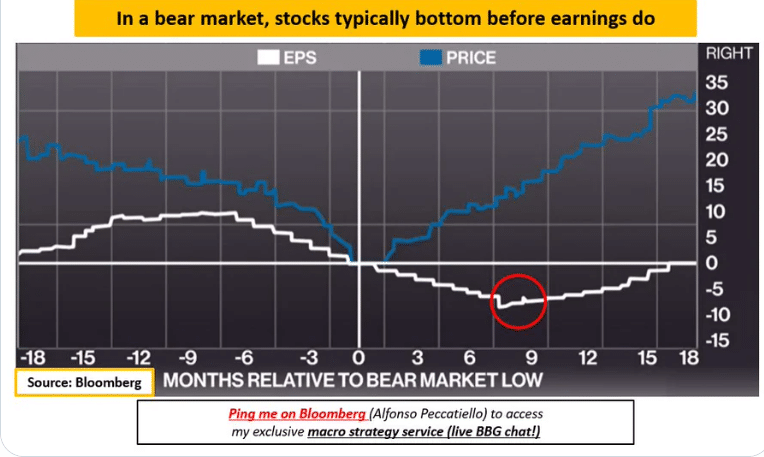

Statistiquement parlant, les marchés font un bottom 8 mois avant les plus bas des profits. Par conséquent, soit nous devons faire face à un rebond des profits, soit il y a une divergence qui devrait être corrigée.

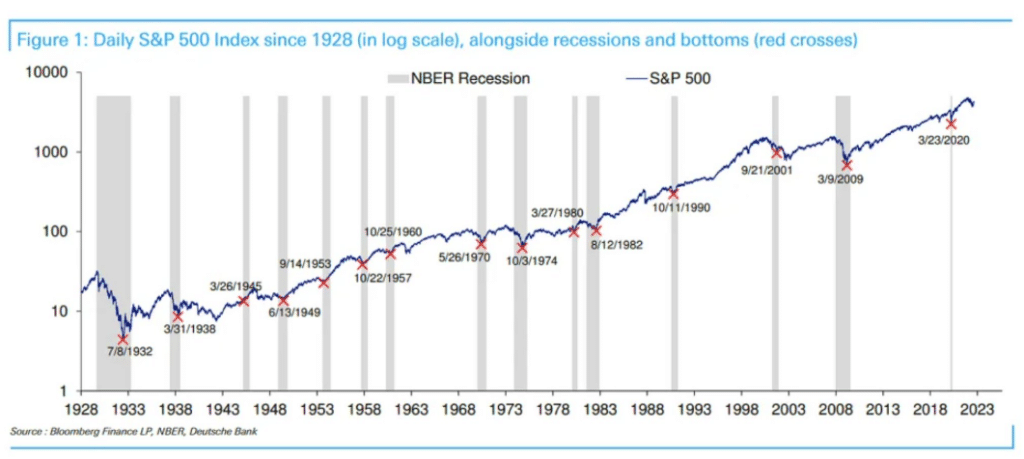

Les marchés font rarement un bottom avant qu’une récession soit prononcée par le NBER.

CONCLUSION

En 2022, la croissance du marché de l’emploi et le niveau d’épargne étaient encore assez élevés pour faire face à l’inflation. Nous sommes également toujours dans un processus de ralentissement économique. Un rebond de l’inflation pourrait engendrer certaines difficultés puisqu’il sera plus difficile de l’absorber par rapport à 2022. D’autre part, il y a une attente importante d’un atterrissage en douceur qui reste similaire au contexte de 2008. C’est justement dans cet environnement qu’on se doit de rester vigilants. La banque centrale (FED) compte rester restrictive aussi longtemps que possible tant que l’inflation reste au-dessus de 2%. Par conséquent, on ne peut pas dire que les marchés américains vont éviter une récession comme le risque reste présent.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Après avoir travaillé pendant 7 ans dans une banque canadienne dont 5 ans dans une équipe de gestion de portefeuille comme analyste, j’ai quitté mes fonctions afin de me consacrer pleinement aux marchés financiers. Mon but ici, est de démocratiser l'information des marchés financiers auprès de l'audience Cointribune sur différents aspects, notamment l’analyse macro, l’analyse technique, l’analyse intermarchés…

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.