L’inflation : un casse-tête pour la FED

Les chiffres économiques sont plus résilients que prévus, ce qui peut devenir un casse-tête pour la FED pour atteindre ses objectifs de l’inflation. On parle de changements possibles sur les anticipations de baisse de taux au niveau des décisions de la Fed. Le combat contre l’inflation n’est pas encore totalement un succès. C’est pour cela que nous allons regarder ensemble les possibilités d’avoir une inflation plus résiliente que prévu.

Les anticipations de baisse de taux

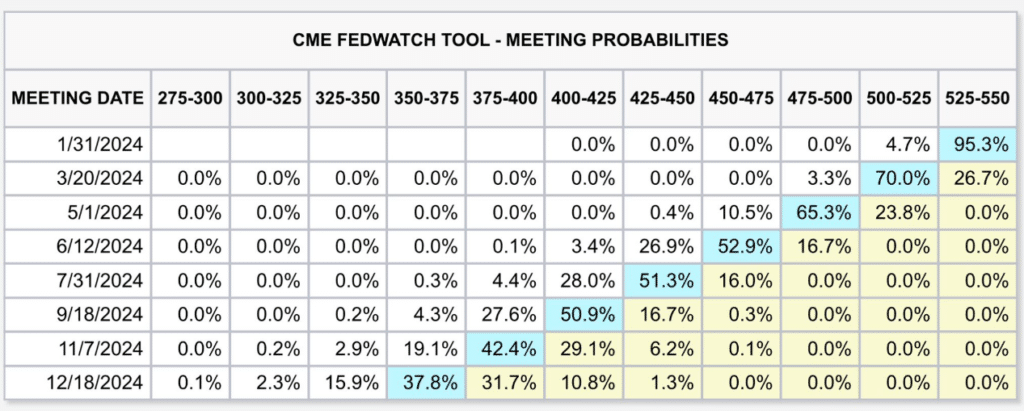

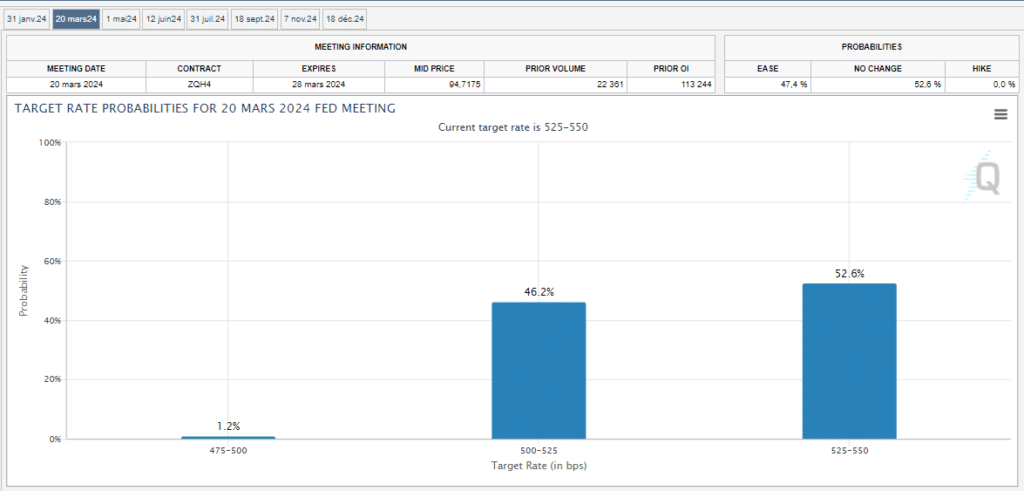

Fin 2023, nous avons eu plusieurs données qui ont mis en avant des prévisions sur plusieurs baisses de taux. Les traders ont fini par parier sur un pivot de la FED pour 2024. On peut voir sur le graphique ci-dessous les différentes anticipations de baisses :

Toutes ces anticipations ont conduit à une détente des taux sur le marché des obligations, ce qui s’est traduit par un soulagement au niveau des marchés financiers. C’est par cette belle occasion que les marchés financiers ont surperformé au cours du dernier trimestre de l’année et au début de l’année.

Les objectifs de la fed

Le mandat principal de la Fed est la stabilité des prix. Par conséquent, son objectif est de ramener l’inflation vers 2% via sa politique monétaire restrictive. Son deuxième mandat est le plein emploi. Par conséquent, si le marché de l’emploi reste assez résilient, la Fed va continuer de se concentrer sur la stabilité des prix, soit l’inflation. Pour l’instant, la Fed a besoin d’être plus convaincue que les mesures qui ont été prises jusque là ont porté ses fruits. Ils ne veulent pas trop s’emballer et confirmer plusieurs baisses de taux puisqu’ils restent prudents.

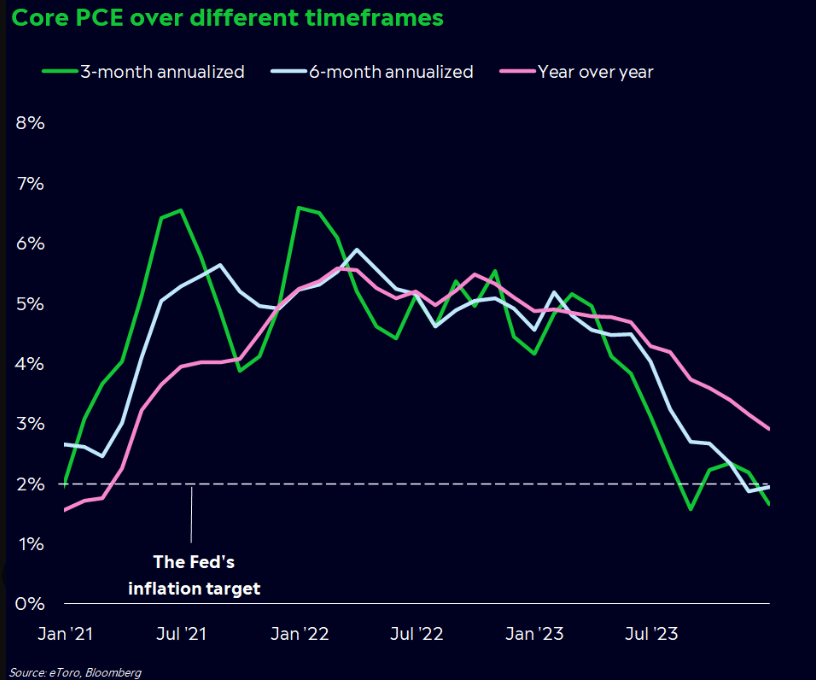

En règle générale, la Fed préfère s’appuyer sur l’indice PCE core. On peut constater que les données de l’inflation CORE sont proches de l’objectif de 2% sur un taux annualisé de 3 mois et 6 mois. Cependant, le taux annualisé d’année en année est proche de celui du CPI, soit 3%. La version « core » ne comprend pas les composantes plus volatiles comme l’énergie et la nourriture.

Même si le ralentissement de croissance au cours de 2023 a eu pour effet de ralentir l’inflation vers 3%, la détente des taux suite aux anticipations de baisse pour l’année 2024 a eu un effet inverse. La détente des taux a rendu des conditions financières plus confortables. Par conséquent, les derniers chiffres de l’économie ont démontré une certaine résilience qui peut conduire à une certaine résilience de l’inflation par la suite.

Bien évidemment, cela ne veut pas dire que l’inflation devrait rebondir sur les mêmes niveaux que précédemment, mais cela veut dire qu’elle risque de persister au-dessus de 3% (CPI). Donc, la vraie question n’est pas de savoir si la FED va baisser les taux, mais plutôt à quel rythme elle va procéder si c’est le cas. En effet, une détente trop rapide pourrait engendrer un rebond de l’inflation. On a pu voir les effets de la détente des taux sur le marché des obligations.

Les probabilités de taux

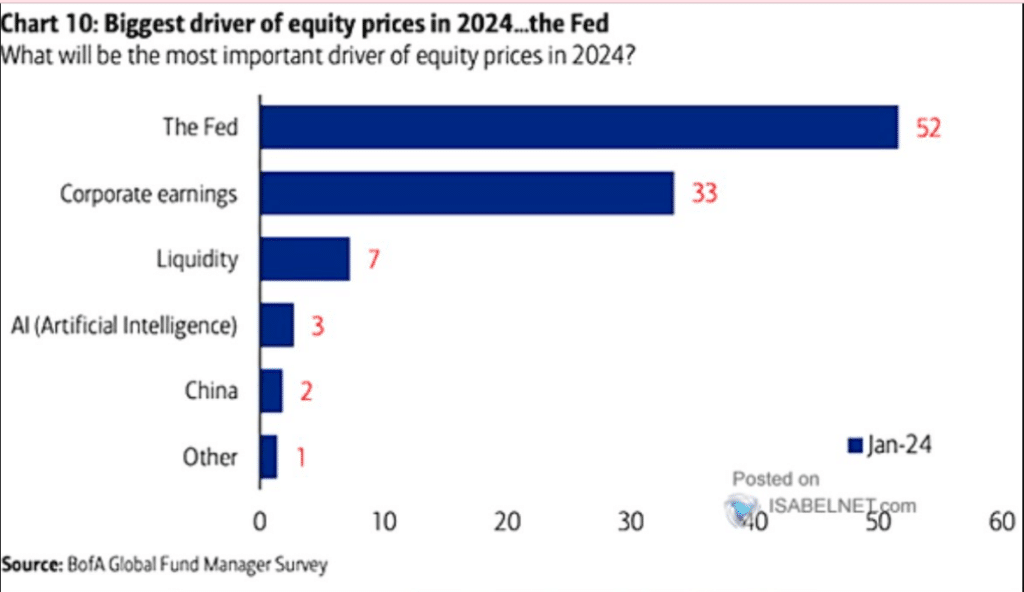

Il faut savoir que les données sur les projections et les prévisions de hausse, de baisse ou de pause des taux sont assez variables. Tout dépend de la variation des données économiques en parallèle et des effets décalés de la communication de la Fed et des effets de la politique monétaire. Tout comme en 2023, la fed devrait faire la pluie et le beau temps.

Jusque là, l’inflation montrait une forme de ralentissement. Cependant, depuis la détente des taux, nous avons eu une amélioration des conditions financières qui a probablement engendré une amélioration au niveau économique. C’est de cette façon que nous sommes passées d’une pause de plusieurs mois (pour voir les effets décalés de la hausse des taux), vers une prévision de plusieurs baisses prévues pour finir aujourd’hui à diminuer les probabilités de baisse pour le mois de mars.

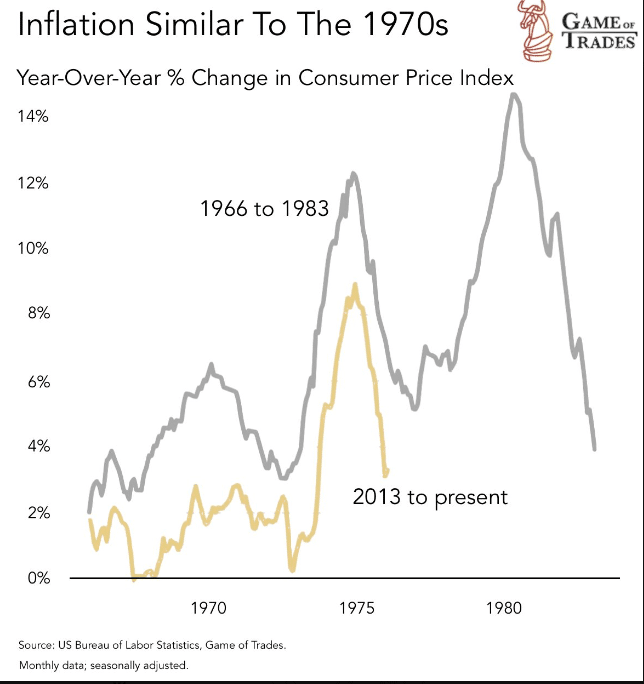

Les vagues d’inflation

L’inflation est une donnée assez cyclique, c’est-à-dire que nous avons des vagues d’accélération et des vagues de ralentissement. On peut mettre en avant les dernières vagues d’inflation au cours des années 70 et comparer avec la situation d’aujourd’hui.

Bien évidemment, la comparaison visuelle est similaire mais la situation est complètement différente de celle des années 70. Par exemple, le niveau de dette est différent. La situation démographique est différente.

Le niveau de 3% qui semble être un seuil assez résilient pourrait devenir le nouveau 2%. Le fait d’avoir un déficit fiscal élevé pourrait contribuer au fait de devoir maintenir un taux d’intérêt élevé afin de compenser le risque de défaut d’une dette importante. Et des taux élevés pourraient engendrer de l’inflation sur les hypothèques puisque les propriétaires doivent renouveler avec un taux plus élevé.

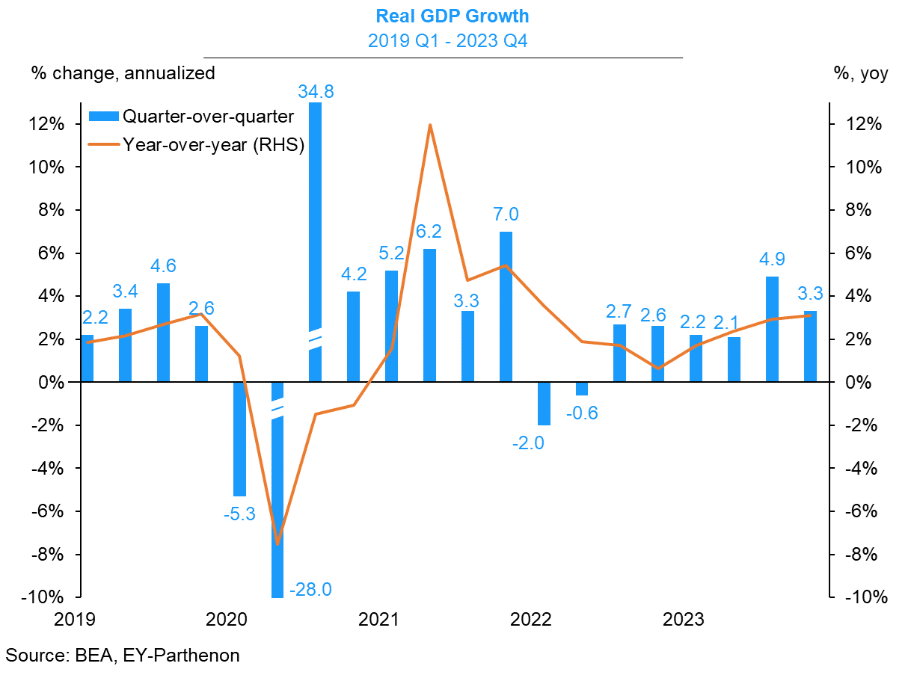

La croissance économique

Il y a plusieurs données qui peuvent préserver un certain niveau d’inflation au-dessus de 3%. Premièrement, on peut voir que le PIB a une performance de plus de 3% depuis les deux derniers trimestres. Ce genre de situation démontre une certaine résilience économique.

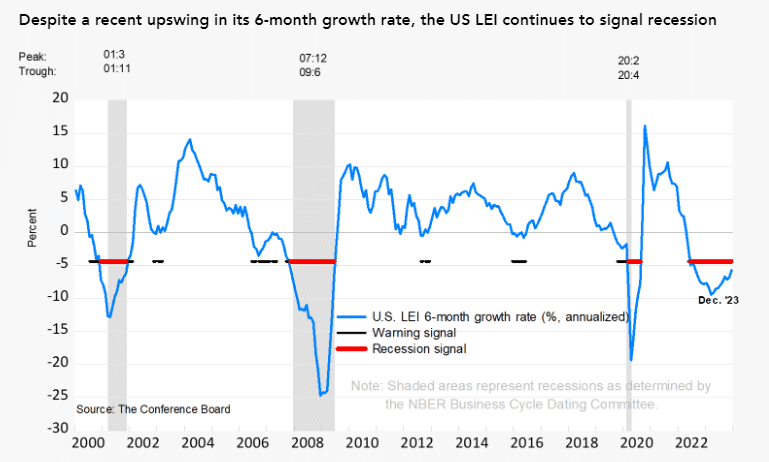

D’autre part, on peut également dire que l’indicateur avancé du Conference board indique un léger rebond. Même si le niveau est toujours dans la zone de contraction, on peut constater que ce rebond se reflète dans l’économie.

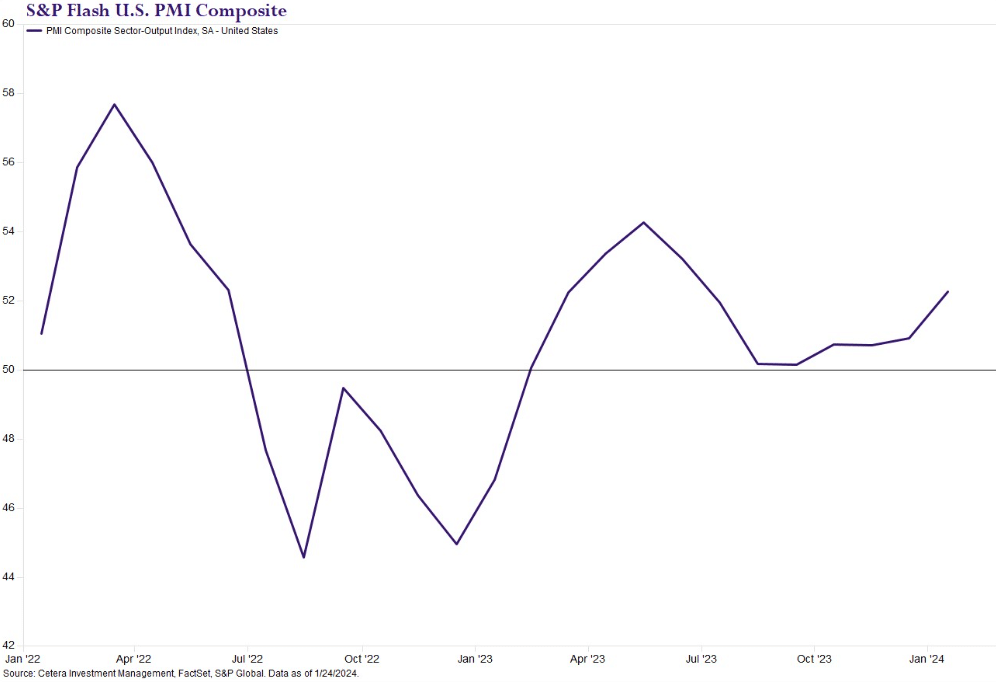

Le PMI composite rassemble à la fois les données sur les biens mais aussi sur les services. On constate un rebond et un retour dans la zone 50 (zone d’expansion).

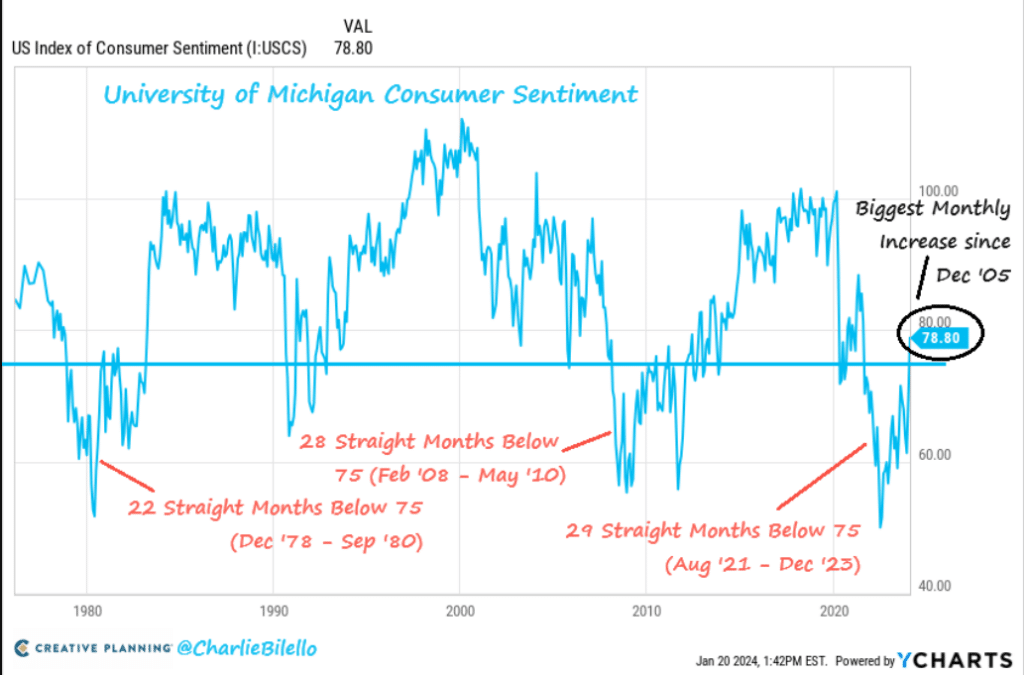

Une amélioration au niveau des consommateurs

Du côté des consommateurs, nous avons une forte variation à la hausse qui vient du sondage de satisfaction du sentiment des consommateurs.

Un marché de l’emploi et une économie résiliente implique une croissance des salaires qui va maintenir la consommation.

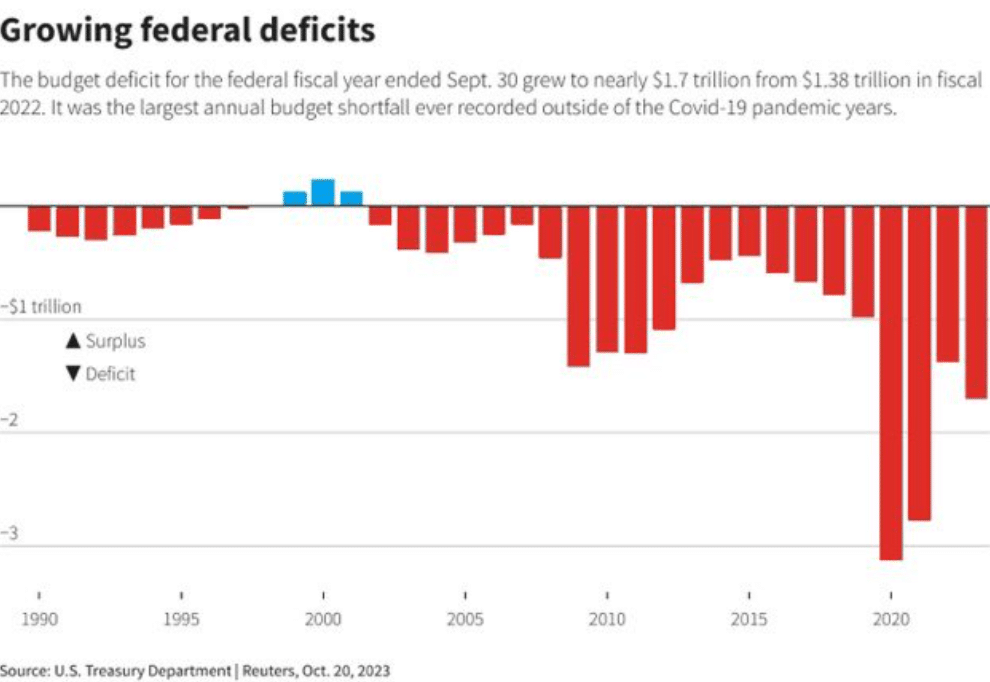

Le déficit fiscal

Le déficit fiscal peut aussi se traduire par du stimulus car cela permet d’assurer les dépenses et les aides nécessaires pour stimuler l’économie. On peut voir sur le graphique ci-dessous la hausse importante du déficit fiscal.

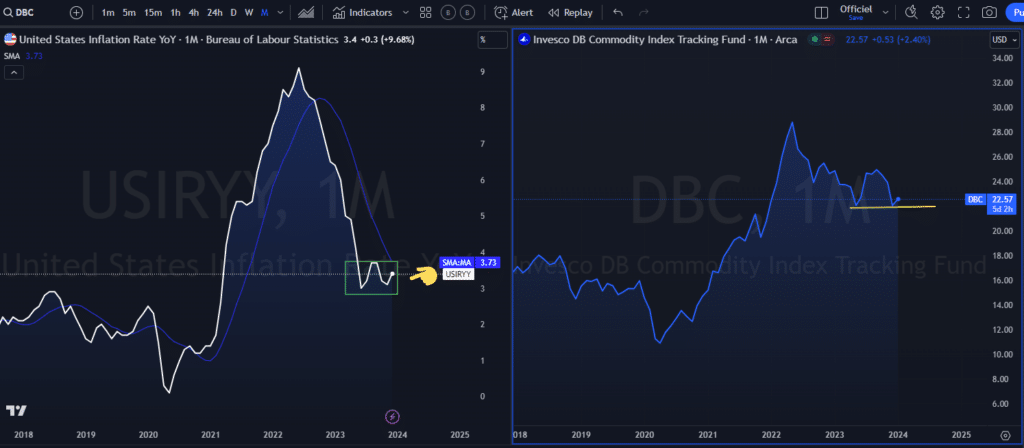

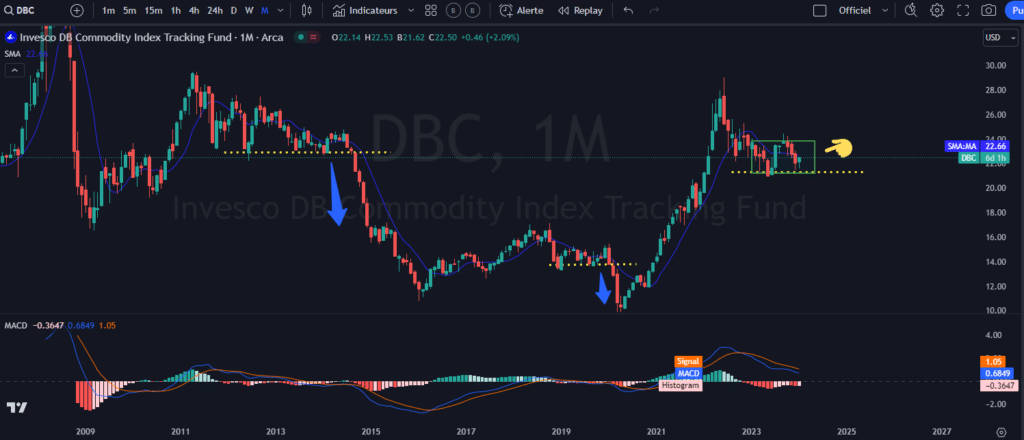

Les matières premières

Les matières premières sont assez corrélées à la variation de l’inflation. D’ailleurs, les matières premières ont fortement contribué è la baisse de l’inflation. On peut le voir sur le graphique ci-dessous lorsqu’on met en parallèle les deux données.

D’un point de vue technique, on peut voir que nous avons un seuil et un niveau support assez résilient sur le graphique. Tant qu’on reste à l’intérieur de la zone latérale encadrée. Pour faire pression sur une baisse de l’inflation en dessous de 3%, il faudrait une cassure vers le bas des matières premières qui pourrait se traduire par une accélération de ralentissement économique.

Une relance de la Chine

Une relance de la Chine pourrait générer de l’inflation par la suite au niveau mondial. On sait que la banque centrale de la Chine essaye au maximum de relancer l’économie chinoise en injectant beaucoup de liquidités. Cela va finir par faire effet sur l’économie, et cela pourrait engendrer par la suite de l’inflation.

Conclusion

Si toutes ces données restent assez solides, cela pourrait engendrer une inflation plus résiliente que prévu. On parle ici de résilience à partir du moment où l’inflation persiste aux alentours de 3-4%, ce qui met de côté les prévisions vers 2%. Pour un rebond plus agressif de l’inflation, il faudrait que les données économiques rebondissent encore plus.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Après avoir travaillé pendant 7 ans dans une banque canadienne dont 5 ans dans une équipe de gestion de portefeuille comme analyste, j’ai quitté mes fonctions afin de me consacrer pleinement aux marchés financiers. Mon but ici, est de démocratiser l'information des marchés financiers auprès de l'audience Cointribune sur différents aspects, notamment l’analyse macro, l’analyse technique, l’analyse intermarchés…

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.