Le Bitcoin tutoie les 105 000 dollars, mais cet envol alimente autant l’enthousiasme que la division. Tandis que certains analystes anticipent l’épuisement du cycle haussier, d'autres y voient une simple étape vers de nouveaux records. Ce seuil symbolique cristallise les tensions entre prudence et euphorie, où chaque mouvement du cours devient un indicateur scruté avec fébrilité. L’incertitude règne, et la trajectoire à venir s’annonce plus décisive que jamais pour les investisseurs.

Thématique Bitcoin (BTC)

Jamie Dimon, PDG de JPMorgan Chase, a annoncé que la banque permettra à ses clients d'investir en bitcoin, tout en réaffirmant son scepticisme personnel envers la crypto. Cette position paradoxale du géant bancaire intervient alors que plusieurs États américains intègrent le bitcoin dans leurs réserves stratégiques. Jusqu'où ira cette adoption institutionnelle que même les plus grands détracteurs ne peuvent plus ignorer ?

Le bitcoin débute la semaine en frôlant les 107 000 dollars, mais la prudence reste de mise. Entre liquidations récentes, incertitudes macroéconomiques et signaux techniques, voici 5 points clés à surveiller pour anticiper les mouvements et saisir les opportunités sur ce marché en pleine effervescence.

Strategy achète des bitcoins à tour de bras, mais une plainte l'attaque pour « dissimulation » des risques. Saylor risque-t-il de se faire échec et mat dans sa stratégie ? Découvrez la suite.

Pendant que le bitcoin fait la sieste autour des 103 000 $, les fonds institutionnels, eux, s’excitent comme des fourmis autour d’un ETF sucré à 600 millions.

Metaplanet intensifie sa stratégie d’accumulation de bitcoins avec l’achat de 1 004 BTC supplémentaires. Cette initiative renforce sa place parmi les plus grands détenteurs mondiaux. En Asie, son approche étonne et intrigue, marquant un tournant stratégique inédit pour une entreprise japonaise cotée en bourse.

Ethereum pourrait avoir atteint un tournant décisif face au bitcoin, selon un récent rapport de CryptoQuant. Le ratio de prix ETH/BTC a bondi de 38 % la semaine dernière après avoir touché son plus bas niveau depuis janvier 2020. Cette évolution spectaculaire pourrait-elle annoncer le début tant attendu d'une nouvelle « saison des altcoins » ?

Le printemps 2025 a beau être doux, la blockchain de bitcoin, elle, chauffe comme jamais. Dimanche, le prix du BTC a frôlé de nouveau les 106 000 $, réveillant de vieux réflexes de FOMO. Pourtant, l’indicateur le plus bruyant n’est pas la cotation, mais ces micro-montants qui s’additionnent : les frais de transaction. Avec une moyenne mobile de 2,40 $ — un dollar de plus qu’au début du mois — ils battent déjà le record annuel. Derrière cette apparente broutille se cache une radiographie sans filtre de l’état du réseau et de la psychologie des détenteurs.

Ce week-end, la communauté crypto a été secouée par une révélation exceptionnelle : un trader de premier plan sur Hyperliquid a pris une position longue bitcoin avec un effet de levier de 40x, d'une valeur notionnelle avoisinant les 392 millions de dollars. Cette initiative audacieuse, dont le seuil de liquidation se situe aux alentours de 95 000 $, soulève d'importantes questions sur les perspectives du marché crypto.

Sous pression dans un marché crypto fébrile, le bitcoin approche d’un signal technique clé : le Golden Cross. Cette configuration graphique, où la moyenne mobile à 50 jours franchit celle à 200 jours, est souvent perçue comme le prélude à une dynamique haussière soutenue. Encore incertain, ce signal gagne en crédibilité chaque jour, attisant les attentes des traders. À mesure que les courbes se rapprochent, le marché retient son souffle, prêt à interpréter ce croisement potentiel comme un tournant majeur dans le cycle actuel du BTC.

Le bitcoin vient une nouvelle fois secouer le marché. En franchissant la barre des 105 000 dollars, la crypto emblématique renoue avec des niveaux qu’elle n’avait plus atteints depuis janvier. Cette flambée, qui s’accompagne d’une montée en puissance des principales altcoins, relance les spéculations : simple rebond technique ou début d’un nouveau cycle haussier ? Dans un contexte géopolitique en pleine mutation et alors que les investisseurs renouent avec le goût du risque, les signaux se multiplient… mais leur interprétation reste incertaine.

Pendant que Bitcoin s’encombre de JPEGs, un économiste brandit la serpillière. Filtres, insultes, idéaux monétaires : la communauté se déchire. Et si le vrai spam, c’était nous ?

En pleine reconfiguration des équilibres économiques mondiaux, la Banque centrale de Russie crée la surprise. Dans son dernier rapport, elle classe le bitcoin en tête des actifs financiers pour 2025. Une reconnaissance inattendue de la part d’une institution jusqu’ici prudente face aux cryptos. Ce revirement souligne à la fois la performance remarquable de l’actif et son intégration croissante dans les stratégies d’investissement, même au sein d’un environnement financier aussi contrôlé que celui de la Russie.

La domination du Bitcoin (BTC) chute à 62,6 %, un léger recul face à la progression d’Ethereum et des altcoins. Zach Pandl, de Grayscale, estime que cette dominance va bientôt se stabiliser malgré un contexte macroéconomique incertain qui continue d’influencer les comportements des investisseurs.

Mai 2025. Le bitcoin navigue au-delà des 103 000 dollars, mais ce chiffre, en apparence vertigineux, n’est peut-être qu’un simple échauffement. Car dans les coulisses, un déséquilibre structurel s’installe : l’offre fond comme neige au soleil, pendant que la demande institutionnelle monte en flèche. Certains parlent déjà d’un point de non-retour. D’autres, comme Bitwise ou Strategy, parient sur une explosion des prix — jusqu’à 200 000 dollars avant la fin de l’année prochaine. Mythe ou mécanisme inévitable ? Ce qui est sûr, c’est que la course est lancée, et que les enjeux sont colossaux.

Trump promettait des miracles, Moody’s délivre des gifles : l’économie américaine s’enfonce, la dette explose, et la note tombe. Magie budgétaire ou simple tour de passe-passe électoral ?

Le Bitcoin a passé l'épreuve du temps. Acheter des bitcoins aujourd'hui est nettement moins risqué qu'il y a 10 ans, 5 ans et même 1 an.

Tandis que le bitcoin se maintient au-dessus des 100 000 dollars, une phase d’accumulation ciblée émerge en silence. Loin du tumulte des produits dérivés, ce sont les flux spot et les données on-chain qui dessinent le nouveau tempo du marché. Derrière cette reprise, des investisseurs stratégiques renforcent leurs positions, opérant dans une fourchette de prix précise. Une dynamique discrète, mais structurante, qui pourrait bien redéfinir les fondations du prochain cycle haussier.

Longtemps cantonné à son rôle de réserve de valeur, le bitcoin amorce une percée décisive dans la DeFi. Avec le lancement du token Peg-BTC (YBTC) sur le réseau Sui, Bitlayer introduit un pont BitVM « sans tiers de confiance » qui élimine les intermédiaires centralisés. Cette initiative marque une évolution notable. Le BTC devient un actif pleinement exploitable au sein de protocoles décentralisés, autrefois dominés par des tokens natifs. Un nouveau chapitre s’ouvre, celui d’un bitcoin interopérable, mobile et désormais actif dans la finance programmable.

Addentax vise 800 millions de dollars en crypto pour renforcer son positionnement stratégique. On vous livre les détails dans cet article !

À Toronto, lors de Consensus 2025, Eric Trump a révélé qu'une véritable ruée mondiale vers l'accumulation de bitcoin est en cours. Cette déclaration survient alors que la famille Trump s'implique davantage dans l'industrie crypto, suscitant l'inquiétude du camp démocrate qui dénonce de potentiels conflits d'intérêts et réclame l'ouverture d'une enquête officielle.

Quand l’Ukraine veut faire son coffre-fort Bitcoin, ça fait tilt ! Mais entre lois en suspens et crypto-dons, la guerre financière a son nouveau front numérique.

Après plusieurs années d’hostilité vis-à-vis du bitcoin, Taïwan pourrait bientôt reconsidérer son point devue étant donné sa situation géopolitique précaire.

Les altcoins battent le bitcoin en avril ! Dans cet article, découvrez pourquoi cette tendance va bouleverser le marché crypto.

Quand la crypto joue à saute-mouton avec l’ordinateur quantique, BlackRock met le bitcoin en garde, pendant que les hackers du futur se frottent déjà les mains.

Solana s’impose dans l’univers crypto en surpassant nettement toutes les autres blockchains L1 et L2 en revenus réseau. Ce succès repose sur plusieurs facteurs déterminants qui renforcent son attractivité et sa pertinence. Solana est-elle en passe de détrôner le bitcoin et de devenir la première blockchain mondiale ?

Le bitcoin frôle les 104 000 dollars, mais l’engouement des investisseurs particuliers s’effondre. Les recherches Google et les téléchargements d’applications de trading atteignent un creux inédit. Ce contraste révèle un paradoxe inquiétant : où sont passés les retail dans ce cycle haussier historique ?

En 2025, les entreprises s’imposent comme les principaux acheteurs de bitcoin, surpassant les particuliers et les ETF. Ce basculement stratégique replace le BTC, conçu pour la décentralisation, entre les mains d’acteurs centralisés. La reine crypto peut-elle encore incarner une alternative populaire face à cette concentration grandissante ?

La BRI révèle que 600 Mds $ en crypto ont circulé en 2024, majoritairement pour spéculation, pas pour usage réel. Les détails ici !

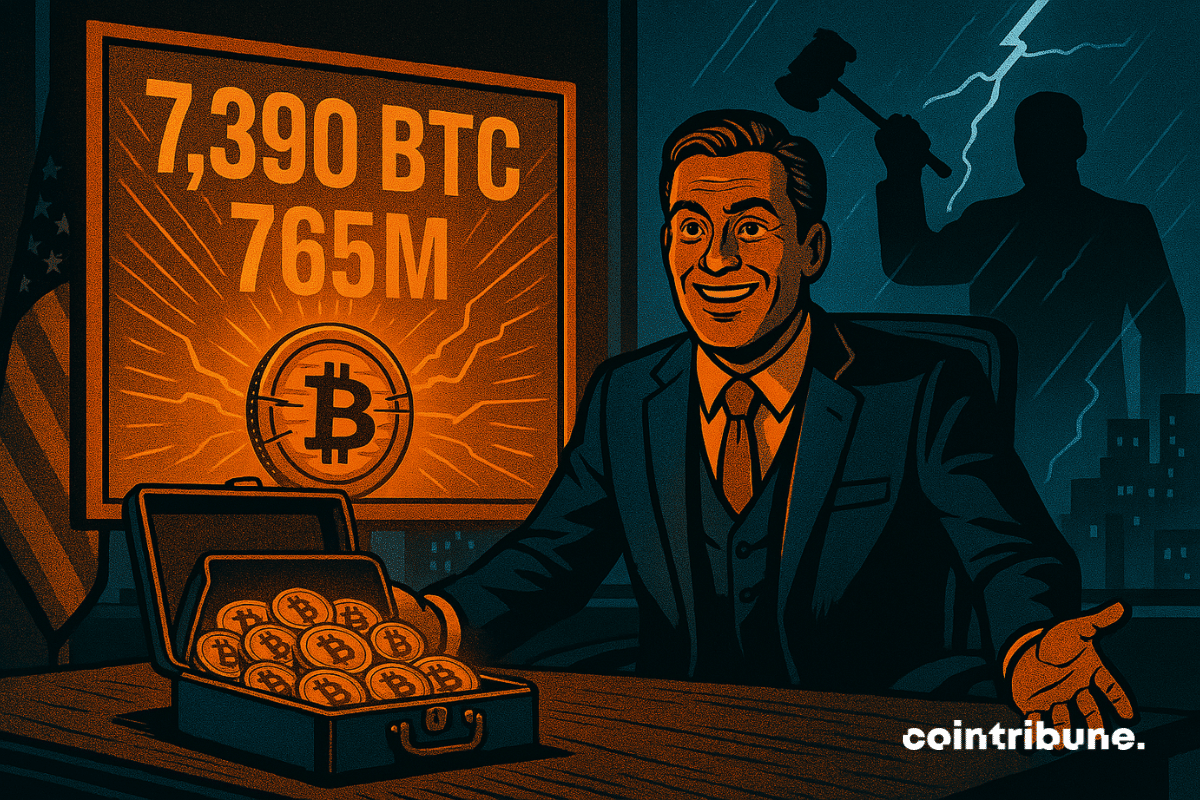

Tether vient d'acquérir près d'un demi-milliard de dollars en bitcoin dans le cadre d'une opération stratégique majeure. Cette transaction prépare le lancement de Twenty One, une nouvelle société de trésorerie Bitcoin qui s'apprête à faire son entrée au Nasdaq via une fusion SPAC. Une manœuvre qui pourrait redéfinir les standards de la gestion institutionnelle des cryptos.