Tether sur le point de déclencher un bull run ?

Tether (USDT) est devenu l’un des principaux bénéficiaires des politiques monétaires de la Réserve fédérale, avec la montée en flèche des taux d’intérêt. Nous assistons à une dynamique dans laquelle un émetteur de stablecoins accumule des bénéfices et utilise ces gains pour acheter régulièrement des bitcoins tous les trimestres. La Réserve fédérale n’ayant pas l’intention de réduire ses taux d’intérêt de sitôt, nous pouvons nous attendre à ce que Tether continue d’acheter des millions de dollars de bitcoins chaque trimestre dans un avenir prévisible.

Tether : l’histoire d’un géant

Au fur et à mesure que Tether est devenu un géant du stablecoin, il s’est attiré sa part de partisans et de détracteurs.

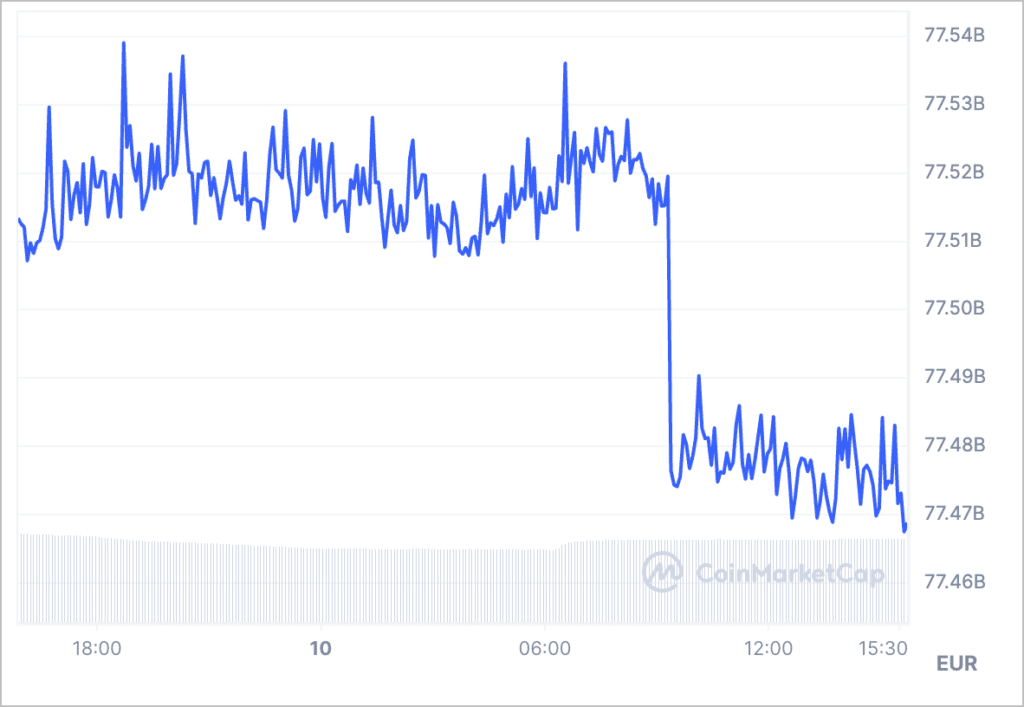

La capitalisation boursière de Tether a explosé, passant d’un peu plus de 2 milliards de dollars au printemps 2018 à un montant stupéfiant de 83 milliards de dollars !

Certains applaudissent Tether pour avoir favoriser la dollarisation dans le monde entier, promu l’inclusion financière et augmenté l’accessibilité aux dollars dans les pays où les monnaies et les industries bancaires sont instables.

D’autres pensent que Tether est principalement utilisé pour des activités illicites et que ses émetteurs ne sont pas dignes de confiance en raison du manque de transparence de ses opérations.

Tether est régulièrement sous les projecteurs en raison de son succès et de son histoire douteuse. La société est souvent la cible de spéculateurs qui affirment que l’USDT est une bombe à retardement qui s’effondrera bientôt et entraînera la chute de tout l’écosystème.

Le FUD injustifié autour de Tether

La plupart du FUD (Fear, Uncertainty and Doubt) tournent autour des réserves de Tether, censées soutenir la quantité d’USDT en circulation dans un rapport de 1:1. L’inquiétude sous-jacente est que ces réserves doivent toujours correspondre (ou dépasser) l’USDT en circulation pour que le stablecoin maintienne son peg 1:1.

Ces réserves n’ont jamais été vérifiées par un tiers indépendant, ce qui conduit de nombreuses personnes à se demander si tous les dollars sont réellement présents pour garantir les stablecoins en circulation.

Malgré le manque de transparence autour des réserves et les spéculations quasi constantes sur la fin imminente de Tether, l’USDT a défié les sceptiques. En effet, la société continue de transformer des USDT en vrais dollars des investisseurs et est devenue le plus grand stablecoin en USD sur le marché aujourd’hui.

Aujourd’hui, Tether représente plus de 50 % du marché mondial des stablecoins en USD.

Tether est de plus en plus gros

En outre, Tether a continué à gagner des parts de marché depuis le mois de mars, lorsque le deuxième stablecoin le plus important, USDC, a été impliqué dans l’effondrement bancaire de la Silicon Valley. Au cours de cet événement, 3,3 milliards de dollars des réserves de Circle ont été temporairement inaccessibles.

Suite à cette débâcle, un nombre croissant d’investisseurs ont choisi l’UDST.

Au fur et à mesure de son développement, Tether est devenu un acteur essentiel de l’écosystème Bitcoin.

Tether investit vos dollars

Tether gagne en effet de l’argent en percevant une commission de 0,1 % par transaction lors du mint et du burn des USDT. La société réalise également des profits considérables grâce à ses stratégies d’investissement. Tether prend les dollars utilisés pour frapper les USDT. Elle investit la majeure partie de cette somme dans des bons du Trésor et des équivalents en espèces.

Elle investit également dans d’autres actifs, dont les métaux précieux et du BTC.

La composition des réserves de Tether a toujours fait l’objet d’un examen minutieux depuis qu’elle a eu un procès en 2019 avec le procureur général de New York. Dans le cadre du règlement de 18,5 millions de dollars, Tether a été tenu de déclarer la composition de ses réserves chaque trimestre dans des attestations auto-déclarées, que la société publie désormais sur son site Web.

Le premier aperçu des réserves de Tether a fait étonné. Etant donné la quantité de papier commerciaux détenu. Le 31 mars 2021, 49 % de ses réserves étaient garanties par du papier commercial non spécifié et risqué.

Une histoire de “papier commerciaux”

Pour rappel, le papier commercial est une dette à court terme, non garantie, émise par les entreprises. Il n’est pas aussi liquide que les bons du Trésor ou l’argent liquide.

Il fluctue en fonction des conditions du marché, ce qui aurait pu rendre difficile pour Tether de répondre aux burn d’USDT et de maintenir une couverture complète de l’offre circulante d’USDT à tout moment. En outre, Tether n’a pas révélé les notations de ce papier commercial, les emprunteurs des prêts, ni le collatéral qui les soutient.

La réaction au premier décrochage des réserves de l’USDT a conduit Tether à déclarer publiquement qu’il supprimerait progressivement le papier commercial et le remplacerait par des bons du Trésor. Au crédit de Tether, c’est précisément ce qui s’est produit.

En octobre 2022, Tether a révélé avoir réduit ses avoirs en papier commercial à zéro.

Tether a décidé de vendre le papier commercial et de le remplacer par des bons du Trésor, beaucoup plus sûrs et plus liquides. Les bons du Trésor constituent désormais la majorité des réserves de Tether.

Tether dispose de réserves excédentaires

La demande de stablecoins a explosé pendant le marché haussier. Les profits ont afflué, dopés par l’essor de la « finance décentralisée » (DeFi).

Bien que l’année 2022 ait dévasté l’ensemble du secteur des cryptos, les bénéfices nets de Tether ont augmenté de plus de 700 millions de dollars au quatrième trimestre 2022. Tether a continué à renforcer la composition de ses réserves en ajoutant plus de bons du Trésor et a terminé l’année avec 960 millions de dollars de réserves excédentaires.

Les réserves excédentaires sont les fonds supplémentaires dont dispose Tether en plus des réserves requises pour garantir ses jetons USDT en circulation à un ratio de 1:1 par rapport aux dollars. Comme Tether a continué à gagner de l’argent, ses réserves excédentaires ont continué à augmenter.

Tether a bénéficié de la hausse des taux

Il est amusant de constater que Tether a largement profité des pressions exercées pour réduire son papier commercial et acheter des bons du Trésor à la suite de l’accord conclu avec le NYAG. Ironiquement, elle a bénéficié des actions de la Réserve fédérale.

La politique de taux d’intérêt de la Réserve fédérale au cours des deux dernières années a directement augmenté les bénéfices de Tether en raison de la quantité substantielle de bons du Trésor qu’elle détient dans son bilan en tant que partie de ses réserves.

Vive la Fed

Les réserves excédentaires de Tether ont été fortement investies dans des bons du Trésor et la Fed a continué à augmenter le taux des fonds fédéraux, ce qui n’a fait que gonfler encore plus les bénéfices de Tether.

Aujourd’hui, Tether détient environ 84 % de ses réserves en bons du Trésor. Pour résumer, lorsque les investisseurs veulent des USDT, ils échangent leurs dollars américains contre des USDT. Tether reçoit les dollars, fait demi-tour et les prête au gouvernement américain à un taux sans risque de 5,25 %.

Si vous écoutez attentivement, chaque fois que la Réserve fédérale augmente les taux d’intérêt, vous pouvez entendre une bouteille de champagne sauter au siège de Tether.

À la fin du premier trimestre 2023, les bénéfices de Tether s’élevaient à 850 millions de dollars et ses réserves excédentaires atteignaient la somme colossale de 2,5 milliards de dollars. L’intérêt d’avoir cette réserve excédentaire est qu’elle crée un coussin de sécurité géant pour faire face à une grande vague de burn.

La question est donc de savoir ce que Tether devrait faire de toutes ses réserves excédentaires. Il y a un actif qui vient à l’esprit… bitcoin.

Tether : une énorme baleine

Alors que Tether réalisait près d’un milliard de dollars de bénéfices par trimestre, l’entreprise s’est trouvée confrontée à la question de savoir ce qu’elle allait faire de ces réserves excédentaires. En tant que bitcoiners, l’équipe de Tether a fait un choix logique. Le 17 mai, Tether a annoncé qu’elle utiliserait jusqu’à 15 % des bénéfices d’exploitation nets réalisés pour acheter des BTC.

« A partir de ce mois, Tether va régulièrement allouer jusqu’à 15% de ses bénéfices d’exploitation nets réalisés à l’achat de Bitcoin (BTC). Tether prévoit que les avoirs actuels et futurs en BTC dans ses réserves ne dépasseront pas le coussin de capital des actionnaires et renforceront et diversifieront davantage les réserves.

Tether détenait déjà environ 1,5 milliard de dollars en BTC dans ses réserves. Alors qu’il est courant pour de nombreux investisseurs institutionnels de confier la garde de leurs bitcoins à des tiers, Tether croit en la philosophie » Pas vos clés, pas vos bitcoins » et prend possession des clés privées associées à tous ses avoirs en bitcoins « , blog de Tether.

Des maximalistes à la tête de Tether ?

Paolo Ardoino, directeur technique de Tether, a déclaré :

« La décision d’investir dans bitcoin, la première et la plus importante crypto au monde, est étayée par sa force et son potentiel en tant qu’actif d’investissement… ».

« Le bitcoin a continuellement prouvé sa résilience et s’est imposé comme une réserve de valeur à long terme avec un potentiel de croissance substantiel. Son offre limitée, sa nature décentralisée et son adoption généralisée ont fait de bitcoin un choix privilégié pour les investisseurs institutionnels comme pour les particuliers.

Notre investissement dans bitcoin n’est pas seulement un moyen d’améliorer la performance de notre portefeuille, c’est aussi une méthode pour nous aligner sur une technologie transformatrice qui a le potentiel de remodeler la façon dont nous menons nos affaires et nos vies.«

Tether a plus de bons du Trésor que l’Espagne

Tether continue de dominer le marché des stablecoins et n’a fait que se renforcer au milieu des pressions réglementaires pour être plus transparent sur la composition de ses réserves. Depuis son accord avec le NYAG, elle s’est débarrassée de tous ses papiers commerciaux et a investi massivement dans des bons du Trésor et des équivalents en espèces.

Tether va en effet transférer dans le BTC une partie de ses bénéfices provenant des intérêts perçus sur ses quelque 72,5 milliards de dollars de bons du Trésor, de fonds du marché monétaire et de prises en pension au jour le jour, chaque trimestre. Pour mettre les choses en perspective, Tether détient plus de bons du Trésor que des pays entiers comme l’Espagne et le Mexique. Ses bénéfices sont si importants qu’il est devenu un acheteur significatif sur le marché du BTC grâce à cette nouvelle politique de réserve.

Cette stratégie d’achat s’est poursuivie à la fin du deuxième trimestre, lorsque Tether a annoncé un bénéfice d’exploitation net de plus d’un milliard de dollars, en hausse de 30 % par rapport au trimestre précédent, et a porté ses réserves excédentaires à 3,3 milliards de dollars.

Des sats quel qu’en soit le prix

Dans le cadre de sa stratégie d’investissement, Tether a ajouté 1 529 bitcoins à son bilan, soit 45 millions de dollars pour le seul deuxième trimestre. Rappelons que cette stratégie perdurera indéfiniment puisque l’émtteur continue d’allouer jusqu’à 15 % de ses bénéfices d’exploitation chaque trimestre.

En conséquence, les avoirs en bitcoins de Tether ont considérablement augmenté. Au 30 juin, Tether détenait environ 55 000 BTC.

D’après certains analystes, contrôlerait désormais la 11e adresse bitcoin la plus importante.

Tether est désormais devenu un acheteur régulier de BTC et insensible au prix, rejoignant ainsi MicroStrategy en tant qu’institution qui acquiert des sats quel qu’en soit le prix.

Une bonne chose ?

Pour les investisseurs en bitcoins, la perspective qu’une grande institution comme Tether achète régulièrement des quantités importantes de bitcoins est séduisante. Mais s’agit-il d’une évolution saine à long terme pour le bitcoin ?

La détention par Tether d’une position aussi importante et concentrée sur le BTC comporte des risques indéniables. Un exemple est le risque que Tether soit obligé de liquider sa position. Si Tether est confronté à une importante vague de brun, la société pourrait être contrainte de vendre une partie de ses avoirs en bitcoins si la situation se détériorait.

De nombreux acteurs du marché estiment que ce n’est qu’une question de temps avant que les régulateurs ne ciblent les émetteurs offshore de stablecoins en USD comme Tether. Si Tether est confronté à des défis réglementaires, cela créera beaucoup d’incertitude autour de ses avoirs en bitcoins et augmentera le risque qu’ils soient saisis ou vendus.

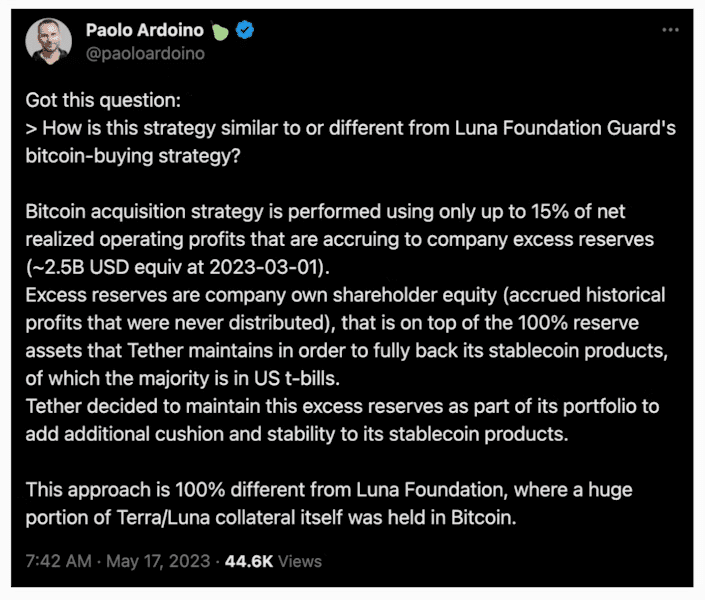

Bien que certains puissent établir des parallèles entre l’achat de bitcoins par Tether et les actions de la stablecoin algorithmique Terra Luna avant son effondrement mémorable, les situations sont très différentes.

Un parallèle avec Terra Luna ?

Le directeur technique de Tether, Paolo Ardoino, a souligné que Tether utilise les réserves excédentaires pour renforcer ses actifs de réserve déjà à 100 %, ce qui diversifie et ajoute de la résilience à ses réserves.

Cette situation est très différente de celle de Terra Luna, qui a utilisé le BTC comme garantie pour soutenir son stablecoin avant qu’il ne s’effondre.

Mais supposons que Tether fonctionne honnêtement et évite les difficultés réglementaires. Est-il positif qu’une telle société contrôle autant de bitcoins ?

Oui.

Une évolution positive pour Bitcoin

Tether n’a jamais vendu ses avoirs en bitcoins et a toujours démontré son engagement envers le bitcoin en soutenant et en investissant dans l’écosystème.

Bien que l’émetteur ne soit pas irréprochable, la société a démontré son engagement à défendre Bitcoin, à financer l’éducation à Bitcoin et à investir dans l’infrastructure et le développement de Bitcoin.

Seul l’avenir nous dira si Tether continuera à être un bon défenseur de Bitcoin et à contribuer à son adoption.

Tether comporte sa part de controverses et de risques. Toutefois l’entreprise s’est montrée en fervent défenseur du BTC à travers ses divers investissements et initiatives. Aujourd’hui, la stratégie d’investissement de l’émetteur fait la une des journaux, car elle a choisi d’investir dans bitcoin en raison de ses propriétés de diversification et de son potentiel de croissance en tant que monnaie numérique émergente, rare et saine. À l’avenir, Tether, ainsi que des entreprises comme Microstrategy, seront considérées comme des précurseurs. D’ici quelques années, les entreprises du monde entier suivront les traces de ces sociétés et se tourneront vers le bitcoin pour améliorer leurs stratégies d’investissement et préserver la valeur de leur trésorerie.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Chaque jour, j’essaie d’enrichir mes connaissances sur cette révolution qui permettra à l’humanité d’avancer dans sa conquête de liberté.

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.