Bitcoin (BTC), Fed et bain de sang

La Fed va de nouveau rehausser ses taux ce soir. Il en découlera in fine un nouveau bain de sang sur les marchés boursiers, immobiliers et obligataires. Plusieurs milliers de milliards cherchent déjà refuge. Dans le bitcoin ?…

Résumé de l’analyse hebdomadaire On-Chain de Glassnode

Glassnode note en introduction que malgré le récent coup de mou de BTC/USD, le bitcoin est tout de même resté assez robuste comparé aux marchés boursiers.

Le NASDAQ arbore son pire début d’année depuis sa création, en baisse de 20 %. Il faut remonter à 1973 pour trouver crash du même ordre de grandeur. Près de 3 000 milliards sont sortis du marché boursier mondial la semaine passée. Soit l’équivalent de quatre réseaux Bitcoin.

GN note néanmoins que « les corrélations entre le bitcoin et les marchés boursiers restent proches de leurs plus hauts niveaux historiques ». « Le bitcoin continue de souffrir du fait qu’il reste encore perçu comme un actif risqué (risk-on asset) ».

Et pourtant, ceux qui comprennent le bitcoin, comme Michael Saylor, affirment qu’il est en réalité l’actif risk-off ultime.

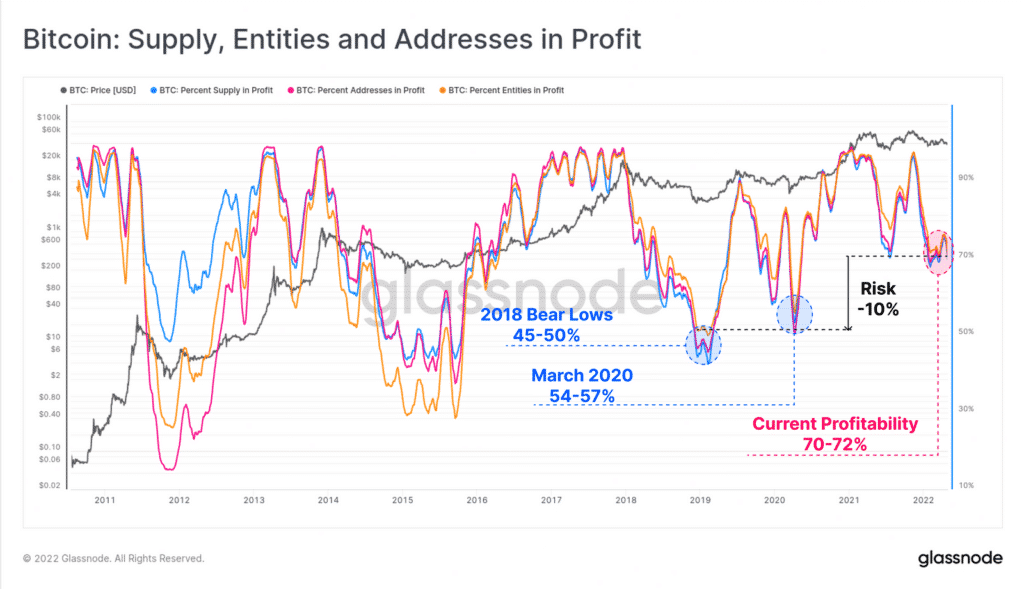

Bref, dans cette édition, GN rapporte que la proportion des BTC achetés à un prix inférieur au cours actuel tourne autour de 70 % (ce qui signifie que 30 % sont dans le rouge). Pas assez bas pour décanter le marché d’après Glassnode :

« Les précédents bottoms de BTC/USD en 2019 et 2020 se sont établis alors que nous étions entre 45 % à 57 % de BTC détenus à perte. »

GN pense qu’un retour sur le « seuil de douleur » de 60 % pourrait permettre de trouver un solide plancher à partir duquel un marché haussier pourrait émerger :

« À l’heure où nous écrivons ces lignes, il faudrait que BTC/USD tombe à 33 600 dollars pour plonger 1,9 million de BTC supplémentaires dans le rouge (10 % des BTC). »

Dit autrement encore, cela voudra dire que la plupart des acheteurs de BTC des 16 derniers mois se retrouveront sous l’eau. Nous pourrions alors observer une purge pour mieux repartir de l’avant.

Autre information très intéressante révélée par GlassNode : le point pivot des Short Term Holders se trouve à 46 910 dollars.

Concrètement, les BTC achetés il y a moins de 150 jours affichent actuellement une perte latente de 18 % (en moyenne). Pour GN, si ce chiffre s’aggrave encore, nous serons proches de niveaux typiques des pires épisodes de baisse passés.

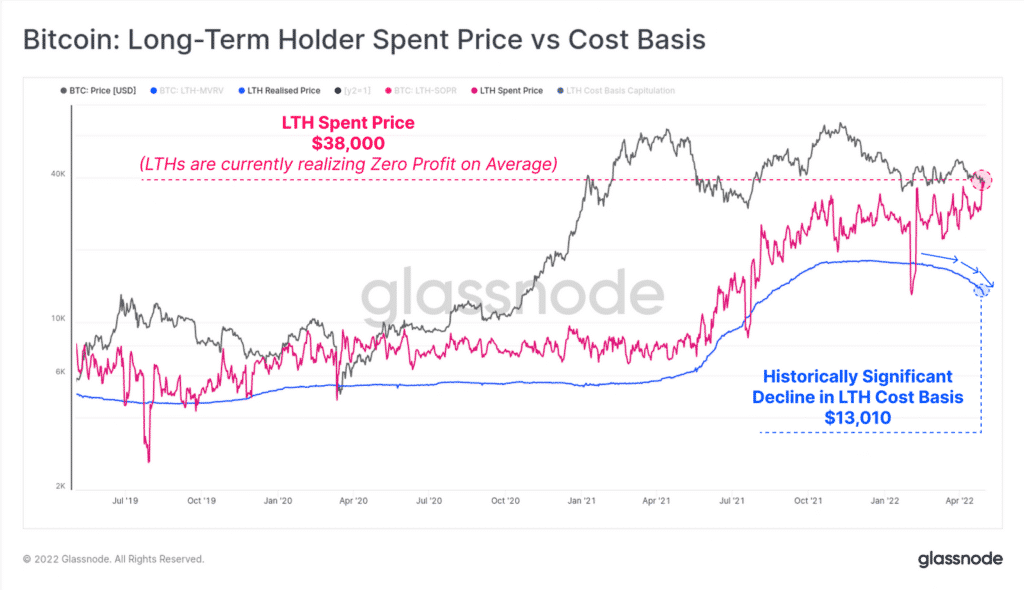

Au total, les Long Term Holders (BTC > 150 jours) ont acheté leurs BTC au prix moyen de 13 010 dollars. Ce chiffre baisse depuis le début de l’année, ce qui suggère qu’une partie des acheteurs de 2021 sont en train de capituler.

Une autre métrique intéressante sur le graphique suivant (en rose) montre le prix d’achat moyen des BTC dépensés par les LTH. Il monte rapidement et se trouve au même niveau que le prix spot, ce qui démontre que la promotion de 2021 a perdu patience et qu’elle vend :

Courbe bleue : Prix moyen de l’ensemble des BTC achetés par ceux qui ont acheté leurs BTC il y a plus de 150 jours.

L’interprétation de GN est les derniers arrivés dans la cohorte des LTH (promotion de 2021-22) craignent une nouvelle baisse.

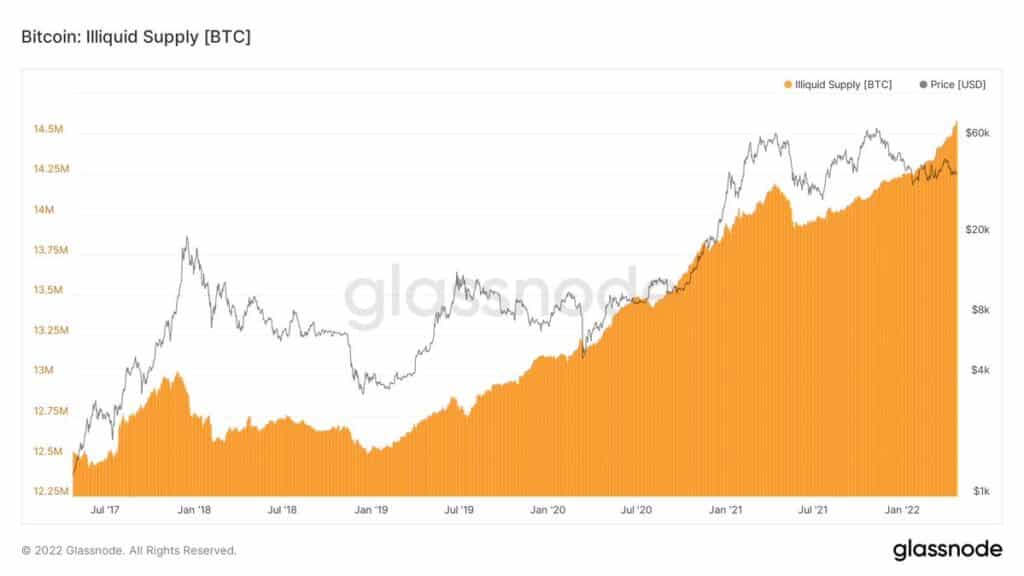

Cela étant dit, les LTH de plus long terme restent inébranlables. Plus de 70 % des BTC ont été achetés il y a plus d’un an. Un record :

Hold !

Bain de sang

Penchons-nous maintenant sur la raison d’être fondamentale du bitcoin : se protéger de l’hyperinflation. 51 pays affichent une inflation supérieure à 10 %…

Avant toute chose, notons que la relation entre le bitcoin et l’inflation n’est pas mathématique. Il ne suffit pas de posséder du bitcoin pour être automatiquement protégé de l’inflation.

Le bitcoin protège de l’inflation si et seulement si le taux de change BTC/USD s’apprécie d’autant que l’inflation. Si l’inflation est de 10 %, BTC/USD doit s’apprécier d’au moins 10 %. Logique.

Et pour que BTC/USD s’apprécie, il faut qu’il y ait plus d’argent qui entre dans le bitcoin qu’il n’y en est qui en sort.

Une hausse de 10 % de BTC/USD nécessite une hausse de 10 % de la quantité de monnaie fiat parquée dans le BTC.

Dit autrement, le bitcoin protège de l’inflation si et seulement si le taux de croissance de la quantité d’argent parquée dans le BTC est au moins le même que le taux d’inflation.

Heureusement, il y a encore des dizaines, sinon des centaines de milliards qui devraient venir abreuver le bitcoin au cours des prochaines années. Pour rappel, le bitcoin ne pèse que 740 milliards de dollars contre 11 800 milliards de dollars pour l’or.

Le BTC étant plus rare et plus liquide que l’or, ce n’est qu’une question de temps avant qu’il l’avale. Un seul bitcoin vaudra alors 660 000 dollars.

Nous pourrions atteindre un chiffre encore plus élevé si les 15 000 milliards de dollars qui ont récemment évacué les marchés boursiers mondiaux finissaient aussi dans le bitcoin. Un BTC vaudrait alors plus de 1,5 million de dollars.

Par ailleurs, 8 000 milliards de dollars sont également sortis du marché de la dette mondiale depuis le dernier ATH. Et nous n’avons probablement encore rien vu étant donné que la Fed vient tout juste de commencer à remonter les taux.

Il flotte dans l’air comme une odeur de crise. Rendez-vous compte que le S&P et le NASDAQ ont affiché leur pire performance mensuelle depuis les subprimes de 2008 (-8,8 % et -13,3 % respectivement en avril). Près de 2 700 milliards sont sortis des bourses américaines en un seul mois.

Le fonds souverain norvégien, qui pèse l’équivalent de 1 200 milliards de dollars, estime possible que la valeur de son fonds baisse de 40 %. « Nous sommes probablement confrontés aux plus grands changements depuis 30 ans », a déclaré son directeur Nicolai Tangen, lors d’une audition parlementaire.

M. Tangen a déclaré que le fonds norvégien, qui investit la totalité de ses actifs dans des actions, de la dette, des biens immobiliers et des projets d’énergie renouvelable étrangers, n’a « nulle part où se cacher ».

Mais si, dans le bitcoin pardi… C’est d’ailleurs ce que suggère le Wall Street Journal :

« L’inflation et la hausse des taux d’intérêt ont plombé les rendements des actions et de la dette, ce qui rend les cryptomonnaies plus attrayantes. »

Le fonds géant Fidelity (4 200 milliards) l’a bien compris et propose désormais de mettre jusqu’à 20 % de bitcoin dans le plan épargne de ses clients. Même Goldman Sachs vient de lancer des prêts en échange d’un collatéral en bitcoin.

Terminons en soulignant que certains voudraient nous faire croire que la hausse des taux de la Fed est une mauvaise nouvelle pour le bitcoin. FAUX. Les bulles boursières, obligataires et immobilières sont sur le point d’exploser et des torrents d’argent viendront bientôt chercher refuge dans le bitcoin.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Reporting on Bitcoin and geopolitics.

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.