Et s'il n'y avait plus que le bitcoin (BTC) ?

À quoi ressemblerait un monde ayant pour seule monnaie le bitcoin ? Voici quelques pistes de réflexion avec en premier lieu cette simple question : la monnaie fiat va-t-elle s’autodétruire ?

La monnaie fiat peut-être disparaître ?

L’utilisation d’une seule monnaie disponible en quantité absolument limitée est-elle possible. Souhaitable ? Ce changement de paradigme aurait-il des implications profondes pour la société ?

Avant de se pencher sur ces questions, il faut déjà dire qu’un tel scénario suppose la disparition des monnaies fiat. Est-ce possible ? Oui. Il faut, pour s’en convaincre, s’intéresser à deux choses :

- Le fonctionnement du système fiat

- Les limites physiques de la croissance

Commençons par définir ce qu’est exactement une monnaie « fiat ». Voici trois citations pour se faire une idée :

« La seule monnaie est l’or, tout le reste n’est que de la dette »

JP Morgan

« S’il n’y avait pas de dette dans le système, il n’y aurait aucun argent. »

Marriner Eccles, ancien président de la FED

« Chaque fois qu’une banque accorde un prêt, c’est de l’argent entièrement nouveau. »

Graham Towers, directeur de la banque du Canada

La monnaie fiat est de la « monnaie-dette ». Chaque euro, chaque dollar, chaque yen en circulation provient à l’origine d’une dette. Environ 60 % de l’argent en circulation provient d’emprunts immobiliers. Le reste est le fait des États et des entreprises.

Les billets et pièces de monnaie ne sont effectivement pas créés à partir de dettes. Mais ils ne représentent qu’une toute petite partie de l’argent en circulation. À peine 1600 milliards d’euros. À comparer avec la dette totale de la Zone Euro (États, ménages, entreprises) qui atteint 32 300 milliards d’euros. Soit moins de 5 % de l’ensemble de la masse monétaire.

Dit autrement, si nous remboursions toutes les dettes d’un coup de baguette magique, il n’y aurait quasiment plus un sou en circulation.

Ce qui nous amène au mot ponzi. La monnaie fiat est un ponzi. La raison étant que la dette doit toujours augmenter pour que le système fonctionne. C’est mathématique. Il suffit de décomplexifier les choses pour s’en rendre compte.

Imaginons une économie partant de zéro avec un banquier et deux emprunteurs. Le banquier crée deux fois 100 000 euros ex nihilo et les prête. Avec un intérêt de 4 %, sur un an.

Les deux emprunteurs pourront-ils payer ces intérêts ? Non, pour la bonne et simple raison que l’argent correspondant aux intérêts n’existe pas initialement dans l’économie.

Pour rendre le paiement des intérêts possible, il faudrait qu’une troisième personne s’installe et emprunte à son tour de l’argent. Auquel cas, il est techniquement possible que nos deux premiers emprunteurs puissent trouver assez d’argent pour payer les intérêts.

Cette démonstration simple est vraie dans une économie de 2 personnes, 10 personnes, 100 personnes ou un milliard de personnes. Par ailleurs, cette fuite en avant suppose une augmentation de la croissance. Et donc une augmentation constante de la quantité de ressources extraites de notre environnement.

En somme, étant donné que l’argent correspondant aux intérêts ne se trouve jamais initialement en circulation dans l’économie, si certains parviennent à rembourser leur dette ET les intérêts, mathématiquement, d’autres ne pourront même pas rembourser le principal de l’emprunt. À moins que la dette globale (la quantité d’argent en circulation) grossisse continuellement.

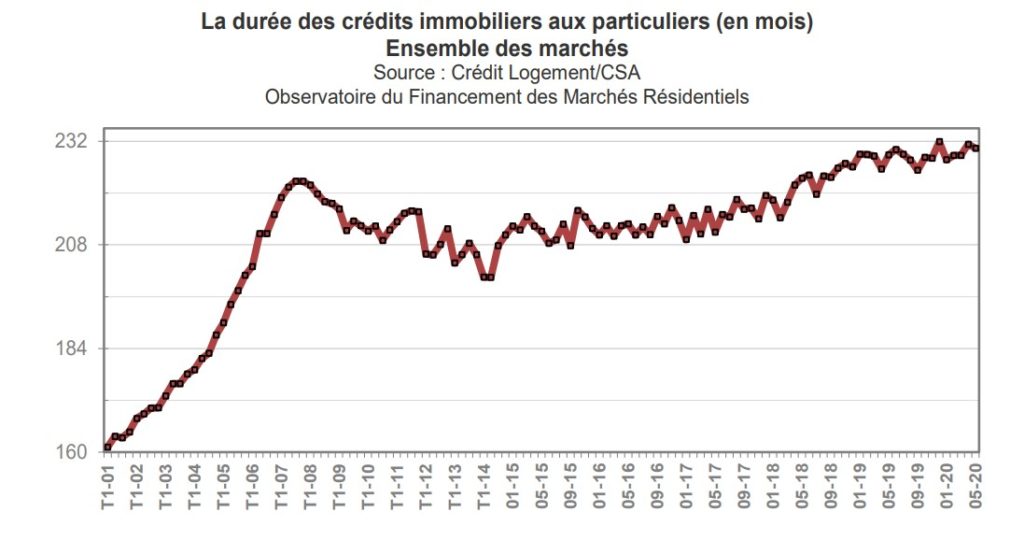

Comprenez que ces intérêts ne sont pas rien. Emprunter 100 000 euros à 4 % sur 30 ans revient à devoir payer in fine 71 800 euros d’intérêts ! Alors que font les banquiers pour que ça se passe bien ? Ils augmentent petit à petit la durée des emprunts :

Le but étant qu’il se trouve toujours assez d’argent dans le magma de l’économie pour assurer le paiement des intérêts. D’où l’inflation immobilière. Soulignons que la baisse tendancielle des taux d’emprunt permet aussi d’emprunter plus.

Sauf que les arbres ne montent pas jusqu’au ciel… Un jour, la nouvelle génération refusera de s’endetter sur 40 ou 50 ans. Il ne se trouvera alors plus assez d’argent dans l’économie pour que le remboursement de dettes se fasse sans accrocs.

Viendra ensuite le temps des faillites, du chômage et de l’éclatement de la bulle immobilière. À moins de mettre en place un revenu universel… Ou de remplacer le prêt immobilier par le prêt étudiant…

La dette publique est également un ponzi. D’autant plus que contrairement aux ménages, les États ne remboursent jamais leurs dettes. Ils se contentent de les faire « rouler ». C’est-à-dire qu’ils empruntent pour rembourser les anciennes dettes.

C’est terrible, car cela signifie que les États accumulent des intérêts sur des intérêts. Et ça, c’est un processus mathématique exponentiel qui ne peut que se finir mal. D’où la baisse des taux à zéro depuis un certain temps déjà.

Pour ainsi dire, le système fiat porte en lui les germes de son autodestruction. La question des intérêts est épineuse. Ce n’est pas pour rien qu’ils ont longtemps été interdits par l’Église…

Voici ce que disait John Maynard Keynes à propos des intérêts (l’usure) :

« Je ne vois donc rien qui nous empêche de revenir un jour à quelques-uns des principes les plus sûrs et les moins douteux de la religion et de la vertu traditionnelles – que l’avarice est un vice, la pratique de l’usure, un délit, et l’amour de l’argent, détestable. » – John Maynard Keynes

Tout cela étant dit, force est de constater que le système fiat fonctionne relativement bien si l’économie peut s’accroître sans contraintes. L’automatisation (gains de productivité technologiques) et l’abondance des ressources peuvent même se traduire par une hausse du niveau de vie ainsi qu’une dette publique modeste et stable par rapport au PIB.

(C’est par exemple le cas de la Russie avec une dette qui oscille entre 20 % et 12 % du PIB depuis 2004. Ses immenses ressources énergétiques le lui permettent.)

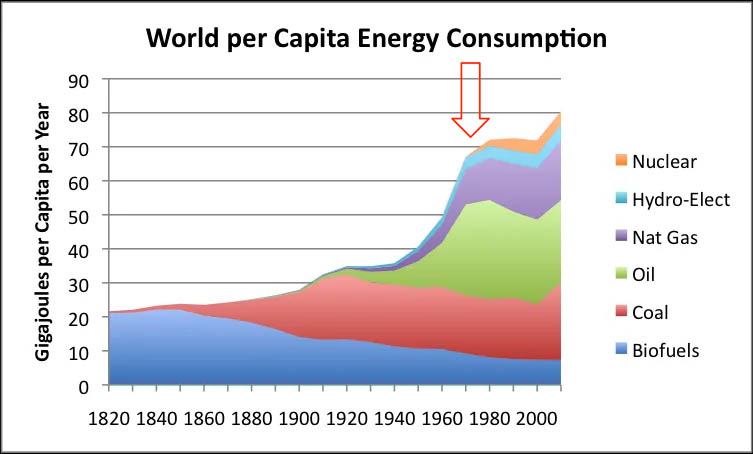

Mais le fait est que les limites physiques finissent par endiguer la production économique. Notre planète n’est pas extensible et 84 % de l’énergie que nous utilisons provient toujours du pétrole, du charbon et du gaz. Cette énergie EST l’économie. Sans elle, rien ne bouge, rien ne se transforme. L’humain est devenu un pilote de machines qui fonctionnent avec… de l’énergie.

Le pic d’extraction des énergies fossiles provoquera inéluctablement la baisse de la production et de la vente d’à peu près tout. Le PIB réel chutera. Le chômage augmentera. Les rentrées fiscales diminueront, forçant les États à faire encore plus de dette. La conclusion étant l’hyperinflation et le rationnement.

Impression de déjà-vu ? Nous y sommes. Le taux de croissance de l’extraction d’énergie n’a cessé de baisser depuis les années 1970. Le coup d’arrêt est encore plus net si l’on parle d’énergie par habitant :

Comme disait Voltaire, « la monnaie papier finit toujours pas retourner à sa valeur intrinsèque, c’est-à-dire zéro ». Le prochain jubilé est proche et une monnaie d’un autre genre attend déjà son heure. On entend son cœur battre toute les 10 minutes, bloc après bloc, prêt à prendre la relève.

Oui, une « hyperbitcoinization » ne tient pas du pur fantasme. Retrouvez la deuxième partie de cet article ICI.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Reporting on Bitcoin and geopolitics.

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.