Un marché crypto en souffrance

En ce mercredi 15 juin 2022, le bitcoin retrouve la zone des 20 000 $. 5 ans plus tard, rien n’a changé. Ou presque rien. Le pessimiste règne sur l’ensemble des marchés notamment dû à une macro-économie inédite depuis des décennies mais surtout à des marchés qui retracent une grosse partie de la hausse des dernières années. On peut rajouter à cela la FED qui se réunit d’urgence pour trouver une solution au désastre économique auquel nous sommes et pour ajouter de la peur sur le marché, de gros acteurs se font liquider comme Celsius ou encore 3AC. Alors que peut-on tirer de ce marché, faut-il tout vendre ? Sans plus tarder, on est parti pour le bitcoin à 360° de cette semaine. Je vais essayer d’être le plus complet possible en vous partageant mes sentiments sur le marché. Bonne lecture !

La zone des 20 000 $ comme point bas ?

Survivre, c’est déjà acheter le bottom tant l’écosystème est neuf et dangereux.

Comme j’aime le dire souvent, chercher un bottom est presque ridicule, car personne ne peut le deviner. Il vaut mieux bien savoir réagir à ce que le marché nous propose, qu’essayer d’acheter un point bas générationnel hypothétique comme certain aime l’appeler. Néanmoins, on peut avoir des scénarios qui nous paraissent plus fiables que d’autre, et celui des 20 000 $ en est un, je m’explique.

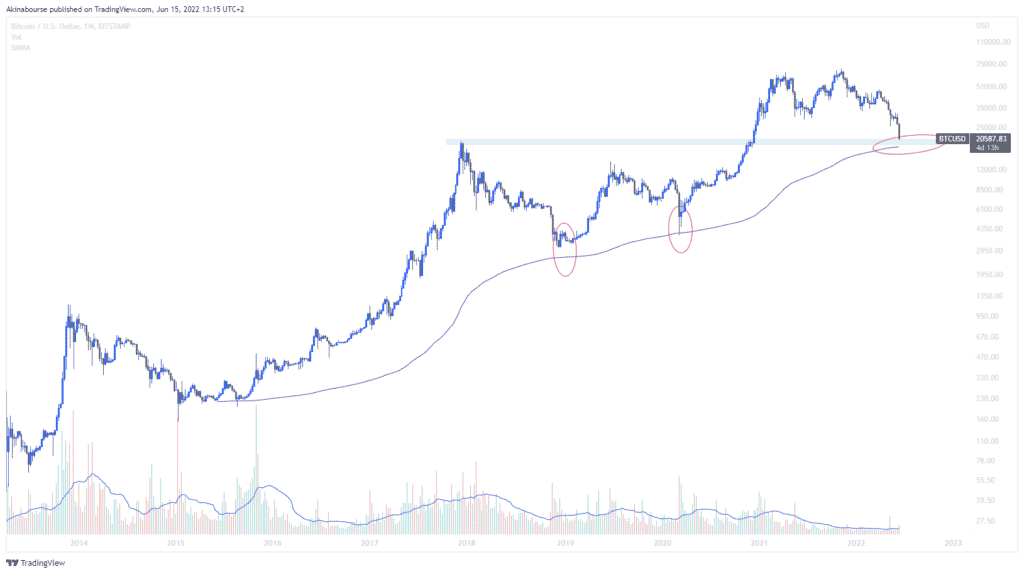

Je vais rester succinct sur cette analyse et me concentrer sur le long terme. Le graphique semaine semble parfait pour ça. J’utilise très peu d’indicateurs, mais les moyennes mobiles sont un outil très utile pour pouvoir se placer sans FOMO (Fear Of Missing Out). Cette expression définie les personnes qui achètent après une forte hausse en ayant peur de « rater le train ». Fréquemment, ces périodes d’excès se finissent mal pour les derniers arrivants qui rencontrent souvent un retracement aussi brutal que la hausse.

Les MM (Moyennes Mobiles) permettent de contrer cela. Un investissement raisonnable est d’acheter proche de cette moyenne mobile. Cela offre un PRU (Prix Moyen Unitaire) faible et réfléchit et modéré. Sur le bitcoin, les 20 000 $ correspondent également au dernier top de 2018 et pourrait donc agir comme support. Le seul bémole est la situation macro qui est bien différente.

Comparer le passé au présent est souvent utile pour essayer de comprendre et potentiellement mieux réagir. Cependant, beaucoup de chose ont changé. Le quantitative easing n’est plus d’actualité, laissant les marchés faibles et des investisseurs sans cash. D’où la nécessité de comprendre l’économie et la géopolitique qui nous entoure

La FED vectrice de crainte

De quelle façon les marchés traditionnels et la macro ont-ils un impact sur nous ? S’il y a une chose à savoir, c’est que les marchés sont tous fortement corrélés. La macro-économie impacte les investisseurs de la même manière et comprendre ce qui se passe autour de nous est primordial pour une bonne gestion de ses positions crypto et autres.

Avoir l’avis d’expert dans le domaine et la vision de personne travaillant dans de gros fonds peut être une aide. Sheena Shah, analyste chez Morgan Stanley, a déclaré récemment que la faiblesse du marché crypto est dû à la crainte des stablecoins mais aussi par le désendettement de la finance décentralisée : DeFi. Le tout entraine l’équivalent crypto de la politique de resserrement quantitatif de la Réserve fédérale.

Les principales cryptomonnaies comme le bitcoin (BTC) et l’ether (ETH) se sont effondrées au cours de l’année, les investisseurs devenant plus réticents à prendre des risques alors que les banques centrales des pays développés resserrent leur politique monétaire pour combattre les pressions inflationnistes. Les spéculateurs passent d’un marché risk-on favorisé par le quantitative easing à un marché risk-off. Avec donc moins de flux sur les valeurs crypto.

Notons que le processus de resserrement quantitatif de la Fed vise à réduire la quantité de liquidités dans l’économie. Au début du mois de juin, la banque centrale a commencé le QT dans le but de réduire son bilan de près de 9T$.

Un FOMC attendu

Ce catalyseur est toujours attendu sur les marchés. En effet, ces 4 lettres : FOMC (Federal Open Market Committee) traduisent le comité de politique monétaire de la Réserve Fédérale des États-Unis (FED) et il réunit les membres du bureau des gouverneurs des banques centrales des États fédéraux des États-Unis.

Depuis des semaines, les membres du Comité fédéral de l’open market de la Réserve fédérale américaine ont déclaré qu’ils étaient d’accord pour augmenter leur taux directeur de 50 points de base lors de chacune des deux prochaines réunions. Toutefois, depuis plusieurs jours, des échos tablent plus sur 75 points. Simple manipulation pour créer un sentiment bullish en cas de bonne nouvelle, ou réel supposition ?

Même si les banquiers centraux ont été inhabituellement clairs en déclarant qu’ils prévoient d’augmenter la fourchette cible des taux des fonds fédéraux d’un demi-point de pourcentage à 1,25 % lors de la réunion de juin, ils nuancent toujours leur déclaration en disant que leur décision dépendra des données.

Et le président de la Réserve fédérale, Jerome Powell, a déclaré à plusieurs reprises que la banque centrale ferait ce qu’il fallait pour faire baisser l’inflation. Le mois dernier, il a souligné : « Je pense que la seule chose que nous ne pouvons vraiment pas faire, c’est échouer à rétablir la stabilité des prix […]. Rien dans l’économie ne fonctionne, l’économie ne fonctionne pour personne sans stabilité des prix. »

Jauge d’inflation : les données publiées vendredi pourraient faire réfléchir le FOMC à une augmentation plus importante des taux. L’indice des prix à la consommation a grimpé plus haut que prévu en mai, anéantissant les espoirs que l’inflation ait déjà atteint un sommet. En glissement annuel, l’IPC a augmenté de 8,6 % en mai, ce qui dépasse les 8,2 % attendus et est supérieur aux 8,3 % d’avril. Si l’on exclut les secteurs volatils de l’énergie et de l’alimentation, l’IPC a augmenté de 6,0 % par rapport à l’année précédente, ce qui est légèrement supérieur au consensus et inférieur aux 6,2 % d’avril.

Et alors que les médias et les experts ont fait grand cas du chiffre plus élevé que prévu de l’IPC, la Fed accorde plus de poids aux chiffres des dépenses de consommation personnelle. En avril, le mois le plus récent pour lequel des chiffres PCE sont disponibles, l’indice des prix PCE a augmenté de 6,3 % en glissement annuel, comme prévu, et l’indice PCE de base a augmenté de 4,9 %, également en ligne. Qu’il s’agisse de l’IPC ou de l’indice PCE, les deux augmentent bien plus vite que l’objectif d’inflation de 2 % de la Fed.

Steve Englander, responsable de la recherche mondiale sur les devises du G10 et de la stratégie macroéconomique pour l’Amérique du Nord chez Standard Chartered, s’attend toujours à une hausse de 50 points de base cette semaine, mais n’exclut pas une augmentation de 75 points de base. Il voit même « une chance extérieure de 100 pb lors de la réunion du 15 juin ». Cependant, la Fed n’aime pas surprendre, et la confiance des consommateurs est choquante, donc « nous conservons 50 pb comme base de référence pour juin », a-t-il écrit dans une note datée du 13 juin.

L’ancien président de la Fed de New York, William Dudley, a déclaré mardi qu’il pensait que le FOMC retiendrait l’augmentation de 75 points de base, mais qu’il évoquait également la possibilité de 100 points de base, a rapporté Michael Derby du Wall Street Journal.

« Le président Jerome Powell et ses collègues marchent sur une corde raide en matière de politique monétaire, espérant éviter une récession tout en freinant la demande. La baisse des cours des actions et la hausse des rendements obligataires de cette année sont parmi les conséquences les plus évidentes des actions de la Fed », a déclaré Mark Hamrick, analyste économique de Bankrate.

Une bonne raison de surprendre : Jonathan Millar, de Barclays, s’attend à une hausse de 75 points de base cette semaine. « Nous pensons que la banque centrale américaine a maintenant de bonnes raisons de surprendre les marchés en procédant à une hausse plus agressive que prévu en juin », a-t-il écrit dans une note après la publication du rapport sur l’IPC jeudi. M. Millar a également augmenté de 25 points de base les prévisions de Barclays concernant le taux terminal, pour le porter à 3,00 % au début de 2023.

Jan Hatzius, de Goldman Sachs, a revu à la hausse ses prévisions de relèvement des taux de la Fed de 75 points de base en juin et en juillet, ce qui « ramènerait rapidement le taux des fonds à 2,5 %, l’estimation médiane du taux neutre par le FOMC », a-t-il écrit dans une note datée du 13 juin. (Le taux neutre correspond au moment où le taux d’intérêt ne stimule ni ne freine l’économie). Son estimation du taux final reste inchangée à 3,5 %.

L’économiste en chef de la Deutsche Bank pour les États-Unis, Matthew Luzzetti, s’attendait toujours (au 10 juin) à des hausses de 50 points de base lors de chacune des réunions de juin et de juillet, mais il prévoit maintenant des hausses de 50 points de base en septembre et en novembre, puis « un ralentissement à un rythme de hausses de 25 points de base lors de la réunion de décembre. Le résultat est que nous voyons maintenant le taux des fonds fédéraux terminer cette année à 3,12 % et atteindre un sommet à 4,12 % au milieu de 2023 », a-t-il écrit dans une note aux clients.

Les swaps de la Fed ont fixé le prix d’un taux terminal de 4 % à la mi-2023, selon Bloomberg lundi. Un resserrement de quelque 175 points de base est attendu d’ici septembre, ce qui implique deux augmentations d’un demi-point et une augmentation de 75 points de base.

Mise à jour des projections économiques : le comité publiera également mercredi son résumé des projections économiques, mettant à jour ses prévisions pour une série de mesures économiques, notamment la croissance du PIB, l’inflation et le taux de chômage au cours des deux prochaines années. Les observateurs de la Fed se concentreront bien sûr sur le graphique en points qui résume la trajectoire prévue du taux des fonds fédéraux.

Dans le SEP de mars, les projections médianes des membres de la Fed étaient les suivantes : taux des fonds fédéraux de 1,9 %, croissance du PIB de 2,8 %, inflation PCE de 4,3 % et taux de chômage de 3,5 % à la fin de 2022. Pour le graphique en points, plus de la moitié des membres du FOMC s’attendaient à au moins sept hausses de taux d’un quart de point – soit 175 pb ; sur ce montant, 75 ont déjà été mises en œuvre cette année.

Résultat aujourd’hui en ce mercredi 15 juin. Quoi qu’il en soi, ne pas réagir à chaud. Si la nouvelle est bonne ou mauvaise, le marché à tendance à liquider et ne pas partir en ligne droite, ce serait trop facile.

Pour faire bref, beaucoup de volatilité est à prévoir en ce mercredi. Ce catalyseur pourra aiguiller sur une potentielle tendance et traduira d’une volonté de la fed de rétablir une inflation à un niveau correct. Journées donc intense et volatile.

Si l’on prend le temps de regarder le marché à la suite d’un FOMC alors on peut entrevoir du vert. Des hausses suivent souvent ce catalyseur, mais comme je l’ai dit récemment, la situation macro a changé. Malgré un graphique qui tend à rassurer, prendre un trade ici reste dangereux étant donné la forte pression vendeuse.

Un marché volatil, une gestion de portefeuille stricte

Quoi qu’il en soit, le but n’est pas de prédire le court, mais de réagir à ce qu’il nous offre. Je recommande différentes stratégies :

- La première est de garder du cash. Certes, vous ne ferez pas fructifiez votre argent mais au moins, cela reste disponible dans les moins ou années à venir pour potentiellement profiter de prix bas. De plus cela vous permet de vous placer sur des opportunités en DeFi, d’arbitrage ou autre.

- Ensuite, un DCA inteligent, avec l’aide de moyenne mobile ou alors seulement tous les mois est inteligent sur une logique de moyen, long terme

- Enfin, une stratégie intéressante est d’attendre des flux acheteurs et une macro un peu plus flatteur sur le moyen terme avant de se replacer. Comme cela vous ne prenez pas le couteau lors de sa chute quitte à sacrifier quelques pourcentages de hausse.

Je me répète, mais le but dans la crypto étant toujours de survivre et d’avoir un horizon long terme pour être le plus rentable possible. La gestion du portefeuille est donc très importante. Des rachats sur des actifs pas trop nombreux, résistants à la baisse, proche des moyennes mobiles est toujours quelque chose d’intéressant. Avoir des liquidités de disponible et rentrer en DCA est tout autant conseillé.

Bien sûr, le bitcoin ne l’aide pas et cela continuera tant que la tendance de fond sera baissière et que les altcoins seront dans l’ombre du BTC.

Enfin, je reçois de multiples questions me demandant sur quel site j’analyse mes valeurs. Personnellement, et depuis de multiples années, j’utilise TradingView, une interface intuitive avec pas mal d’outils et un large choix d’actifs. Il s’agit clairement de l’interface la plus développée et utilisée sur le marché.

C’est la fin de cette analyse, n’hésitez pas à me faire un retour sur mon compte Twitter @0xakina. Ne soyez pas trop gourmands, prenez des profits régulièrement, ayez un bon money management pour vos trades et fiez-vous à votre plan initial. N’investissez que ce que vous pouvez vous permettre de perdre tant que cela n’affecte pas trop votre moral. Bonne semaine à tous, et je vous retrouve la semaine prochaine pour une nouvelle analyse !

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Passionné d’analyse technique et de technologie, je suis assidûment les cryptomonnaies depuis 2017. Au-delà du trading et de l’investissement, j’essaye de démocratiser, à ma manière, l’écosystème qui changera sans doute nos habitudes de demain !

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.