Bitcoin (BTC) : L'inflation, c'est bientôt fini ?

La Fed montre les dents face à la résurgence de l’inflation. Peut-on réellement croire Jérôme Powell qui nous assure qu’un « soft landing » est possible et que la Fed viendra à bout de cette gangrène ? Certains indicateurs vont en effet dans ce sens…

Une récession inévitable ?

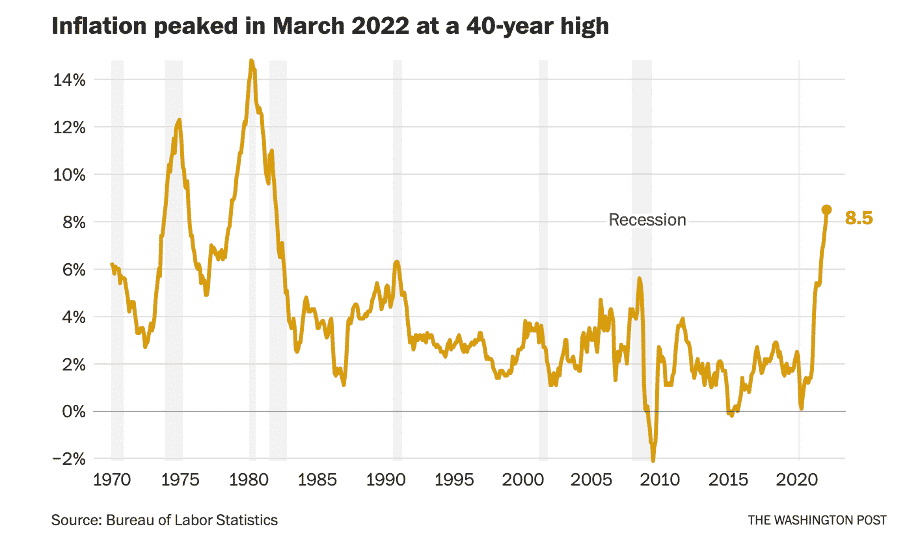

Tous les indicateurs montrent que l’économie américaine se dirige vers une récession en 2022. La Fed et les marchés s’attendent également à cette trajectoire. Après tout, nous n’avons jamais observé dans l’histoire de baisse significative de l’inflation sans ralentissement économique significatif.

La Réserve fédérale s’attend toujours à ce que l’inflation diminue d’elle-même sans avoir besoin d’asphyxier l’économie comme l’a fait Paul Volcker en son temps avec des hausses de plusieurs points des taux.

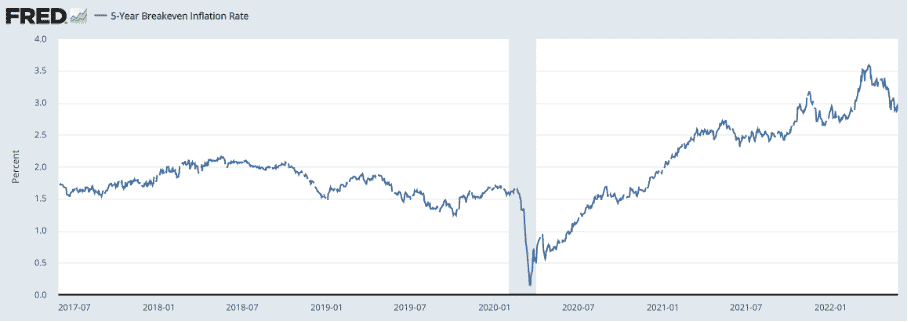

La dernière valeur du « breakeven inflation rate » indique ce que les acteurs du marché s’attendent à 5 années d’inflation. Les anticipations d’inflations sur 5 ans oscillent autour de 3 % et les attentes d’inflation sont inférieures à 2,5 % pour la période 2027-2032.

Retour sur l’inflation de 2021

Il ne fait plus de doutes qu’en 2021, l’inflation galopante était essentiellement le fait d’une explosion de la composante « consommation » de la demande. Les prix n’augmentaient pas parce que la production de marchandises était anormalement insuffisante, mais parce que les gens consommaient de plus en plus, et que l’offre ne pouvait plus suivre.

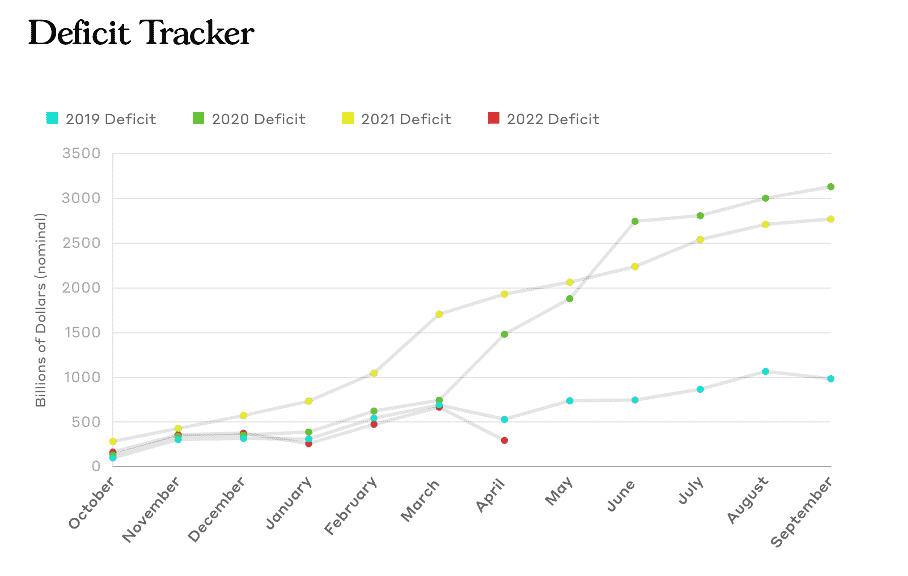

La Fed n’y était évidemment pas pour rien dans cette affaire. Plus précisément, le gouvernement américain a creusé le déficit puis monétisé celui-ci grâce à son monopole monétaire. Mais un autre facteur a joué dans cet emballement de la demande : la consommation de l’épargne accumulée durant la pandémie.

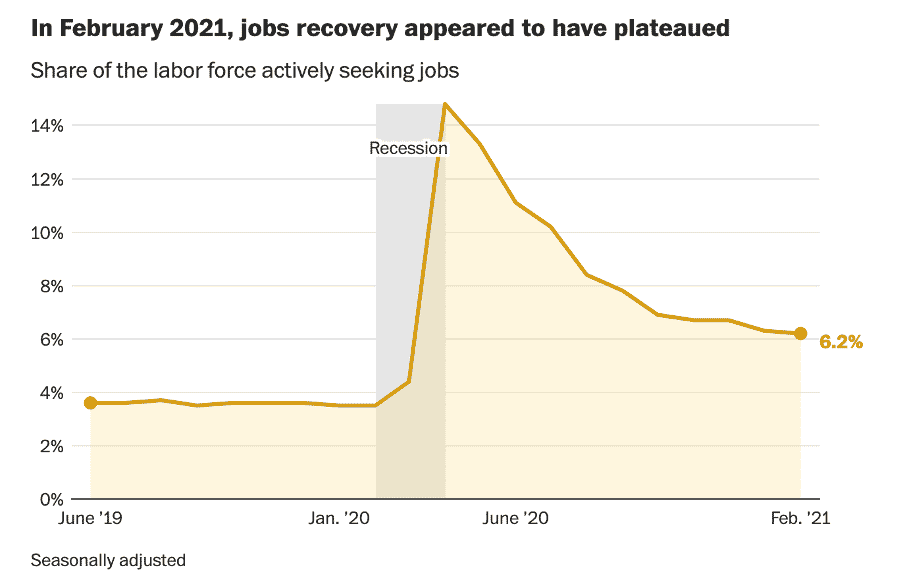

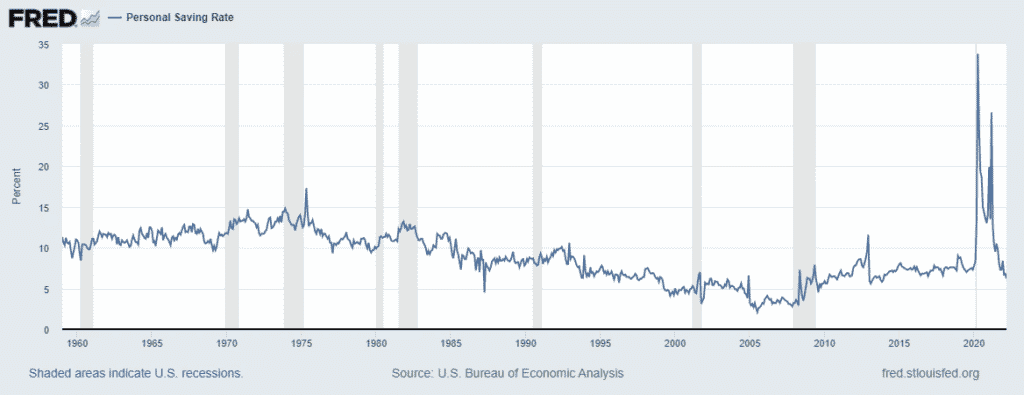

Durant la crise sanitaire, les Américains ont davantage épargné par crainte de l’avenir. Mais lorsque cette crainte a disparu avec l’apparition de variants moins virulents et l’arrivée des vaccins, les gens se sont mis subitement à consommer et cessaient d’épargner. Très rapidement, on a donc observé un emballement de la demande. En 2008, à la suite de la crise financière nous observions exactement la situation inverse. En raison des niveaux d’endettement élevés, la demande restait anémique.

Finalement, l’explosion de la consommation alimentée d’une part par la libération de l’épargne accumulée et de l’autre par le creusement du déficit public est à l’origine de l’inflation de 2021. Cette consommation a porté essentiellement sur des biens, ce qui a engendré des problèmes de logistiques. Les chaînes d’approvisionnement étaient en effet peu anti-fragiles et ont montré leurs faiblesses face au premier choc global.

Encore de l’inflation ?

Certains signaux semblent montrer une évolution des origines de l’inflation depuis le début de l’année 2022. D’une inflation tirée essentiellement par la consommation, se dirige-t-on vers une inflation alimentée par une dépression de l’offre ?

Deux éléments semblent aller dans cette direction : l’invasion de l’Ukraine par un dictateur revanchard et la politique zéro covid chinoise. Dans le second cas, le secteur manufacturier axé sur les exportations a été particulièrement atteint. Shanghai a dû attendre le 1er juin pour mettre fin à un confinement strict de deux mois. Mécaniquement, les prix augmentent. D’autres facteurs géopolitiques peuvent intervenir. Par exemple, l’Inde a récemment annoncé l’interdiction des exportations de blé et de sucre pour contrôler les prix intérieurs.

Jusque-là, les prix du pétrole ont certes augmenté, mais ils sont restés au niveau du début de la décennie 2010. L’Occident continue d’acheter du pétrole russe même si un embargo vient d’être décidé. Ces nouvelles restrictions contraindront certaines compagnies pétrolières russes à fermer des puits et pourraient conduire à un nouvel emballement des prix du pétrole.

Des pays comme l’Estonie, la Lituanie ou encore la Lettonie ont dû affronter une inflation proche des 20 % en mai. Il faut savoir que ces pays gardent un mauvais souvenir du voisin russe et ont très rapidement coupé les ponts, notamment sur les importations de gaz.

Par ailleurs, un autre facteur pourrait empêcher de voir l’inflation se résorber : le niveau des salaires élevé dans un marché du travail extrêmement tendu. Comme le pense l’économiste Laurence Summers, il ne peut pas y avoir de baisse significative de l’inflation sans ralentissement de la croissance des salaires.

Pourquoi l’inflation pourrait se tarir ?

Concernant la demande, tous les facteurs qui ont enfanté l’inflation en 2021 ont connu un retournement. Le gouvernement produit moins de dépenses publiques, la Fed a réduit ses injections monétaires et les Américains moyens ont épuisé leur l’épargne constituée pendant la pandémie.

La fin du déficit Covid

Les dépenses liées à la lutte contre le Covid ont considérablement diminué. Pour rappel, le gouvernement a injecté près de 6 000 milliards de dollars dans le cadre de la politique sanitaire.

L’administration Biden semble aujourd’hui décidée à ne plus dépenser de telles sommes et à miser sur la stratégie vaccinale. Le déficit fédéral a déjà commencé à bien diminuer en avril et cette dynamique pourrait donc se poursuivre dans les mois à venir pour se rapprocher des déficits de 2019.

La FED enfin décidée à euthanasier l’inflation ?

La Fed se montre encore timide pour juguler l’inflation. Les hausses de taux d’intérêt ne sont sans doute pas à la hauteur du péril inflationniste. Et c’est d’ailleurs pourquoi d’autres mesures plus restrictives vont bientôt arriver. La Fed est notamment sur le point de réduire son bilan.

Jim Bullard, président de la Fed de Saint-Louis suggère d’opter pour une hausse de 50 points de base toutes les six semaines. Il estime que l’inflation est un déséquilibre encore plus dangereux que le risque récessionniste. L’inflation est extrêmement impopulaire et la Fed ne laissera pas cette gangrène s’installer durablement.

Le gouverneur Christopher Waller souhaite également que la Fed continue à relever ses taux d’un demi-point de % jusqu’à ce que l’inflation retrouve le sentier des 2 %. Une politique hawkish de la Fed est d’autant plus crédible que le chômage est à son plus bas niveau en 50 ans, aux alentours de 3,6 %.

« Parce que nous sommes dans cette situation vraiment extrême, je pense que nous pouvons augmenter les taux. Je préconise que nous le fassions maintenant, pendant que l’économie est forte et que l’économie peut supporter ces taux plus élevés. »

Fini le temps où la Banque centrale imprimait des dollars par milliards.

Des Américains plus pauvres

Enfin, une bonne partie des Américains a déjà épuisé son « épargne covid », d’autant plus que les récentes chutes des marchés boursiers et notamment de la tech ont créé des effets de richesses négatifs. Bref, les Américains sont plus pauvres et n’ont plus les ressources pour consommer autant.

Tous les facteurs qui favorisaient la consommation en 2021 connaissent un ralentissement. Les Américains contractent moins de prêts hypothécaires et achètent moins de logements.

Inflation : le pire est déjà passé ?

Bien sûr, s’il se trouve que l’inflation se tarit effectivement dans les mois à venir, les apôtres de « l’inflation transitoire » n’auront pas pour autant raison. La réalité leur a déjà donné tort puisqu’ils pensaient que l’inflation était uniquement le fruit de paralysies dans la chaîne d’approvisionnement.

« Il y a deux causes principales à l’inflation que nous observons aujourd’hui. La première cause de l’inflation est une pandémie qui ne se produit qu’une fois par siècle. Cette année, nous avons une deuxième cause, la guerre de M. Poutine en Ukraine ». Biden ne mentionne bien sûr pas les déficits monstrueux qu’il a créés…

Au contraire, si l’inflation ralentit c’est parce qu’une série de mesures ont été prises et que l’illusion de prospérité entretenue par le gouvernement et la Fed s’est dissipée. La fin d’une illusion engendrée par l’austérité budgétaire, l’austérité monétaire et la chute des marchés boursiers (et de la crypto).

L’inflation est incertaine

Janet Yellen a eu l’humilité de reconnaître ses erreurs au sujet de l’inflation :

« Je pense que je me suis trompé sur le chemin que l’inflation prendrait. Il y a eu des chocs imprévus et importants qui ont fait grimper les prix de l’énergie et des denrées alimentaires, et des goulots d’étranglement de l’approvisionnement qui ont gravement affecté notre économie que je… à l’époque, ne comprenais pas entièrement. »

Son erreur aura conduit à des drames humains, mais comme Janet Yellen ne joue pas sa peau, elle gardera son poste.

Il est impossible de prédire le futur de l’inflation, les variables sont trop nombreuses et même si nous pouvons évoquer des facteurs, nous sommes myopes face à ce phénomène. Ceux qui prédisent la fin de l’inflation ont donc probablement autant tort que ceux qui estiment qu’elle va s’accélérer.

Les plus grands ont échoué à prédire l’inflation

Cette anecdote de Ray Dalio est très éclairante et invite à nuancer les prévisions des experts :

« Au début de ma carrière, j’ai appris cette leçon à la dure, en faisant de mauvais paris très douloureux. La plus grosse de ces erreurs s’est produite en 1981-1982, lorsque j’ai acquis la conviction que l’économie américaine était sur le point de sombrer dans une dépression. Mes recherches m’avaient amené à penser que, compte tenu de la politique monétaire restrictive de la Réserve fédérale et de l’importance de l’encours de la dette, il y aurait une vague mondiale de défauts de paiement, et que si la Réserve fédérale essayait de gérer la situation en imprimant de la monnaie, l’inflation s’accélérerait.

J’étais tellement certain de l’arrivée d’une dépression que je l’ai proclamé dans les colonnes des journaux, à la télévision et même dans des témoignages devant le Congrès. Lorsque le Mexique a fait défaut sur sa dette en août 1982, j’étais sûr d’avoir raison. Bon sang, j’avais tort. Ce que j’avais considéré comme improbable est exactement ce qui s’est passé : la décision du président de la Fed, Paul Volcker, de baisser les taux d’intérêt et de rendre l’argent et le crédit disponibles a permis de lancer un marché haussier des actions et la plus grande période de croissance non inflationniste de l’économie américaine. »

Si on ne peut donc pas prévoir l’avenir de l’inflation, on connaît en revanche son origine : l’augmentation de la masse monétaire. Ce que propose de résoudre Bitcoin.

Même si la Fed réussit, le mal est fait

Même si l’inflation venait à ralentir dans les mois à venir, il n’en demeure pas moins que les dégâts sont faits. Les manipulations monétaires ont entraîné une mauvaise allocation des ressources qui ne peut pas être inversée par un simple resserrement. La hausse des taux ne fait qu’interrompre cette illusion en révélant au grand jour les distorsions : les bulles.

Les taux d’intérêt devraient être établis conformément aux objectifs des individus et à leurs préférences temporelles, pas en fonction des desiderata d’un planificateur central qui manque d’informations. L’objectif de la Fed reste de produire continuellement 2 % d’inflation, plutôt que d’avoir une règle de création monétaire nulle. Les gens sont-ils au courant qu’ils doivent payer 2 % d’impôts supplémentaires sur leur épargne ?

C’est entre autres pour mettre fin au détournement de richesses pratiqué par les banques centrales que Satoshi Nakamoto a créé Bitcoin. Encore faut-il que les gens aient suffisamment d’éducation monétaire pour le comprendre.

Il se pourrait bien que l’inflation ait atteint un pic et qu’elle viendra à ralentir dans les mois à venir. Mais il se peut aussi que nous entrions dans une ère durablement inflationniste. Le monde est trop complexe pour jouer au prophète. La seule chose dont nous sommes sûrs est que l’inflation a une origine exclusivement monétaire et que Bitcoin a été inventé pour régler définitivement cette question. L’avenir nous dira si suffisamment de gens sont prêts à embrasser ce changement de paradigme.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Chaque jour, j’essaie d’enrichir mes connaissances sur cette révolution qui permettra à l’humanité d’avancer dans sa conquête de liberté.

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.