Le seuil des 50% d’ETH « en staking » annoncé par Santiment ressemble à un jalon rassurant, presque triomphal. Mais il déclenche une controverse : ce chiffre mesure-t-il vraiment le staking actif ou seulement des dépôts cumulés ? La différence n’est pas anodine, car elle change la lecture de l’offre, de la sécurité du réseau et du sentiment de marché.

Prediction Market

El bitcoin se desploma y el miedo extremo domina el mercado. Sin embargo, las instituciones acumulan discretamente. ¿Debería comprarse ahora?

El mercado de opciones de Bitcoin muestra una señal clara: el put a 40 000 $ se ha convertido en la segunda apuesta más grande antes del vencimiento del 27 de febrero, con aproximadamente 490 millones de dólares nocionales. Dicho de otro modo, una parte de los traders paga caro por un seguro "catástrofe". ¿Es una profecía? No necesariamente. A menudo es un reflejo de cobertura cuando el mercado acaba de ser sacudido. Bitcoin se mantiene hoy alrededor de 66 000–68 000 $, tras una caída marcada desde los máximos de octubre. En este escenario, las opciones parecen menos una votación sobre el futuro que un cinturón de seguridad abrochado en el último momento.

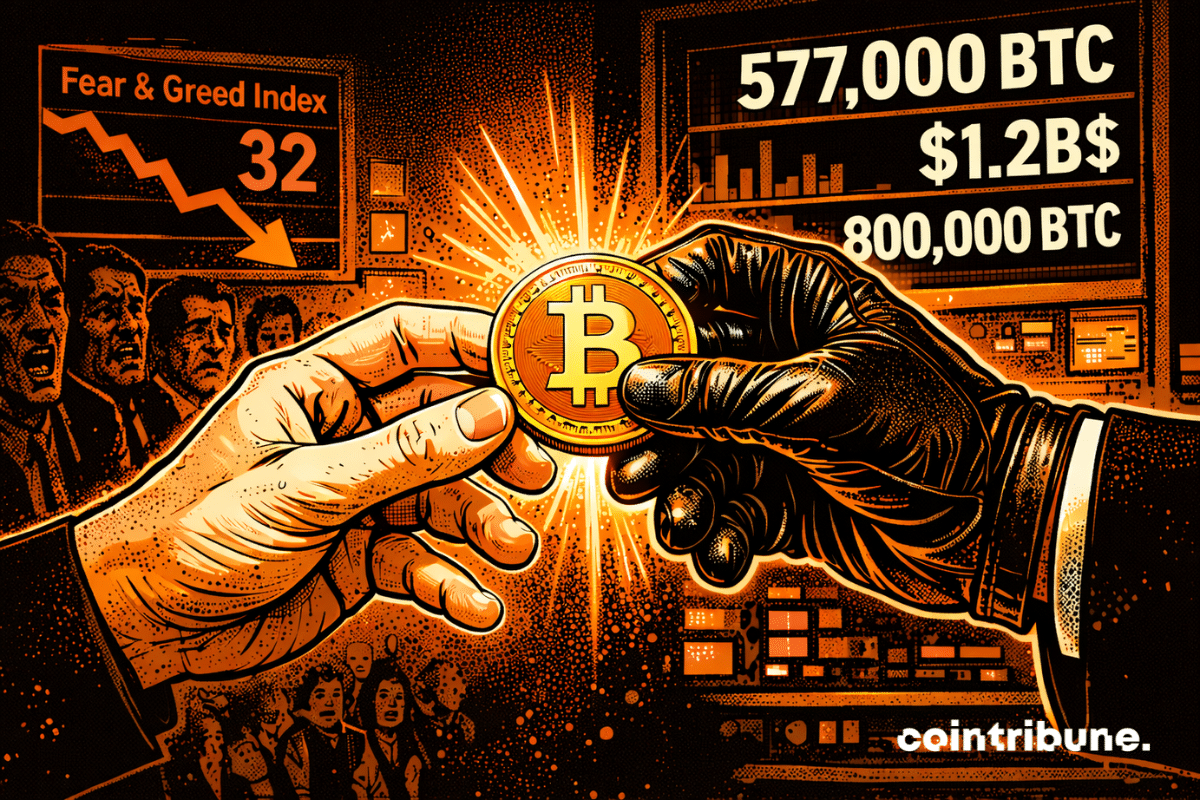

Los flujos de los ETF de Bitcoin caen 105 M$. Detrás de estas retiradas, una dinámica sorprendente podría redibujar el mercado crypto.

Martes 17 de febrero de 2026, la acción de eToro (ETOR) terminó con una subida de alrededor del 20 %, impulsada por resultados trimestrales mejores de lo esperado y por el peso siempre central de la cripto en su modelo. Incluso en un mercado menos eufórico que en 2024, Wall Street admiró el mensaje: eToro gana dinero, y la plataforma sigue siendo un punto de encuentro entre cripto y finanzas tradicionales.

Bitcoin sufre una caída drástica del open interest, señal de fuga del apalancamiento y mercados nerviosos. Análisis completo aquí.

Descubra cómo Metaplanet impulsó sus ingresos en un 738 % gracias a Bitcoin. ¡Un logro impresionante en el mercado cripto!

La cripto Pi Network atraviesa una zona crítica. Su token Pi Coin pierde un 24 % en un día. Análisis de una señal que genera interrogantes.

Los traders mapean el riesgo-recompensa de Bitcoin para 2026 con apuestas por 84 millones de dólares

Los traders están realizando apuestas considerables sobre el camino de Bitcoin hasta 2026 en las principales plataformas de predicción. La actividad en Polymarket, Kalshi y Myriad sugiere un mercado que espera un progreso gradual en lugar de una ruptura rápida. Más de 84 millones de dólares en volumen combinado a través de siete contratos reflejan un optimismo cauteloso, equilibrado por coberturas constantes contra riesgos a la baja. Aunque la confianza parece aumentar hacia finales de año, las expectativas a corto plazo permanecen contenidas.

El creador de OpenClaw, nueva sensación de la IA de código abierto, rechaza varias ofertas de adquisición. ¡Más detalles en este artículo!

Bitcoin atraviesa una fase crítica, pero CryptoQuant invita a los inversores a mantener la calma. Te contamos más en este artículo.

El mercado cripto entra en una nueva fase según Mike Novogratz. ¿Fin de las ganancias explosivas? ¡Análisis de un giro mayor en este artículo!

Ethereum cae por debajo de un umbral psicológico importante. Los indicadores blockchain muestran una acumulación inesperada. Análisis.

Polymarket ha escalado su disputa con los reguladores estatales de EE.UU. presentando una demanda federal contra Massachusetts, argumentando que los mercados de predicciones están bajo supervisión federal exclusiva. En el centro del caso está si los estados individuales pueden restringir contratos basados en eventos ya regulados a nivel federal. En última instancia, el fallo podría determinar cómo operan los mercados de predicciones en Estados Unidos.

El Financial Times provoca un tsunami al afirmar que el Bitcoin caerá a cero. Una declaración que divide a los inversores.

Crypto.com apuesta fuerte una aplicación de predicción cripto con hasta 500 $ ofrecidos al registrarse. Descubre los detalles en este artículo.

Los reguladores de Nevada han intensificado la acción contra los mercados de predicción vinculados a criptomonedas. Una nueva demanda apunta a Coinbase por presuntas apuestas deportivas sin licencia. La medida se produce a medida que las plataformas de predicción se expanden rápidamente en los Estados Unidos. Las autoridades estatales argumentan que las reglas de juego existentes aún se aplican, incluso cuando los productos se ofrecen a través de criptomonedas o mercados de derivados.

El bitcoin cayó bruscamente este fin de semana, y la señal más clara no viene del mercado spot. Viene de los productos derivados. La caída de más del 10% entre un máximo de 84 177 $ y un mínimo de 75 947 $ abrió un raro hueco en los contratos a futuro del CME, con una diferencia de precio superior al 8% en la reapertura. Es el cuarto mayor gap desde el lanzamiento de los futuros de Bitcoin en 2017.

Mientras el gobierno estadounidense cae en una parálisis parcial, las plataformas de predicción cripto Polymarket y Kalshi se encuentran en el centro de una polémica inquietante. Sus contratos, destinados a permitir a los traders apostar sobre este evento, revelan fallas importantes en sus formulaciones.

Cripto: Coinbase abre las puertas a la apuesta legal en los 50 estados estadounidenses. ¡Te damos todos los detalles en este artículo!

Bitcoin : la acumulación institucional explota. Aquí están las cifras que confirman una acumulación masiva.

Explosión en la red Ethereum: 447 000 nuevos inversores en un día, un récord sin precedentes desde hace 7 años. Todos los detalles aquí.

Un caso explosivo sacude el mercado cripto: tres whales de Polymarket señaladas por apuestas sospechosas sobre Venezuela. ¡Los detalles aquí!

La minería de Bitcoin adora los podios. Un número sube, otro baja, y el ecosistema se cuenta una historia sencilla. Excepto que, en esta industria, la forma de contar casi cuenta tanto como las máquinas. Y eso es exactamente lo que hace que el “momento Bitdeer” sea interesante. Bitdeer afirma…

¿Está el XRP preparando un regreso fulgurante? Los inversores cripto pacientes podrían pronto cosechar los frutos de su espera.

¿Crash o simple pausa? Bitcoin cae mientras el oro sube. El duelo de valores refugio se intensifica. ¡Los detalles aquí!

Los stablecoins han sido durante mucho tiempo la plomería discreta de la cripto. Nadie los aplaude, pero sin ellos, una parte del mercado se bloquea. Hoy salen de la sombra por una razón muy concreta: el ahorro y los depósitos bancarios. En Estados Unidos, directivos de bancos locales instan al Senado a estrechar algunos puntos de una legislación sobre stablecoins. Su temor: ver parte de los depósitos migrar hacia tokens dólar, atraídos por "recompensas" que se parecen cada vez más a un rendimiento. Enfrente, JPMorgan se niega a ceder al alarmismo. El banco ve más bien un nuevo ladrillo en un sistema monetario ya compuesto de varias capas. Y esta diferencia de lectura dice mucho sobre la batalla en curso: estabilidad financiera, competencia o simple guerra de modelos?

Zcash se desploma, ¡Monero arde! Una batalla inédita sacude el mercado cripto entre dos gigantes de las monedas de privacidad.

Morgan Stanley nunca ha sido del tipo que sigue modas. Así que cuando el banco anuncia una cartera de activos digitales, pensada para las criptomonedas pero también para los activos del mundo real tokenizados (RWA), la señal es clara. Wall Street ya no quiere solo “tolerar” el sector, quiere tener las llaves. Según Barron’s, esta cartera digital verá la luz en 2026 y buscará, desde el principio, una mezcla híbrida: criptomonedas por un lado, activos del mundo real (acciones, bonos, inmobiliario) por el otro.

Los stablecoins explotan en la cripto institucional. Moody’s anuncia un giro importante a seguir en las finanzas en 2026.