La menaçante dégradation des dettes

La dette des Etats pèse lourd sur les marchés cette semaine. La plupart des actifs se retrouvent très pénalisés par la décision de l’agence Fitch de dégrader sa notation sur la dette américaine. Ainsi l’agence pointe du doigt le niveau élevé de dette, l’instabilité des budgets, et les difficultés à trouver des accords sur les plafonds. Le risque de la dette publique a déjà pesé sur les marchés en mai 2023, mais désormais cela semble se généraliser à tous les grands pays surendettés.

Une dégradation lourde de conséquences

Fin mai, l’agence Fitch avait déjà placé la dette américaine sous « surveillance négative » en raison du risque de défaut que faisait courir le plafond de la dette. Désormais, Fitch concrétise ses inquiétudes. Bien sûr, la dette américaine reste pour l’agence parmi les meilleures notations, passant du triple A (AAA) au double A (AA+). Dans notre précédente publication, nous invoquions le risque plus global sur les dettes publiques (Dettes publiques : Un risque pour les marchés ? – Cointribune).

« La dégradation de la notation des États-Unis reflète la détérioration attendue des finances publiques au cours des trois prochaines années, un fardeau de la dette du gouvernement général élevé et croissant. Ainsi que l’érosion de la gouvernance par rapport aux pairs notés ‘AA’ et ‘AAA’ au cours des deux dernières décennies, se manifestant par des confrontations répétées concernant la limite de la dette et des résolutions de dernière minute. »

Fitch Downgrades the United States’ Long-Term Ratings to ‘AA+’ from ‘AAA’; Outlook Stable (fitchratings.com)

L’agence invoque donc des raisons tout à fait justes et pertinentes. Effectivement, les Etats-Unis ont connu ces dernières décennies un laxisme grandissant sur leur situation financière. Ainsi, l’agence rapelle que « le ratio dette/PIB du gouvernement général devrait augmenter au cours de la période de prévision, atteignant 118,4 % d’ici 2025 ». De plus, « le ratio de la dette est plus de deux fois et demie supérieur à la médiane ‘AAA’ de 39,3 % du PIB et à la médiane ‘AA’ de 44,7 % du PIB ».

Malgré tout, Fitch rappelle que si les Etats-Unis peuvent se permettre un niveau d’endettement supérieur, c’est en raison de la force du dollar. Mais l’agence entrevoit aussi une récession pour l’économie américaine au dernier trimestre 2023 et au premier trimestre 2024. La croissance en 2024 ne serait que de +0,5 %.

« Plusieurs forces structurelles étayent les notations des États-Unis. Il s’agit notamment de son économie importante, avancée, bien diversifiée et à revenu élevé, soutenue par un environnement commercial dynamique. Surtout, le dollar américain est la principale monnaie de réserve mondiale, ce qui confère au gouvernement une flexibilité extraordinaire en matière de financement. »

Fitch Downgrades the United States’ Long-Term Ratings to ‘AA+’ from ‘AAA’; Outlook Stable (fitchratings.com)

Enfin, aucune réduction du taux directeur n’est anticipée avant mars 2024 au moins. Dans ce contexte, Fitch montre que le gouvernement devrait supporter une faible croissance de ses ressources et un accroissement de sa charge d’intérêt.

Le scénario noir pour le budget public

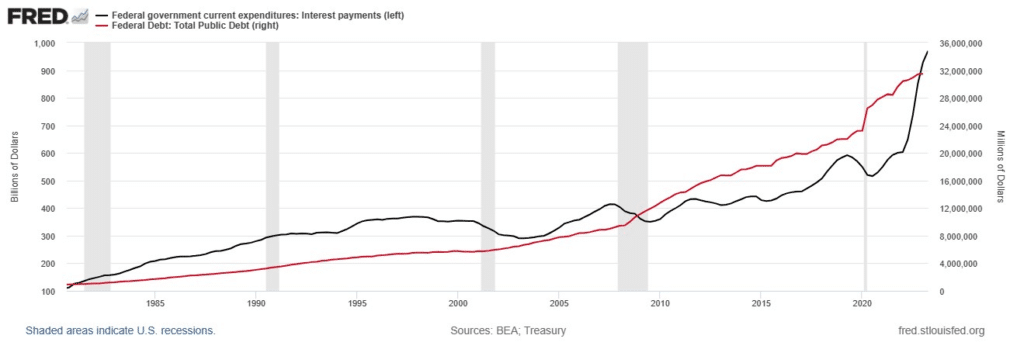

En l’espace d’une seule année, la charge d’intérêt du gouvernent fédéral a augmenté de +35 % ! Le New York Times rappelle également que la charge d’intérêt devrait dépasser le budget militaire dans les prochaines années. Le graphique ci-dessous montre le niveau de la dette américaine (courbe rouge) et les paiements d’intérêt (noir).

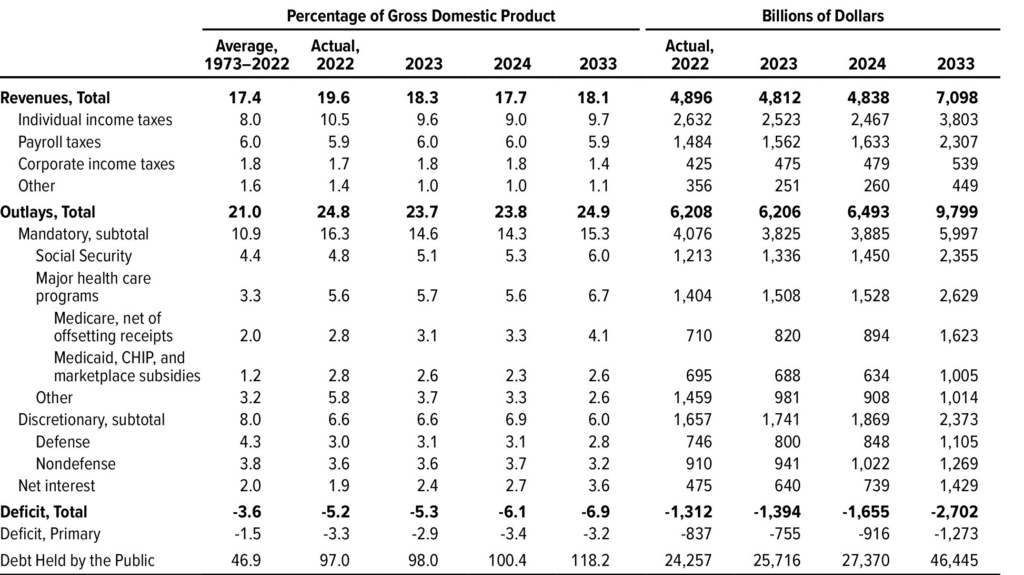

Les budgets anticipés pour la décennie à venir attestent d’une dégradation de la satiation financière du pays. Ainsi, le Congrès rappelle que 640 Mds$ devraient servir au remboursement de la dette en 2023. Le déficit, à plus de 5 % du PIB, ne devrait pas se réduire d’aussi tôt. D’ici 2026 ou 2027, il est probable que la charge d’intérêt dépasse le budget déjà considérable de la Défense. Ce dernier représente environ 800 Mds$ en 2023. En France, le premier budget de l’Etat d’ici à 2027 sera la charge d’intérêt, devant l’éducation. Le tableau ci-dessous présente l’anticipation de la situation à venir sur le budget fédéral.

Car à la dégradation des finances, s’ajoute un certain nombre de facteurs structurels. Le communiqué de Fitch rappelle les éléments suivants. Les fonds dédiés à la protection sociale seraient même épuisés d’ici à 10 ans. Par conséquent, cette dégradation paraît être plus durable et plus justifiée qu’aucune auparavant.

« Au cours de la prochaine décennie, les taux d’intérêt plus élevés et l’augmentation du stock de dette accroîtront le fardeau des services d’intérêts, tandis que le vieillissement de la population et l’augmentation des coûts de santé entraîneront une hausse des dépenses pour les personnes âgées en l’absence de réformes de la politique budgétaire. Le CBO prévoit que les coûts d’intérêts doubleront d’ici 2033, pour atteindre 3,6 % du PIB. Le CBO estime également une augmentation des dépenses obligatoires pour Medicare et la sécurité sociale de 1,5 % du PIB sur la même période. Le CBO prévoit que le fonds de la sécurité sociale sera épuisé d’ici 2033 et que le fonds de l’assurance maladie hospitalière (utilisé pour payer les prestations en vertu de la Partie A de Medicare) sera épuisé d’ici 2035 selon les lois en vigueur, posant des défis supplémentaires pour la trajectoire budgétaire à moins que des mesures correctives opportunes ne soient mises en œuvre. »

Fitch Downgrades the United States’ Long-Term Ratings to ‘AA+’ from ‘AAA’; Outlook Stable (fitchratings.com)

La chute des marchés

Les marchés, malgré la surveillance négative, ont été surpris. Le bitcoin a brièvement frôlé les 28 500 $ dans la journée du 1er août. De son côté, le cours du métal jaune est resté stable. Une réaction intéressante est également notable sur le VIX, l’indice de volatilité du S&P 500. Ce dernier a grimpé de +18 % sur la semaine écoulée pour revenir au niveau des 16. Un passage du VIX au-dessus de 17 pourrait enclencher une vague plus durable de stress sur les marchés.

Le CAC 40 a ainsi ouvert en nette baisse et rompu la tentative de rebond enclenché fin juillet. Mais l’information la plus stratégique nous vient de la réaction du marché obligataire. Le taux sur les obligations à 10 ans pour les Etats-Unis est repassé au-delà de 4 %. Dans un contexte où le taux directeur est de 5,5 %, et où les projections budgétaires peuvent même paraître optimistes, nous prenons la mesure de la vague de difficultés à venir d’ici 2030.

La saisonnalité à l’œuvre de cette dégradation ?

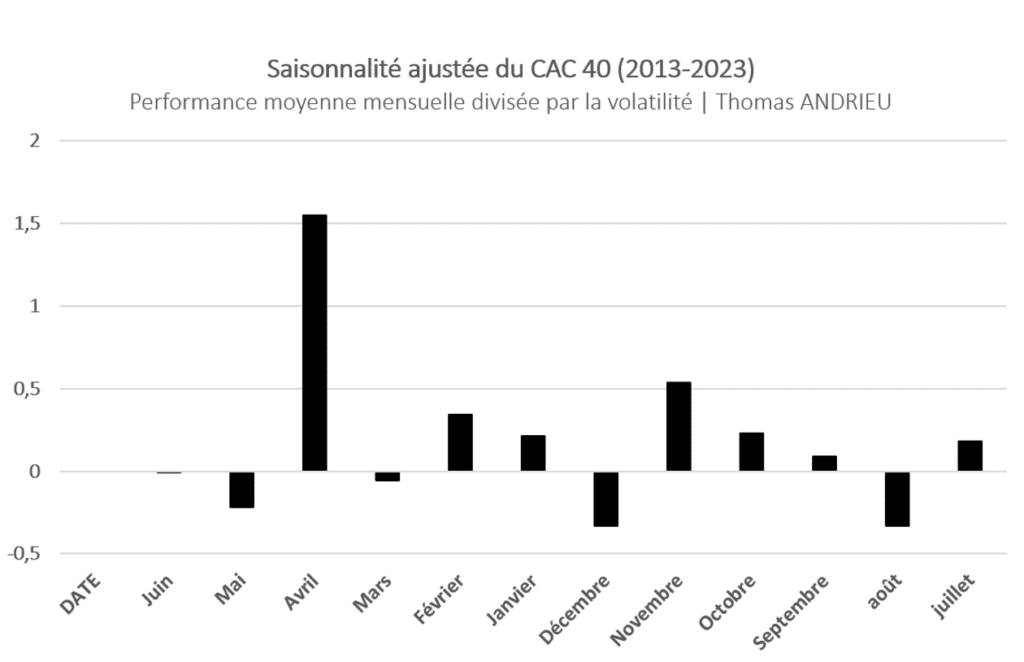

Nous savons que le mois d’août est souvent synonyme de stagnation ou de baisse pour les indices. Cette nouvelle semble donc parfaitement corréler avec un début de mois d’août. Tandis que le mois de juillet montre généralement une légère progression (ce dernier a terminé en hausse de +1,3 % pour le CAC 40), le mois d’août annonce généralement une vague corrective. Bien sûr, il s’agit de moyennes et de dispersions statistiques qui ne peuvent pas tout déterminer. Mais il y a des mois plus propices à ce type d’annonces qui sont parfois de nature à faire changer la psychologie du marché.

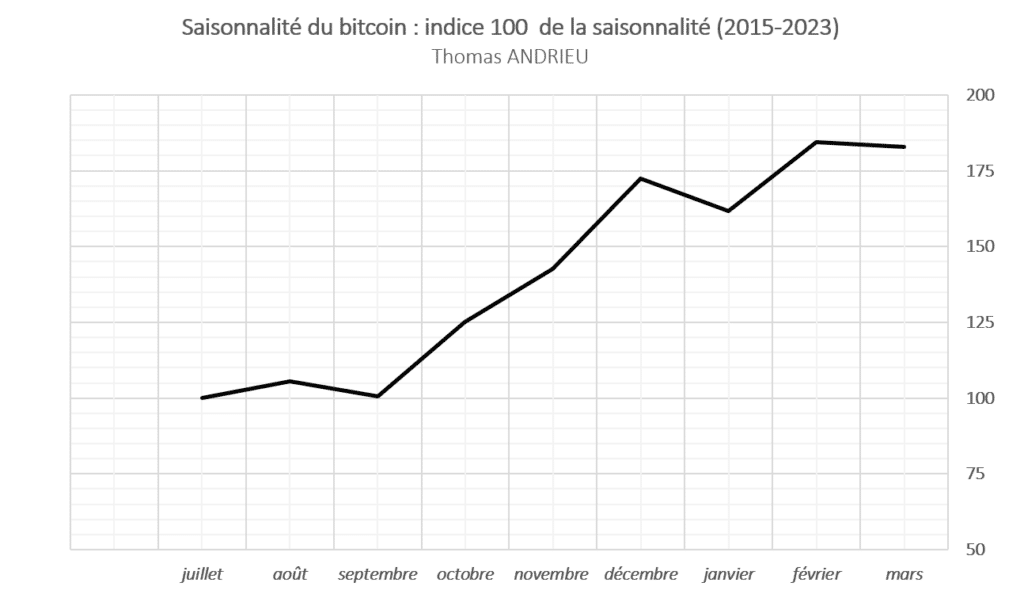

Par ailleurs, nous avons déjà eu l’occasion d’exposer la saisonnalité du bitcoin (La saisonnalité du bitcoin (BTC) – Cointribune). Tandis que le mois de juillet montre généralement une certaine progression, le mois d’août est plus morne. C’est souvent le mois de septembre qui se traduit par des corrections plus persistantes.

De ce fait, il nous semble important de spécifier que la dégradation de Fitch est peut-être de nature à finaliser la tendance de l’été. Néanmoins, au regard de la portée de l’analyse, cette nouvelle ne serait pas de nature à provoquer une forte correction sur les marchés.

En conclusion

En définitive, la « surveillance négative » de l’agence de notation Fitch a finalement mené à une dégradation. La dette à long terme des Etats-Unis a ainsi été dégradée de AAA à AA+. En cause, le niveau excessif de dette, qui reste 2,4 fois supérieur à la médiane d’endettement de cette catégorie. De plus, les prévisions budgétaires font état d’un déficit croissant et d’une charge d’intérêt croissante. D’ici 5 ans, la charge d’intérêt pourrait dépasser le célèbre budget de la Défense américain. L’inquiétude porte aussi sur certains fonds de sécurité sociale, qui pourraient être déficitaires d’ici 10 ans. Cette dégradation est amplement justifiée, et les risques pesants sur le plafond de la dette accentuent cette analyse.

La dette publique américaine est la plus consistante des pays développés, il est donc clair que cet évènement ne doit pas être sous-estimé. L’impact sur les marchés financiers a été rapide et nettement négatif. Néanmoins, si cet évènement intervient aussi avec la saisonnalité, il n’est pas de nature à dégrader sensiblement la tendance de moyen terme.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Auteur de plusieurs livres, rédacteur économique et financier sur plusieurs sites, je noue depuis de nombreuses années une véritable passion pour l'analyse et l'étude des marchés et de l'économie.

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.