The correlation between bitcoin and US growth equities is hitting record highs. Both are responding to the Fed’s policy tightening. pic.twitter.com/5g6UexG4Sl

— (((The Daily Shot))) (@SoberLook) May 6, 2022

A

A

La corrélation Bitcoin (BTC) - Nasdaq est-elle justifiée ?

mar 10 Mai 2022 ▪

6

min de lecture ▪ par

Le Nasdaq abandonne plus de 20 % depuis son ATH de 2021. Il rejoint le bitcoin dans son bear market. Mais peut-on vraiment parler de corrélation ? Est-ce une vraie corrélation ?

Qu’est-ce qu’une corrélation de marché ?

Une corrélation de marché signifie que deux actifs ont tendance à évoluer de manière synchronisée. Quand l’un monte, l’autre monte aussi et vice versa.

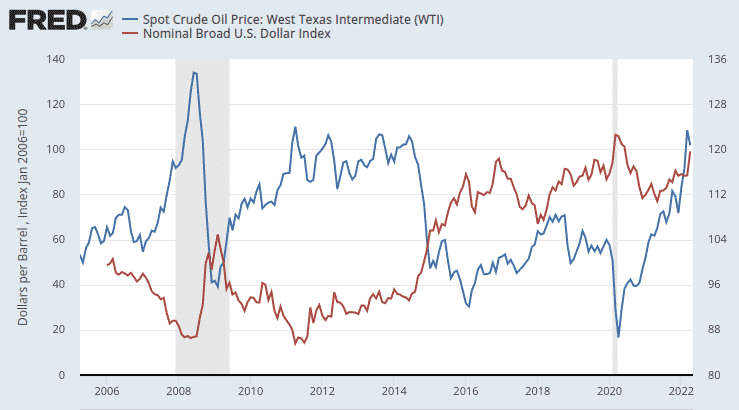

Par exemple, historiquement, le prix du pétrole est inversement corrélé au dollar américain. C’est-à-dire que le taux de change du dollar a tendance à baisser lorsque le prix du baril de pétrole augmente.

L’explication de cette relation repose sur deux prémisses bien connues.

- Quasiment tout le pétrole est vendu en dollars américains. Si bien que lorsque le dollar américain est fort, il faut moins de dollars pour acheter un baril de pétrole. Quand le dollar américain est faible, le prix du pétrole est plus élevé en dollars. Il en résulte des arbitrages entre le dollar et les autres monnaies dont découle cette corrélation inverse.

- Les États-Unis ont historiquement été un importateur net de pétrole. La hausse des prix du pétrole entraîne une augmentation du déficit de la balance commerciale des États-Unis, et donc une baisse du taux de change du dollar.

Ce deuxième point n’est plus vrai. D’après l’AIE, les États-Unis produisent eux-mêmes 90 % de leur énergie grâce à la révolution du pétrole et du gaz de schiste (qui a toutefois très probablement déjà atteint son pic…).

Ainsi, les États-Unis ayant réduit leurs importations de pétrole, la hausse du prix du baril ne contribue plus à l’augmentation du déficit commercial des États-Unis. Par conséquent, la relation inverse historique entre le prix du pétrole et le dollar américain s’est amoindrie depuis 2016 :

Courbe rouge : Taux de change du dollar

Là où nous voulons en venir, c’est qu’il y a toujours de bonnes raisons derrière les véritables corrélations de marché qui sont par ailleurs nullement gravées dans le marbre.

Historiquement, la corrélation entre le bitcoin et le Nasdaq est quasiment inexistante, mais elle s’est épaissie depuis 2020. Elle est désormais proche de 1 (0.77), ce qui signifie que le bitcoin et le Nasdaq évoluent quasiment en tandem :

La corrélation BTC-Nasdaq est-elle une véritable corrélation ?

Il est vrai que le bitcoin ressemble aux plus grandes capitalisations boursières du Nasdaq en ça qu’il est aussi un réseau appelé à devenir un monopole global.

Facebook est un réseau social. Amazon est un réseau de centres de logistique. Apple est un réseau de smartphones. Google est un réseau de pages internet. Mais est-ce suffisant pour shorter le BTC seulement parce que le Nasdaq chute ?

Voici ce que Michael Saylor avait déclaré à ce sujet au micro de Tucker Carlson (Fox News) en décembre dernier :

« Le secret du succès de Google, Amazon, Apple et Facebook est que ce sont des réseaux monopolistiques de transformation numérique. Ils ont numérisé le divertissement, l’éducation, les communications, etc. Jusqu’à présent, nous ne savions pas comment transformer numériquement l’argent ou le capital. Et puis le bitcoin est arrivé. Le bitcoin va transformer numériquement 10 000 milliards de dollars d’or, 100 000 milliards d’immobilier, 100 000 milliards de monnaies… Le bitcoin montera tant qu’il y aura de l’inflation. L’offre de dollars va augmenter, ce qui fera monter le bitcoin en retour. »

Le bitcoin est certes un réseau mondial, mais il n’y a pas de mécanisme logique derrière la corrélation baissière que nous observons actuellement entre le BTC et le Nasdaq.

Netflix s’écroule de 75 % parce que les gens en ont marre de subir un lavage de cerveau culturel. Facebook coule parce que le métaverse n’emballe pas les foules. Microsoft recule en raison du fait que l’inflation des microprocesseurs promet des ventes de PC en berne, etc.

Tout cela est exacerbé par la guerre commerciale et militaire entre l’occident, la Russie et la Chine. Les pénuries inévitables se solderont par une récession inflationniste puis l’émergence d’un nouveau système monétaire mondial.

Ceux qui vendent le bitcoin par effet moutonnier vis-à-vis du Nasdaq ne comprennent pas ce que représente le bitcoin. Cette majorité ne voit pas les mouvements de plaques tectoniques sur le plan géopolitique, tout comme elle ignore les immenses conséquences économiques du pic pétrolier.

Nous sommes néanmoins de plus en plus nombreux à réaliser que le bitcoin est la réserve de valeur ultime face à cette époque charnière aux relents de guerre mondiale.

Mike Novogratz, le CEO de Galaxy, note d’ailleurs que le coefficient bêta de la corrélation Nasdaq-bitcoin est en forte baisse :

« La crypto s’est montrée très corrélée au Nasdaq l’année dernière, mais cette corrélation s’estompera avec le temps. Nous observons déjà une rupture du bêta. Si le NASDAQ chute de 3 %, la crypto ne chute pas de 9 % comme l’année dernière. Donc le bêta a baissé. Il est plus près de 1 alors qu’il était de 3 un an auparavant. »

Dit autrement, le bitcoin ne tombe plus aussi sévèrement face à la chute des bourses. Bientôt, cette corrélation s’inversera, à mesure que les masses comprennent que le bitcoin est justement bâti pour triompher face à l’écroulement des monnaies fiat.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

A

A

Reporting on Bitcoin and geopolitics.

DISCLAIMER

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.