Trop tôt pour baisser les taux ?

Cela fait maintenant plus d’un an que nous avons plusieurs prévisions d’une baisse potentielle de taux. Malgré tout, plusieurs banques centrales optent pour une pause et les probabilités de baisse sont souvent remises à plus tard. Mais qu’en est-il pour 2024 ? Sommes-nous proche d’une baisse de taux ? C’est ici que nous allons regarder plus en profondeur les différentes lignes directrices des banques centrales pour 2024.

Pourquoi les taux d’intérêt influencent l’inflation ?

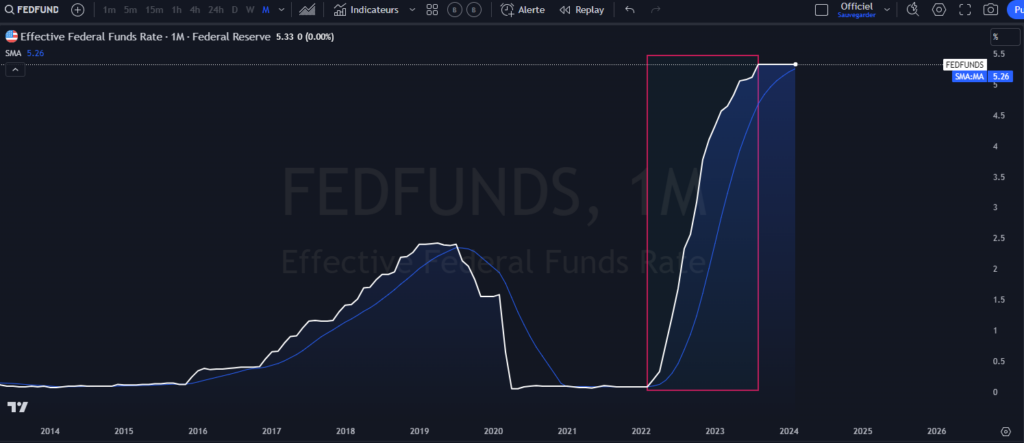

Les taux d’intérêt sont utilisés comme outil par les banques centrales pour contrôler l’inflation. Elles (les banques centrales) se donnent un objectif d’inflation où l’économie peut se retrouver dans un bon équilibre. Lorsque le niveau d’inflation est au-dessus de cet objectif, la banque centrale va augmenter les taux pour faire ralentir l’inflation. Ce processus entraîne une baisse des dépenses/achats car le coût de financement est plus élevé. Par conséquent, lorsque la demande baisse, cela fait baisser l’inflation. C’est également le cas dans une situation inverse. Les banques centrales ont commencé à augmenter les taux en 2022 et les dernières hausses ont eu lieu au cours de l’année 2023. Voici un exemple avec la FED :

Il y a un certain délai entre la hausse des taux et la répercussion ou diffusion dans l’économie, cela peut prendre environ 12 à 18 mois. Par conséquent, plusieurs pays ont fait face à un ralentissement économique en 2023. Cela dit, même si une bonne partie de ces pays sont toujours dans un mode « ralentissement économique » (faible croissance sans forcément être en récession) en 2024, les US sortent du lot avec une résilience plus marquée de la croissance et une accélération depuis le dernier trimestre 2023.

Quels sont les effets d’un taux d’intérêt élevé ?

Comme expliqué précédemment, un taux d’intérêt élevé entraîne un coût de financement plus élevé. Si on prend l’exemple avec un prêt hypothécaire qui a été contracté lorsque les taux étaient bas, un renouvellement avec des taux plus élevés peut réduire son pouvoir d’achat. Et comme le coût d’emprunt est plus cher, cela n’incite pas à utiliser la dette pour faire de nouveaux achats. Par conséquent, il va y avoir un tri entre les dépenses pour des besoins primaires versus les dépenses secondaires. On entend par dépenses secondaires, tout ce qui est discrétionnaire comme aller au restaurant ou voyager. Cela dit, cela ne change pas les dépenses sur les besoins primaires comme la nourriture, l’électricité, le chauffage…

D’autre part, les ménages ont plus de difficultés à faire face à une inflation élevée car les entreprises doivent augmenter leur prix car les coûts de production sont plus élevés. Par conséquent, les prix augmentent, et les ménages à faible revenu doivent faire face à une hausse rapide des prix.

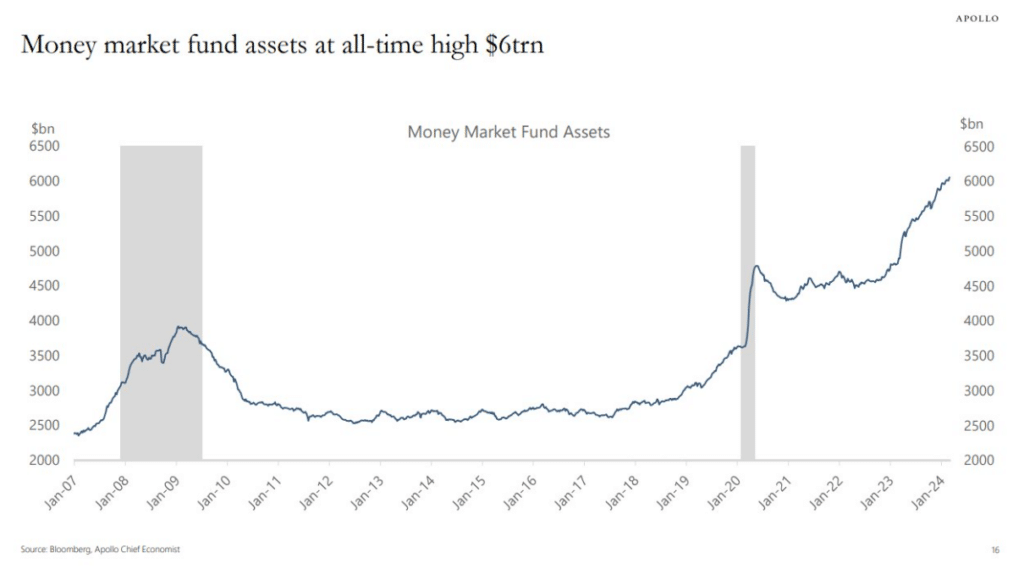

Dans un autre registre, ce processus de hausse de taux va aussi pousser les ménages à épargner leur argent car les niveaux de taux offerts en banque seront plus élevés ou dans les fonds monétaires. C’est une sorte d’incitatif à épargner plutôt qu’à consommer. C’est aussi ce qui se passe avec les institutions bancaires. Elles peuvent placer les excès de liquidités auprès de la banque centrale afin de bénéficier du taux de rémunération élevé de celle-ci, ce qui permet de laisser moins de liquidités dans le système financier. Par conséquent, les taux qui vont être offerts seront plus élevés. Il y a aussi un incitatif à se diriger vers les fonds monétaires qui offrent des taux élevés. Voici un exemple mettant en avant la progression des fonds monétaires.

Les US démontrent une certaine résilience économique plus importante

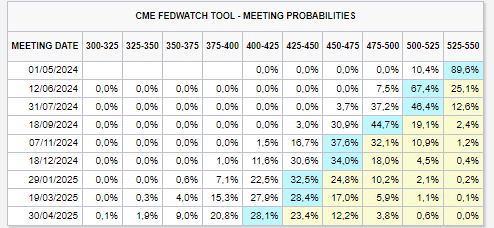

Les US sont beaucoup plus résilients que d’autres puissances mondiales, ce qui risque de rendre la tâche plus difficile pour la banque centrale américaine. Les probabilités de baisse de taux sont très souvent repoussées à plus tard. Pour l’instant, ils projettent une première baisse de taux cet été contrairement au mois de décembre dernier où la baisse de taux était prévue pour mars 2024. Ce genre d’information change assez souvent suivant les nouvelles données économiques. Lors de la dernière réunion FOMC (mercredi), Jérôme Powell a précisé qu’il serait approprié de commencer à baisser les taux à un certain point de l’année :

Pour l’instant, on peut voir une prévision de 3 baisses de taux :

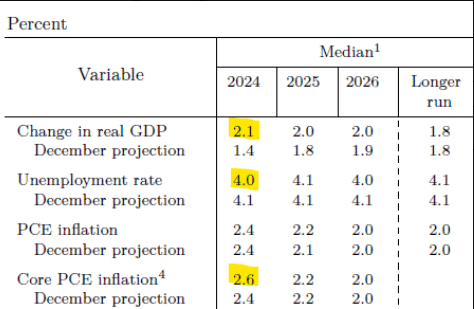

On a pu voir une légère hausse du chômage aux USA au mois de février mais rien encore de vraiment problématique. D’ailleurs, les prévisions optent pour un taux de chômage qui peut aller vers les 4% et un PIB qui reste aux alentours de 2%. Cependant, il faut surveiller de près si hausse plus importante du chômage car cela pourrait engendrer une surprise avec beaucoup d’impacts sur les marchés financiers.

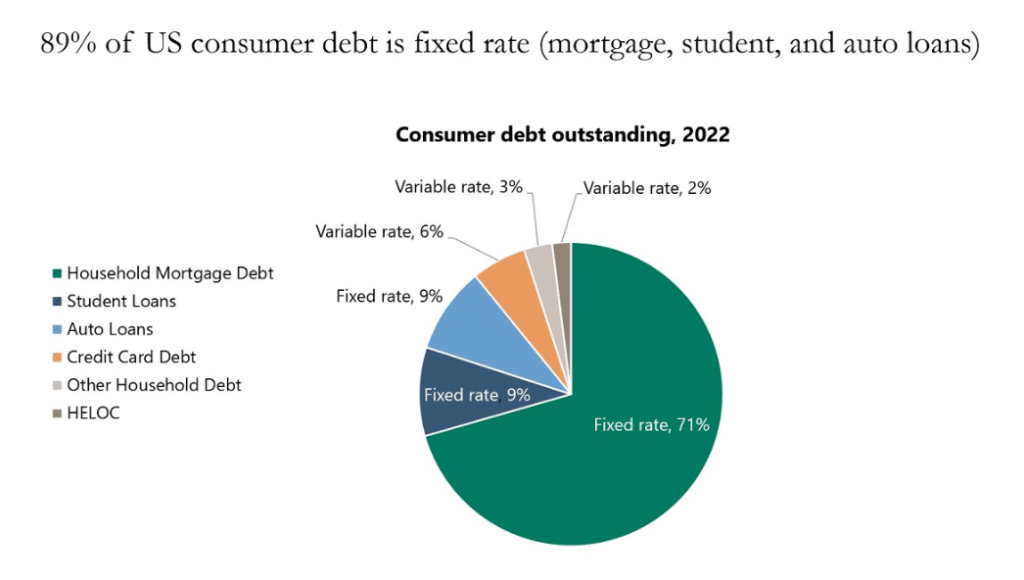

Le but d’avoir des taux élevés est de ralentir la croissance, mais on peut constater que les US sont plus résilients et ils maintiennent un niveau de croissance stable. D’autre part, il faut savoir qu’une grande partie des ménages aux US ont des dettes à taux fixe. Par conséquent, la hausse des taux a eu des effets limités puisqu’ils ont conservé des taux bas.

Cela a juste limité les nouveaux emprunts comme les achats de maison par exemple. Cela dit, la croissance des salaires et le niveau chômage bas permettent de continuer de consommer même à des prix plus élevés même si c’est sur carte de crédit.

Le cas des autres puissances mondiales

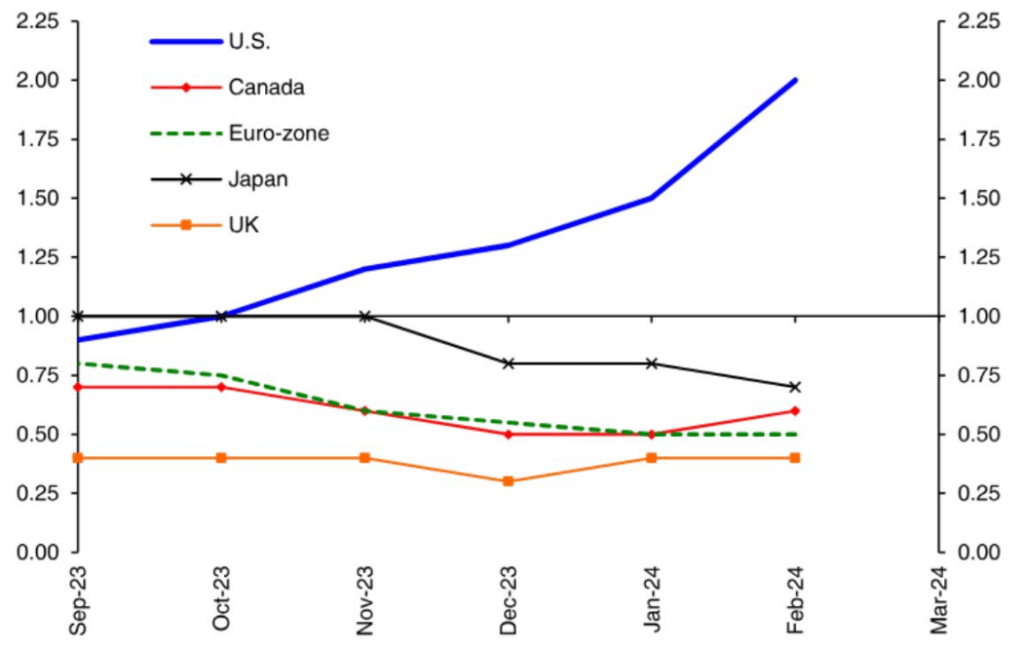

Nous avons eu une surprise cette semaine avec la banque centrale de Suisse qui a commencé à baisser ses taux. C’est la première du côté ouest. D’autre part, il est d’ailleurs fort probable que l’Europe (BCE) ou le Canada (BOC) projettent de baisser les taux bien avant la FED si on se fie sur la divergence assez prononcé du graphique ci-dessous.

L’autre surprise de la semaine concerne le Japon puisqu’elle a augmenté ses taux pour la première fois depuis 2016, mettant fin à la politique de taux négatif. Elle s’est basée sur les augmentations salariales des entreprises et elle estime que la demande va probablement augmenter par la suite. C’est pour cela qu’elle a anticipé une première hausse.

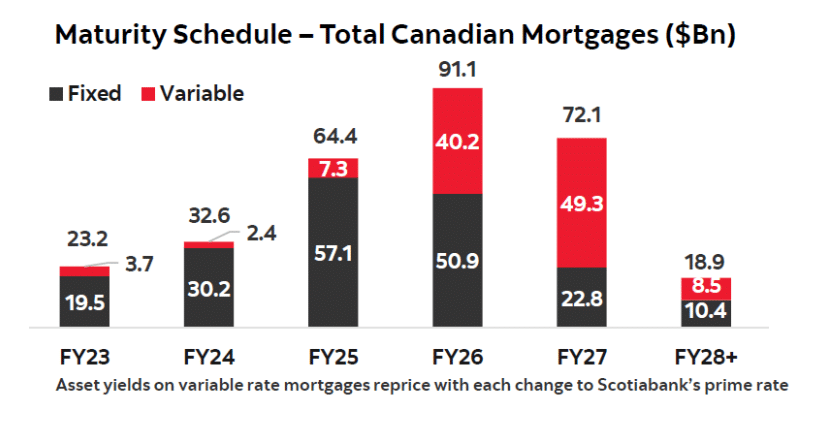

En ce qui concerne le Canada, la pression va être importante si la banque centrale ne baisse pas ses taux car les grandes maturités hypothécaires vont avoir lieu les 3 prochaines années. Par conséquent, les ménages vont se retrouver avec une plus grande mensualité à payer lors des renouvellements, ce qui risque d’agir sur les autres dépenses. La croissance économique est plus faible au Canada avec une légère hausse du chômage, ce qui permet de ralentir l’inflation. Cependant, un taux directeur élevé a un impact inflationniste sur les intérêts hypothécaires donc il va y avoir notamment une pression qui va s’exercer les prochains mois. Voici une idée du nombre de maturités hypothécaires pour les prochains mois.

Les éléments qui pourraient faire rebondir l’inflation

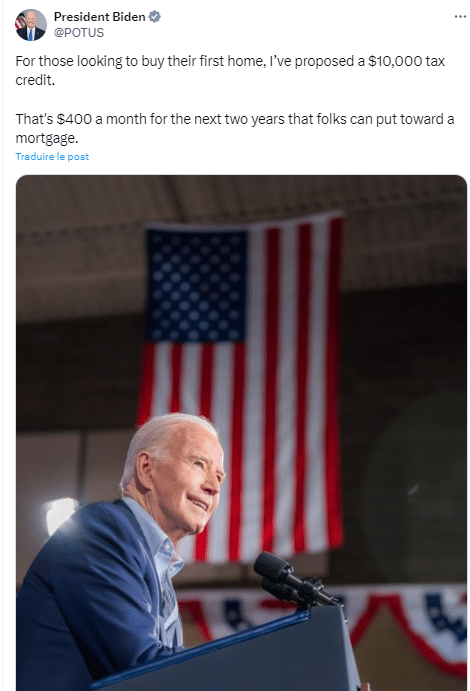

Nous avons quelques éléments qui pourraient faire rebondir l’inflation ou la maintenir sur un certain niveau. C’est notamment le cas avec une politique budgétaire expansionniste. Par exemple, on peut voir qu’aux US, de nouvelles mesures ont été mises en place pour faciliter l’accessibilité des premiers acheteurs d’une maison avec ce crédit de 10000$. Cela pourrait réduire un hypothèque de 400$ par mois.

Une mesure fiscale sous forme de crédit est un stimulus puisqu’il s’agit d’augmenter son déficit fiscal. Cela pourrait maintenir un certain niveau de l’inflation aux US. Par conséquent, il va falloir surveiller la mise en place des différents budgets gouvernementales. C’est le cas au Canada avec le budget fédéral pour la mi-avril.

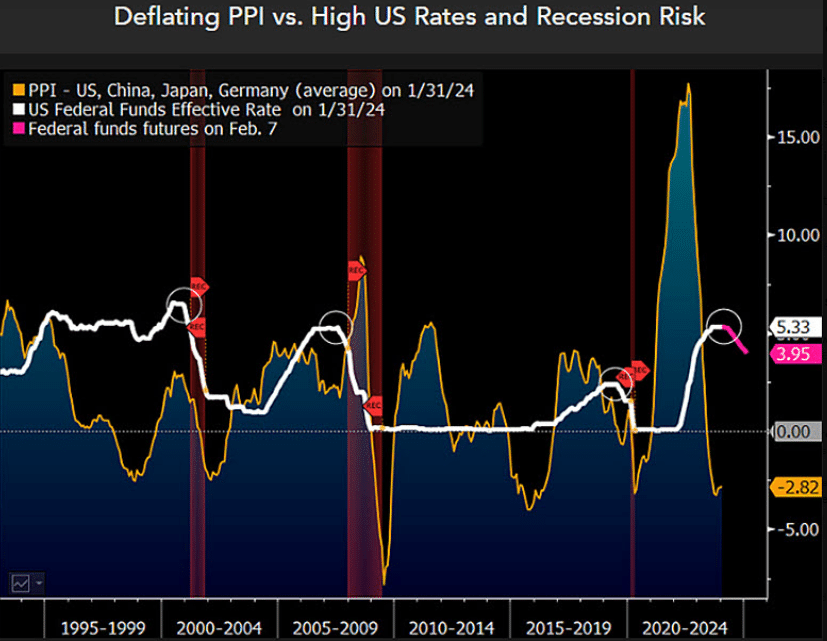

L’autre élément important à prendre en considération, c’est un rebond possible de la Chine. Jusque là, la Chine a exporté de la déflation, ce qui a été bénéfique pour ralentir l’inflation de manière globale. C’est notamment le cas aux US. On peut voir que l’importation de la déflation a aidé pour éviter une récession.

Cela dit, il faut surveiller un rebond de la Chine car ça pourrait engendrer un rebond des matières premières. D’ailleurs, on peut constater au niveau des marchés financiers que les larges caps sont sur un double bottom, ce qui pourrait laisser place à un rebond.

Et pour finir, une baisse de taux trop rapide dans une économie encore très résiliente et dont l’inflation sous-jacente reste encore élevée pourrait engendrer une nouvelle hausse. Le choix de baisser les taux va se produire seulement si l’inflation ralentit de manière durable. C’est aussi pour cela que les prévisions ne sont pas avant la fin de l’été de manière à voir la progression.

Trop tôt pour baisser les taux

Dans l’ensemble, il est toujours d’actualité que les banques centrales optent pour une baisse de taux au cours de 2024. L’Europe ou le Canada devraient procéder avant les US puisqu’elles démontrent plus de fragilités au niveau de la croissance. Par conséquent, il sera probablement judicieux de baisser les taux dans ces zones. Ensuite, tout va dépendre en la capacité de l’inflation de ralentir de façon durable et ne pas rebondir suite à une baisse de taux. C’est pour cela que si la croissance est assez résiliente (comme aux us), elle pourrait faire rebondir l’inflation en cas de baisse de taux. Trouver l’équilibre entre ne pas baisser trop tôt ou trop tard les taux. C’est à dire de faire attention aux éléments qui pourraient stimuler l’inflation si on baisse trop tôt mais aussi faire attention à une hausse du chômage si on baisse trop tard.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Après avoir travaillé pendant 7 ans dans une banque canadienne dont 5 ans dans une équipe de gestion de portefeuille comme analyste, j’ai quitté mes fonctions afin de me consacrer pleinement aux marchés financiers. Mon but ici, est de démocratiser l'information des marchés financiers auprès de l'audience Cointribune sur différents aspects, notamment l’analyse macro, l’analyse technique, l’analyse intermarchés…

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.