La guerre civile syrienne a révélé un nouvel usage inattendu des cryptos dans les conflits armés, avec des liens de plus en plus étroits entre technologies financières modernes et enjeux géopolitiques. Une récente enquête de la société d’analyse blockchain Chainalysis renseigne sur l’implication du groupe rebelle Hay’at Tahrir al-Sham (HTS), qui aurait utilisé des dons en cryptos pour financer une offensive décisive contre le régime de Bachar al-Assad. Ces transactions anonymes, devenues courantes dans des zones de conflit, interrogent sur la place de ces actifs dans les contextes de crise et les risques qu’ils engendrent.

Thématique Paiement

Le Salvador va-t-il renoncer à sa loi obligeant tous les commerces à accepter le bitcoin ? C'est ce que réclame le FMI en échange de ses prêts.

Les dynamiques économiques mondiales évoluent, et l’hégémonie du dollar américain semble vaciller. Deux membres influents de l’alliance des BRICS, la Russie et l’Iran, viennent d’annoncer un changement majeur : l’abandon total du dollar pour leurs échanges commerciaux. Alors que cette décision reflète une volonté de souveraineté économique face aux pressions extérieures, elle pourrait également ouvrir la voie à un bouleversement profond des équilibres financiers internationaux.

Le marché des devises connaît une turbulence particulièrement marquée ces derniers jours, alors que le dollar continue d’afficher une force spectaculaire face à l’euro. À tel point que certains analystes anticipent un seuil critique : la parité entre les deux monnaies. Cette dynamique, qui constitue un sommet de deux ans, interpelle à la fois les économistes, les entreprises et les investisseurs, avec des répercussions potentielles sur l’économie européenne et mondiale.

Alors que le monde observe avec attention les efforts des BRICS pour remodeler l’ordre économique mondial, une nouvelle tendance semble mettre à mal leurs ambitions. Les banques étrangères, loin de s’aligner sur l’agenda de dé-dollarisation de l’alliance, renforcent au contraire leurs réserves en dollars américains. Cette évolution, dans un contexte où les devises locales des BRICS s’effondrent, interpelle davantage sur l’avenir de la multipolarité économique et la résilience du système financier mondial.

L'élection présidentielle américaine de 2024 s'est soldée par une victoire éclatante de Donald Trump, qui remporte cette fois-ci le vote populaire et améliore son score de 2020. Les républicains reprennent le contrôle du Sénat et la Chambre des représentants !

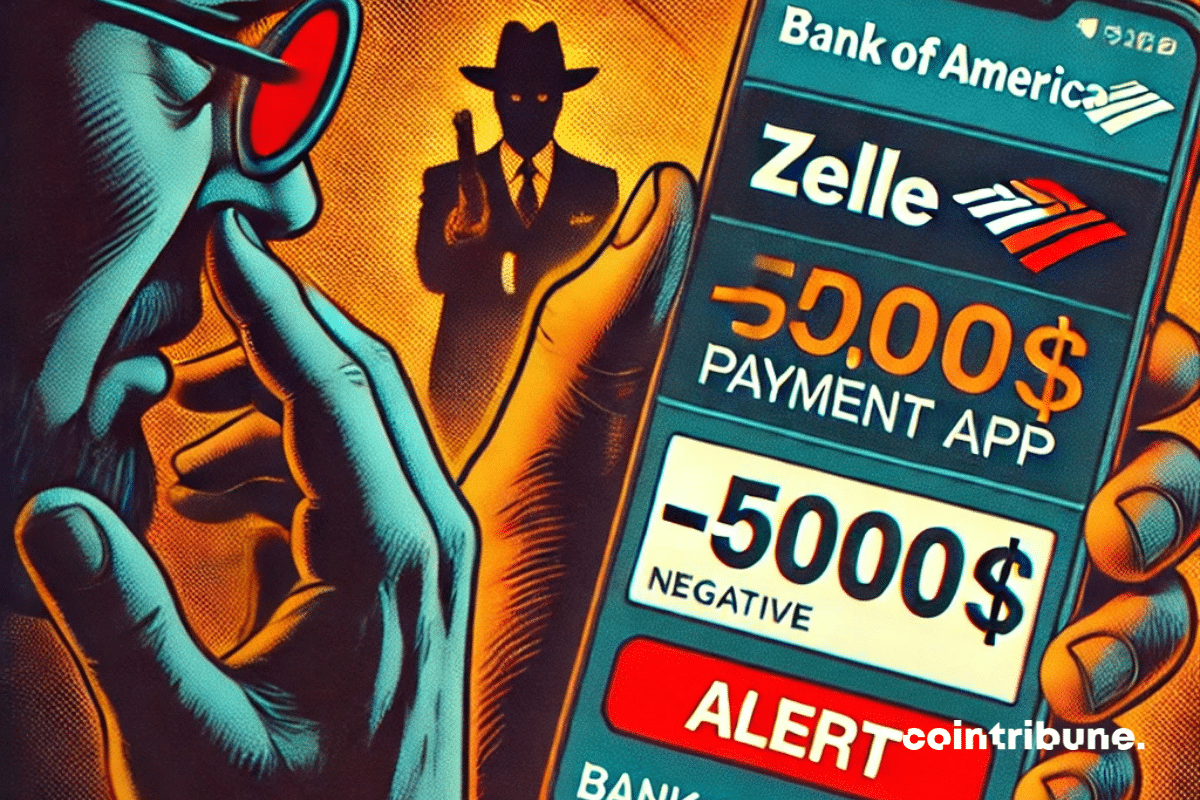

Économie : Fraude, remboursements refusés, et 800 M$ en jeu… Bank of America au cœur d’un scandale !

Bank of America, l'une des plus grandes institutions bancaires américaines se retrouve sous les feux des projecteurs dans une affaire potentiellement explosive. En effet, une perte de 800 millions de dollars se profile pour la banque, sous la menace d'une enquête fédérale liée à des accusations de non-remboursement de clients victimes de fraude via le réseau de paiement Zelle. Cette affaire interpelle davantage sur les pratiques de protection des consommateurs dans le secteur financier américain, alors que la pression s’intensifie sur les banques pour garantir des transactions sécurisées et des remboursements en cas de fraude.

Dans un mouvement qui n’aurait été que science-fiction il y a quelques années, Détroit s’apprête à accueillir la crypto-monnaie dans ses caisses municipales. Dès la mi-2025, les habitants de cette métropole en pleine résurgence pourront régler leurs impôts et autres frais municipaux en Bitcoin, Litecoin, et peut-être même en quelques…

Les mastodontes Swift et UBS, armés de Chainlink, ont tenté une pirouette blockchain pour faire danser la finance tokenisée.

Les clients de Sheetz paieront bientôt leur café en Bitcoin ! Flexa garantit un passage en caisse sans embrouilles numériques.

Ukraine : 20 milliards de dollars débloqués par les États-Unis, financés par les avoirs russes gelés

Ce mercredi 23 octobre 2024, Washington a annoncé une contribution de 20 milliards de dollars en faveur de l’Ukraine, une décision lourde de conséquences qui repose sur l'utilisation des avoirs russes gelés. En effet, cette mesure s’inscrit dans un vaste programme du G7 qui vise à soutenir l’effort de guerre ukrainien et à maintenir la pression économique sur Moscou. Alors que l’année 2025 approche, les tractations autour de ces fonds gelés révèlent les enjeux complexes d’un conflit qui redéfinit les alliances internationales et les priorités financières.

Avalanche sort une carte Visa pour payer en cryptos : enfin une solution pour dépenser vos bitcoins au supermarché !

Israël est aujourd'hui gouverné par des fanatiques millénaristes d'extrême-droite. Bref, des fascistes.

À l’occasion du BRICS Business Forum, les nations de cette alliance émergente ont dévoilé leur tout nouveau système de paiement transfrontalier : BRICS Pay. Cette initiative constitue une volonté assumée de réduire la dépendance au dollar américain, une devise encore prédominante dans les transactions mondiales. Alors que les BRICS cherchent à s’émanciper de l’influence financière des États-Unis, la création d’un système de paiement autonome pourrait bien redéfinir les règles du commerce international.

L'essor des stablecoins, ces cryptos adossées à des actifs stables comme le dollar, pourrait bien changer la donne pour le système financier mondial. Alors que le débat sur leur régulation fait rage, une voix influente vient de prendre position. Christopher Waller, gouverneur de la Réserve fédérale américaine, a déclaré que, sous certaines conditions, ces actifs numériques pourraient bénéficier au système financier traditionnel. Ses propos, prononcés lors d'une conférence à l'Institut d'études avancées le 18 octobre, éclairent davantage sur la façon dont les stablecoins pourraient transformer la manière dont les paiements sont effectués à l'échelle mondiale.

En 2023, 78 % des exportations de pétrole brut russe ont été dirigées vers deux géants asiatiques : l’Inde et la Chine. Une redistribution radicale qui contraste fortement avec la situation de 2021, où ces deux nations n’absorbaient que 32 % des flux énergétiques russes. Face aux sanctions occidentales qui visent à étrangler son secteur énergétique, la Russie réinvente ses circuits commerciaux avec ses partenaires des BRICS. Ce réalignement stratégique sur l'axe asiatique reflète un changement majeur dans la dynamique mondiale de l'énergie, ce qui amène le bloc BRICS à accélérer ses efforts pour se détacher du système financier dominé par l'Occident.

La firme de surveillance Chainalysis publie aujourd’hui son rapport sur l’adoption des cryptomonnaies. La France se place sur le podium européen.

Le sommet des BRICS présidé par la Russie approche à grands pas. Voici tout ce qu'il faut savoir avant cet événement géopolitique majeur.

L’économie russe se tourne de plus en plus vers la Chine, notamment par l’adoption massive du yuan pour ses échanges commerciaux internationaux. Cette dépendance importante à la monnaie chinoise, une conséquence directe de l'exclusion de la Russie du système financier mondial, intrigue davantage du côté de Pékin qui cherche à renforcer son influence globale, et éviter des représailles occidentales.

Il y a des pays où l'on force les gens à utiliser une CBDC, et d'autres, comme la Norvège, où l'on oblige par la loi à accepter le cash.

La domination du dollar en tant que monnaie de référence dans les échanges internationaux est aujourd'hui plus que jamais remise en question. Alors que les tensions géopolitiques et les sanctions économiques américaines se multiplient, plusieurs puissances émergentes s’organisent pour réduire leur dépendance au billet vert. C’est dans ce contexte que Sergueï LAVROV, ministre des Affaires étrangères de la Russie, et Donald TRUMP, ancien président des États-Unis, se rejoignent dans leurs critiques des politiques actuelles. Selon eux, l’usage systématique du dollar comme outil de sanction fragilise non seulement l’économie américaine, mais aussi la position du dollar sur la scène internationale.

L’adoption des cryptos vient de franchir un cap historique aux États-Unis. En effet, l'État de la Louisiane a annoncé qu'il accepte désormais officiellement le Bitcoin et d'autres cryptos comme moyens de paiement pour ses services publics. Dans un contexte où les gouvernements hésitent encore à réguler ces actifs, cette décision audacieuse place la Louisiane en tête de file des États pionniers dans l'intégration des cryptos au sein de l’administration publique.

Le système financier mondial connaît actuellement de nombreuses mutations. Alors que les sanctions économiques se multiplient, notamment de la part des États-Unis et de l'Union européenne, de nombreuses économies émergentes cherchent des alternatives pour s'émanciper de la domination du dollar et de l’euro. En réponse, les pays des BRICS (Brésil, Russie, Inde, Chine, Afrique du Sud) ont entamé la création d'une plateforme de paiement alternative. Cette initiative, confirmée par le ministre russe des Affaires étrangères, Sergueï LAVROV, permettrait de faciliter le commerce et les investissements sans passer par les monnaies occidentales.

Quand 134 pays jouent aux apprentis sorciers avec les CBDC, c’est 98 % de l’économie mondiale qui entre en zone de turbulences numériques.

Le paysage monétaire mondial est en pleine mutation. Tandis que l’influence du dollar américain vacille sous le poids des tensions géopolitiques et des politiques économiques agressives, les BRICS s’apprêtent à redéfinir les règles du jeu. Ils travaillent à lancer une nouvelle monnaie de réserve, un projet audacieux qui pourrait ébranler la suprématie du billet vert et redistribuer les cartes de la finance internationale. Face à l'impact des sanctions économiques, des guerres commerciales et d’une dépendance jugée excessive au dollar, ces puissances émergentes se regroupent pour affirmer leur souveraineté économique. Mais cette nouvelle monnaie, envisagée comme une alternative directe au système financier dominé par les États-Unis, soulève autant d’espoirs que de doutes.

Alors que la Chine révèle de plus en plus son visage totalitaire, Donald Trump et Kamala Harris suscitent de sérieuses inquiétudes quant à leur capacité à défendre les intérêts occidentaux face à Pékin. Seraient-ils sur le point de capituler face à Xi Jinping, et à abandonner Taïwan ?

Mastercard enfile le gilet jaune des cryptos ! Payez votre baguette en Bitcoin sans passer par la case « euro », du jamais-vu !

L'adoption du Bitcoin franchit une nouvelle étape en France. Le Carrefour Express de Rouen vient d'annoncer qu'il accepte désormais les paiements en Bitcoin via le réseau Lightning. Cette initiative marque un tournant dans l'intégration des cryptomonnaies par les grandes enseignes de distribution françaises.

Une question récurrente persiste dans l’univers crypto : que se passe-t-il en cas de panne d’Internet ? Avec l’évolution rapide de la blockchain, la dépendance à une connexion Internet pour effectuer des transactions semble être une contrainte majeure, notamment dans les régions sous-développées. La blockchain Sui, développée par Mysten Labs,…

L’internationalisation du yuan va beaucoup plus vite que ce que les chiffre de la société Swift laissent penser. Le bitcoin en embuscade.