El Banco de Japón aprieta el tornillo, las criptomonedas caen, pero Bitcoin, ese viejo astuto, atrae a los grandes peces. ¿Pánico social, ETF llenos: cóctel explosivo o fuego de paja?

Exchange Traded Fund (ETF)

Los productos financieros respaldados por XRP acaban de superar el umbral de mil millones de dólares bajo gestión. Desde hace varias semanas, los flujos entrantes se aceleran, impulsados por un renovado interés institucional. En un mercado dominado por los ETF de Bitcoin y Ethereum, la progresión del activo de Ripple sorprende por su regularidad. Este movimiento contrasta con las salidas de capital observadas en otros lugares, señalando un reposicionamiento discreto, pero afirmado, de los inversores hacia un activo que durante mucho tiempo se mantuvo en segundo plano.

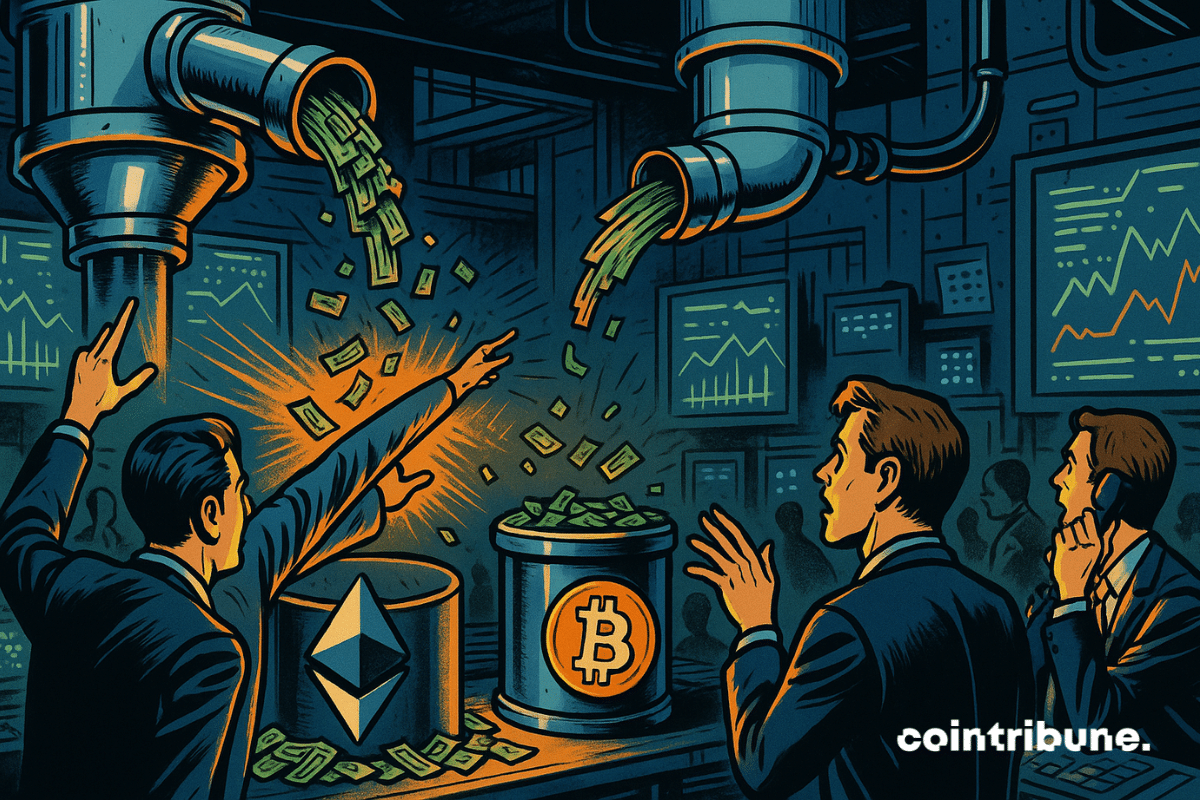

A pesar de un mercado cripto dividido entre incertidumbres macroeconómicas y fases de consolidación, una señal fuerte viene a sacudir la tendencia. En el transcurso de un día, los ETF Bitcoin al contado registraron 457 millones de dólares en entradas netas, su nivel más alto en más de un mes. Esta ola de compras, liderada por gigantes como Fidelity y BlackRock, refleja un renovado interés institucional inesperado y da un nuevo impulso a la dinámica de los productos financieros cripto-regulados.

Brasil no esperó a que la cripto se acomodara. Simplemente decidió abrirle el camino oficial. Con la llegada del producto Solana (VSOL) a la B3, la principal bolsa del país, el mercado brasileño da un paso, el de la cripto regulada y asumida. Y para Valour, la filial de DeFi Technologies, es mucho más que un simple lanzamiento. Es una señal dirigida a todo un continente.

Solana no se derrumba, pero muestra un claro enfriamiento en el mercado cripto. El SOL ha perdido un 52 % entre el 18 de septiembre y el 21 de noviembre, en un contexto donde los altcoins han caído. El punto clave no es solo la bajada del precio hacia un posible escenario de 80 dólares, es la caída simultánea de los indicadores on-chain, que sugiere un retroceso real del uso y del compromiso en la red.

A pesar de una fuerte demanda institucional y cerca de mil millones de dólares inyectados en los ETF XRP, el token ha caído por debajo del umbral simbólico de los 2 dólares. Mientras los flujos entrantes se multiplican, el mercado spot sigue bajo presión. Esta divergencia entre los fundamentos y el precio llama la atención. ¿Por qué baja el XRP mientras los grandes inversores compran ? Entre señal alcista y fragilidad técnica, el mercado parece dividido. Tal situación complica la lectura de las próximas tendencias.

El mercado del XRP muestra señales alentadoras mientras el optimismo de los inversores particulares alcanza máximos en las plataformas sociales. Al mismo tiempo, los fondos cotizados en bolsa vinculados a esta cripto continúan una impresionante serie de entradas de capital.

Mientras Solana pierde terreno en el mercado cripto, sus ETF muestran una serie inédita de siete días consecutivos de entradas netas. En plena tendencia bajista, este flujo institucional genera intriga: ¿por qué inyectar tanto capital en un activo a la baja? Este contraste, entre el desinterés en el spot y el entusiasmo en productos regulados, interpela sobre la percepción real del proyecto Solana y sus perspectivas a medio plazo.

Mientras que los ETF de Bitcoin atraen flujos institucionales masivos y las condiciones macroeconómicas abogan por un rebote de los activos de riesgo, el precio permanece sorprendentemente estancado por debajo de los 90 000 dólares. Este bloqueo, en desacuerdo con las señales alcistas ambientales, llama la atención sobre fuerzas invisibles que limitan su progreso. Entre la estrategia de rendimiento y arbitrajes sofisticados, una mecánica más discreta parece pesar en el mercado, en el momento en que los inversores esperan un nuevo impulso.

John Ameriks no cree en Bitcoin. El responsable de Vanguard incluso lo compara con esos peluches Labubu que se volvieron virales. Sorprendente, cuando se sabe que el gigante financiero precisamente permite a sus clientes negociar ETF criptográficos en su plataforma. Una incongruencia reveladora del malestar persistente de las finanzas tradicionales.

Ethereum está estancado: las ballenas acumulan, los ETF llegan en masa, pero la ruptura está en huelga... Entre bastidores, hay movimiento, pero la ruptura gráfica sigue dando la espalda a la fiesta.

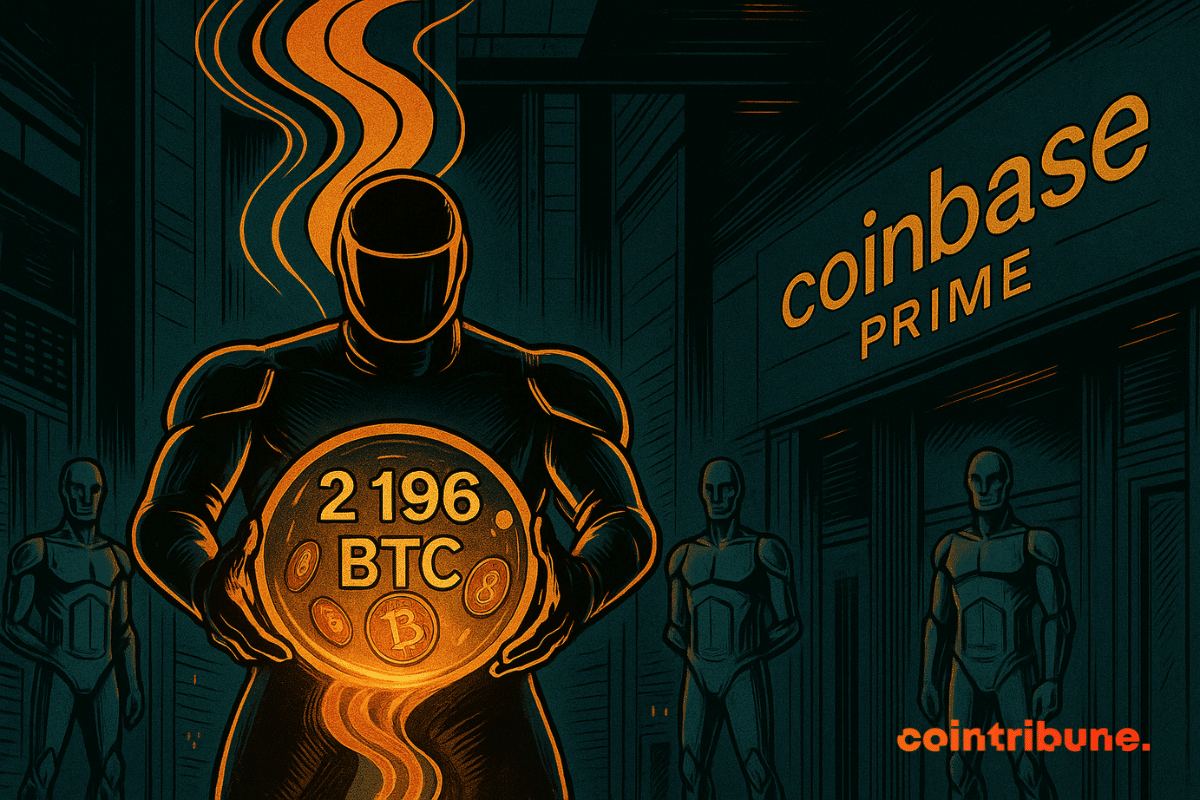

BlackRock transfiere 2 196 BTC a Coinbase Prime. Una decisión que podría sacudir el mercado del Bitcoin. ¡Los detalles aquí!

Shiba Inu está atravesando una fase tranquila pero constante mientras el mercado más amplio de criptomonedas avanza hacia una recuperación gradual. La acción del precio se mantiene comprimida entre $0.0000085 y $0.000009, creando una zona estable mientras los traders esperan un cambio más claro en el sentimiento. Incluso con el movimiento calmado en los gráficos, varias actualizaciones del ecosistema muestran que el proyecto continúa enfocándose en el progreso a largo plazo.

El Dogecoin tiene dificultades para convencer a los inversores institucionales. A pesar de una fuerte capitalización y un lanzamiento mediático, los ETF respaldados por la criptomoneda muestran volúmenes en caída libre. En un sector donde el bitcoin y el Ethereum concentran la mayoría de los flujos, el desinterés por el DOGE ilustra los límites de los activos percibidos como demasiado especulativos.

El bitcoin se dispara, Binance se estanca, los "camarones" huyen, las ballenas bailan… y los ETF se llevan el premio. Esta es una cripto-comedia que haría reír, si no fuera tan seria.

BlackRock descubre el staking de Ethereum y se invita al banquete de los rendimientos. Pero, ¿quién cena realmente en la mesa? ¿El inversor, la institución… o el fisco que observa?

Mientras el bitcoin se atasca bajo los focos, los ETF huyen y los traders están bajo Lexomil: la estrella cripto redescubre las alegrías de la caída, versión 2022, remixada 2025.

Los ETF Bitcoin acaban de sufrir su peor día en dos semanas, con 194 millones de dólares en salidas en 24 horas. Entre el desenganche institucional y los miedos macroeconómicos, ¿debemos esperar un diciembre negro? Análisis completo y perspectivas para los inversores en criptomonedas.

Apoyado por su estatus de referente del mercado cripto, el bitcoin se enfrenta a una cuestión capital: ¿puede retomar la euforia de enero pasado, cuando superó por primera vez los 109 000 dólares? Entre incertidumbres macroeconómicas y avances estructurales, la trayectoria del BTC desencadena tantas expectativas como dudas. ¿Está el ciclo alcista ya detrás de nosotros o simplemente en pausa?

El emisor europeo de ETF 21Shares ha abierto un nuevo capítulo para productos de inversión vinculados a Sui en EE.UU. tras recibir la aprobación para listar el primer producto cotizado en bolsa vinculado a SUI. El debut se produce mientras los ETF de criptomonedas continúan lanzándose en los principales intercambios, atrayendo un interés constante tanto de traders minoristas como institucionales.

Sostenido por entradas récord en los ETF spot y una configuración técnica favorable, Ethereum supera discretamente a bitcoin. A medida que los flujos se reorientan y el interés de los particulares vuelve a aumentar, se produce un cambio. ¿Está la tendencia cambiando de forma duradera?

El ETF Chainlink de Grayscale registró 41 millones de dólares de entradas desde su primer día, una cifra impresionante en apariencia. Sin embargo, los expertos ya hablan de decepción. ¿Por qué este lanzamiento, a pesar de ser sólido, no logra convencer? Análisis de un "blockbuster" que no cumplió sus promesas.

Mientras Bitcoin lidera un nuevo rally, Solana envía una señal mucho más desconcertante: el capital sale de los ETFs, pero sigue fluyendo en la blockchain. Por un lado, 21Shares ve su ETF cripto TSOL vaciarse en 42 M$. Por otro, más de 321 M$ se redistribuyen directamente on-chain en Solana. Una aparente contradicción que dice mucho sobre el estado real del mercado.

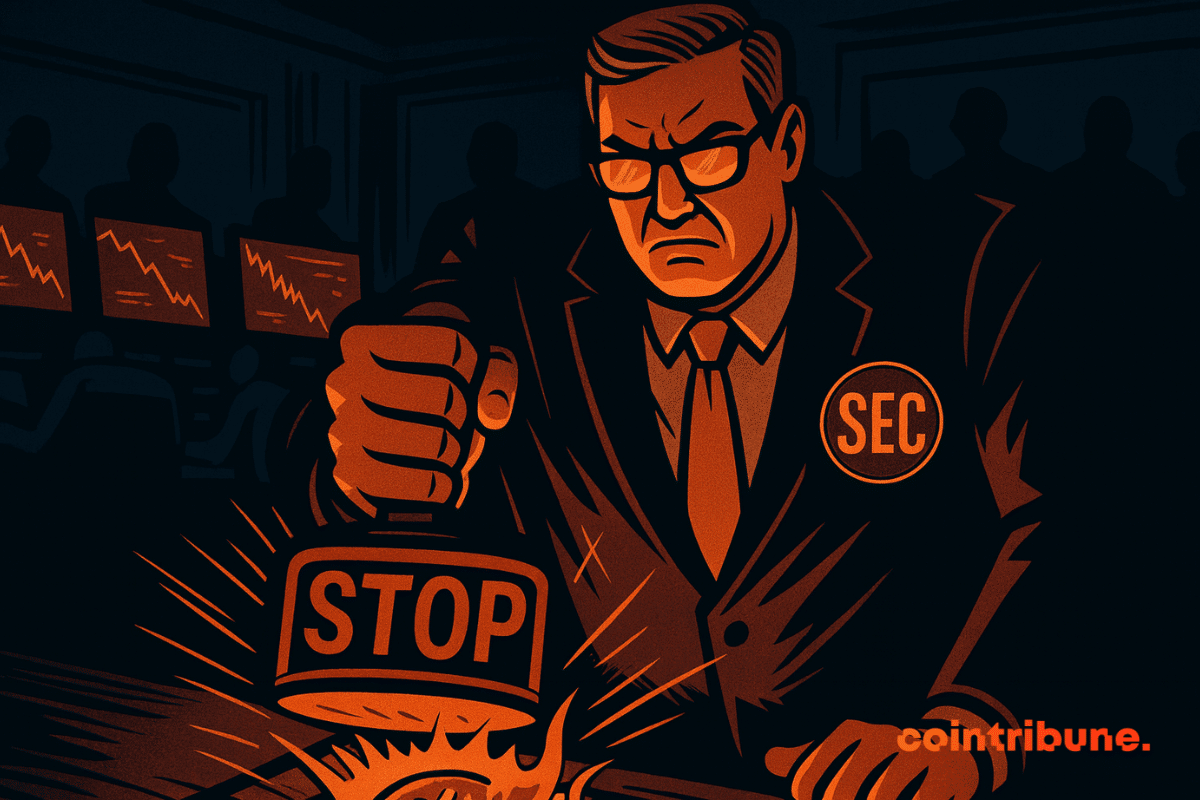

Mientras la locura especulativa gana una vez más el mercado de criptomonedas, la SEC decide poner un freno contundente a los excesos. Al enfocarse en los ETF cripto con apalancamiento más agresivo, el regulador envía una señal clara: la era de los productos “x5” vendidos al gran público sin verdaderos mecanismos de protección está llegando a sus límites. Entre la voluntad de regular la innovación y la necesidad de proteger a los inversores, se está trazando una nueva línea roja en el ecosistema cripto.

El ex presidente de la SEC Gary Gensler reiteró el debate sobre los activos digitales en una entrevista con Bloomberg, diciendo que Bitcoin se diferencia del resto del mercado criptográfico. Advirtió que la mayoría de los tokens aún actúan como apuestas especulativas con poco respaldo detrás de sus valoraciones, estableciendo un tono cauteloso para los inversores.

El bitcoin cambia de dimensión. Por primera vez desde su creación, se impone como un pilar de asignación institucional. Según un análisis conjunto de Glassnode y Fanara Digital, se han inyectado 732 mil millones de dólares de capital nuevo desde el punto más bajo de 2022, un récord absoluto, superior a todos los ciclos anteriores combinados. Este flujo masivo no refleja una simple euforia pasajera, sino que señala una mutación estructural del mercado. El bitcoin ya no es solo especulativo, se convierte en un activo estratégico en las carteras institucionales.

A pesar de un clima de cautela en el mercado cripto, un activo capta la atención de los inversores institucionales: el XRP. Durante mucho tiempo lastrado por sus problemas regulatorios, el altcoin provoca un espectacular repunte de interés desde el lanzamiento de varios ETF spot en Estados Unidos. Los flujos de capital se suceden a un ritmo sin precedentes, revelando un posible giro en la trayectoria del token. ¿Se debe ver como la señal de un nuevo ciclo alcista, impulsado tanto por las finanzas tradicionales como por señales técnicas alentadoras?

El segundo banco más grande de Estados Unidos abre oficialmente sus puertas a Bitcoin. Bank of America ahora recomienda a sus clientes adinerados asignar entre 1 % y 4 % de su patrimonio en cripto. Un giro estratégico que marca un paso decisivo en la adopción institucional.

Goldman Sachs ha acordado adquirir Innovator Capital por $2B, trayendo nuevos productos de ETF y vinculados a cripto, con el acuerdo previsto para cerrarse en 2026.

Vanguard, gigante de la gestión de activos, acaba de revolucionar el mercado al abrir sus puertas a los ETF cripto para sus 50 millones de clientes. Una decisión que podría hacer explotar el Bitcoin y redefinir la inversión institucional. ¿Por qué este cambio, y cuáles serán las consecuencias?