La débâcle annoncée des MNBC (ou CBDC)

Nous assistons à la faillite d’un système monétaire et bancaire à bout de souffle. Les dettes souveraines insoutenables, les politiques monétaires désastreuses et l’inflation incontrôlée expliquent cet écroulement. Le seul moyen, selon les banques centrales, de sauver ce système moribond est de contrôler toutes les transactions monétaires. D’où les monnaies numériques de banque centrale (MNBC), ou « Central Bank Digital Currency » (CBDC). Monnaies numériques manipulables par les banques centrales, elles représentent la pierre angulaire d’un futur dystopique. Le contrôle total de leur circulation va impacter notre liberté financière de manière significative. Les MNBC (ou CBDC) sont un enjeu sociétal énorme, et les réactions futures promettent d’être vives. Analyse de cet échec prévisible d’une forme de servitude, et des alternatives qui ne manqueront pas d’apparaitre pour y échapper.

Définition de la monnaie bancaire

Deux types de monnaie bancaire existent. La monnaie privée représente la monnaie immatérielle qui réside sur nos comptes bancaires. Créée ex-nihilo (à partir de rien), cette monnaie scripturale provient de crédits que les banques commerciales accordent. Présente sous forme d’écritures sur des comptes, elle représente plus de 90 % des transactions monétaires. D’autre part, la monnaie de banque centrale regroupe les espèces, pièces et billets, soit le cash. Cette monnaie publique (ou monnaie fiduciaire) est émise par les banques centrales et garantie par le secteur public. Ce type de monnaie va particulièrement nous intéresser.

Un retrait d’argent au guichet transforme la monnaie privée en monnaie de banque centrale. À l’inverse, un dépôt d’argent liquide sur un compte bancaire convertit la monnaie de banque centrale en monnaie privée. Dans la même logique, un paiement électronique ou en carte de crédit est un transfert de monnaie privée. Un paiement en espèces caractérise un transfert de monnaie de banque centrale. Les MNBC de détail, objet de cet article, concerneront uniquement les monnaies de banque centrale, à savoir le cash.

Nous nous concentrerons donc seulement sur les MNBC (ou CBDC) de détail. Le citoyen aura un accès direct à la banque centrale. Nous ne parlerons pas des MNBC (ou CBDC) de gros, qui sont un sujet d’efficience technique, et non d’innovation stratégique. Elles fluidifieront à terme la monnaie interbancaire (ou monnaie de base), à ne pas confondre avec la monnaie bancaire. Ce type de monnaie digitale spécifique, dont le citoyen ne voit pas la couleur, soutient les compensations interbancaires. Il ne devrait donc pas faire l’objet de polémiques, contrairement aux CBDC de détail.

La décentralisation et les GAFAM, principales menaces pour les banques centrales

90 % de la monnaie bancaire, à savoir la monnaie privée que les banques commerciales émettent, est déjà intrinsèquement digitale. Le cash constitue donc environ 10 % de la monnaie bancaire restante, et tend progressivement à disparaitre. En effet, avec la révolution du numérique, la monnaie bancaire adopte une forme de plus en plus immatérielle. Elle atteindra inévitablement sa configuration ultime de monnaie 100 % numérique, dans un horizon long terme. Centralisée à l’extrême (MNBC) ou idéalement décentralisée (Bitcoin), elle n’aura absolument pas la même portée, dépendamment de sa nature.

Les banques centrales ne voient pas d’un bon œil les cryptomonnaies comme le bitcoin échapper à son contrôle. De fait, l’essor des cryptomonnaies décentralisées a incité la plupart des banques centrales à accélérer le déploiement des MNBC centralisées. Et la Banque des Règlements Internationaux (BRI) coordonne tous ces projets de développement depuis 2014. Toutefois, les GAFAM (plus particulièrement le projet de Facebook) vont être également les catalyseurs de l’affermissement des CBDC.

La cryptomonnaie centralisée Libra devait être une monnaie numérique sur une blockchain mondiale, simple et peu coûteuse. Initiée par Facebook, renommée Diem (décembre 2020), le projet a été abandonné (janvier 2022) sous la pression des régulateurs. Ce projet visait à faire de Facebook la plus grosse banque privée du monde, forte de ses 3 milliards d’utilisateurs. Les MNBC constituent une réaction à cette ancienne menace de Facebook de concurrencer les banques centrales sur la partie monétaire. Face à l’effet de réseau des GAFAM, une prise de conscience des politiciens a renforcé leur urgence d’implanter les CBDC. En d’autres termes, il est inenvisageable, pour les pouvoirs publics, de laisser le contrôle de la monnaie aux acteurs privés.

Le cash : des propriétés uniques et fondamentales

Revenons aux propriétés du cash, qui sont de deux ordres. Le cash est incensurable, car les espèces sont difficilement saisissables. Il est anonyme, parce qu’aucune information personnelle de son détenteur ne le caractérise. Il est intéressant de remarquer que tous les actifs de valeur autres que le cash sont à risque de confiscation. Nous pouvons citer à titre d’exemple la monnaie privée qui réside sur les comptes bancaires. Mais également l’or, l’immobilier, nos données personnelles et les cryptomonnaies sur les échanges centralisés. Sans oublier les véhicules, les permis de conduire, les passeports, les équipements et certifications de travail.

Le cash représente donc le dernier bastion de notre liberté financière. Tout comme les portefeuilles privés qui hébergent le bitcoin et d’autres cryptomonnaies. Nous y reviendrons plus tard dans cet article. Les Monnaies Numériques de Banque Centrale seront donc des monnaies de banque centrale, mais numériques. Elles définissent officiellement le « cash numérique », à savoir une alternative digitale optimisée du cash. Pour ce faire, la circulation des MNBC (CBDC) passera par l’adoption de la technologie de la blockchain. Elle permettrait d’optimiser et de rationaliser le processus. Elle permettrait surtout aux utilisateurs d’harmoniser et de simplifier leurs habitudes en termes de paiements électroniques. Cependant, l’efficience de ce processus a un prix. La réalité est tout autre et bien plus inquiétante qu’il n’y parait.

Les MNBC (CBDC) : la suppression des propriétés du cash

À l’image du cash, les banques centrales émettront également les Monnaies Numériques de Banque Centrale. Cependant, elles seront en mesure de surveiller, tracer et contrôler toutes les transactions via une blockchain centralisée fermée. C’est l’intention première de ces monnaies numériques, à l’image des propos d’Agustin Carstens, directeur général de la BRI. « Nous ne savons pas qui utilise un billet de 100 dollars aujourd’hui. Nous ne savons pas qui utilise un billet de 1000 pesos aujourd’hui. La différence essentielle avec la MNBC est que la banque centrale aura un contrôle absolu sur les règles et les règlements qui détermineront l’utilisation de cette expression de la responsabilité de la banque centrale, et nous aurons également la technologie pour faire respecter cela ». Autrement dit, les banques centrales auront le contrôle total de l’utilisation de notre argent.

Le spectre de ce scénario se manifeste de deux façons. Le premier danger concerne le lien des CBDC avec notre future identité numérique. Par opposition au cash, les CBDC ne seront donc absolument pas anonymes. Le deuxième danger – le plus inquiétant – pointe directement les MNBC comme technologie programmable par les banques centrales (ou commerciales). Cette dernière ouvre la porte à un certain nombre de restrictions potentielles en fonction de notre comportement social. Elle peut circonscrire la nature et la période de nos achats, ainsi que notre consommation sur certains types de produits.

Les CBDC ne devraient donc pas être appelées monnaies numériques, mais monnaies programmables, couplées à un système de crédit social. Au contraire du cash, les CBDC ne seront donc absolument pas incensurables, et nous ne les posséderons pas véritablement. En d’autres termes, nous perdrons notre liberté financière.

Le Nigéria, parfait exemple de l’échec attendu des MNBC (CBDC)

L’implantation du eNaira au Nigéria donne un aperçu de ce que les gouvernements feront pour mettre en place les CBDC. Elle nous donne une indication claire que les déploiements futurs échoueront inévitablement. Elle conforte également l’idée qu’entre interdiction, adoption et ambivalence, le bitcoin gagne progressivement du terrain sur le continent africain.

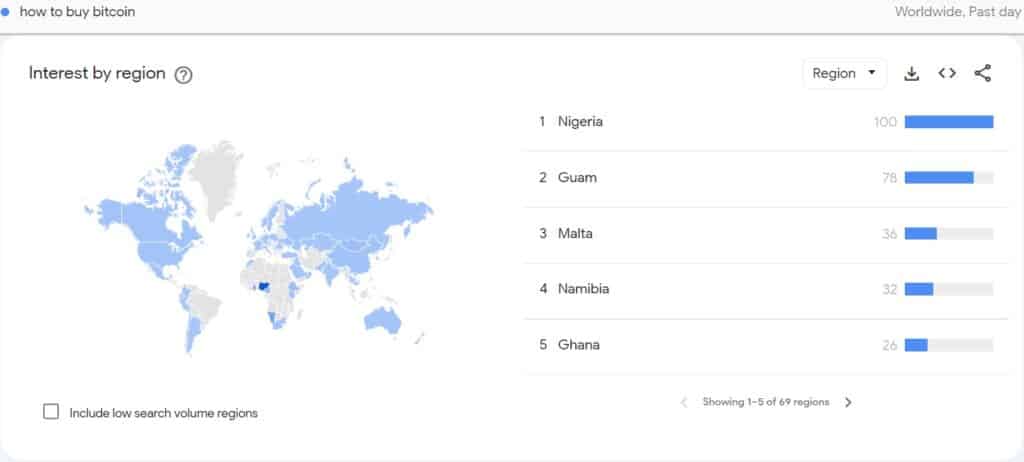

La mise en place de la Monnaie Numérique de Banque Centrale nigériane en octobre 2021 a été un échec retentissant. Uniquement 0,5 % des Nigérians ont adopté le eNaira. Afin de booster son utilisation, le pays a décidé de limiter le retrait en cash à 225 $ par semaine. Loin d’obtenir l’effet escompté, cette restriction a renforcé l’opposition à la MNBC. Elle a en outre stimulé l’utilisation du bitcoin dans le pays. Le taux d’utilisation de la cryptomonnaie phare y est de 32 %, soit un des plus élevés au monde. Et ce, malgré les tentatives infructueuses du pays d’interdire le bitcoin, qui ont par ailleurs freiné l’économie du pays.

Suite à ces échecs répétés, le pays a tenté en vain de restructurer sa CBDC avec une compagnie américaine. Il a fini par reporter cette restriction du retrait en cash en décembre 2023, et compterait légaliser l’utilisation du bitcoin. Le Nigéria n’est pas le seul pays où l’échec de la MNBC est patent. La Suède, qui avait évoqué l’interdiction du minage de bitcoins, est revenue au cash, après avoir expérimenté la e-Couronne. Ces expériences ratées posent la question de savoir sur quels critères les gouvernements vont convaincre leurs populations d’adopter les MNBC.

Les MNBC (CBDC) : un concept nébuleux et indéfinissable

Car toute la question est là : personne ne sait véritablement ce que représentent les CBDC. Va-t-on convertir tout ou partie du cash ? Quid de la monnaie privée, qui représente 90 % de la monnaie bancaire totale ? Quid du rôle et de l’intérêt économique des banques commerciales ? Vont-elles distribuer et/ou programmer les MNBC sous l’égide des banques centrales ? Vont-elles disparaitre, si les citoyens ont un compte à la banque centrale ?

Par ailleurs, quel arbitrage entre centralisation et efficience versus décentralisation et confidentialité des transactions ? La création monétaire par le crédit persistera-t-elle ? Les politiques monétaires seront-elles aussi inflationnistes et délirantes ? Comment la BRI va-t-elle orchestrer les différents projets de développement de toutes les banques centrales ? Et surtout, comment anticiper le risque énorme de cyberattaques de toutes les architectures ultra centralisées des CBDC ?

Toutes ces questions ne trouvent aucune réponse, dû à un manque d’expertise des pouvoirs publics sur cet enjeu technologique. Là se trouve en effet le nœud du problème. Les développeurs et experts de l’écosystème des cryptomonnaies sont généralement vendus à la philosophie de décentralisation. Ils préfèrent, de fait, travailler sur de vrais projets de cryptomonnaies qu’œuvrer sur des projets de MNBC. Cela correspond davantage à leurs valeurs. Et cela rend toutes les initiatives des banques centrales aussi aléatoires que leurs discours sur ce sujet épineux.

Les MNBC (CBDC) : de la pure communication…

La communication des banques centrales tournera autour d’un idéal chimérique et d’arbitrages irréalistes à mettre en place. À savoir plus de flexibilité, moderniser les systèmes de paiement et de contrôle de la monnaie. La chasse au cash servirait à éradiquer le terrorisme, le travail au noir, le faux monnayage et la fraude fiscale. Les restrictions potentielles viseraient à éradiquer le discours de la haine et de l’extrémisme sur les réseaux sociaux. Certes, mais au prix d’une surveillance étroite de nos transactions.

Christine Lagarde assure néanmoins que ce ne sera pas exactement le cas, lors d’une conférence tenue en septembre 2022. La présidente de la Banque Centrale Européenne garantit « l’anonymat des transactions ». Certes, mais « jusqu’à un certain degré, mais pas au niveau de la BCE ». En d’autres termes, une série d’aspirations illusoires sur une pseudo alternative que les banques centrales veulent contrôler sans la maitriser.

… et une privation de liberté « vendue » à la population

Certes, la numérisation des transactions et l’explosion des micro paiements sur internet font face à la vétusté des réseaux bancaires. Mais l’hypocrisie autour de la communication se base sur une stratégie imparable autour de deux autres axes. Premièrement, le véritable but des CBDC consiste à renforcer les finances en temps de crise. Les crises peuvent être de différentes natures : pandémie, interruption globale des chaines d’approvisionnement, pénuries en tous genres, inflation galopante. Christine Lagarde évoque même, avec un certain cynisme, la dépendance au gaz russe et le terrorisme, pour justifier le contrôle.

Face à l’actuelle crise économique, les actifs bancaires que les citoyens possèdent pourraient servir à renflouer les banques. Grand pourvoyeur de richesses aux yeux des citoyens, l’état remplacerait à terme ces actifs bancaires par cette monnaie programmable. Les crises seraient le premier déclencheur de l’implantation des Monnaies Numériques de Banque Centrale.

Asservir pour mieux aider, aider pour mieux asservir

La deuxième ingéniosité consiste à utiliser le secteur privé comme vecteur de la numérisation de notre condition humaine. Les systèmes de paiements comme Visa et Mastercard sont incités à accepter les cryptomonnaies. Toutefois, ils testent également les modalités de cash numérique, tout comme certaines grosses banques comme JP Morgan et Wells Fargo. Cette stratégie semble plus percutante dans les pays occidentaux, où la population semble davantage réfractaire aux réformes gouvernementales. Contrairement à la Chine et à sa culture de l’obéissance au pouvoir d’état.

Malgré tout, les gouvernements savent que les gens sont habitués à sacrifier une partie de leurs vies privées. Et ce, en contrepartie d’un standing légal et de quelques garanties les affranchissant de certaines responsabilités. Voire d’une acceptation d’aides financières en tous genres et des éventuels revenus universels exclusivement en MNBC. Par conséquent, la résistance aux CBDC doit tout d’abord passer par un changement profond de culture. Et par une prise de conscience collective sur la détention de notre propriété numérique.

Le bitcoin : la préservation des propriétés du cash

Malgré l’accaparement de la thématique de la blockchain, les CBDC n’auront rien à voir avec la philosophie du Bitcoin. La cryptomonnaie phare est également une monnaie numérique, mais décentralisée, neutre, incensurable, transparente et pseudonyme. Soit les propriétés initiales du cash dont les banques centrales veulent s’affranchir.

Certes, le modèle économique du protocole du Bitcoin est peu efficient, contrairement aux CBDC. La multiplication des nœuds et le stockage répété de la même information causent une redondance et une absence d’optimisation. C’est toutefois le prix d’avantages que n’auront jamais les MNBC. À savoir la résilience, l’anti-fragilité et la sécurité du réseau, essentiellement dues à l’absence de points de défaillances uniques. Sans compter une offre rare et une émission gravée dans le marbre sans possibilité de modifications unilatérales.

Le bitcoin : un garde-fou nécessaire

Le pouvoir de posséder ses actifs et de décider de leur utilisation constitue la véritable définition de la liberté financière. Résultant de la crise financière de 2008, le bitcoin deviendra également la principale alternative à ce futur système de contrôle. Les attaques des banques centrales envers le bitcoin seront intenses, eu égard cette séparation entre la monnaie et l’état.

Toutes les révolutions technologiques innovantes ont, de fait, été l’objet de résistances acharnées. Elles ont paradoxalement émergé au prix de la potentialité à transgresser les normes en vigueur. Einstein a découvert le théorème de la relativité qui nous permet d’avoir le nucléaire, mais également la bombe atomique. Les GAFAM ont malheureusement accaparé et contrôlé internet, qui jouissait initialement d’une liberté et d’une neutralité absolues.

Le bitcoin est certes imparfait, non contrôlable et peut générer certaines déviances de façon marginale, du fait de son pseudonymat. Il reste néanmoins un contre-pouvoir sur les dérives politiques vraisemblables des CBDC, en qualité d’alternative monétaire transnationale, neutre et décentralisée.

Conclusion

La révolution technologique des cryptomonnaies décentralisées et les GAFAM ont donné un coup de pied dans la fourmilière. La monnaie est le moteur des échanges économiques et le carburant de l’économie. Elle a toujours été convoitée pour devenir un instrument de pouvoir, de contrôle et de nuisance, en tant qu’extension des appareils diplomatiques. Tout comme les routes de commerces représentent des points de passage symbolisant des positions de force. Les banques centrales voudront assurément préserver ce point de passage que représente le contrôle de la monnaie. Cette lutte contre les MNBC (CBDC) ne fait donc que commencer, entre-autres avec la diversification via le bitcoin. « Afin d’atténuer les impacts négatifs des banques centrales, il devient nécessaire d’autoriser la circulation d’une monnaie numérique avec une offre qui ne peut être contrôlée par aucune banque centrale ». Cette loi bitcoin au Salvador résume parfaitement l’enjeu à venir. Notre liberté fondamentale en dépend.

Maximisez votre expérience Cointribune avec notre programme 'Read to Earn' ! Pour chaque article que vous lisez, gagnez des points et accédez à des récompenses exclusives. Inscrivez-vous dès maintenant et commencez à cumuler des avantages.

Consultant international en gestion de projet. Ingénieur de formation, avec une maîtrise en administration des affaires (M.B.A.) et affaires internationales d’HEC Montréal. Passionné de technologie et de cryptomonnaies depuis 2016.

Les propos et opinions exprimés dans cet article n'engagent que leur auteur, et ne doivent pas être considérés comme des conseils en investissement. Effectuez vos propres recherches avant toute décision d'investissement.